Der Exit: Langfristige Chancen für Anleger

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Das Ende der Geldschwemme ist noch längst nicht da. Trotzdem hat die ungewöhnlich deutliche Ansage der US-Notenbank, die QE Programme auf Sicht von 6 bis 12 Monaten runterzufahren und zu beenden, zu heftigen Reaktionen an der Börse geführt. Lange wurde darüber gerätselt, wie der Exit aussehen könnte und ob die Märkte eine Chance haben, sich ohne QE zu halten. Jetzt, wenige Wochen nach der Ankündigung, ist der erste Schock verflogen. Was die mittel- bis langfristigen Auswirkungen sein werden, wird sich erst noch zeigen. Nach Crash und schmerzhaftem Entzug sieht es derzeit jedenfalls nicht aus. Ungemütlich wird es an den Aktienmärkten aber wohl vorerst bleiben, was nicht zuletzt auch an der Saisonalität und den europäischen Problemen liegt. Abseits von Aktien bietet der Exit allerdings große Chancen auf langfristige Trends.

Explosiv

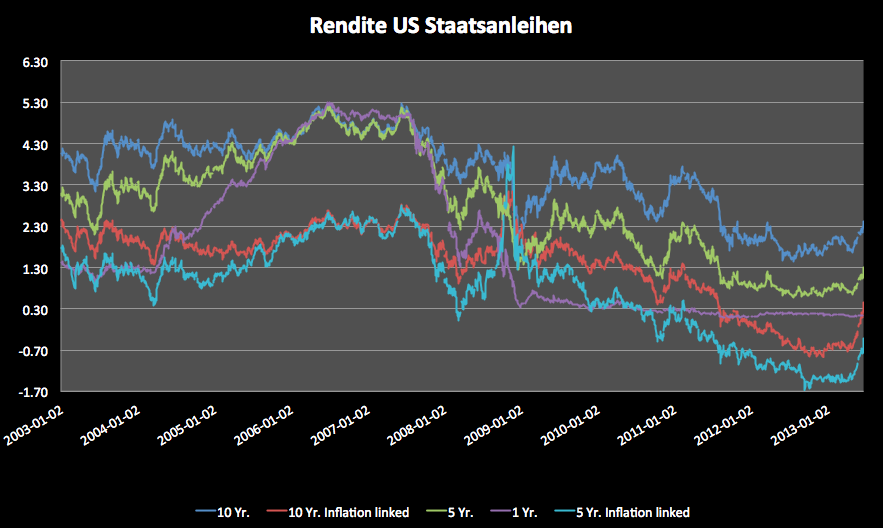

Was bei Aktien zu einer Korrektur geführt hat, brachte die Renditen langläufiger Staatsanleihen geradezu zur Explosion. Während bei den Indizes, die Tagesverluste von 2% zu verzeichnen hatten, von Crashs fantasiert wurde, spielte die Musik eigentlich ganz woanders. Seit Anfang April 2013 steigen die Renditen der langläufigen US Anleihen dramatisch an. Nicht zuletzt der steile Anstieg der letzten Wochen hat dazu geführt, dass die Zinswende nun offiziell ist. De facto läuft die Zinswende bereits seit Sommer letzten Jahres, wie der Verlauf der Renditen gut zeigt (Chart 1). Bis zu der jüngsten Rallye war die Bewegung allerdings wenig dynamisch. Dennoch: bis April stieg die Rendite 10-jähriger inflationsindexierter Anleihen von -0,83% auf –0,6%. Absolut ist das Plus von 0,23% nicht groß. Relativ ist die Rendite aber immerhin um 27% gestiegen.

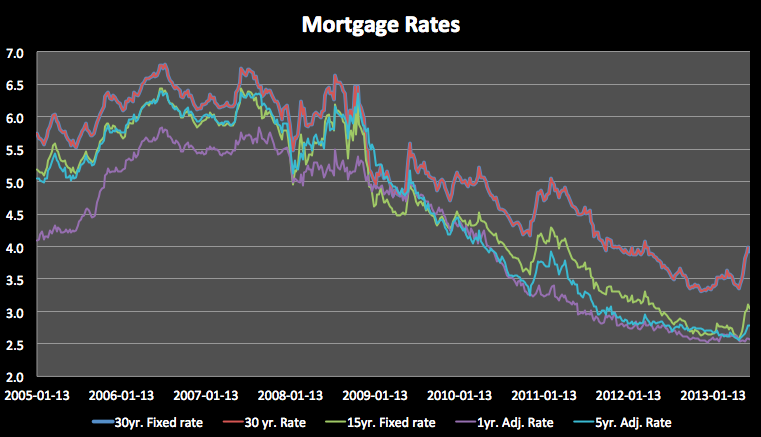

Inzwischen notieren die 10-jährigen inflationsindexierten Anleihen wieder im positiven Bereich bei 0,15%. Die Rendite der nicht indexierten T-Notes stieg innerhalb der letzten zwei Monate um 40%. Das sind Kurzbewegungen, die Aufmerksamkeit verdienen. Nicht ganz so dynamisch sind die Zinsen für Hypothekendarlehen gestiegen (Chart 2). Vor drei Monaten bekam man noch einen auf 15 Jahre fixierten Zinssatz von 2,6%. Jetzt sind es bereits 3%.

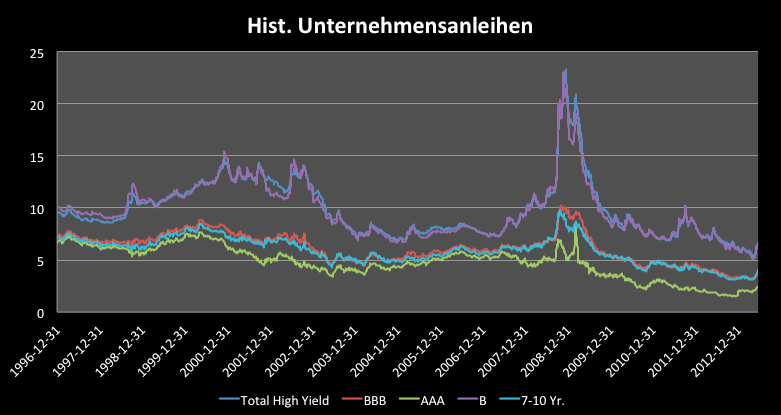

Der Trend macht auch vor Unternehmensanleihen nicht halt (Chart 3). Der Anstieg hält sich allerdings in Grenzen. Die Renditen für Anleihen von Unternehmen mit Bestnote sind gerade einmal um 2% gestiegen und die von Unternehmen mit mittelmäßigem Rating um 5%. Lediglich im High Yield Segment kommt ein Hauch von Dynamik auf. Hier betrug der Zuwachs seit der Ankündigung der Fed 10%.

Was sowohl bei den US Staatsanleihen als auch bei den Hypotheken auffällt, sind die Renditen kurz laufender Papiere. Diese bewegen sich so gut wie gar nicht. Im ersten und zweiten Chart sind Laufzeiten von 12 Monaten und fünf Jahren abgebildet. Papiere mit einem Jahr Laufzeit zeigen sich absolut unbeeindruckt vom angekündigten Exit der Fed. Bei 5 Jahren Laufzeit ist kaum noch ein Unterschied zu den 10-jährigen T-Notes zu sehen. Einerseits ist das nicht verwunderlich, da die Fed in den kommenden 12 Monaten noch immer 500 bis 700 Milliarden zusätzlich in den Markt pumpen wird. Anderseits zeigt es, dass die Marktakteure ziemlich rational auf das Ende von QE reagiert haben. Betrachtet man die Renditen von Anleihen mit einem Jahr, zwei, drei und fünf Jahren Laufzeit, zeigt sich, dass die Grenze von Renditeanstieg zu stagnierender Rendite bei zwei bis drei Jahren liegt. Mit anderen Worten: Investoren haben genau das eingepreist, was die Fed angekündigt hat. Das QE Programm läuft in ca. 12 Monaten aus. Damit gibt es keinen Grund, bei Anleihen kurzer Laufzeit einen Renditeanstieg zu fordern. Auch darüber hinaus, wenn die Programme beendet sind, wird erwartet, dass die Fed ihr Versprechen wahr macht und die Leitzinsen bis 2015 nicht anrührt. Würden Investoren etwas anderes erwarten, müsste sich das in einem Renditeanstieg von ein bis zweijährigen Anleihen zeigen. Das tut es aber nicht.

Der steile Anstieg der Renditen für längere Laufzeiten ist ein schönes Beispiel, wie Information im Markt eingepreist wird. Der Exit per se war keine Überraschung, nur hätte niemand so bald und mit einer so deutlichen Sprache der Fed gerechnet. Die Information des Exits war also auf eine gewisse Art und Weise neu. Das hat ziemlich schlagartig zu einer Anpassung der Erwartungen geführt. Ich interpretiere diesen Renditeanstieg und die leichten Turbulenzen bei Aktien als normal. Die Frage, die einen als Anleger nun interessiert, ist aber eine ganz andere: War’s das jetzt schon oder kommt da noch was?

Da kommt noch was

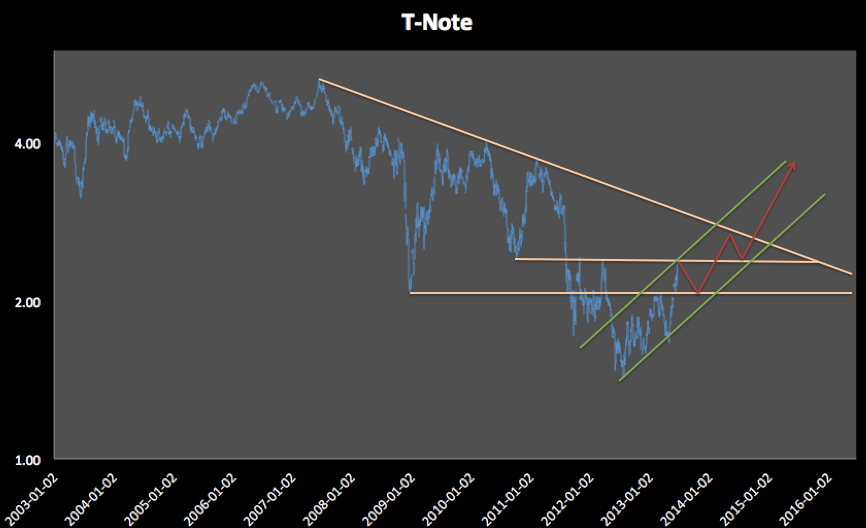

Was da kommt, ist relativ schnell und einfach beschrieben: eine Trendfortsetzung. Im Rahmen der Kursexplosion der letzten Wochen konnten die Rendite der 10-jährigen US Papiere über das Tief aus dem Jahr 2008 ausbrechen. Jetzt kommt die Bewegung beim Tief aus dem Jahr 2010 zum Halten. Eine Konsolidierung im Bereich von 2 bis 2,4% halte ich für wahrscheinlich und dürfte sich über die Sommermonate hinwegziehen. Danach besteht eine gute Chance, den mittelfristigen Abwärtstrend bei 2,7% zu erreichen. Gelingt der Ausbruch darüber, wird eine Rendite von 3,5% angesteuert. Vom derzeitigen Niveau bedeutet das einen Anstieg von etwas über 50%.

Wer hier auf ganz schnelle Gewinne hofft, dürfte enttäuscht werden. Die erste Anpassung ist mit der Rallye der vergangenen Wochen zunächst vorbei. Sollten nicht erneut überraschende Meldungen der Fed kommen, ist ein rascher Anstieg der Rendite auf 3,5% wenig realistisch. Obwohl die Zinswende da ist, muss man nicht befürchten, dass die Renditen ungebremst auf die Vorkrisenniveaus steigen. Ohne steigende Leitzinsen und höherer Inflation liegt bis Anfang 2015 eine natürliche Obergrenze bei 3,5-4%. Man darf auch nicht vergessen, dass Zinswenden zwar spektakulär klingen, aber vergleichsweise langsam verlaufen. Die durchschnittliche Dauer von Tief zu Hoch betrug seit 1980 2,5 Jahre. Ein zyklisches Renditehoch wäre demnach Zwischen Mitte bis Ende 2014 zu erwarten. Sollten dann allerdings die Leitzinsen wieder steigen, können die Renditen sogar bis 5% gehen.

Trotz einer Verdopplung oder sogar Verdreifachung der Rendite von ihren Tiefs aus dem vergangen Jahr ist nicht damit zu rechnen, dass die USA wie Europa in eine massive Schuldenkrise abgleiten. Das Defizit ist zwar viel zu hoch und wird langfristig zu Problemen führen, wenn es nicht reduziert wird, allerdings werden die Zinsen den Staatshaushalt nicht Zufall bringen. Die durchschnittliche Rendite, die der Staat zahlen muss, liegt bei 2,6%. Bedenkt man, dass sehr hohe Beträge kurzfristig refinanziert werden und die kurzfristigen Renditen nach wie vor nahe 0% liegen, wird die Gesamtrendite noch Jahre brauchen, bevor sie über 3% steigt.

So oder so, es ist für Anleger interessant, an diesem langfristigen Trend zu partizipieren. Sieht man von konjunkturellen Zyklen ab, dauerte der letzte, übergeordnete Hochzinszyklus 30 Jahre (von 1950 bis 1980). Die darauffolgende Abwärtsbewegung dauerte ebenfalls 30 Jahre. Den meisten Anlegern dürfte es an Geduld mangeln, den Trend vollkommen auszureizen, allerdings bieten sich auch kurz- bis mittelfristig gute Gelegenheiten. Nach der starken Rallye der Rendite, ist der T-Note Future entsprechend nach unten weggebrochen. Im Monatschart gibt es die Chance auf eine Stabilisierung. Zu erwarten wäre ein Abprallen an der EMA50 Linie (grün) mit einer Erholung an die langfristige Trendlinie. Optimale Kurse, um Shortpositionen aufzubauen, liegen im Bereich 128 bis 129. Von dort sollte es über 124,5 in Richtung 120 und 118 gehen. Ein sinnvoller Stopp Loss liegt bei 129,50.

Das Chance Risiko Verhältnis für einen solchen Trade liegt im schlechtesten Fall bei 3:1. Wer den Future nicht direkt über seinen Broker verkaufen oder keinen CFD Broker hat, kann sich auch klassischer Knock Outs bedienen. Der Schein DE000TB4D9C2 von HSBC Trinkaus hat seine KO Schwelle bei 130,22, was einem Hebel von 30 entspricht. Das ist sehr aggressiv. Die Positionsgröße sollte entsprechend klein sein bzw. der mögliche Verlust fürs Depot auf 1 bis maximal 2% begrenzt werden. Etwas konservativer ist der Schein DE000TB3XWZ2 mit Hebel 10 und KO bei 138,6.

Der Einsatz von ETF short Produkten auf US Staatsanleihen ist mit Vorsicht zu genießen. Die Produkte haben zwar das Ziel, die tägliche Performance der Anleihen invers widerzuspiegeln, allerdings entspricht die langfristige Rendite dieser Produkte selten der Entwicklung des Basiswertes. Neben dem Tracking Error werden die Bestände des ETFs täglich angepasst. Dazu gehört nicht nur der direkte Handel von Futures, sondern auch der Einsatz von Optionsscheinen und anderen Derivaten. Das verursacht Kosten, die nicht zu unterschätzen sind. Während die Benchmark, z.B. 10-jährige Anleihen, um 10% fallen, gewinnt der ETF nicht 10%, sondern nur 5%. Für langfristige Investments sind diese ETFs also nicht unbedingt die beste Variante.

Viel Erfolg

Clemens Schmale

|

ISIN |

Basiswert |

Limit |

Stopp Loss |

Take Profit |

Risiko |

|

DE000TB4D9C2 |

T-Note Future |

128 |

129,5 |

Ab 124,5 |

Hochspekulativ |

|

DE000TB3XWZ2 |

T-Note Future |

128 |

129,5 |

Ab 124,5 |

Spekulativ |

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte:Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.