Dax - Volatil zu neuen Tiefs? - Ja schon ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Reverse Zertifikat auf DAXAktueller Kursstand:VerkaufenKaufen

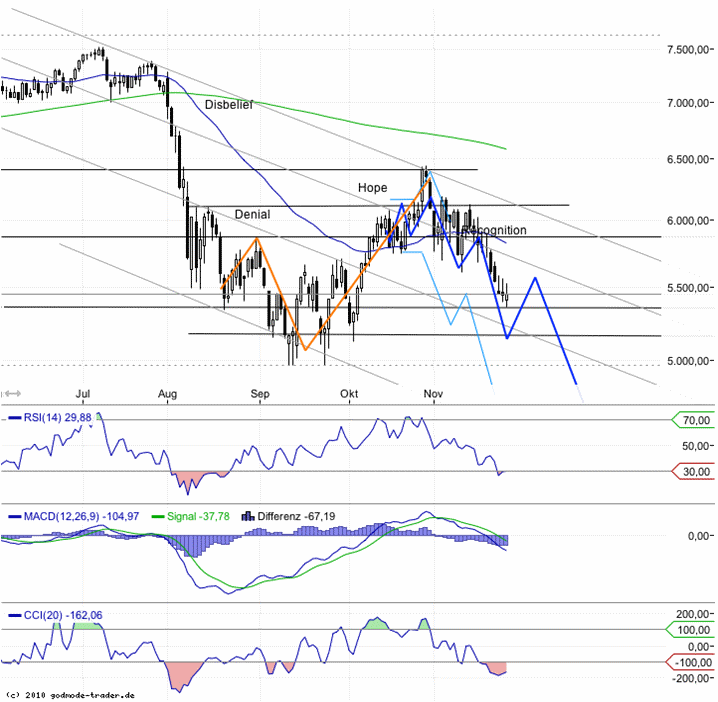

Um die Antwort gleich vorwegzunehmen: Ja! Viel spannender ist aber die Frage, wann der Dax neue Tiefs erreicht und was danach geschieht. In der Dax Analyse von Anfang August (orangene Prognoselinie) hatte ich angekündigt, dass Ende September ein vorläufiges Tief ausgebildet wird, bevor im Oktober eine Rally startet. In der letzten Dax Analyse vor sechs Wochen ging ich weiters davon aus, dass spätestens Mitte November die Schuldenkrise erneut zu rückläufigen Notierungen führt. Der Dax hat sich gut an diesen Fahrplan gehalten. Nun rückt das Jahresende immer näher und bisher mussten wir vergeblich auf die Jahresendrally warten. Diesbezüglich hat sich an meiner Einschätzung von Anfang Oktober nichts geändert: Die Jahresendrally wird sich in diesem Jahr darauf beschränken, dass wir nicht wesentlich höhere Kurse sehen als Anfang Oktober – also knapp 6.000 Punkte.

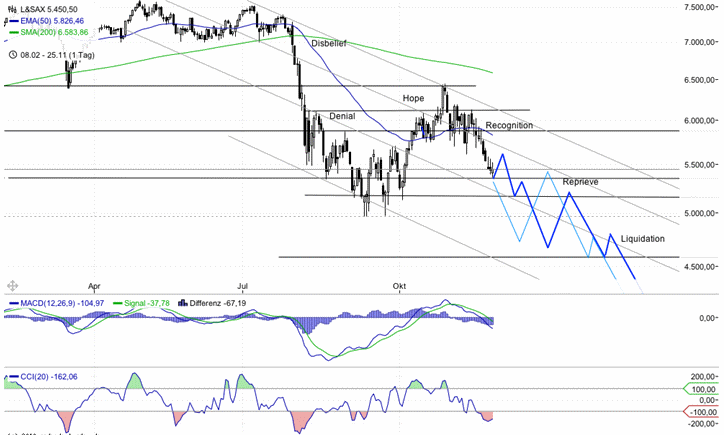

Wie in den letzten Dax Analysen habe ich die wesentlichen Stationen des Bärenmarktes mit eingezeichnet. Die Rally von Anfang Oktober bis Anfang November entsprach der klassischen Hoffnung, dass es nicht so schlimm kommt, wie zunächst befürchtet. Zwischenzeitlich war sogar der Bärenmarkt vom Tisch. Es kam tatsächlich die Hoffnung auf, der Einbruch von August bis September könne ein „Irrtum“ gewesen sein. Seit zwei Wochen reiben sich viele Analysten und Anleger wieder ungläubig die Augen. So langsam tritt allerdings die Erkenntnis ein, dass es mit dem Bullenmarkt tatsächlich vorbei ist. Im Rausch der Abwärtsdynamik drängt sich jetzt das andere Extrem auf: neue Tiefs – am besten gestern. Tatsächlich sieht es danach aus, als könne sich der Dax auf dem Weg zu neuen Tiefs die Zwischenrally bis 6.000 Punkte ersparen. Es ist jedoch unwahrscheinlich, dass der Dax ungebremst sofort ein neues Tief bei 4.700 bis 4.800 ausbildet. Momentan wäre eine bescheidene Erholung bis an die EMA50 optimal. Alternativ ist eine Seitwärtskonsolidierung möglich. Von 5.700-5.800 sollte es dann weiter abwärts gehen. Bei den alten Tiefs um die 5.000 könnte sich der Dax ein wenig zieren gleich weiter abzurutschen. So oder so ist das nächste größere Kursziel unter 5.000 bei 4.750 und danach 4.500. Der Weg dorthin kann mehr oder minder direkt erfolgen (türkise Linie) oder mit kleinen Zwischenerholungen (blaue Linie). Die Marktphase, in der wir uns jetzt befinden, lässt sich nicht so leicht überlisten. Eine ausgedehnte Rally – die viel beschworene Jahresendrally – bis 6.400 Punkte oder höher ist eher unwahrscheinlich. Idealtypisch ist in dieser Phase die Ausbildung eines neuen Tiefs, bevor eine längere Erholung starten kann.

Bis Jahresende gibt es also zwei Szenarien. Im optimistischen Fall geht es bis Jahresende holprig abwärts mit Erholungspotential bis maximal 5.850, eher aber 5.750. Ein neues Tief wird zu Jahresende oder Jahresanfang ausgebildet. Im pessimistischen Fall geht es ziemlich direkt an die 5.000 Punkte und darunter. Dafür folgt der Startschuss für die zweite Bärenmarktrally noch in diesem Jahr. Mittelfristig sehen beide Szenarien eine zweite Bärenmarktrally vor. In erstgenanntem, favorisiertem Szenario beginnt diese „Erleichterung“ (Reprieve) später und sollte Mitte des zweiten Quartals 2012 ihren Höhepunkt bereits überschritten haben.

Wesentliche Unsicherheitsfaktoren gehen nach wie vor von der Politik aus. Diese können den Kursverlauf wesentlich beeinflussen. So, wie die Hebelung des Euro-Rettungsfonds zu einer gewissen Euphorie im Oktober geführt hat, droht die weitere Eskalation der Schuldenkrise jetzt wieder negativ zu überraschen. Die größte Gefahr geht von Italien aus. Die Zinsen kennen nur noch eine Richtung. Können sich diese nicht bei 7% für neu begebene Anleihen stabilisieren oder wieder sinken, dürften wir einen deftigen, zweiten Crash erleben. Das ist eigentlich hinlänglich bekannt. Daher könnte es auch zu der positiven Überraschung kommen, dass die EZB ihre Position aufgibt und unbegrenzt Anleihen kauft. Damit würde der Startschuss für die Erleichterungsrally fallen. Ein Ende des Bärenmarktes ist damit jedoch nicht in Sicht. Zieht man Parallelen zu den USA, hat das Eingreifen der Notenbank zwar für Entspannung bei der Schuldenfinanzierung gesorgt; für einen Wirtschaftsaufschwung hat es aber nicht gereicht. So wird es auch in der Eurozone sein, wenn sich die EZB überhaupt dazu entschließt, hier noch massiver einzugreifen. Es ist ja nicht so, als hätte die EZB nicht schon 200 Milliarden Euro ins Feuer geworfen.

Jetzt habe ich Sie mit ausreichend Szenarien und Wenns und Abers versorgt. Die Botschaft lässt sich aber recht simpel zusammenfassen: mit Shortposition sind Anleger derzeit besser beraten als mit Longpositionen. Erholungen lassen sich gut verkaufen. Das vorgestellt Reverse Index Zertifikat DE000DZ7BJZ6 aus der letzten Analyse konnte inzwischen 25% zulegen. Tritt die erwartete Erholung ein, kann mit diesem Zertifikat von fallen Kursen überproportional profitiert werden. Der Hebel beträgt ca. 2. Spekulativer ist das Reverse Index Zertifikat DE000DZ5XC91. Der Hebel beträgt hier ca. 5. Beide Zertifikate haben einen integrierten Stop Loss bei 7.700 bzw. 6.700 (zweites Zertifikat). Ausgehend von der EMA50 liegen die Renditeziele zwischen 15% und 35% auf Sicht weniger Wochen. Wer weniger spekulativ unterwegs sein möchte, könnte kurzfristig das ein oder andere Prozent mit dem Reverse Express Zertifikat DE000AK0ETJ8 rausholen. Der Preis beträgt derzeit 119,30 Euro. Schließt der Dax am 8.12.2011 unter 5.923 Punkten, wird das Zertifikat zu 121 Euro zurückgezahlt. Ein Kauf lohnt sich nur, wenn bis dahin eine kleine Erholung eintritt und der Preis des Scheins auf ca. 117 fällt. Steigt der Dax wider Erwarten über diese Schwelle, gilt beim nächsten Stichtag im Dezember 2012 eine Schwelle von 6.461. Darauf muss allerdings nicht gewartet werden. Solange der Dax weiter fällt, gewinnt der Schein, allerdings maximal bis zur Auszahlungsobergrenze. Für Dezember 2011 sind das 121 Euro, für Dezember 2012 131,50.

Bitte beachten Sie neben dem Emittentenrisiko wie immer das Verlustpotential gehebelter Zertifikate. Das hier vorgestellte Szenario kann Ihre persönliche Entscheidung und eine Beratung nicht ersetzen.

Viel Erfolg

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.