DAX® - Schluss nach 19 Allzeithochs per 19. Februar?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Schluss nach 19 Allzeithochs per 19. Februar?

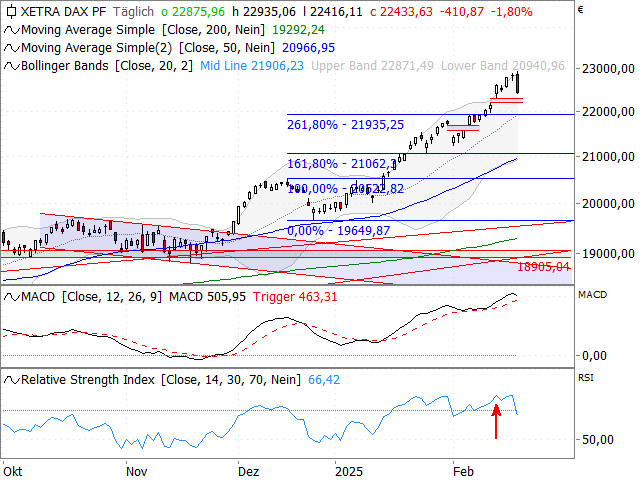

Mit unserer Auswertung zum RSI haben wir offensichtlich den Nerv der Zeit getroffen. Zumindest haben uns gestern deutlich mehr Fragen als sonst üblich zu dem heißgelaufenen Oszillator erreicht. Auch das Timing hat gepasst! Zur Erinnerung: Auf Tages- und Wochenbasis notierte der RSI zuletzt über 80, während der Oszillator bei monatlicher Berechnungsweise an diesem Level kratzte. Eine solche Extremkonstellation in allen drei Zeitebenen ist beim DAX® sehr, sehr selten. In diesem Jahrtausend kam sie überhaupt erst einmal vor: Ende Mai/Anfang Juni 2007. Bei 8.000 Punkten gingen die deutschen Standardwerte damals zunächst in eine Seitwärtsphase über, ehe ein halbes Jahr später eine deutliche Abwärtsbewegung einsetzte. Dazu passend ist der DAX® gestern – nach einem neuen Allzeithoch (22.935 Punkte) unter das obere Bollinger Band (akt. bei 22.871 Punkten) zurückgefallen. Eine Rückkehr in die Begrenzungen dieses Volatilitätsindikators hatten wir zuletzt als Taktgeber für eine Verschnaufpause definiert. Das Aufwärtsgap vom 13. Februar (22.306 zu 22.194 Punkte) sowie ein Fibonacci-Level (21.935 Punkte) bilden aktuell markante Unterstützungen.

DAX® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

Das nächste Ausrufzeichen

Es hat ein paar Tage gedauert, doch schlussendlich konnte der Silberpreis den zuletzt beschriebenen „dreifachen Ausbruch“ nutzen (siehe „HSBC Daily Trading“ vom 6. Februar), um die Hürden bei 32,50 USD zu überwinden. Der Bruch dieser Widerstände sorgt für ein weiteres trendbestätigendes Ausrufezeichen. Als strategische Kurstreiber interpretieren wir auf Tagesbasis den erfolgreichen Test der 200-Tages-Linie (akt. bei 30,47 USD) sowie die nach oben aufgelöste Bullenflagge (siehe Chart), während im längerfristigen Bereich eine doppelte Untertassenformation vorliegt. Im ersten Schritt lässt das zuerst angeführte Konsolidierungsmuster auf ein Wiedersehen mit dem Oktoberhoch (34,87 USD) hoffen, ehe die Hochs von 2012 bei 35,36/37,46 USD in den Fokus rücken. Langfristig ermöglichen die beiden „Untertassenformationen“ sogar Notierungen oberhalb der Marke von 40 USD. Genau genommen lassen sich die jeweiligen Kursziele perspektivisch auf 42 USD bzw. 48 USD taxieren. Aktuell liefert zudem der Wochen-MACD ein neues Einstiegssignal, womit der Trendfolger in allen von uns betrachteten Zeitebenen (Tag, Woche, Monat) „long“ positioniert ist. Als strategische Absicherung ist dagegen die Kombination aus der 200-Tages-Linie und den alten Ausbruchsmarken bei 30 USD prädestiniert.

Silber (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Silber

Quelle: Refinitiv, tradesignal²

Bodenbildung in saisonal guter Phase?

Die Drägerwerk-Aktie notiert auf dem Stand des Jahres 2010 und nur rund halb so hoch wie im Frühjahr 2020. An diesen beiden Eckpunkten lässt sich festmachen, dass das Papier in den letzten Jahren keinen einfachen Stand hatte. Dennoch ist der Titel aktuell mehr als einen Blick wert. Dafür sorgen verschiedene charttechnische Lebenszeichen. Während zuletzt die Rückeroberung der langfristigen 200-Wochen-Linie (akt. bei 51,56 EUR) gelang, gewinnt übergeordnet eine untere Umkehr in Form eines sog. Doppelbodens deutlich an Konturen (siehe Chart). Was für den Abschluss dieser Trendwendeformation noch fehlt, ist ein Spurt über den Kreuzwiderstand aus dem Hoch vom November 2023 bei 56,20 EUR und der Abwärtstrendlinie seit Juli 2020 (akt. bei 57,92 EUR). Gelingt der Befreiungsschlag, dann ergibt sich aus der Höhe des Doppelbodens ein Anschlusspotenzial von 13 EUR bzw. ein (Mindest-)Kursziel von 69 EUR. Interessanterweise befindet sich die Aktie von Ende Januar bis Mitte Juni in einer saisonal sehr günstigen Phase. Auf Basis der Daten seit 2000 übersteigt das Plus in diesem Zeitraum sogar den Kurszuwachs auf Gesamtjahressicht (16 % vs. 13 %). Als Absicherung ist dagegen die o. g. Glättungslinie prädestiniert.

Drägerwerk Vz. (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Drägerwerk Vz.

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Kostenlos abonnieren

Wichtige Hinweise

Werbehinweise

HSBC Continental Europe S.A., Germany

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.