DAX, MDAX, TecDAX, SDAX - Die Bilanz des ersten Quartals

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- adidas AG - WKN: A1EWWW - ISIN: DE000A1EWWW0 - Kurs: 103,000 € (XETRA)

- Deutsche Bank AG - WKN: 514000 - ISIN: DE0005140008 - Kurs: 14,950 € (XETRA)

- HOCHTIEF AG - WKN: 607000 - ISIN: DE0006070006 - Kurs: 107,050 € (XETRA)

- HUGO BOSS AG - WKN: A1PHFF - ISIN: DE000A1PHFF7 - Kurs: 57,030 € (XETRA)

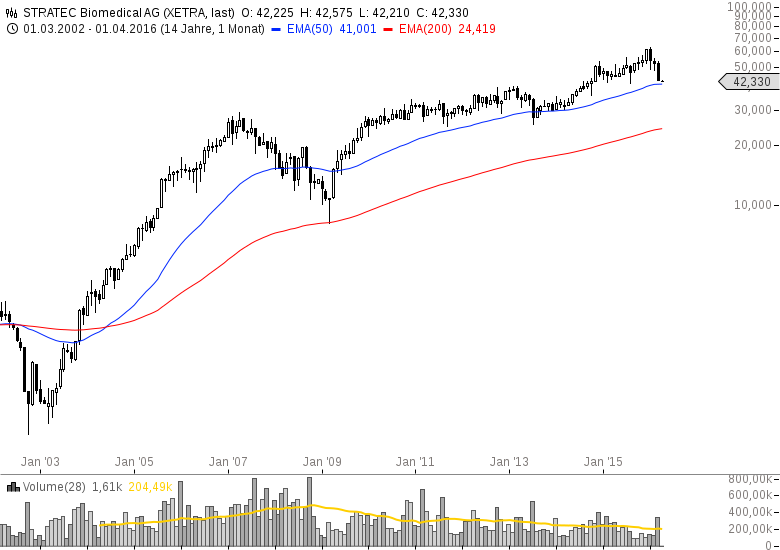

- STRATEC SE - WKN: STRA55 - ISIN: DE000STRA555 - Kurs: 42,405 € (XETRA)

- GRAMMER AG - WKN: 589540 - ISIN: DE0005895403 - Kurs: 34,775 € (XETRA)

- SGL CARBON SE - WKN: 723530 - ISIN: DE0007235301 - Kurs: 9,129 € (XETRA)

- Software AG - WKN: A2GS40 - ISIN: DE000A2GS401 - Kurs: 34,070 € (XETRA)

Das erste Quartal des Börsenjahres 2016 ist vorüber und es war beileibe kein einfaches für die Aktionäre. Alle vier deutschen Indizes gaben nach. Nachfolgend die Performancedaten:

- DAX: -7,24 %

- MDAX: -1,81 %

- TecDAX: -11,22 %

- SDAX: -3,17 %

Der Midcap-Index MDAX hat sich folglich also am besten geschlagen, während der Highflyer der Jahre zuvor, der TecDAX, am stärksten abverkauft wurden. Nimmt man den HDAX, der alle Werte des DAX, MDAX und TecDAX umfasst, als Gradmesser, fällt die Bilanz der ersten drei Monate ernüchternd aus. Nur rund 30 der 110 im Index enthaltenen Werte konnten zulegen. GodmodeTrader gibt einen Überblick über die Tops und Flops bei den Einzelwerten.

DAX - Adidas der Star, Deutsche Bank ein Graus

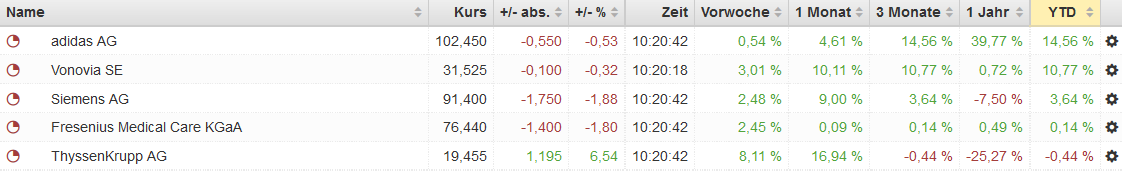

Im Deutschen Leitindex notieren nur 4 Werte im Plus. Zweistellig zulegen konnten Adidas und der letztjährige DAX-Aufsteiger Vonovia.

Die Outperformance der Adidas-Aktie setzte sich damit weiter fort, der Wert ist auf ein neues Allzeithoch gestiegen. Die Kursentwicklung seit dem Jahr 2002 ist beeindruckend. Die Gewinne summieren sich inzwischen auf 570 %.

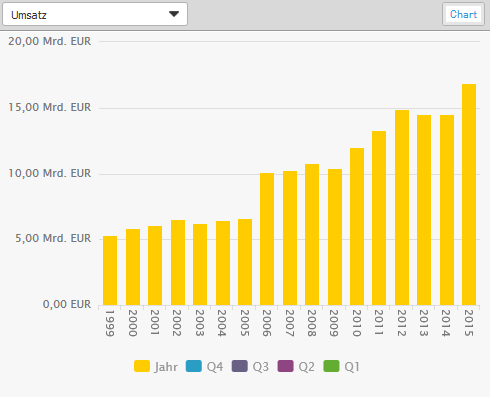

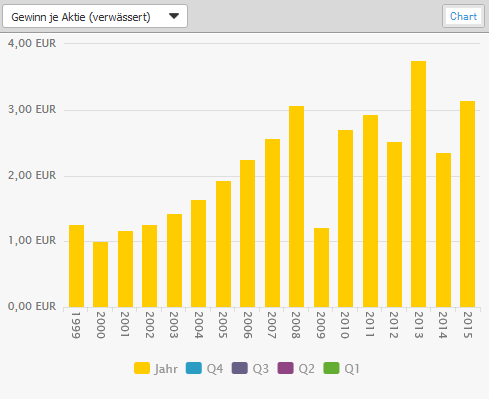

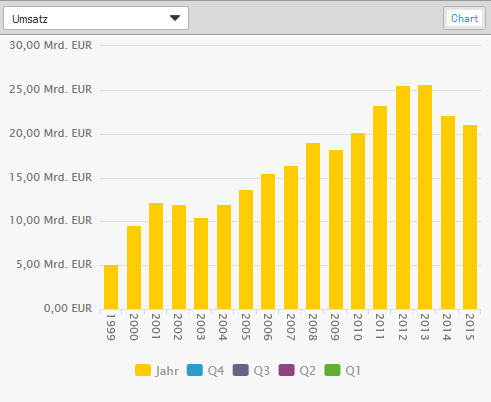

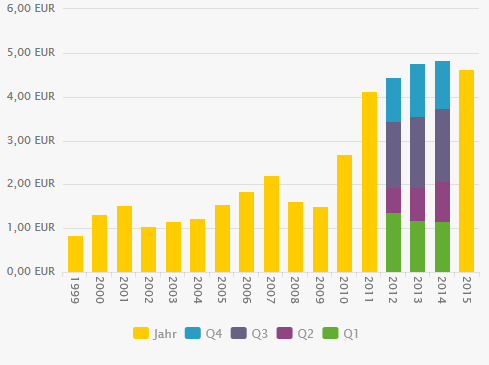

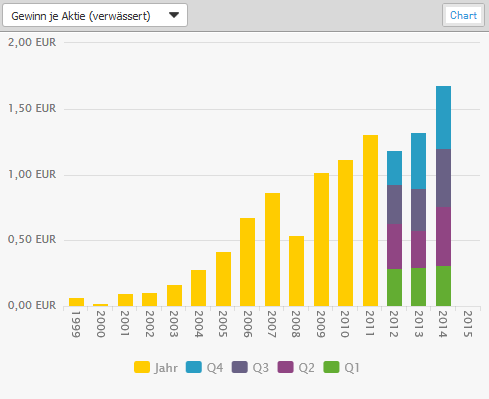

Fundamental läuft es bei Adidas wieder, die Scharte aus dem Jahr 2014, als niemand die Aktie mehr haben wollte, ist ausgewetzt. Adidas steigerte den Umsatz 2015 währungsbereinigt um 10 %. Der Gewinn kletterte um 12 % auf 720 Mio. EUR. Während beim Umsatz ein neuer Rekordwert ausgewiesen werden konnte, wurde beim Gewinn je Aktie die bisherige Bestmarke von 3,76 EUR nicht erreicht.

2016 will Adidas den währungsbereinigten Umsatz erneut zweistellig zwischen 10 und 12 % steigern. Der Nettogewinn soll ebenfalls in dieser Größenordnung auf rund 800 Mio. EUR zulegen.

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf Guidants!

| Jahr | 2015 | 2016e* | 2017e* |

| Umsatz in Mrd. EUR | 16,92 | 18,33 | 19,70 |

| Ergebnis je Aktie in EUR | 3,32 | 4,03 | 4,71 |

| KGV | 31 | 26 | 22 |

| Dividende je Aktie in EUR | 1,60 | 1,80 | 2,00 |

| Dividendenrendite | 1,6 % | 1,7 % | 1,9 % |

*e = erwartet

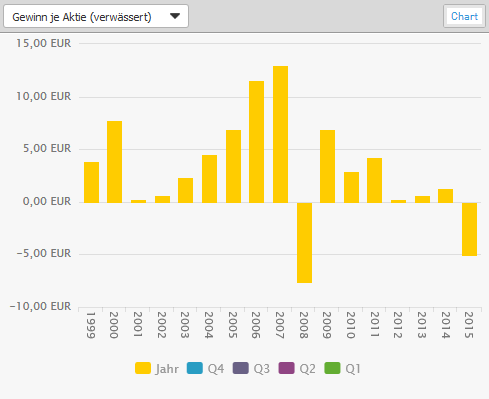

Ganz anders sieht es bei der Aktie der Deutschen Bank aus. Zusammen mit der Commerzbank notiert sie abgeschlagen am Indexende. Um rund ein Drittel büßte der Bankenwert erneut ein und das nach der bereits katastrophalen Entwicklung der vergangenen Jahre. Inzwischen hat der DAX-Titel sogar die Tiefs aus dem Jahr 2009 gerissen.

Aktionäre mussten zudem eine komplette Streichung der Dividende hinnehmen. Auf 6,7 Mrd. EUR belief sich der Verlust im Jahr 2015, ein trauriger Rekord. Nur im Jahr der Finanzkrise 2008 hatte die Bank schon einmal rote Zahlen geschrieben. Der Verlust betrug damals 3,9 Mrd. EUR.

2016 dürfte kaum besser werden. Vor einem schwachen ersten Quartal hat das Management bereits Mitte März gewarnt. Gerüchte um eine weitere Kapitalerhöhung belasten den Aktienkurs. 2016 wird offiziell als ein weiteres Übergangsjahr gesehen. Eine Dividende ist demnach erneut nicht zu erwarten.

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf Guidants!

| Jahr | 2015 | 2016e* | 2017e* |

| Umsatz in Mrd. EUR | 33,50 | 32,22 | 30,21 |

| Ergebnis je Aktie in EUR | -5,06 | 1,35 | 2,35 |

| KGV | - | 11 | 6 |

| Dividende je Aktie in EUR | - | - | 0,56 |

| Dividendenrendite | - | - | 3,7 % |

*e = erwartet

MDAX - Hochtief fliegt hoch hinaus, Hugo Boss ist "out"

Immerhin 18 Titel rangieren im MDAX im Plus. Mit einem Zuwachs von einem Viertel rangiert die Hochtief-Aktie auf der Pole Position. Auf den Plätzen 2 und 3 befinden sich der MDAX-Neuling Steinhoff und die Aktie von Osram.

Die Hochtief-Aktie hat in diesem Jahr ein neues Allzeithoch erreicht. Für die Stammleser von GodmodeTrader kam diese Kursentwicklung nicht überraschend. Im Juli 2015 schrieben wir zum Chart von Hochtief "Hier ist Großes in der Mache!" und gaben das Allzeithoch als Ziel aus.

Hochtief kommt aus einer Umstrukturierung. Zahlreiche Sparten wurden verkauft, wodurch Umsatz und Gewinn im Jahr 2015 nachgaben. Zurückzuführen ist dieser Umbau auf den ehemaligen Großaktionär und inzwischen Mehrheitsaktionär ACS, der Druck auf das Management ausgeübt hat. Bereits im Jahr 2007 war ACS bei Hochtief eingestiegen und baute den Anteil nach zahlreichen Machtkämpfen in den vergangenen Jahren stetig aus. Inzwischen hält ACS zwei Drittel der Aktien an Hochtief. Der Markt spekuliert, dass ACS den Anteil weiter ausbauen wird. Ab 75 % könnte ACS einen Beherrschungs- und Gewinnabführungsvertrag durchsetzen. Ob Hochtief weiter an der Börse notiert bleiben wird, muss langfristig bezweifelt werden. Der sinkende Freefloat in Verbindung mit Aktienrückkaufprogrammen und Übernahmefantasie trieb den Kurs immer weiter nach oben.

2016 hat das Hochtief-Management einen Zuwachs des operativen Gewinns auf 300 bis 360 Mio. EUR angekündigt. Das wären 15 bis 35 % mehr als noch im Jahr 2015.

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf Guidants!

| Jahr | 2015 | 2016e* | 2017e* |

| Umsatz in Mrd. EUR | 21,10 | 21,67 | 22,66 |

| Ergebnis je Aktie in EUR | 3,11 | 5,06 | 5,57 |

| KGV | 34 | 21 | 19 |

| Dividende je Aktie in EUR | 2,00 | 2,42 | 2,75 |

| Dividendenrendite | 1,9 % | 2,2 % | 2,6 % |

Von einer Performance wie bei Hochtief können die Anteilseigner von Hugo Boss dagegen nur träumen. Der Aktienkurs des Modekonzerns brach um rund ein Viertel ein. Auch die Aktie des Online-Modeversandhändler Zalando verlor deutlich und notierte im ersten Quartal 20 % unter dem Schlusskurs 2015.

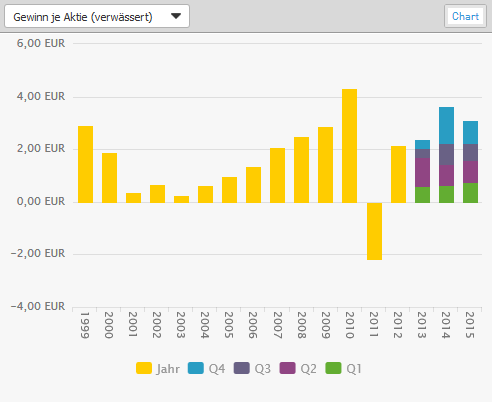

Hugo Boss, ein Konzern, auf den in den vergangenen Jahren eigentlich immer Verlass war, befindet sich in einer kleinen Krise. Zum ersten Mal seit 2009 verbuchte Hugo Boss 2015 wieder einen Gewinnrückgang. Das Ergebnis je Aktie sank um 4 % auf 4,63 EUR je Aktie. Im Februar 2016 schockte das Unternehmen die Aktionäre mit einer Gewinnwarnung. Als Gründe wurden das "herausfordernde Marktumfeld vor allem in China und den USA sowie fortgesetzte Investitionen" genannt. Das operative Ergebnis des Konzerns dürfte folglich gegenüber dem Vorjahr im niedrigen zweistelligen Prozentbereich nachgeben. Der währungsbereinigte Umsatz soll indes weiter zulegen. Zumindest für die Dividendenjäger gibt es Erfreuliches zu berichten. Sie können sich trotz der operativen Probleme über weiter überdurchschnittliche Ausschüttungen freuen.

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf Guidants!

| Jahr | 2015 | 2016e* | 2017e* |

| Umsatz in Mrd. EUR | 2,81 | 2,85 | 2,96 |

| Ergebnis je Aktie in EUR | 4,63 | 3,91 | 4,22 |

| KGV | 12 | 15 | 14 |

| Dividende je Aktie in EUR | 3,62 | 3,18 | 3,28 |

| Dividendenrendite | 6,4 % | 5,6 % | 5,8 % |

TecDAX - Software AG mit Comeback, Stratec mit Burnout

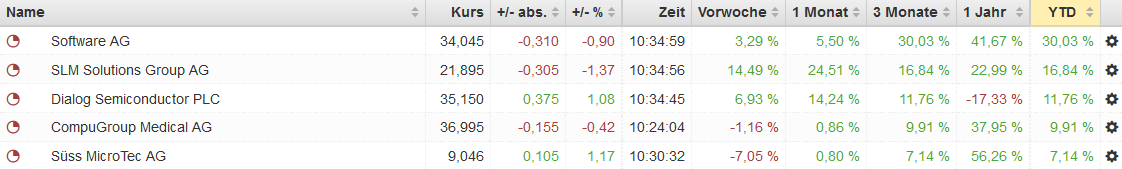

Die Enttäuschung des Jahres ist sicherlich der TecDAX. Allerdings wurden die Aktionäre dort in den Jahren zuvor auch mit satten Kursaufschlägen belohnt. Die bekannten Highflyer tauchen in diesem Jahr jedoch nicht im vorderen Ranking auf. So führt die Software AG mit weitem Abstand und einem Zugewinn von 30 % die Liste an. Die TecDAX-Neulinge SLM Solutions und Süss Microtec findet man ebenfalls in den Top 5.

Die Aktionäre der Software AG durchlebten seit dem Jahr 2011 doch ein Wechselbad der Gefühlt. Insgesamt korrigierte der TecDAX-Wert jedoch bis ins Jahr 2014. Erst seit Oktober 2014 geht es wieder nachhaltiger nach oben. Das Allzeithoch bei 44,50 EUR wurde allerdings noch bei Weitem nicht erreicht.

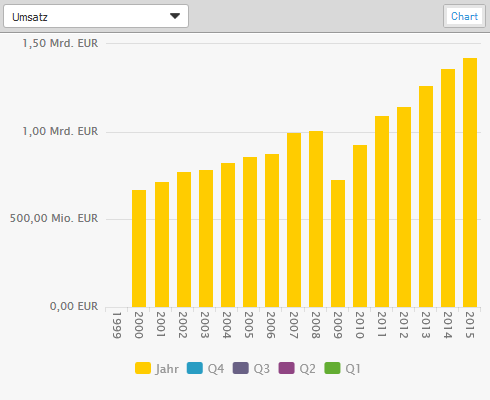

Die Durststrecke der Aktie lässt sich sehr gut anhand der Fundamentals erklären. Umsatz und Gewinn sind von 2010 bis 2014 stets gefallen. 2015 wurde der Trend aber gestoppt. Die Erlöse legten um 4 % auf 873,1 Mio. EUR zu. Sehr stark entwickelte sich das Cloud-Geschäft mit einem Anstieg von 130 %. Auf der Margenseite wurden neue Rekordmarken erzielt. Das EBITA kletterte von 239,3 auf 259,1 Mio. EUR.

2016 geht das Management von einem leichten Umsatzanstieg aus. Die operative Ergebnismarge soll weiter auf 30 bis 31 % steigen.

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf Guidants!

| Jahr | 2015 | 2016e* | 2017e* |

| Umsatz in Mio. EUR | 873,1 | 885,7 | 907,6 |

| Ergebnis je Aktie in EUR | 1,78 | 2,25 | 2,38 |

| KGV | 19 | 15 | 14 |

| Dividende je Aktie in EUR | 0,55 | 0,60 | 0,64 |

| Dividendenrendite | 1,6 % | 1,8 % | 1,9 % |

Highflyer wie Morphosys, Wirecard oder auch GFT findet man in diesem Jahr unter den stärksten Verlierern im TecDAX. Um über 30 % ging es mit der Aktie des Systemanbieters für die Diagnostik und Biotechnologie, STRATEC, nach unten.

Der endgültige Geschäftsbericht von STRATEC liegt noch nicht vor, Analysten erwarten einen Umsatz von rund 147 Mio. EUR und einen Gewinn je Aktie von 1,87 EUR. Der Knackpunkt für den Kursverfall der Aktie liegt in der Reduzierung der mittelfristigen Wachtumsprognose. Diese sah von 2014 bis 2017 ein durchschnittliches jährliches Umsatzwachstum (CAGR) von 8 bis 12 % vor. Das Management hat im März jedoch eingeräumt, dass man diese Prognose reduzieren muss. 2016 wird nur mehr ein leichter Umsatzanstieg auf 150 bis 154 Mio. EUR erwartet. Die CAGR von 2014 bis 2017 dürfte auf 6 % absinken.

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf Guidants!

| Jahr | 2015 * | 2016e* | 2017e* |

| Umsatz in Mio. EUR | 146,9 | 153,1 | 166,0 |

| Ergebnis je Aktie in EUR | 1,87 | 1,91 | 2,11 |

| KGV | 23 | 22 | 20 |

| Dividende je Aktie in EUR | 0,75 | 0,80 | 0,89 |

| Dividendenrendite | 1,8 % | 1,9 % | 2,1 % |

SDAX - Grammer-Aktie schlägt zurück, SGL Carbon bleibt ein Trauerspiel

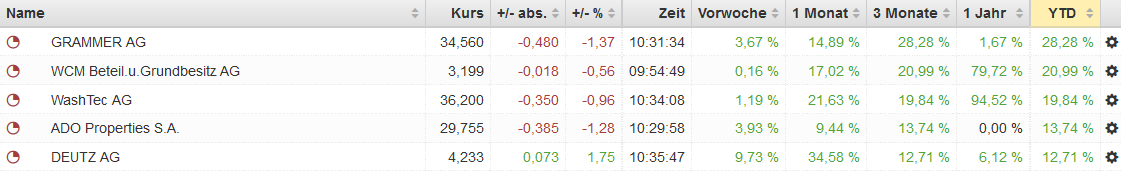

Die prozentual größten Zuwächse gab es im Smallcap-Index SDAX. Die temporär doch arg gebeutelten Anleger von Grammer freuen sich über ein Comeback des Automobilzulieferers. Überzeugend ist auch die Performance der Indexaufsteiger WCM und WashTec. Kunden des Premiumpakets Guidants PROmax kennen diese Werte im Detail. Sie wurden sehr erfolgreich in unserem Dividendendepot gehandelt.

Wie viele Aktionäre von Automobilkonzernen und -zulieferern, mussten auch die Anteilseigner von Grammer im vergangenen Jahr kräftig einstecken. Die Korrektur der Aktie begann aber bereits 2014.

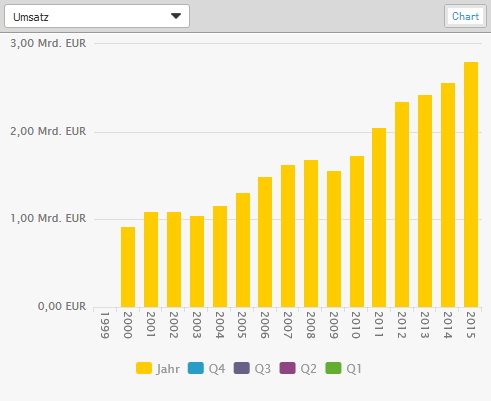

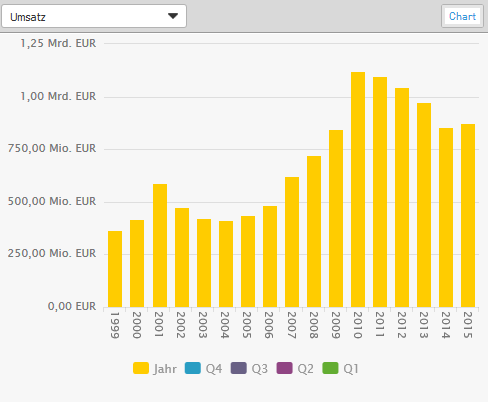

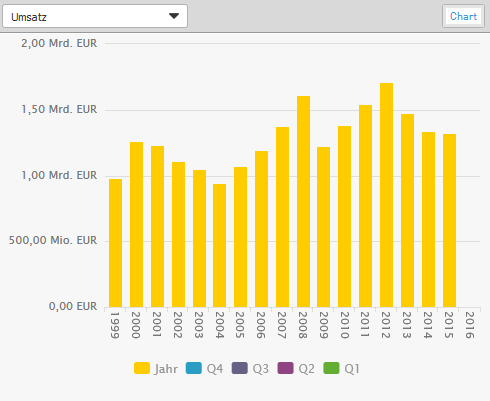

Auf der Umsatzseite überzeugten die Oberpfälzer und erzielten mit 1,43 Mrd. EUR im Jahr 2015 den fünften Rekordwert in Folge. Der operative Gewinn sank jedoch von 57,0 auf 42,7 Mio. EUR. Das Ergebnis je Aktie belief sich auf 2,10 EUR. Probleme hatte Grammer vor allen Dingen im Bereich Sitzsysteme für Lkws, Land- und Baumaschinen, wo der Umsatz zurückging. Regional bereitete Brasilien die größten Probleme.

Für 2016 ist das Management dagegen optimistisch gestimmt. Der Umsatz soll auf 1,6 Mrd. EUR weiter zulegen, aber auch das EBIT, anders als noch 2015. Zudem plant man die operative Marge zu steigern.

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf Guidants!

| Jahr | 2015 | 2016e* | 2017e* |

| Umsatz in Mrd. EUR | 1,43 | 1,53 | 1,61 |

| Ergebnis je Aktie in EUR | 2,10 | 2,91 | 3,90 |

| KGV | 17 | 12 | 9 |

| Dividende je Aktie in EUR | 0,75 | 0,80 | 0,98 |

| Dividendenrendite | 2,1 % | 2,3 % | 2,8 % |

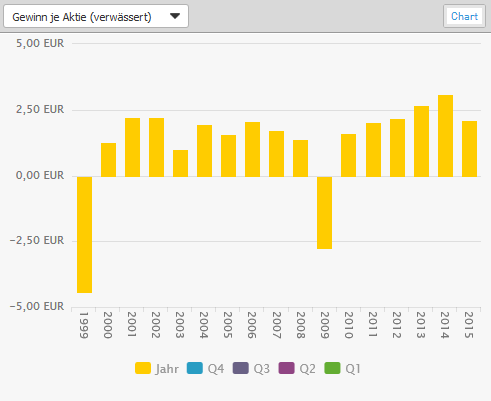

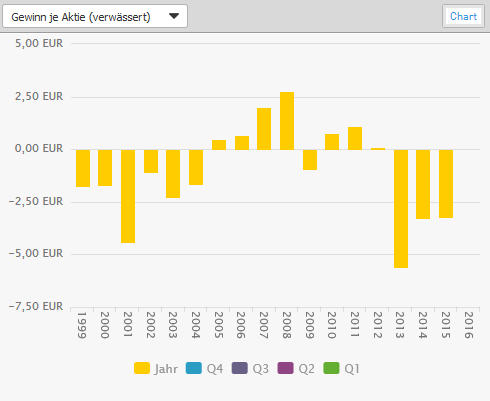

Unglaublich enttäuschend und auch etwas verwunderlich angesichts des Elektroautobooms, wo Carbonkarossen gefragt sind, ist die Kursentwicklung von SGL Carbon. Einmal mehr hält das Unternehmen die rote Laterne im SDAX mit einem Minus von gut 30 %.

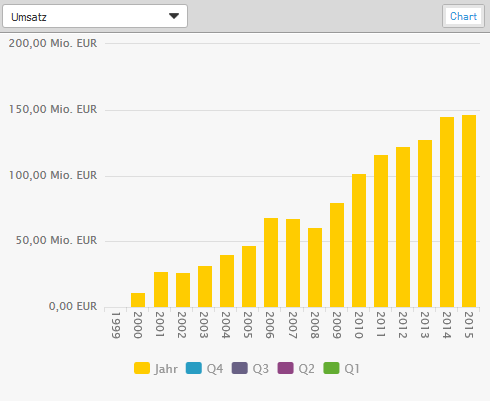

Blickt man rein auf die operative Performance des Unternehmens, kommt die Kursentwicklung nicht überraschend. Umsatz und Gewinn geben seit dem Jahr 2012 nach, seit 2013 schreibt SGL Carbon rote Zahlen. Das Management bekommt es nicht auf die Reihe, die guten Verbindungen zur Automobilindustrie - BMW und VW sind am Unternehmen beteiligt - zu nutzen. Der Umsatz 2015 sank von 1,34 auf 1,32 Mrd. EUR. Der Verlust stieg von 247 noch einmal auf 295 Mio. EUR an.

Auch im Jahr 2016 verbreitet das Management keine Hoffnung auf eine schneller Besserung. Der Umsatz soll weiter zurückgehen. Zumindest der Verlust soll deutlich reduziert werden. Analysten erwarten hier ein EBIT von -11 Mio. EUR.

Verpassen Sie keine meiner Analysen mehr! Folgen Sie mir auf Guidants!

| Jahr | 2015 | 2016e* | 2017e* |

| Umsatz in Mrd. EUR | 1,32 | 1,31 | 1,38 |

| Ergebnis je Aktie in EUR | -3,22 | -0,69 | -0,11 |

| KGV | - | - | - |

| Dividende je Aktie in EUR | - | - | - |

| Dividendenrendite | - | - | - |

Fazit: Das Börsenjahr 2016 hat sehr schwach begonnen und dürfte mittelfristig vorerst auch weiter nur schwer zu handeln sein. Stockpicking ist einmal mehr angesagt. Gerade in der zweiten und dritten Reihe lohnt sich ein Blick, da sich kleinere Werte oftmals besser vom Gesamtmarkt abkoppeln können und somit eine gute Stabilisatorfunktion in einem Aktiendepot einnehmen können. Formal ist der DAX mit einem Kursrückgang von über 20 % seit dem Allzeithoch in einem Bärenmarkt gefangen. Daher lohnt es sich, hohe Cashquoten beizubehalten. Zumal nun auch die saisonal schwache Zeit vor der Türe steht.

Jetzt mit dem comdirect Depot über stock3 handeln

Profitiere von unserem aktuellen Angebot 2 Jahre nur 3,90 Euro je Trade zu zahlen und sichere dir zusätzlich 100 Euro Prämie. Starte den Handel mit stock3!

✔️ Aktion bis 31.05.2026: 100 Euro Prämie

✔️ Zusätzlich: 2 Jahre ab 3,90 Euro pro Trade handeln

✔️ Kostenlose Depotführung ohne Bedingungen

✔️ ETF- und Fonds-Specials zu günstigen Konditionen

✔️ Handel direkt über stock3

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.