DAX® - Kurz- und langfristige Leitplanken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Kurz- und langfristige Leitplanken

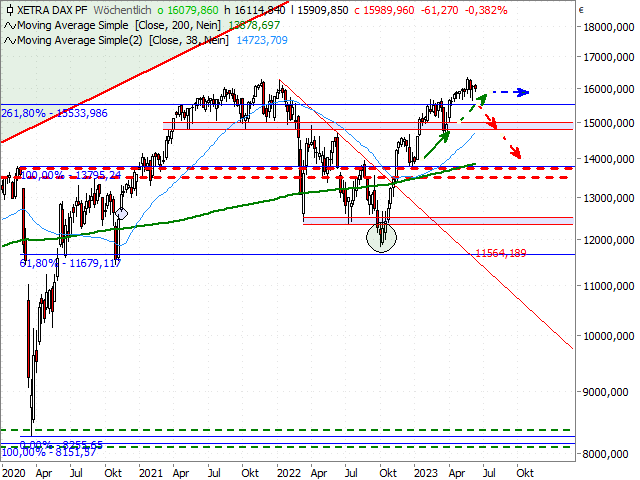

Die letzten fünf Handelstage pendelte der DAX® jeweils um die Marke von 16.000 Punkten. Doch nicht nur diese runde Kursmarke scheint das Aktienbarometer derzeit zu limitieren, auch zwei Kurslücken geben kurzfristig zwei wichtige Leitplanken vor. So ist auf der Oberseite weiterhin das Abwärtsgap vom 24. Mai bei 16.144/16.115 Punkten offen, während gen Süden die jüngste Aufwärtskurslücke (15.863/15.910 Punkte) als wichtiger Halt fungiert. Kurzfristig dienen also zwei Kurslücken als Taktgeber. Von strategischer Bedeutung sind indes eher zwei andere Zonen: So bietet sich der Rückzugsbereich bei 15.700/15.600 Punkten als strategische Absicherung an. Auf diesem Niveau hat der DAX® in den letzten Wochen immer wieder wichtige Tiefpunkte ausgeprägt – in der letzten Woche auf dieser Basis zudem eine idealtypische „Hammer-Kerze“. Andererseits hat der DAX® sich nun schon drei Mal bei 16.300 Punkten den Kopf gestoßen. Konkret bildet das alte Allzeithoch vom November 2021 bei 16.290 Punkten zusammen mit dem Hoch vom Januar 2022 (16.285 Punkte) und dem neuen Rekordlevel bei 16.332 Punkten einen dreifachen Deckel. Ein erfolgreicher Ausbruch besitzt deshalb eine große Tragweite.

DAX® (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

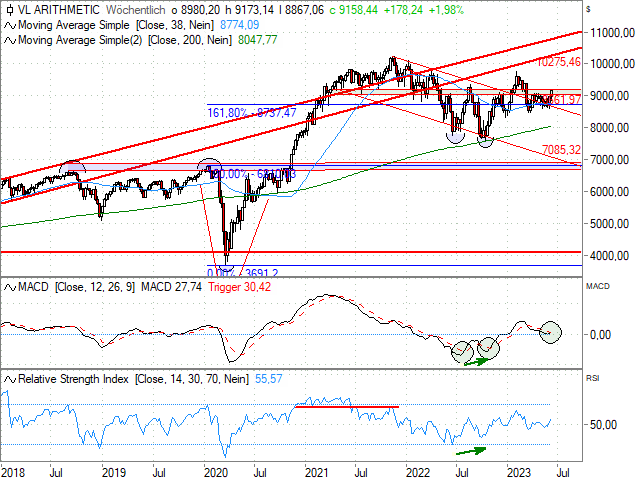

Besserung in Sicht?

Die Marktbreite ließ in den letzten Wochen insbesondere in den USA zu wünschen übrig. Auch wir hatten in diesem Kontext – sprich, dass immer weniger Titel den Aufschwung tragen, – den Finger in die Wunde gelegt (siehe „HSBC Daily Trading“ vom 16. Mai). Doch gerade beim Thema „grundsätzliche Marktverfassung“ gibt es derzeit einen echten Silberstreif seitens des Value Line Arithmetic Index. Dabei handelt es sich um ein marktbreites US-Aktienbarometer. Die mehr als 1.600 Index-Mitglieder werden zudem gleichgewichtet, d. h. es wird nach dem Motto: „one stock, one vote“ verfahren. Damit sorgt das Aktienbarometer für ein Gegengewicht zu einer Vielzahl anderer Indizes, welche regelmäßig nach der Marktkapitalisierung der enthaltenen Papiere gewichtet werden. Charttechnisch ist die aktuelle Ausgangslage extrem spannend: Auf Basis einer alten Abwärtstrendlinie und der 38-Wochen-Linie (akt. bei 8.662/8.774 Punkten) fand das Aktienbarometer zuletzt Halt. Ein Sprung über die Aprilhochs bei gut 9.000 Punkten würde eine Bodenbildung komplettieren und ein rechnerisches Anschlusspotenzial von 600 Punkten bereithalten. Fast noch wichtiger ist aber, dass dann der Makel der nachlassenden Marktbreite „geheilt“ wäre.

Value Line Arithmetic Index (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Value Line Arithmetic Index

Quelle: Refinitiv, tradesignal²

Das nächste Schlüssellevel

Nach der abgeschlossenen Bodenbildung und dem Aufwärtsimpuls von Mitte Mai gönnte sich die Alphabet-Aktie in den letzten beiden Wochen eine kleine Atempause. Jetzt scheint der Titel wieder einen Gang hochzuschalten. Damit kratzt das Papier auch an einem charttechnischen Schlüssellevel. Gemeint ist die Widerstandszone bei rund 125 USD, die im Jahr 2022 gleichzeitig als Nackenlinie der damaligen Topbildung fungierte (siehe Chart). Ein nachhaltiger Sprung über diese Hürde würde die negativen Entwicklungen des Jahres 2022 endgültig vergessen machen. Rückenwind erfährt der Technologietitel aktuell zudem durch die hohe Relative Stärke nach Levy von 1,19 sowie durch den MACD. Letzterer kann auf Monatsbasis zudem gerade mit einem neuen Kaufsignal aufwarten. Wir bleiben zunächst auf der Indikatorenseite: Beim Blick auf die Glättungslinien fällt auf, dass der Durchschnitt der letzten 38 Wochen gerade auf dem längerfristigen 200-Wochen-Pendant aufgesetzt hat – in der Vergangenheit oftmals ein Signal, dass der zugrundeliegende (Aufwärts-)Trend wieder Fahrt aufnimmt. Unter Money Management-Gesichtspunkten sollten Anlegerinnen und Anleger den Stopp für bestehende Positionen auf das Tief von Ende Mai bei 120,75 USD nachziehen.

Alphabet Class C (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Alphabet Class C

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Trinkaus & Burkhardt GmbH

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.