DAX® - Ermüdungserscheinungen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Ermüdungserscheinungen?

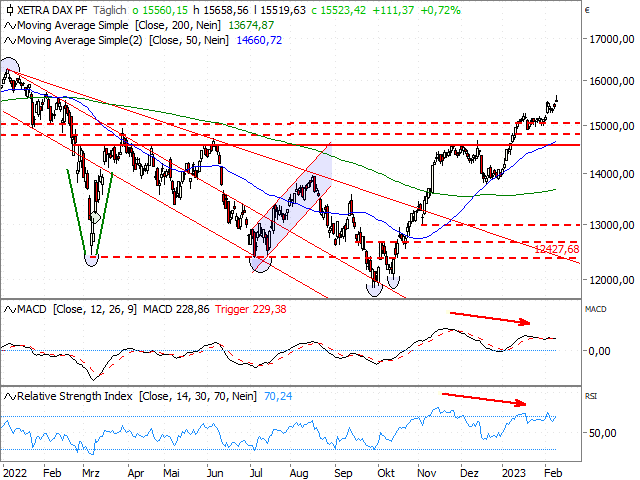

Mit einem weiteren Aufwärtsgap (15.486 zu 15.520 Punkte) gelang dem DAX® gestern der Sprung auf ein neues Verlaufshoch (15.659 Punkte). Doch dieses Level konnte das Aktienbarometer nicht über die Ziellinie retten, sodass unter dem Strich ein Schlusskurs nahezu auf Tagestief zu Buche steht. Letzteres lässt generell den Ausbruch auf der Oberseite, aber auch die „bullishe“ Auflösung der zuletzt beschriebenen Innenstäbe wackeln. Zur Erinnerung: Zuletzt verblieben die deutschen Standardwerte vier Tage in Folge innerhalb der Hoch-Tief-Spanne vom Donnerstag letzter Woche. Bei genauem Hinsehen handelt es sich darüber hinaus um die dritte Aufwärtskurslücke seit Anfang Februar – kurzfristig möglicherweise etwas zu viel des Guten. Vor diesem Hintergrund sollten Gewinnmitnahmen zum Wochenende nicht überraschen. Entsprechend dürfte das gestrige Gap – verstärkt durch das Verlaufshoch vom 2. Februar bei 15.521 – heute unter Druck geraten. Die Mini-Kurslücke vom Vortag (15.372/15.363 Punkte) markiert eine weitere Unterstützung, ehe die Kombination aus dem Hoch von Mitte Januar (15.270 Punkte) und dem dritten Aufwärtsgap (15.264 zu 15.222 Punkte) eine deutlich wichtigere Bastion darstellt.

DAX® (Daily)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart DAX®

Quelle: Refinitiv, tradesignal²

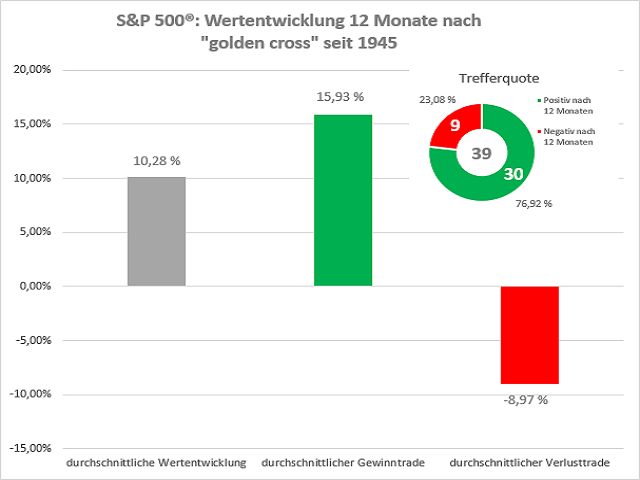

“golden cross” im Statistik-Check

Anfang Februar kam es beim S&P 500® zu einem bemerkenswerten Chartsignal. Gemeint ist das positive Schnittmuster zwischen 50- und der 200-Tages-Linie, welches wir zuletzt mehrfach diskutiert hatten (siehe „HSBC Daily Trading vom 30. Januar sowie vom 2. und 9. Februar). Auf Basis der Daten seit 1945 wollen wir dieses sog. „golden cross“ näher untersuchen. Wie oft war das Chartsignal in den vergangenen gut 75 Jahren tatsächlich erfolgreich? Mit welchen durchschnittlichen Kursertrag können Anlegerinnen und Anleger auf 12-Monats-Sicht nach einer positiven Überschneidung tatsächlich rechnen? Doch der Reihe nach: Seit 1945 kam es bei den amerikanischen Standardwerten insgesamt 39 Mal zu einem „golden cross“. Es handelt sich also um ein eher seltenes Phänomen, welches nur etwa alle zwei Jahre vorkommt. 12 Monate nach dem Signal notierte der S&P 500® in 30 Fällen im Plus, während 9 Mal Kursverluste zu Buche stehen. Mit fast 77 % weiß die Trefferquote somit absolut zu überzeugen. Auch das durchschnittliche Kursplus ein Jahr nach dem positiven Schnittmuster ist mit gut 10 % ein absoluter Hingucker. Unter dem Strich bietet das „golden cross“ im historischen Check eine hohe Trefferquote und überdurchschnittliche Erträge – ein gutes Omen für das aktuelle Signal?

S&P 500® (Daily)

Quelle: Refinitiv, HSBC² / 5-Jahreschart im Anhang

5-Jahreschart S&P 500®

Quelle: Refinitiv, tradesignal²

Bullenflagge in Auflösung

In unserer letzten Analyse der Microsoft-Aktie diskutierten wir die Stabilisierung der letzten Monate und die daraus resultierende Entscheidungssituation (siehe „HSBC Daily Trading“ vom 24. Januar). Mittlerweile ist der Technologietitel einen entscheidenden Schritt weiter. So hat sich die 200-Wochen-Linie (akt. bei 225,91 USD) nicht nur als solider Halt erwiesen, sondern auf dieser Basis hat das Papier darüber hinaus einen Doppelboden ausgeprägt. Für das „i-Tüpfelchen“ sorgt in diesem Kontext der Bruch des Abwärtstrends seit November 2021 (akt. bei 260,83 USD). Übergeordnet kann damit die Verschnaufpause der letzten 15 Monate als trendbestätigende Flaggenkonsolidierung interpretiert werden (siehe Chart). Zusätzlicher Rückenwind kommt aktuell von diversen Indikatoren. Während der MACD auf historisch niedrigem Niveau zuletzt ein neues Einstiegssignal generiert hat, konnte die Relative Stärke (Levy) zuletzt ihren Schwellenwert von 1 passieren. Beide Trendfolger signalisieren also wieder einen Aufwärtstrend. Aus der o. g. Bodenbildung ergibt sich ein rechnerisches Kursziel im Bereich von knapp 300 USD – die abgeschlossene Flagge lässt perspektivisch sogar auf mehr hoffen. Als Stop-Loss bietet sich dagegen die 38-Wochen-Linie (akt. bei 252,58 USD) an.

Microsoft (Weekly)

Quelle: Refinitiv, tradesignal² / 5-Jahreschart im Anhang

5-Jahreschart Microsoft

Quelle: Refinitiv, tradesignal²

Sie möchten börsentäglich kostenlose Technische Analysen zu DAX®, ausgewählten Aktien, Währungen und Rohstoffen erhalten?

Wichtige Hinweise

Werbehinweise

HSBC Trinkaus & Burkhardt GmbH

Derivatives Public Distribution

Hansaallee 3

40549 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

2)Transaktionskosten und Ihr Depotpreis (Beispielrechnung in den Wichtigen Hinweisen) sind in der Darstellung nicht berücksichtigt und wirken sich negativ auf die Wertentwicklung der Anlage aus. Lesen Sie bitte die Wichtigen Hinweise, einschließlich der Werbehinweise.