DAX, DOW Jones, Nasdaq100 - Kurz vor dem Durchrutschen ?!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

Der Markt bleibt seit dem Flashcrash hochnervös, die Volatilität nimmt zu, die scheinbare Richtungslosigkeit im kurzfristigen Zeitfenster kündigt eine größere Bewegung an. Vergangene Woche befand ich mich noch auf der Seite der Bullen und rechnete mit einer Fortsetzung der übergeordneten Aufwärtsbewegung seit März 2009. Die Trends waren intakt und es gab Anzeichen kurzfristiger Bodenbildungsprozesse; wenn auch nicht sehr stabil.

Der Markt nahm die US Arbeitsmarktdaten am Freitag sehr negativ auf. Es kam marktbreit zu Intraday Sell Offs. Man mag es nicht glauben, aber gerade bei kurzfristigen Bodenbildungsprozessen kann ein unpassender Tag vernichtende Wirkung entfalten. Die Kursverluste von Freitag vergangener Woche haben die kurzfristigen Böden im Gros der Indizes über den Haufen geschossen.

Bevor ich jetzt beginne meine Markteinschätzung zu erläutern, möchte ich mich entschuldigen, dass der Kommentar erst jetzt am späten Abend erscheint. Die Analysearbeit hat tatsächlich über das ganze Wochenende gedauert. Ich habe fast alle Indizes weltweit analysiert, ebenso wie die Aktien aus den großen Indizes. Das Ganze in verschiedenen Zeitebenen. Das nächste Mal werde ich einfach einen kurzen Bericht verfassen und die Erläuterungen über ein Video veröffentlichen. Ein Video läßt sich erheblich schneller erstellen, als das Erstellen von Chartgrafiken und das Tippen von Texten.

Gut, fangen wir also an.

Um es vorweg zunehmen. Ich sehe die Märkte direkt an Abgründen stehen. Wenn im Verlauf der nächsten Handelstage nicht sofort eine deutlich Kurserholung einsetzt, besteht die Gefahr des direkten Durchrutschens nach unten.

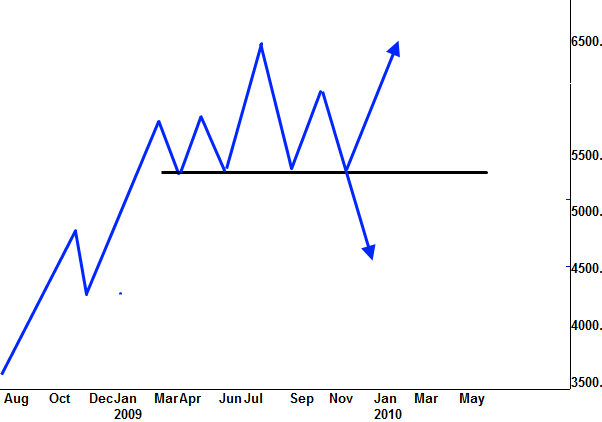

Schauen Sie sich das folgende Schema einer Kurserholung an. Irgendwann geht jeder Trend auch einmal zuende bzw. er wird temporär durch eine Korrektur unterbrochen. Ein oberer Trendwendeprozess bentötigt in der Regel Zeit. Eine obere Trendwende gerade im Aktienmarkt muß reifen. Insofern zeigt das folgende Schema, eine klassische Verlaufsform einer Wende. Bis zum Donnerstag vergangener Woche habe ich mit einem solchen Korrekturmodus gerechnet, wobei hierbei nicht einmal die schwarze Sell Triggerlinie unterboten werden muß. Oft sieht man einfach nur das Auspendeln in einem Trendwendeprozess, der aber nicht vervollständigt wird und die Notierungen steigen dann wieder an.

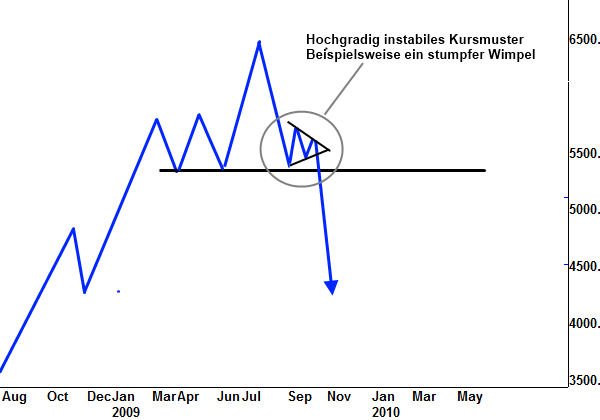

Das folgende Schema zeigt nun den Prozess, der sich nun real abzeichnet. Das obere Trendwendemuster läuft Gefahr sehr schnell abgebrochen zu werden. Das läßt sich daran erkennen, dass der deutliche Rückfall ausgehend vom Kopf (höchstes Hoch) keine nennenswerte stabile gegenbewegung, sprich die Ausbildung einer rechten Schulter zuläßt. Stattddessen bildet sich nach besagtem Rückfall ein hochgradig bärisches Muster aus, im Beispiel ein stumpfer Wimpel. Dieser Wimpel kündigt in der Regel an, dass der Kurs in Kürze die schwarze Sell Triggerlinie nach unten durchbrechen wird. Dieser Wimpel kündigt in der Regel darüberhinaus an, dass dieser Bruch der Sell Triggerlinie sehr impulsiv erfolgen wird.

Die Beschau der aktuellen Chartbilder vieler Aktien und Indizes zeigt genau diese Trendwendevariante. Aktien unterschiedlichster Sektoren haben auf zentralen Unterstützungsniveaus Wimpelmuster ausgebildet.

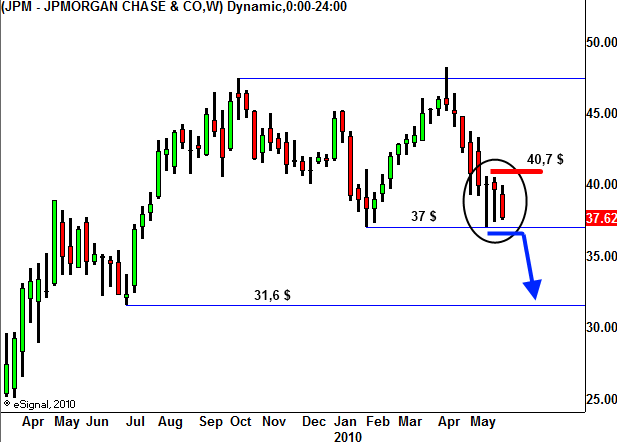

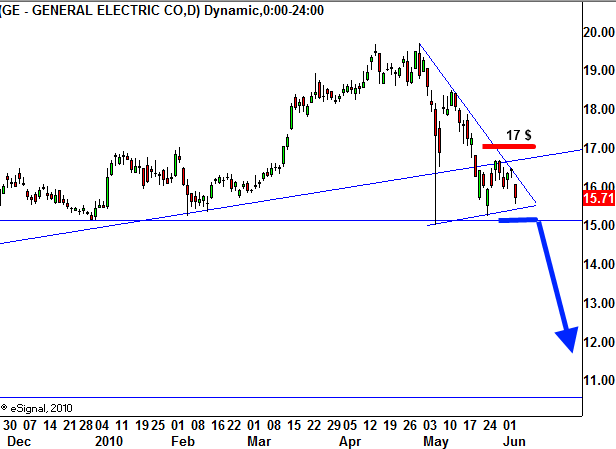

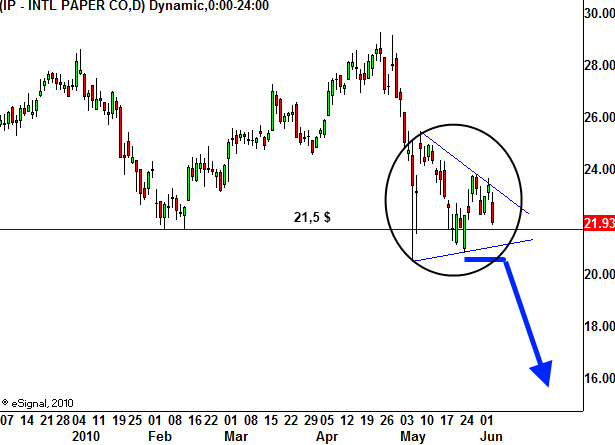

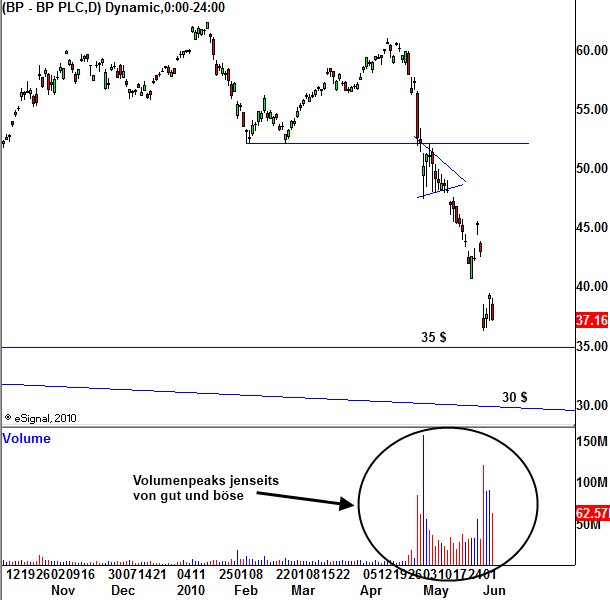

Bevor ich die Indizes charttechnisch vorstelle, möchte ich im Schnelldurchgang einige Aktien durchgehen. Beachten Sie bitte genau die Bedingungen, die erfüllt sein müssen, damit Verkaufssignale vorliegen. Ich möchte nicht Opfer von ständig in ihrem Charakter hin und her morphender Kursmuster sein. Wichtig sind die Punkte, ab deren Unterschreiten die aktuell bärischen Muster ausgelöst, also bestätigt werden.

Werden die Triggermarken unterschritten, werden also die Verkaufssignale ausgelöst, ist dies gleichbedeutend mit dem Beginn echter mittelfristiger Korrekturen!

Interpretieren Sie die blauen Prognosepfeile richtig. Der waagrechte Beginn zeigt auf, dass erst bestimmte Kursniveaus nach unten gebrochen werden müssen, damit die Verkaufssignale generiert werden!

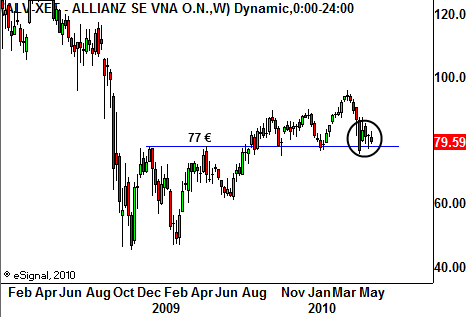

Allianz - Wochenchart

Zentrale Unterstützung bei 77 Euro. Seit Mitte 2009 läuft der Aktienkurs darauf seitwärts und hält die Unterstützung. Mit dem Kreis ist das Kursgeschehen der letzten Wochen gekennzeichnet. Es handelt sich um ein Wimpel direkt auf der 77er Eurounterstützung.

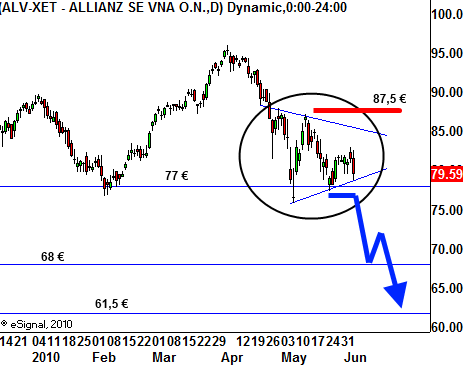

Allianz - Tageschart

Die feinere Auflösung zeigt die Struktur des Wimpels besser. Fällt der Aktienkurs der Allianz auf Tagesschlußkurs (aber auch schon intraday!) unter 77,3 Euro, generiert dies ein mittelfristiges Verkaufssignal mit Kurszielen von 68 Euro und 61,5 Euro. Nur ein Anstieg über 87,5 Euro kann das angeschlagene Chartbild der Aktie ab jetzt negieren.

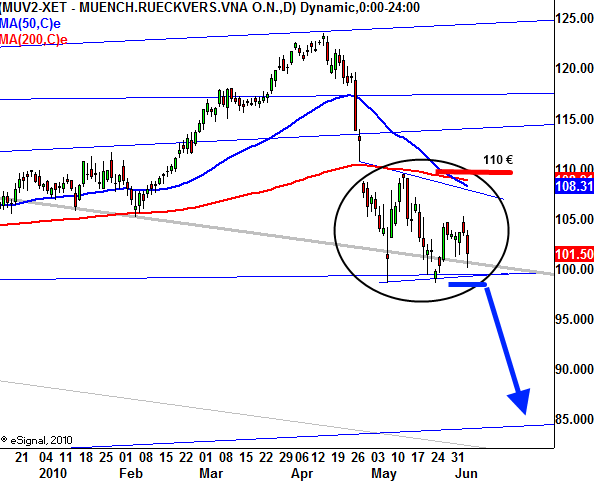

Münchener Rück - Tageschart

Die Aktie der Münchener Rück ist in den 100 Eurobereich abgefallen. Bisher ist der Kursrücklauf als Pullbackbewegung eines großen Bodenbildungsprozesses zu werten. Das Problem ist jedoch jenes, dass auch diese Aktie einen mehrwöchigen Wimpel ausgebildet hat. Solche Wimpel werden statistisch gesehen in der Mehrzahl der Fälle nach unten aufgelöst. Vor allem dann, wenn sich die Wimpel auf wichtigen Unterstützungen ausbilden.

Fällt der Aktienkurs unter 98,6 Euro ab, generiert dies ein mittelfristiges Verkaufssignal in Richtung 85 Euro.

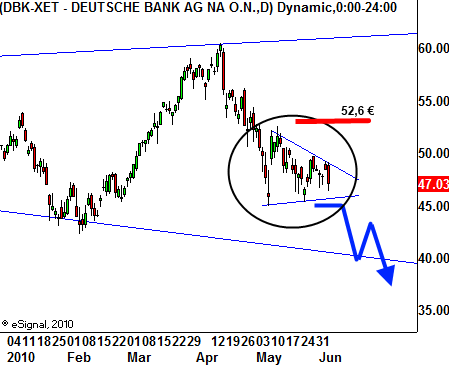

Deutsche Bank - Tageschart

Auch diese Aktie mit einem Wimpel. S. blauer Prognosepfeil. Das Verkaufssignal wird ausgelöst, wenn der Aktienkurs unter 45,3 Euro abfällt. Solange der Kurs darüber notiert, liegt kein Verkaufssignal vor.

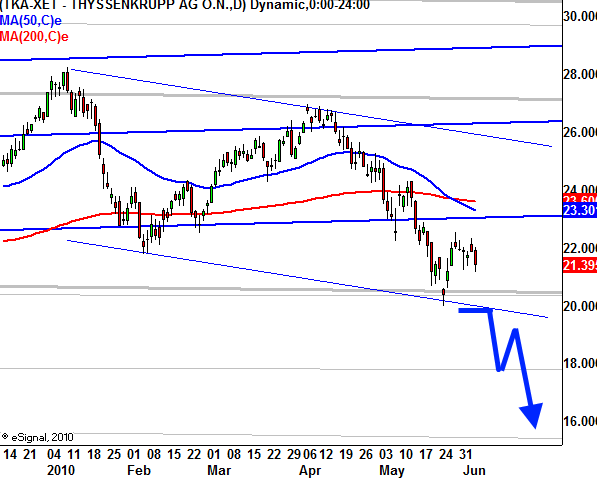

ThyssenKrupp - Tageschart

Die Aktie muß unter 20 Euro abfallen und ein Verkaufssignal auszulösen. Kursziele würde dann bei 18 und 16 Euro liegen. Diese Aktie hat übrigens bereits vor Wochen ein großes Verkaufssignal ausgelöst.

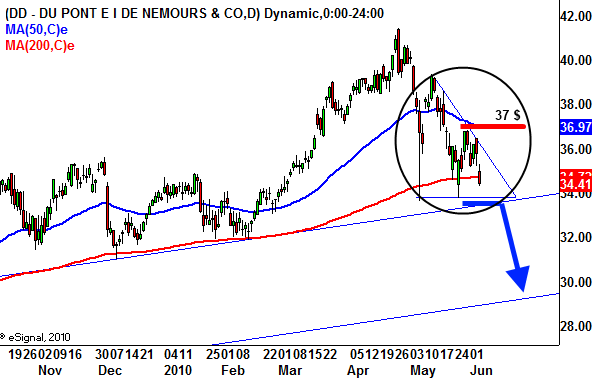

Du Pont (DD) - Tageschart

International Paper (IP) - Tageschart

BP - Tageschart

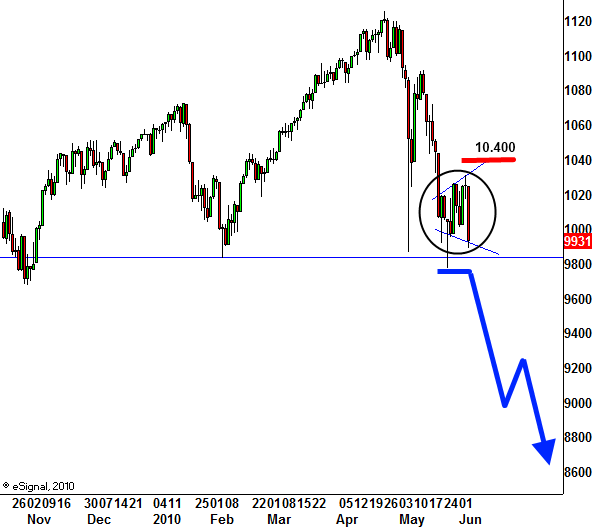

DOW Jones - TageschartInverses Dreiecks auf zentraler Unterstützung bei 9.800 Punkten. Inverses Dreieck = kein Boden = das Gegenteil eines Bodens. Abwarten! Fällt der DOW Jones unter 9.800 Punkte, dürfte er relsativ schnell nach unten durchrutschen! Korrekturziele liegen dann bei 9.000 und 8.600 Punkten.

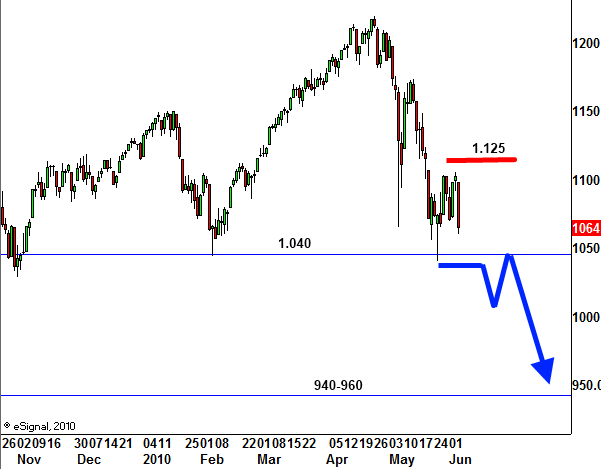

S&P 500 Index - Tageschart

Fällt der S&P 500 Index unter 1.040 Punkte, generiert dies ein mittelfristiges Verkaufssignal zunächst bis 1.010 und 940-960 Punkte.

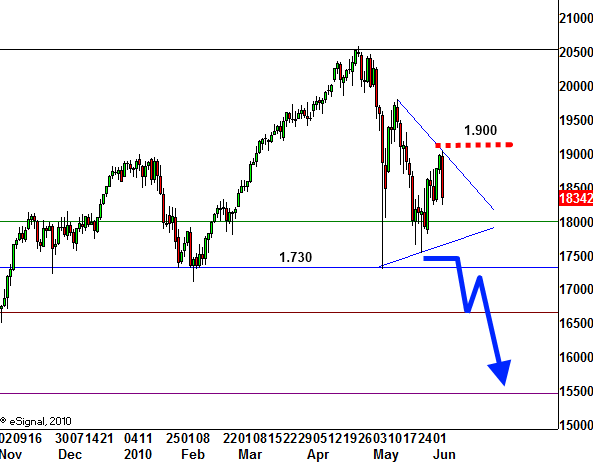

Nasdaq Future - Tageschart

Auch hier ein mehrwöchiger stumpfer Wimpel als Vorböte möglicherweise weiter einbrechender Kurse. Der Future muß unter 1.740 Punkte abfallen, um ein drastisches Verkaufssignal auszulösen. Auch hier wiederholend der Hinweis. Solange der Future über seiner Sell Triggermarke von 1.040 Punkten notiert, liegt noch kein Verkaufssignal vor. Das Verkaufssignal wird ausschließlich an der 1.040er Marke festgemacht. Sie muß unterschritten werden!

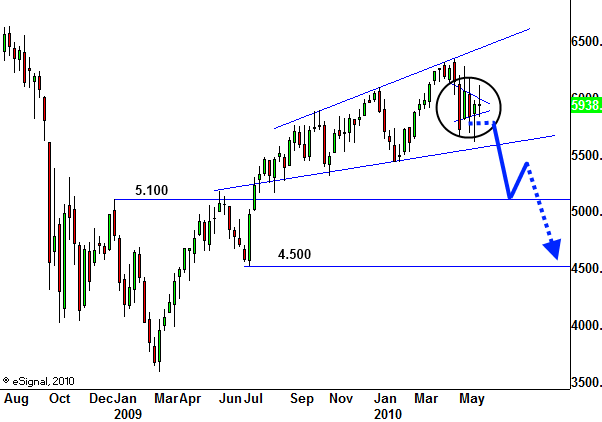

DAX - Wochenchart

Mitten in den sich aufweitenden Aufwärtstrendkanal seit Mitte 2009 hatte sich ein stumpfer Wimpel ausgebildet, aus dem der Index bis Donnerstag vergangener Woche nach oben ausbfrechen konnte. Bis Donnerstag sah das Chartbild vielversprechend aus. Zum einen stand er Wimpel nicht auf der Unterstützungslinie bei 5.600 Punkten, zum anderen erfolgte der Ausbruch nach oben.

Sie sehen, wie wichtig es ist, in welcher Lage ein Wimpel entsteht.

Die Sell Triggermarke für den DAX habe ich mit ca. 5.800 Punkten ermittelt. Ein Unterschreiten der 5.800er Marke würde bedeuten, dass der Wimpel nun doch nach unten verlassen wird. Das wäre bärisch. Es würde dafür sprechen, dass der DAX die 5.600er Unterstützung brechen würde. Ein Unterschreiten der 5.800 Punktemarke triggert insofern das Verkaufssignal.

Mittelfristige Korrekturziele im DAX würden dann bei 5.100 und 4.500 Punkten liegen.

Ich bewerte die heutige Analyse mit einer Wahrscheinlichkeitsnote 2."Klicken Sie bitte hier, um die Erklärung zu den DOW Jones "Wahrscheinlichkeits"noten einzusehen"

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.