Das große Dilemma der Notenbanken

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bisher hatten sowohl die US-Notenbank Fed als auch die Europäische Zentralbank (EZB) darauf beharrt, alles in ihrer Macht stehende zu tun, um die historisch hohe Inflation zu bekämpfen. Doch die neue Bankenkrise in den USA, die bereits weltweite Auswirkungen zeigt, dürfte einen effektiven Kampf gegen die Teuerung verhindern. Denn weitere Zinsanhebungen helfen nicht nur im Kampf gegen die Inflation, sondern könnten auch weitere Banken und andere Finanzinstitutionen an den Rand des Zusammenbruchs bringen.

"Erst wenn die Flut zurückgeht, erkennt man, wer nackt geschwommen ist", lautet ein bekanntes Zitat von Starinvestor Warren Buffett. Ein solcher unangenehmer Moment der Wahrheit könnte für die wichtigsten Notenbanken der Welt kurz bevorstehen.

Spannend wird es bereits an diesem Donnerstag: Eigentlich hatte die Europäische Zentralbank (EZB) sich in einem ungewöhnlichen Schritt schon beim letzten Zinsentscheid darauf festgelegt, die Leitzinsen auch im März um 50 Basispunkte (0,5 Prozentpunkte) anzuheben. "Angesichts des Drucks im Zusammenhang mit der zugrunde liegenden Inflation beabsichtigt der EZB-Rat, die Zinssätze bei seiner nächsten geldpolitischen Sitzung im März um weitere 50 Basispunkte anzuheben", hieß es im Statement zum Zinsentscheid Anfang Februar. Doch inzwischen preist der Markt ganz offen ein, dass die EZB ihre eigene Festlegung, die gerade einmal sechs Wochen alt ist, nicht erfüllen wird.

In den USA werden aktuell zwar noch zwei weiter Zinsanhebungen um jeweils 25 Basispunkte bei den Fed-Zinsentscheiden am 22. März und am 3. Mai eingepreist, bereits ab dem Sommer könnte es dann aber wieder zu Zinssenkungen kommen. Schon im September wird dabei der Leitzins im Konsens wieder unter dem aktuellen Niveau von 4,5 % bis 4,75 % gesehen. Die Investmentbank Nomura erwartet sogar für den Zinsentscheid in der kommenden Woche eine Zinssenkung um 25 Basispunkte, nachdem bisher eine Anhebung um 50 Basispunkte erwartet wurde.

Das große Dilemma der Notenbanken, entweder weiter die hohe Inflation zu bekämpfen oder zu verhindern, dass sich die Krise der US-Regionalbanken zu einem Flächenbrand im weltweiten Finanzsystem ausweitet, ist selbstverschuldet. Seit der Finanzkrise wurde jede wirtschaftliche Schwäche bekämpft, indem immer mehr Liquidität ins Finanzsystem gepumpt wurde. Kritiker der ultralockeren Geldpolitik, die bereits nach der Finanzkrise vor einer unkontrollierbaren Inflation warnten, wurden lange Zeit belächelt. Aber nachdem während der Corona-Krise nicht nur Banken und Spekulanten, sondern auch normale Verbraucher in den Genuss einer Liquiditätsversorgung im Übermaß kamen, wurde die hohe Inflation bittere Realität.

Der Preis für die Sünden der Vergangenheit muss jetzt gezahlt werden. Die nach wie vor deutlich über den Zielen der Notenbanken liegende Inflation würde eigentlich eine weitere Straffung der Geldpolitik erforderlich machen, doch genau diese fortgesetzte Straffung könnte das instabile Bankensystem weiter in Gefahr bringen.

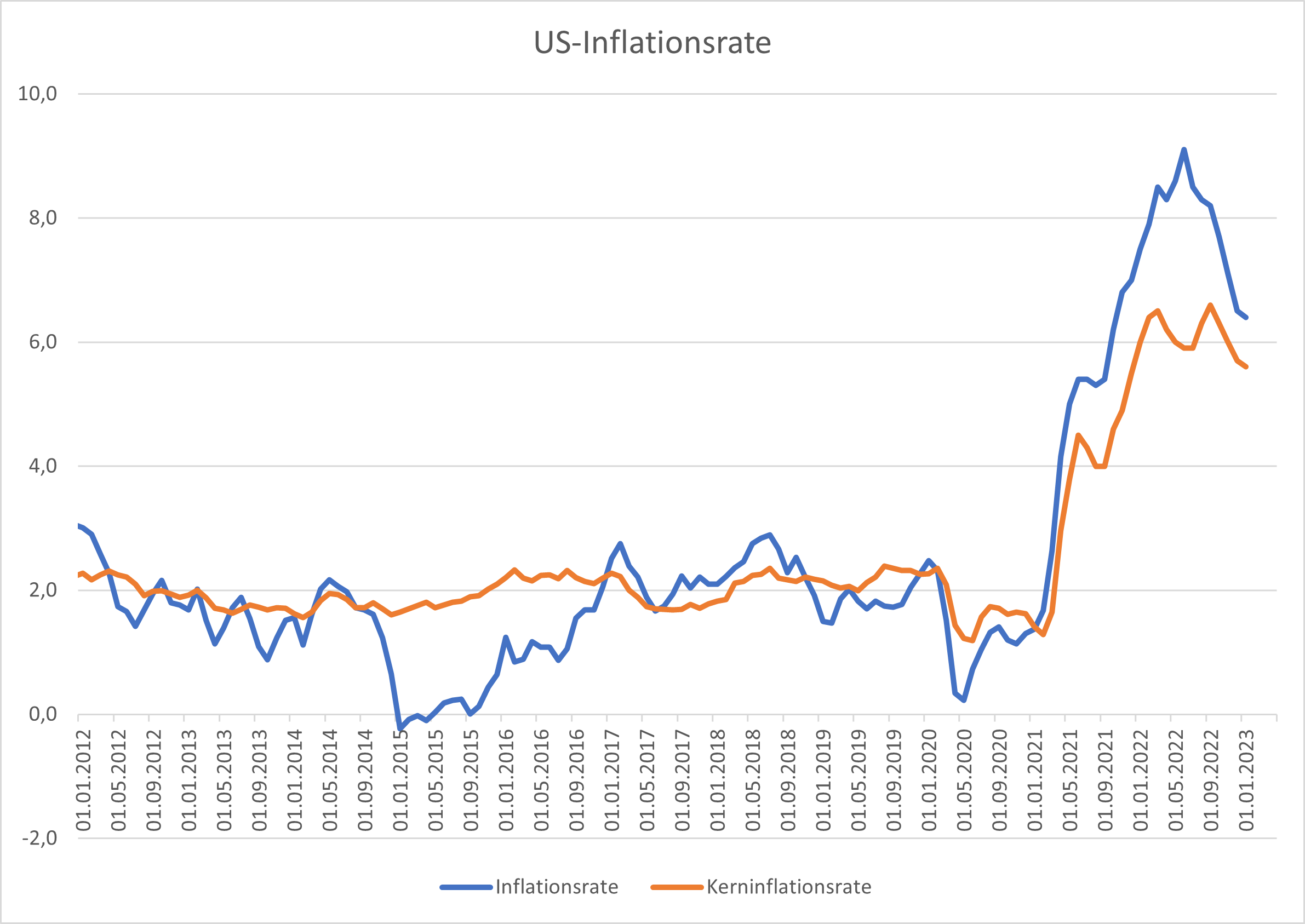

Heute um 13.30 Uhr MEZ werden die US-Inflationsdaten für Februar veröffentlicht. Die jährliche Inflationsrate dürfte sich den Erwartungen zufolge zwar von 6,4 % im Januar auf 6,0 % im Februar abgeschwächt haben, sie würde damit aber immer noch beim Dreifachen des Ziels von 2 % liegen. Die Kerninflationsrate dürfte nur minimal von 5,6 % auf 5,5 % gesunken sein.

Fazit: Die Notenbanken stehen vor dem größten Dilemma der vergangenen Jahrzehnte. Bekämpfen sie weiter entschieden der Inflation, wie es das Mandat der Preisstabilität eigentlich erfordert, bringen sie gleichzeitig das Finanzsystem weiter ins Wanken. Aus diesem Dilemma gibt es keinen einfachen Ausweg.

Treffend beschrieben! Das man angesichts der globalen Verschuldung die Zinsen nicht beliebig erhöhen kann, war wohl jedem klar. Bisher ist das relativ geräuschlos verlaufen. Nun gibt es die ersten störenden Geräusche, die wahrscheinlich auch bei den Notenbanken nicht überhört und zu einer erhöhten Vorsicht führen werden.

Es gab in der Vergangenheit einige Stimmen, die genau vor diesem Szenario gewarnt haben. Man darf gespannt sein, wie vorbereitet die Notenbanken sind und welche Prioritäten sie setzen werden. Sie sind in einer wenig beneidenswerten Situation. Die Verantwortung dafür aber tragen sie selbst.