Das August-Trauma an den Aktienmärkten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Dow JonesKursstand: 16.569,28 Punkte (NYSE) - Zum Zeitpunkt der Veröffentlichung

- Die Aktienkursentwicklung der letzten Tage ähnelt in verblüffender Weise der des Jahres 2011.

- Wenn sich die Geschichte wiederholen würde, müsste der DAX in den nächsten Wochen bis auf 7.000 fallen.

- Bei den fundamentalen Faktoren gibt es freilich einige gravierende Unterschiede.

Ich bin an sich ein Optimist. Bei der Analyse der Aktienkursentwicklung der letzten Tage stieß ich jedoch auf einen Vergleich, der mich stutzig machte. Das, was wir derzeit beim DAX erleben, hat nämlich eine verblüffende Ähnlichkeit mit der Entwicklung von vor drei Jahren im August 2011. Die Parallelität ist so frappierend, dass sie fast zu gut ist, um wahr zu sein.

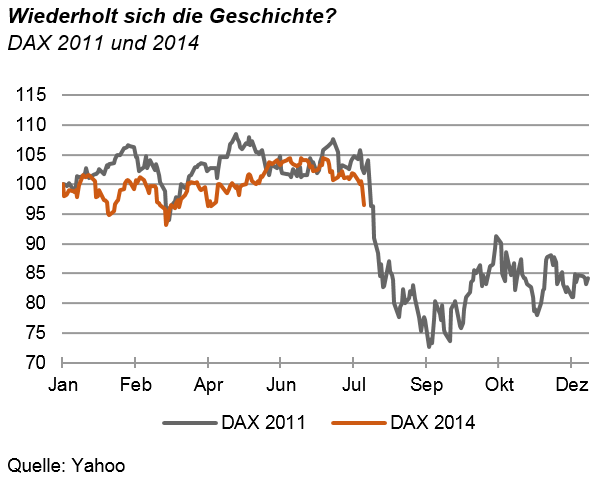

Schauen Sie sich die Grafik an. Hier habe ich die Entwicklung des DAX in den Jahren 2011 und 2014 übereinander gelegt (zur Verbesserung der Vergleichbarkeit habe ich die Werte zum 1. Januar der jeweiligen Jahre auf 100 normiert). In den ersten sieben Monaten der beiden Jahre haben sich die Kurse unter Schwankungen weitgehend seitwärts entwickelt. Das war nicht weiter aufregend. Ende Juli/Anfang August ging es dann aber in beiden Fällen fast senkrecht nach unten. In sechs Wochen verlor der DAX im Jahre 2011 in der Spitze 30 %. Es dauerte zwei Monate, bis der Spuk vorbei war. Insgesamt ergab sich ein Verlust, der bis zum Jahresende nicht mehr aufgeholt werden konnte.

Könnte es sein, dass sich diese Entwicklung wiederholt und wir uns damit von den Träumen eines DAX über 10.000 am Jahresende verabschieden müssen? Um die Frage zu beantworten, ist es ganz hilfreich, auch einmal die fundamentale Situation damals und heute zu betrachten. Hier gibt es Ähnlichkeiten und Unterschiede.

Der Kurseinbruch 2011 hatte zwei Ursachen. Das eine war die Verschlechterung der Konjunktur zur Jahresmitte. Das ist ganz ähnlich wie heute. Der Unterschied besteht nur darin, dass die Wachstumsschwäche damals weltweit war. In den USA gab es zum Teil sogar Rezessionsängste. Diesmal ist nur Europa betroffen, insbesondere Deutschland. In den USA geht es weiter kräftig nach oben. Hier schneidet 2014 also besser ab als 2011.

Der zweite Grund, der die Märkte damals verunsicherte, war die Eurokrise. Mitte 2011 wurden die Zweifel immer größer, dass die Gemeinschaftswährung vielleicht doch nicht überlebensfähig wäre. Die Maßnahmen der Regierungen zur Eindämmung der Krise wirkten nicht. Die Märkte fingen an, über den Staatsbankrott des einen oder anderen Landes zu räsonieren. Anleger flüchteten aus Europa. So etwas gibt es heute nicht. Der Euro ist zwar noch nicht gerettet, er ist aber aus dem Gröbsten raus.

Dafür gibt es jetzt aber eine Vielzahl Krisen ganz anderer Art. Da sind die geopolitischen Spannungen in der Ukraine und dem Nahen und Fernen Osten, die durch-aus noch gefährlich eskalieren können. Die Sanktionen gegen Russland werden Europa auch ohne Gegenmaßnahmen im Energiebereich nach Schätzungen der EU-Kommission etwa 0,3 bis 0,4 Prozentpunkte Wachstum kosten. Das ist rund ein Viertel des gesamten Wachstums.

Da sind – auf ganz anderer Ebene – Zinsängste ausgehend von dem geldpolitischen Kurswechsel in den USA. Da sind Deflationsbefürchtungen in Europa, die die EZB zu unkonventionellen Maßnahmen bewegen könnten. Manche Investoren betrachten das mit Argwohn (vor allem das Quantitative Easing, das heißt Käufe von Staatsanleihen am offenen Markt, so wie es die Amerikaner und Briten tun). Dazu kommt die Argentinien-Krise, die auch nicht geeignet ist, Vertrauen bei den Anlegern zu stärken.

Es ist schwierig zu spekulieren, welche Problemmischung gefährlicher ist, die vom Sommer 2011 oder die jetzige. Insofern kann man auch nicht sagen, ob der derzeitige Einbruch an den Märkten genauso groß und genauso lang sein muss wie der damalige. Ich persönlich glaube, dass die Märkte die Situation damals als gefährlicher einschätzten als das heute der Fall ist. Das hängt freilich auch damit zusammen, dass etwaige Weiterungen insbesondere bei den geopolitischen Risiken nicht wirklich eingepreist sind.

Sicher erscheint in jedem Fall, dass die Entwicklung damals wie heute in Europa stärker ausgeprägt ist als in den USA. Das zeigt sich auch an den Märkten. Schon in den letzten Tagen hat sich der Dow besser gehalten als der DAX. Die Märkte der Peripherieländer lagen damals tief am Boden. Sie stehen heute wesentlich besser da. Allerdings sind sie anfällig, weil Investoren in Krisenzeiten gerne Gewinne mitnehmen.

Für den Anleger

Fast könnte man den Eindruck haben, als ob der August in den Augen der Märkte den Mai ablösen könnte ("Sell in May and go away ..."). Ich will hier nicht den Teufel an die Wand malen. Wenn sich aber die Geschichte von 2011 wiederholen würde, dann müssten die Kurse ge¬messen am DAX bis auf einen Indexstand von 7.000 (!) zurückgehen. Das ist sicher übertrieben. Selbst wenn es nicht so schlimm kommt, ist es aber mehr als nur eine rein technisch bedingte Schwankung. Es ist ein Schock. Es empfiehlt sich daher, Sicherheiten in das Depot einzubauen.

Andererseits ist es, dabei bleibe ich, noch kein Ende der langfristigen Aufwärtsentwicklung an den Aktienmärkten. Auch nach dem Intermezzo im August 2011 ging die Hausse weiter – so stark, dass sich heute fast niemand mehr an den damaligen Einbruch erinnert. Es gelten die alten Argumente. Es gibt keine Rezession. Die Wirtschaft wächst, wenn auch nicht so stark wie ursprünglich angenommen. Die Liquidität ist nach wie vor hoch. Die Zinsen sind niedrig. Alternativen zur Aktie sind daher wenig attraktiv.

Anmerkungen oder Anregungen? Ich freue mich auf den Dialog mit Ihnen: martin.huefner@assenagon.com.

Weitere Informationen über Assenagon und unsere Publikationen finden Sie auch auf www.assenagon.com.

Assenagon Asset Management S.A., Zweigniederlassung München, Prannerstraße 8, 80333 München, Deutschland

Rechtliche Hinweise

Diese Darstellung wird nur zu Informationszwecken und ohne vertragliche oder sonstige Verpflichtung zur Verfügung gestellt. Alle Informationen in dieser Darstellung beruhen auf sorgfältig ausgewählten Quellen, die für zuverlässig erachtet wurden, doch kann die Assenagon S.A., Luxemburg, die Assenagon Asset Management S.A., Luxemburg und ihre Zweigniederlassungen sowie die Assenagon Schweiz GmbH, Assenagon Client Service GmbH, München und die Assenagon GmbH, München (zusammen im Folgenden "Assenagon-Gruppe" genannt) deren Richtigkeit, Vollständigkeit oder Genauigkeit nicht garantieren. Alle Meinungsaussagen geben nur die Einschätzung des Verfassers wieder, die nicht notwendigerweise der Meinung der Assenagon-Gruppe entspricht. Empfehlungen und Prognosen stellen unverbindliche Werturteile zum Zeitpunkt der Erstellung dieser Darstellung dar. Diese können sich abhängig von wirtschaftlichen, politischen und rechtlichen Rahmenbedingungen jederzeit ändern. Der Autor behält sich deshalb ausdrücklich vor, in der Darstellung geäußerte Meinungen jederzeit und ohne Vorankündigung zu ändern. Jedwede Haftung und Gewähr aus dieser Darstellung wird vollständig ausgeschlossen.

Die Informationen in dieser Darstellung wurden lediglich auf die Vereinbarkeit mit luxemburgischem und deutschem Recht geprüft. In einigen Rechtsordnungen ist die Verbreitung derartiger Informationen u. U. gesetzlichen Beschränkungen unterworfen. Die vorstehenden Informationen richten sich daher nicht an natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer Rechtsordnung unterliegt, die für die Verbreitung derartiger Informationen Beschränkungen vorsieht. Natürliche oder juristische Personen, deren Wohn- bzw. Geschäftssitz einer ausländischen Rechtsordnung unterliegt, sollten sich über die besagten Beschränkungen informieren und diese entsprechend beachten. Insbesondere richten sich die in dieser Darstellung enthaltenen Informationen weder an Staatsbürger aus Großbritannien oder den Vereinigten Staaten von Amerika und sind auch nicht als solche konzipiert.

Diese Darstellung stellt weder ein öffentliches Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Erwerb von Wertpapieren, Fondsanteilen oder Finanzinstrumenten dar. Eine Investmententscheidung bezüglich irgendwelcher Wertpapiere, Fondsanteile oder Finanzinstrumente sollte auf Grundlage einschlägiger Verkaufsdokumente (wie z. B. Prospekt) erfolgen und auf keinen Fall auf der Grundlage dieser Darstellung.

Die in dieser Darstellung aufgeführten Inhalte können für bestimmte Investoren ungeeignet oder nicht anwendbar sein. Sie dienen daher lediglich der eigenverantwortlichen Information und können eine individuelle Beratung nicht ersetzen. Die Assenagon-Gruppe kann andere Publikationen veröffentlicht haben, die den in dieser Darstellung vorgestellten Informationen widersprechen oder zu anderen Schlussfolgerungen gelangen. Diese Publikationen spiegeln dann andere Annahmen, Meinungen und Analysemethoden wider. Dargestellte Wertentwicklungen der Vergangenheit können nicht als Maßstab oder Garantie für eine zukünftige Wertentwicklung herangezogen werden. Eine zukünftige Wertentwicklung wird weder ausdrücklich noch implizit garantiert oder zugesagt.

Der Inhalt dieses Dokuments ist geschützt und darf ohne die vorherige schriftliche Genehmigung der Assenagon-Gruppe weder kopiert, veröffentlicht, übernommen oder für andere Zwecke in welcher Form auch immer verwendet werden.

© 2014

Schon merkwürdig, dass man heute der Ansicht ist, dass die "Eurokrise" (= europäische Staatsschuldenkrise) aus dem Gröbsten raus ist nur weil die Zinsen bzw. Anleihenkurse der Peripherieländer genau diesen Anschein erwecken. 2011 ist die Krise auch erst dann ausgebrochen, als sie ausgebrochen ist! Nicht früher und nicht später!

Ich möchte an dieser Stelle keinen Pessimismus verbreiten, aber:

Die Staatsschulden in Europa steigen (in den meisten Fällen) munter weiter an. Die Staatsschulden von Griechenland befinden sich auf demselben Niveau wie beim letzten Schuldenschnitt. Die Situation in Frankreich weckt in mir auch nicht gerade einen starken Optimismus. Außerdem bestehen berechtigte Zweifel, ob das europäische Bankensystem ausreichend kapitalisiert ist.

Ich frage mich, was wohl passieren würde, wenn wir tatsächlich eine neue Konjunkturelle Schwächephase erleben würden (aus welchen Gründen auch immer). Was würde mit den Staatsschulden passieren? Wie würden Investoren darauf reagieren? Könnte Dragi die Situation mit frischem Geld wieder beruhigen?

Ich denke es gibt heute noch deutlich mehr Fragezeichen und Unsicherheiten als 2011 ode sogar 2008.