Crash vorprogrammiert? Aktienrisikoprämie erstmals seit rund 20 Jahren negativ!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 4.421,28 Pkt (Cboe)

Normalerweise erwarten Anleger für Aktieninvestments einen gewissen Renditeaufschlag, weil Aktien eben riskanter sind als festverzinsliche Anlageformen. In der Finanzwissenschaft hat sich daraus der Begriff der sogenannten Equity Risk Premium (Aktienrisikoprämie) entwickelt: Dieser Renditeaufschlag von Aktien gegenüber den als risikolos angenommenen Staatsanleihen entschädigt die Anleger für das relativ höhere Risiko von Aktienanlagen im Vergleich zu den praktisch risikofreien festverzinslichen Alternativen.

In der Praxis spielt die Aktienrisikoprämie (wie viele Konzepte aus der Finanzwissenschaft) eine eher untergeordnete Rolle, was auch damit zu tun hat, dass die Rendite natürlich immer nur für die Vergangenheit bekannt ist und für die Zukunft geschätzt werden muss.

Allerdings kann man in der Praxis eine Näherung vornehmen, die so aussieht: Für den risikolosen Zins wird der aktuelle Leitzins oder der Zins von Staatsanleihen mit sehr kurzer Laufzeit angesetzt. Für Aktien wiederum wird als Rendite die sogenannte Gewinnrendite genommen, das ist der Kehrwert des gebräuchlicheren Kurs-Gewinn-Verhältnisses (KGV). Die Gewinnrendite gibt an, welchen Prozentsatz der Bewertung ein Unternehmen in einem Jahr als Gewinn verbucht. Ein KGV von 20 entspricht einer Gewinnrendite von 5 %, was bedeutet, dass das Unternehmen in einem Jahr 5 % seines Börsenwerts als Gewinn verbucht, was gleichzeitig bedeutet, dass es rund 20 Jahre dauern würde, bis das Unternehmen seinen Börsenwert in Form von Gewinnen verdient hätte.

Berechnet man die Aktienrisikoprämie auf diese Weise als Differenz aus der Gewinnrendite des S&P 500 und der Rendite kurzlaufender US-Staatsanleihen, ist sie nun zum ersten Mal seit Anfang der 2000er Jahre wieder in den negativen Bereich gefallen. Darauf hat der Analyst Michael Darda von der Investmentbank Roth MKM in der vergangenen Woche in einem Marktkommentar hingewiesen.

„Da die Renditen von Schatzwechseln nun bei etwa 5,5% liegen, haben wir jetzt eine negative Aktienrisikoprämie beim S&P 500, wenn wir die Zinsen von risikofreien Bargeldanlagen als Diskontsatz verwenden. So etwas haben wir seit den frühen 2000er Jahren nicht mehr gesehen“, schrieb Darda in seinem Marktkommentar.

Oder mit anderen Worten: Wer sein Geld in US-Staatspapieren mit einer kurzen Laufzeit von drei Monaten parkt, erzielt damit aktuell eine Rendite von 5,5 %. Die Gewinnrendite des S&P 500 liegt erstmals seit dem Jahr 2000 unter dieser Rendite, die sich mit kurzlaufenden US-Staatsanleihen erzielen lässt. Warum sollten rationale Anleger ihr Geld in Aktien investieren, wenn sie mit festverzinslichen Anlagen aktuell eine höhere Rendite erzielen können?

Ein Grund, warum Anleger trotzdem auf Aktien und nicht auf festverzinsliche Anlagen setzen, könnte sein, dass sie für die Zukunft einen deutlichen Gewinnstieg der börsennotierten Unternehmen erwarten. Dies könnte etwa mit der hohen Inflation oder mit Produktivitätszuwächsen durch den vermehrten Einsatz künstlicher Intelligenz (KI) zusammenhängen.

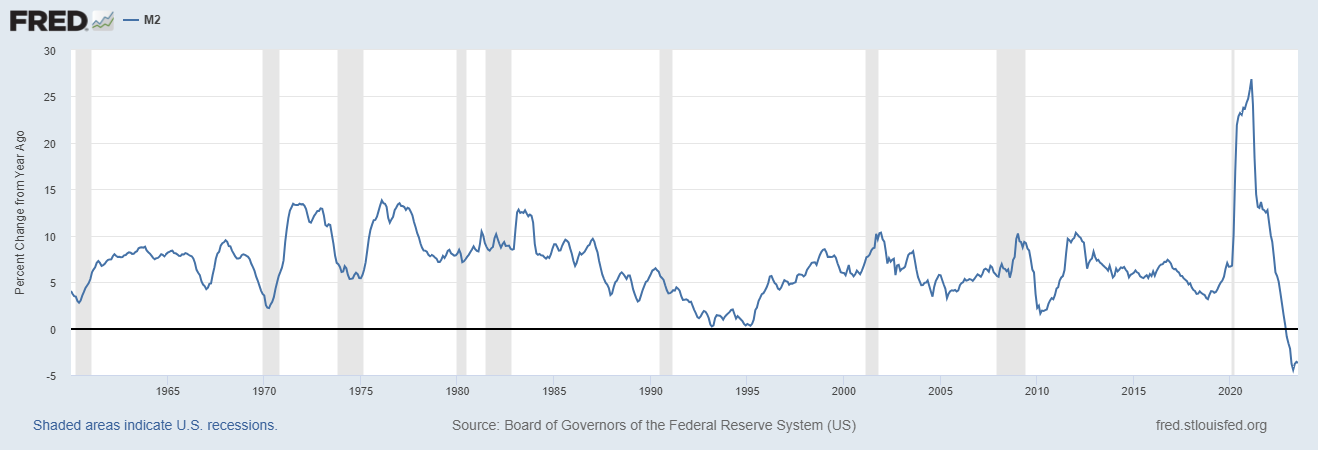

Allerdings hat die Vergangenheit laut Michael Darda gezeigt, dass es bei einer negativen Aktienrisikoprämie fast immer zu einem Kursrutsch an den Aktienmärkten und wieder sinkenden Zinsen kam: „Wenn dies der Fall war, folgten größere Korrekturen am Aktienmarkt und die kurzfristigen Zinsen sind gesunken“, schrieb Darda. „Die größten Rückgänge am Aktienmarkt wurden beobachtet, als wir die Kombination einer negativen auf Bargeld basierenden Aktienrisikoprämie mit einer Rezession hatten (1973-1975, 1981-82 und 2001). Invertierte Zinsstrukturkurven und ein negatives Wachstum der realen Geldmengen gingen diesen Rezessionen und Bärenmärkten ebenfalls voraus.“

Auch dieses Mal wieder fällt eine negative Aktienrisikoprämie mit einer invertierten Zinsstrukturkurve und einer schrumpfenden Geldmenge zusammen. Demnach würde alles darauf hindeuten, dass die negative Aktienrisikoprämie auch dieses Mal wieder dadurch verschwindet, dass die Bewertungen an den Aktienmärkten und gleichzeitig die Zinsen sinken. "Diejenigen, die argumentieren, dass die Zinskurve sich wieder normalisieren und wieder eine normale aufwärtsgerichtete Steigung aufweisen wird, indem die langfristigen Zinsen stärker steigen als die kurzfristigen Zinsen, erwarten ein Szenario, das in der US-Geschichte noch nie vorgekommen ist", argumeniert Darda.

Die folgende Grafik zeigt das Wachstum der Geldmenge M2 in den USA im Vorjahresvergleich, das in den vergangenen Monaten erstmals seit ca. 90 Jahren im negativen Bereich lag (Quelle: Fred, fred.stlouisfed.org):

Fazit: Die Gewinnrendite im S&P 500 ist laut Roth MKM erstmals seit Anfang der 2000er Jahre unter die Rendite kurz laufender Staatsanleihen gesunken. In der Vergangenheit war dies, ebenso wie eine invertierte Zinsstrukturkurve und eine schrumpfende Geldmenge, ein Signal für rückläufige Notierungen an den Aktienmärkten und sinkende Zinsen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.