CHERRY - Derbe Meldung, "Ausfall des deutschen Marktes"

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Cherry SE - WKN: A3CRRN - ISIN: DE000A3CRRN9 - Kurs: 0,900 € (XETRA)

Ich tippe diese Zeilen gerade mit einer wunderbaren Cherry-Tastatur, also an mir lag es nicht.

CEO Oliver Kaltner lässt sich wie folgt zitieren:

"Die zunehmenden Negativmeldungen deutscher Großkonzerne bedingen auch einen Blick auf die angespannte Situation in den deutschen mittelständischen Unternehmen. Der GfK-Konsumklimaindex in Deutschland hat sich im September bei -22 Punkten weiter eingetrübt, und führende Wirtschaftsforschungsinstitute gehen für das laufende Jahr von einer Kontraktion des deutschen BIP aus. Die Cherry SE ist international aufgestellt, aber Deutschland ist unser wichtiger Heimatmarkt und somit trifft die schwache Konsumentennachfrage in Kombination mit fehlender volkswirtschaftlicher Wachstumsperspektive auch uns in deutlichem Umfang. Das Unternehmen setzt weiterhin auf profitables Wachstum und nicht auf Umsatz um jeden Preis. Wir Unternehmer benötigen einen sofortigen Bürokratieabbau und eine umfassende Deregulierung. Jedwede weitere Belastung, etwa durch Lieferkettengesetz oder Reportingpflichten, können wir nicht mehr leisten. Das ist die Voraussetzung für Sicherheit bei der Standortplanung. Die Verbraucher in Deutschland brauchen Orientierung, Perspektive und endlich auch wieder Zuversicht."

Sicher nicht falsch, aber wie kommt es zu so einer heftigen Planabweichung?

"Die Cherry SE erwartet auf Basis aktueller Auswertungen und vor dem Quartalsabschluss ein Umsatzniveau im dritten Quartal 2024 von rund 22 Mio. Euro und liegt damit unter dem prognostizierten Wert von 35 Mio. Euro. Um das Umsatzziel zu erreichen, hätte sich das Unternehmen dem Preisdruck auf dem deutschen Markt beugen und die Profitabilität in einer Weise opfern müssen, die nicht mit dem mittelfristigen Weg der sukzessiven Margensteigerung für CHERRY und seine Partner vereinbar ist."

Laut Cherry verzeichnet das Unternehmen derzeit eine Abweichung im Umsatz, die auf mehrere Faktoren zurückzuführen ist.

Zum einen wirke sich die negative Konjunkturentwicklung und die rezessiven Wachstumsaussichten in Deutschland auf die Umsatzentwicklung aus. Dies führe sowohl im B2B- als auch im B2C-Bereich zu einer spürbaren Kaufzurückhaltung bei Peripheriegeräten. Unternehmen investieren und geben weniger aus, während private Haushalte ihre Sparquote erhöhen.

Im Gegensatz dazu entwickele sich der Geschäftsbereich Digital Health & Solutions sehr positiv und liege deutlich über dem Vorjahresquartal.

Um den aktuellen Herausforderungen zu begegnen, verschärft das Unternehmen der Meldung nach sein striktes Kostenmanagement.

Der Vorstand erwartet, dass der niedrigere Konzernumsatz die bereinigte EBITDA-Marge im dritten Quartal und im Gesamtjahr belasten wird. Grund dafür sind höhere Fixkosten pro Umsatz, deren genaue Auswirkungen noch untersucht werden.

Die Prognose für das vierte Quartal und das Gesamtjahr wird derzeit anhand der Ergebnisse des ersten Halbjahres (bereinigte EBITDA-Marge von 4 %) und des dritten Quartals berechnet.

Aufgrund der großen Unsicherheiten und der sich schnell verschärfenden Rezession in Deutschland wird sich das Unternehmen zur Prognose 2024 erst äußern, wenn eine zuverlässige Einschätzung möglich ist, schreibt das Management.

Der Problembereich "Gaming & Office Peripherals" wird derweil umgebaut. Recht unverblümt wird gesagt, dass man mit dem bisherigen Leiter Rene Schulz nicht zufrieden war, der per sofort gehen muss. "Seit Ende 2022 hat der Geschäftsbereich Schwierigkeiten, seine weiteren internen Struktur- und Wachstumspläne zu erfüllen." Schulz war seit April 2022 dabei.

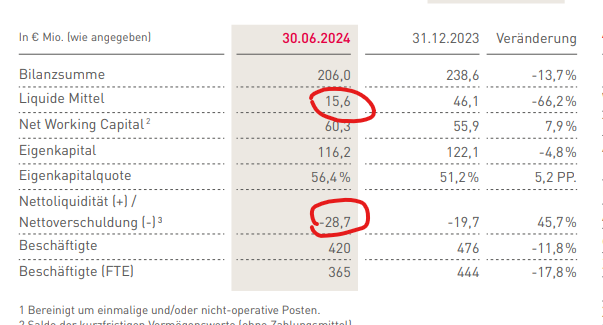

Die nun kommenden Kostensenkungen sind sicher zwingend nötig, wenn man sich die Bilanz anschaut sieht man, wie die liquiden Mittel dahinschmelzen.

Der Screenshot zeigt den Stand zum 30.06.2024, und es ist jetzt vermutlich nicht besser geworden. Die Bankschulden betragen 45 Mio. EUR, erst im Mai wurde ein neuer Kreditvertrag unterzeichnet.

Die Kursreaktion gestern zeigt die berechtigten Sorgen der Anleger. Nur noch 20 Mio. EUR Börsenwert! Logisch, dass bei solchen Meldungen die Alarmglocken angehen, ich sage nur StaRUG. Wer soll das schon sicher ausschließen können?

Das IPO im Jahr 2021 war für Cherry ein Unglücksfall. Seitdem ist das Unternehmen im Abwärtstaumel. Ein Haufen Geld verballert, ein damals kerngesundes Unternehmen jetzt ein Sanierungsfall.

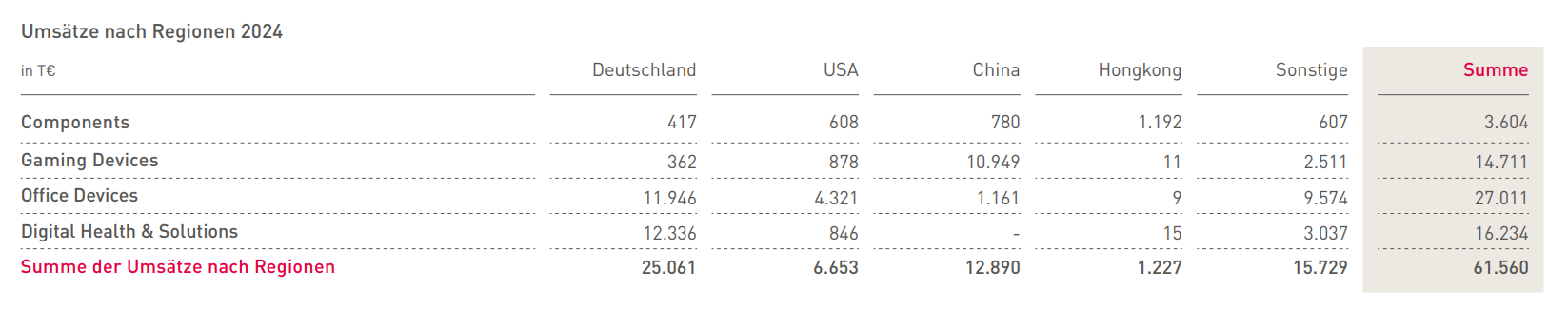

Spannend und zukunftsträchtig ist bei Cherry der Bereich "Digital Health&Solutions". Die Geräte sind bei Ärzten und Krankenhäusern vielfach im Einsatz. Besonders in Deutschland ist das ein sehr wichtiger Bereich, international noch nicht.

Aber ob von einer möglichen Erfolgsstory die Aktionäre noch profitieren können, ist schwer zu sagen. Bis auf Weiteres ist das eine Zocker-Aktie. Heute erholt sich der Wert wieder um aktuell 20 %

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.