CCI Indikator Variation beim DAX Future Trading

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Einleitung: Im folgenden Beitrag widmen wir uns einer effektiven Methode, die beim kurzfristigen Positionstrading des DAX Futures auf Sicht von 4-5 Handelstagen profitabel angewendet werden kann. Die Handelssignale basieren auf dem CCI Indikator. Dabei wird von der typischen prozyklischen Handhabung des Indikators abgewichen. Das Gesamtkonzept des Indikators wird unter Hinzuziehung interessanter Zusatzbedingungen als antizyklischer Kontraindikator quasi „auf den Kopf“ gestellt.

Logik der Strategie: Der bedeutendste Vorteil der antizyklischen Vorgehensweise ist der, dass potenziell billig gekauft oder teuer verkauft werden kann. Hier kommt bei der dargestellten Methode der CCI Indikator ins Spiel. Da der CCI einfach ausgedrückt die Entfernung des Kursniveaus von einem festgelegten gleitenden Durchschnitt misst, kann abgelesen werden, wie weit ein Trend bereits gelaufen ist bzw. ob sich der Preis zu weit vom gleitenden Durchschnitt entfernt hat, somit eine kurzfristige Überhitzung vorliegt. Da die Identifizierung einer Trendüberhitzung alleine zu risikoreich für eine profitable Handlungsweise ist, müssen zusätzliche Parameter hinzugezogen werden, die eine Abkühlung der Überhitzung bzw. Trendumkehr anzeigen. Wie der geeignete Einstiegspunkt zum antizyklischen Trading mit dem CCI Indikator identifiziert und profitabel genutzt werden kann, wird im folgenden Abschnitt erklärt.

Regeln: Das Regelwerk ist simpel.

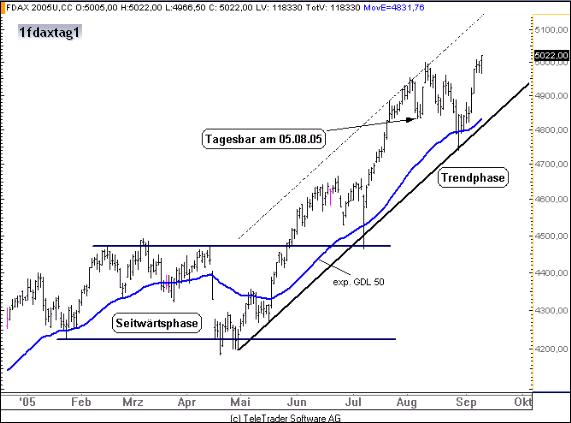

Schritt 1: Im Tageschart vom FDAX wird geprüft, ob eine Trendphase (aufwärts oder abwärts) oder eine Seitwärtsphase vorliegt. Es wird die Mindestbedingung zur Ermittlung eines Trends bestimmt. Nämlich ob sich der FDAX stabil oberhalb der steigenden exp. GDL 50 bewegt und zusätzlich oberhalb der verlängerten Linie aus einem Tiefpunkt und einem „higher Low“. Im Abwärtstrend gelten die umgekehrten Bedingungen.

Schritt 2: Der 60 Minuten Chart vom FDAX wird mit dem CCI Indikator (im folgenden nur CCI genannt) unterlegt. Die CCI Einstellungen werden wie folgt gewählt: Periodenwert 55 (= Stundenanzahl einer Handelswoche) und Triggerlinien bei +190 sowie -190. Handelssignale ergeben nach den Grundregeln a bis e:

a) Longsignal: Tageschart zeigt Aufwärtstrend oder Seitwärtsphase an. Es wird eine limitierte Kauforder (2 FDAX Kontrakte) 25 Punkte tiefer als zum aktuellen Stundensschlusskurs platziert, wenn der CCI des 60 Minuten Charts ausgehend von einem Wert kleiner als -190 auf Stundenschlussbasis wieder über -190 ansteigt.

b) Shortsignal: umgekehrte Vorgehensweise wie bei a)

c) Gewinnmitnahme: Profite werden 2-stufig mitgenommen. Die 1. Hälfte der Position wird aufgelöst, wenn der CCI den Nullwert kreuzt. Die 2. Hälfte der Position wird aufgelöst, wenn der CCI die gegenüberliegende Triggerlinie erreicht (bei Long Trade +190/ bei Short Trade -190).

d) Stoploss: Der Stoploss wird initial 25 Punkte entfernt vom Einstiegskurs platziert. Erreicht der CCI den Nullwert, wird nach dem Verkauf der halben Position der Stoploss der 2. Positionshälfte auf den ursprünglichen Einstandskurs der Gesamtposition verlegt.

e) Longsignale im übergeordneten Abwärtstrend sollten ignoriert werden. Shortsignalen im übergeordneten Aufwärtstrend sollte ebenfalls nicht gefolgt werden.

Konkrete Anwendung beim Trading:

Beispiel 1:

Bild1 zeigt den FDAX Tageschart. Am 05.08.05 liegt ein Aufwärtstrend vor. Somit sollte nur Longsignalen gefolgt werden, die über den 60 Minuten Chart generiert werden.

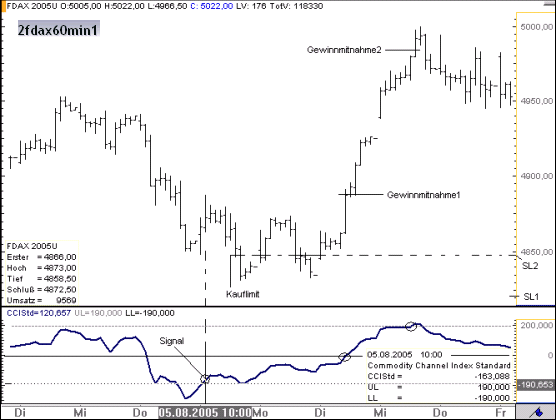

Bild2 zeigt den FDAX 60 Minuten Chart. Mit Abschluss der 10 Uhr Stundenkerze vom 05.08.05 steigt der CCI von einem Wert kleiner -190 wieder auf -163 an. Die Handelssystematik (Regel a) für eine Long Position wird aktiviert. Da der DAX Future 10 Uhr bei 4872,50 schloss, wird ein Kauflimit für eine Long Position (2 Kontrakte) bei 4847,50 platziert. Es wird nicht direkt gekauft, da der Markt zum angegebenen Zeitpunkt in der Regel meist noch einen letzten kurzen Rücksetzer ausbildet. Dies ist eine wichtige Komponente des Einstiegsprocedere. Das Kauflimit wird ~7 Handelsstunden später ausgelöst. Nun wird entsprechend der Regel d) der Initialstoploss bei 4822,50 platziert. Nach einem Tief bei 4831,50 steigt der FDAX nachhaltig an. Bei einem Level von 4893,00 kreuzt der CCI den Nullwert. Zu diesem Zeitpunkt wird die Hälfte der Position zwecks Gewinnmitnahme von +45,5 Punkten aufgelöst und der Stoploss für die verbliebene Positionshälfte auf den ursprünglichen Einstandskurs bei 4847,50 nachgezogen (siehe Regeln c+d). Der FDAX steigt in den folgenden Stunden weiter an. Ab 16 Uhr des 10.08.05 kreuzt der CCI die obere Triggerlinie bei +190. Die 2. Positionshälfte wird zeitnah bei einem FDAX Level von 4980,00 zwecks Gewinnsicherung von +132,50 FDAX Punkten aufgelöst. Der Trade ist damit beendet.

Es geht auch einfacher:

Ist eine höhere Taktfrequenz der Trades gewünscht, lässt sich dies durch 2 Vereinfachungen umsetzen. Es ist zu beachten, dass bei dieser Vorgehensweise das Risiko steigt und/ oder mehr Stoplossverkäufe die Folge sind. Folgendes ist zu tun:

Ignorieren Sie die Trendbetrachtung im Tageschart und folgen Sie jedem Signal der 60 Minuten Chart CCI Regelsystematik (Regel a bis d) oder

Gehen Sie sofort Long oder Short, wenn der CCI aus dem Extrembereich heraus die 190er Triggerlinie kreuzt.

Wird gemäß Punkt 2 abgeändert, so ist der Stoploss 2 Punkte unter dem letzten Verlaufstief zu platzieren. 2 Beispiele sollen auch die vereinfachte Durchführung verdeutlichen.

Beispiel 2:

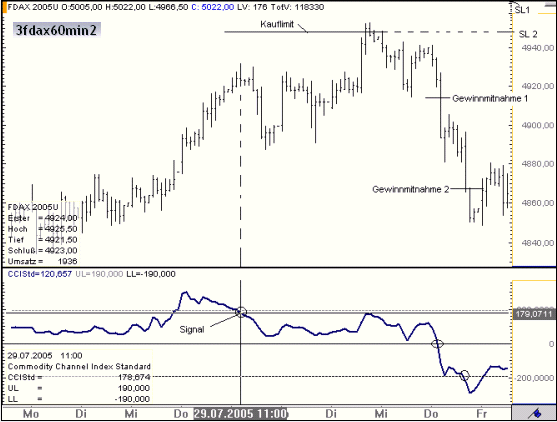

Zunächst wird die Einstiegsystematik im Beispiel 2 nur entsprechend der Vereinfachung gemäß Punkt 1 abgeändert, d.h. es wird der übergeordnete Trend ignoriert und jedes CCI Signal im 60 Minuten Chart gehandelt. Die anderen Grundregeln (a-d) werden nicht verändert. Bild3 zeigt den FDAX 60 Minuten Chart. Mit Abschluss der 11 Uhr Stundenkerze vom 29.07.2005 fällt der CCI nach einer größeren Aufwärtsbewegung des FDAX von einem Wert größer +190 wieder auf +178 zurück. Es wird wie im Beispiel 1 verfahren und mit Kauflimit eine entsprechende Shortposition geordert. Alles läuft nach Plan. Nach Auslösen der Kauforder bei 4948,00 wird der Initialstoploss bei 4973,00 platziert. Bei einem Futures-Level von 4914,00 kreuzt der CCI den Nullwert. Zu diesem Zeitpunkt wird die Hälfte der Position zwecks Gewinnmitnahme von +34,0 Punkten aufgelöst und der Stoploss für die verbliebene Positionshälfte auf den ursprünglichen Einstandskurs bei 4948,00 nachgezogen. Am 04.08.2005 kreuzt der CCI die untere Triggerlinie bei -190. Die 2. Positionshälfte wird zeitnah bei einem FDAX Level von 4867,50 zwecks Gewinnsicherung von +80,50 FDAX Punkten aufgelöst.

Beispiel 3:

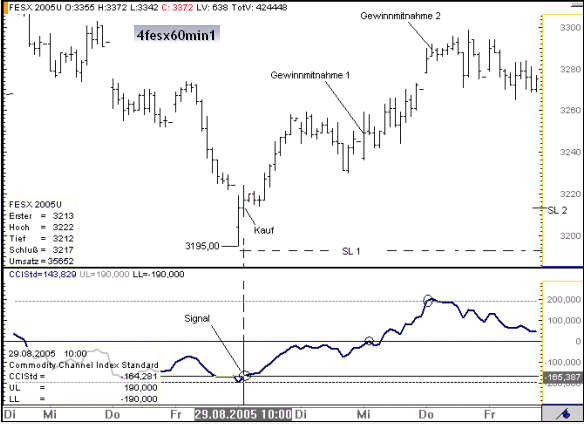

Die Einstiegsystematik wird im Beispiel 3 nochmals im Sinne der Vereinfachungsformel nach Punkt 2 abgeändert. Es wird sofort gehandelt, wenn der CCI die Triggerlinie aus dem Extrembereich heraus bei +190 oder -190 schneidet. Wie wirkt sich das aus? In diesem Fall hervorragend. Bild4 zeigt den Eurostoxx50 Futures 60 Minuten Chart. Mit Abschluss der 10 Uhr Stundenkerze vom 29.08.2005 steigt der CCI nach einer größeren Aufwärtsbewegung des Eurostoxx50 Futures von einem Wert kleiner -190 wieder auf -164 an. Es wird sofort eine Long Position zum 1. Kurs der Folgestunde, somit bei 3213,00 (2 Kontrakte) eröffnet. Da das letzte Verlaufstief bei 3195,00 markiert wurde, wird der Stoploss 2 Punkte darunter bei 3193,00 platziert. Bei einem Future Level von 3249,00 kreuzt der CCI den Nullwert. Jetzt wird die Hälfte der Position zwecks Gewinnmitnahme von +36,0 Punkten aufgelöst. Was jetzt mit dem Stoploss zu tun ist, dürfte nun bekannt sein (Stoploss für die verbliebene Positionshälfte auf den ursprünglichen Einstandskurs bei 3213,00 ziehen). Der Eurostoxx50 Future Trend ist stabil. Am 01.09.2005 wird das Ziel erreicht. Der CCI kreuzt die obere Triggerlinie bei +190. Die 2. Positionshälfte wird zu diesem Zeitpunkt bei einem FESX Level von 3288,00 zwecks Gewinnsicherung von +75,00 Punkten aufgelöst. Ein voller Erfolg!

Beispielauswahl:

Es gilt zu beachten, dass die 3 ausgewählten Beispiele Idealszenarien abbilden. Nicht selten kommt es vor, dass nur die 1. Positionshälfte „ins Ziel“ gebracht werden kann oder vorzeitig mit der Gesamtposition ausgestoppt wird. Der Drawdown entspricht in der Regel jedoch dem vorher festgelegten 25 Punkte Risiko, was in Anbetracht der im Erfolgsfall auflaufenden Gewinne in doppelter bis dreifacher Höhe akzeptabel ist.

Bevorzugte Märkte, Zeitfenster und Chartzeiteinstellungen:

Der dargestellte Mechanismus funktioniert ausgezeichnet im DAX Future und Eurostoxx50 Future, ebenso in den zugehörigen Cash Indizes. Die Chartzeiteinstellungen 60 Minuten Chart plus 55 Perioden CCI sollten tatsächlich wie dargestellt genutzt werden. Es bietet sich eine ähnliche Handlungsweise im 15 Minuten Chart an. In diesem Fall sollte beim CCI die Periodeneinstellung 44 gewählt werden und der Trade ausschließlich als Intradaytrade geplant und umgesetzt werden.

Schlussfolgerung:

Das antizyklische Handeln des CCI ist einfach umzusetzen. Zu erzielen sind kontinuierliche Gewinne als Positionstrade auf Sicht von 4-5 Handelstagen. Die Trade Frequenz ist in der Grundvariante (siehe Beispiel 1) nicht sehr hoch. Bezüglich der Einstiegssignale ist demnach Geduld gefragt. Eine höhere Erfolgsquote als die vereinfachten Varianten (Beispiele 2+3) ist jedoch wahrscheinlich. Werden die Vereinfachungen der Beispiele 2+3 kombiniert, sind Sie im Gegenzug fast permanent im Markt vertreten. Sie haben dann die Chance jede größere Bewegung mitzunehmen, auch wenn das Stoplossrisiko erhöht ist.

Autor: Rocco Gräfe - Godmode-Trader.de / Headtrader vom Godmode OS/Knock-Out Trader Paket

Im Godmode OS/Knock-Out Trader werden Optionsscheine und Knock-Out-Produkte (Hebelzertifikate) auf mittelfristige Sicht (mäßig gehebelt) und für aktive Trader intraday auf Swingbasis (hochgehebelt) gehandelt und aktuell, fortlaufend, transparent in 2 Musterdepots protokolliert. In erster Linie werden Trades auf den DAX getätigt, aber auch auf andere große Basiswerte wie Nasdaq100, DOW Jones, S&P 500, Gold, EUR/USD, USD/JPY, Bund Future. Frühmorgens erhalten Sie einen charttechnischen Tagesausblick vom DAX, in dem die wirklich maßgeblichen Unterstützungen und Widerstände sowie die Intraday-Kursziele genannt werden. Anschließend wird der Verlauf vom DAX intraday charttechnisch kommentiert. Gerade wegen der Intraday-Komponente ist das Paket auch für Futures-Trader sehr gut geeignet.

Klicken Sie hier , um den Godmode OS/KnockOut Trader 2 Wochen unverbindlich zu testen.

Sollte Ihnen der Service nicht zusagen, können Sie den Bezug vor Ablauf der 14 Tage völlig unkompliziert und schnell z.B. per Mail ohne Angabe von Gründen kündigen. Ansonsten verlängert sich das Abonnement automatisch um 3 Monate.

Schnell. Sicher. Kostenlos.

- 0 € pro Trade

- BaFin-reguliert & direkter Zugang zur Tradegate Exchange

- lange Handelszeiten: 7:30–22 Uhr

- Depoteröffnung in 10 Min.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.