Bricht gerade der Anleihemarkt zusammen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

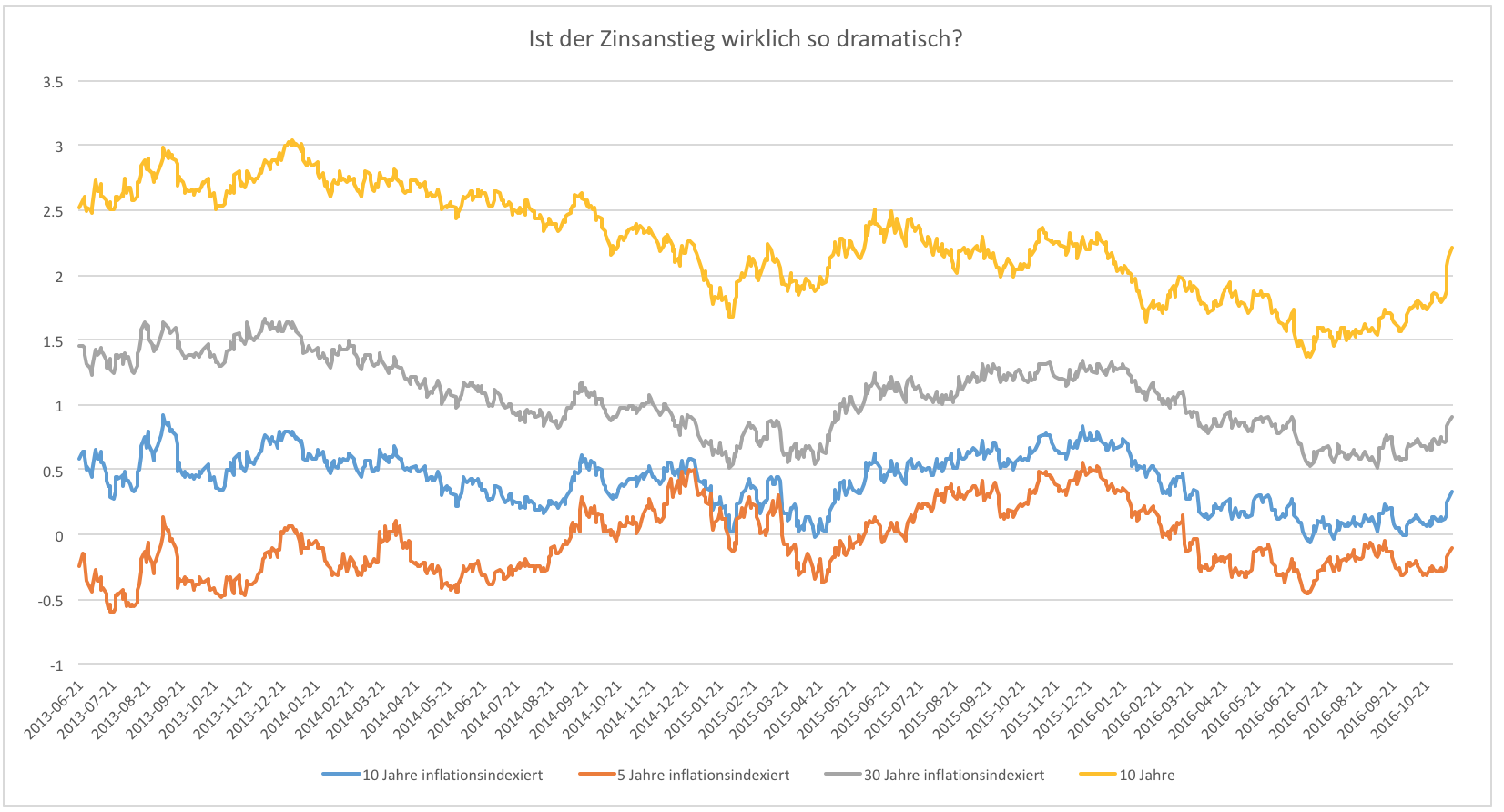

Seit den Zinstiefs Anfang des Sommers hat sich viel getan. Damals lag die Rendite 10-jähriger US-Anleihen bei 1,37 %. Heute steht die Rendite bei 2,21 %. Das entspricht einem Anstieg von 60 %. Man muss nicht lange rechnen, um zu erkennen, dass das nicht nur ein großer, sondern gigantischer Sprung nach oben ist.

Ein Zinsniveau von 2,21 % ist immer noch niedrig. Mitte 2015 lag der Zins bei 2,5 % und Ende 2013 bei 3 %. Die Zinsen, die wir 2016 bisher gewöhnt waren, waren absolute Ausnahmeerscheinungen. Damit ist es nun vorläufig vorbei. Auch in Deutschland sind die Renditen 10-jähriger Papiere massiv gestiegen. Konnte sich der Staat im Sommer noch mit -0,18 % neu verschulden, muss er heute 0,3 % berappen.

Das, was da gerade vor sich geht, wirkt wie ein unkontrollierter Selloff. Das gilt insbesondere für die USA. Im Vergleich zu den letzten Jahren (Grafik 1) sind die Zinsen immer noch zumutbar. Man muss aufgrund des Zinsanstiegs nicht befürchten, dass Staaten gleich reihenweise bankrott gehen. Es ist auch nicht so sehr das absolute Zinsniveau, welches Sorgen bereitet, sondern die Geschwindigkeit des Anstiegs.

Über den Sommer hat sich ein Zinstief gebildet. Aus dieser Bodenbildung im Schneckentempo ist nun ein großer Selloff geworden. Geht die Flucht aus Anleihen so weiter, dann bricht noch der ganze Markt zusammen. Das kann weltweit von einem Land zum nächsten überschwappen, den Aktienmarkt erfassen und letztlich zu einer großen Risikoaversion führen. Keinem ist damit geholfen. Muss man sich deswegen nun fürchten? Platzt gerade die berühmte Anleihenblase, die die Weltmärkte in Schieflage bringt?

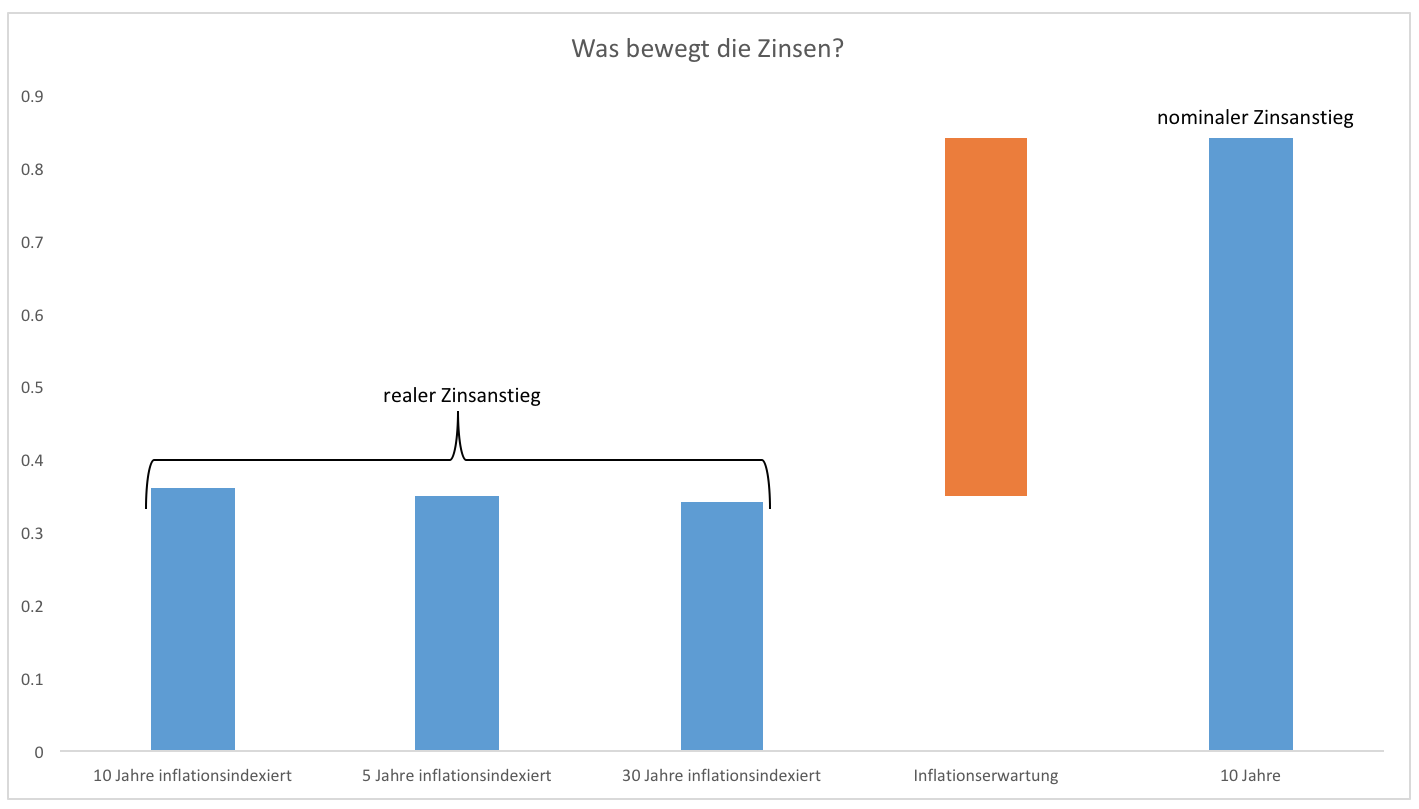

Zum aktuellen Zeitpunkt kann man das klar verneinen. Die Anleiheblase platzt nicht. Der rasante Anstieg der Nominalrenditen erweckt auf den ersten Blick diesen Eindruck. Auf den zweiten Blick ist es gar nicht so dramatisch. Grafik 2 zeigt dazu den Renditenanstieg inflationsindexierter US-Anleihen seit den Rekordtiefs Anfang Juli. Über die gesamte Zinskurve hinweg lag der Anstieg bei 0,34 % bis 0,36 %. Die Nominalzinsen sind hingegen um 0,84 % angestiegen. Das ist eine erhebliche Differenz.

Diese Differenz ist die Inflationserwartung. Die Renditendifferenz zwischen nominalen und inflationsgebundenen Anleihen ergeben die Inflationserwartung. Diese ist innerhalb kurzer Zeit deutlich angestiegen. Der Großteil des Zinsanstiegs ist also auf die Anpassung der Inflationserwartungen zurückzuführen und nicht darauf, dass Anleger den Staaten ihr Vertrauen entziehen und plötzlich erkannt haben, dass die Schuldenberge nicht nachhaltig sind.

Das ist ein riesiger Unterschied. Was wir gerade sehen ist die Anpassung von Inflationserwartungen. Nichts anderes. Solange die Realzinsen nicht explodieren würde ich mir keine ernsthaften Sorgen machen. Die Renditen sinken relativ schnell wieder, wenn Anleger erkennen, dass sie das Tempo und das Ausmaß der Reflationierung überschätzen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Ähm - zu viele Fakten?

ok, da ging es um die EZB. Die Buba arbeitet bestimmt korrekt.

@ Fredo Escalade und @MMeier2, das ist so nicht korrekt. Auch dass die BuBa direkt von der Finanzagentur kauft ist nicht korrekt. Gekauft wird lediglich am Sekundärmarkt, das ist in den Programmregeln der EZB explizit festgeschrieben. Dass "Schrottpapiere" gekauft werden ist einfach nur Quatsch, zumindest ohne weitere Differenzierung. Die nationalen Notenbanken kaufen Anleihen des jeweiligen Staates entsprechend ihres Kapitalschlüssels an der EZB. Das heißt also, dass die BuBa Bundesanleihen am Sekundärmarkt kauft. Und im Abschluss der Bundesbank sind die Zinseinkünfte ersichtlich. Das Ergebnis der BuBa fließt dem Staatshaushalt zu. Also ja, Schäuble muss Zinsen blechen, bekommt sie aber über die Ergebnisabführung zurück.

Natürlich ist das alles kein Nullsummenspiel.

Ist klar, denn: Wer hat´s erfunden? Eben.

Zitat:

"Wer die Gläubiger des Staates sind, ist nicht bekannt! Das Statistische Bundesamt ermittelt, wie viele Huf- und Hasentiere jährlich geschlachtet werden und wie groß die Heideflächen in Sachsen-Anhalt sind. Aber wer dem Staat 2.000 Mrd. € geliehen hat - das wird nicht gefragt!"

(...)

"Aus Veröffentlichungen der Gläubiger, z.B. aus Unternehmensbilanzen,ist aber ungefähr bekannt, woher das Geld kommt. InsbesondereInvestfonds wie BlackRock, die Banken finanzieren die Staatsverschuldung. Daneben sind es Lebensversicherungen, die die Beiträge der Versicherungsnehmer in Staatsanleihen anlegen. Aber auch Privatleute und Firmen erwerben Bundesschatzbriefe, kommunale Schuldverschreibungen und andere Wertpapiere, die der Staat ausgibt.

Diese Papiere werden auf dem Rentenmarkt gehandelt, dort verkaufen Gläubiger ihre Forderungen an andere Gläubiger, und dort nimmt der Staat neue Kredite auf. Wegen der Tag für Tag notwendigen Umschuldung ist dieser Markt für den Staat von extremer Bedeutung. Denn hier wird der Zins festgelegt, zu dem der Staat neue Gläubiger findet.

Wenn die Gläubiger das Vertrauen verlieren, dass alles pünktlich zurückgezahlt wird, werden sie neue Anleihen nicht zeichnen: Dem Staat ginge binnen Wochen das Geld aus; die Gehälter im öffentlichen Dienst,die Renten, die Sozialhilfe, alles könnte nicht mehr vollständig und pünktlich bezahlt werden.

Es wäre schon folgenschwer, wenn nur ein Teil der Gläubiger das Vertrauen verliert. Die übrigen Gläubiger ("Investoren") würden Anleihen nur zu einem höheren Zinssatz zeichnen. Bei der ungeheuren Höhe der Staatsschulden ginge es schnell um Milliarden-Beträge, die der Staat jährlich mehr an Zinsen zahlen müsste!

http://www.staatsverschuldung.de/glaeubiger.htm

wenn auch nur einer glaubt, dass die fed die boe oder die ezb sich nicht die gleiche verschuldung nämlich 250 % + unendlich wie die boj zutraut, dann täuscht ihr euch gewaltig.

jeder staat zahlt sich gerne selbst die zinsen von der rechten in die linke tasche.

die erlaubt volatilität ist nur ein schönes bonbon für die trader;))

Haha...was für ein Artikel. So wie die Analyse nach einem Fußballspiel, welches 0:3 ausgegangen ist. Und als Analyse zu hören bekommt.."wenn man die 3 Gegentore rausrechnet, war es gar nicht so schlimm"...)

Das Gsmze nimmt seinen Lauf. Nach praktisch 3 Jahren Deflation und Nullzinsen und Erschaffung gigantischer Geldmengen aus dem Nichts, wird nun der Ketchupflascheneffekt der Inflation langsam einsetzen. Erst kommt nur ein kleines Rinnsal, dann ein kleiner Schuck und dann der grosse Wurf. So wurde es von allen ernstzunehmenden Experten seit Jahren prophezeit. Nun den Blick auf Italien richten, das schon mit den Schuhspitzen ueber den Abgrund ragt. Wenn Italien faellt, was bei weiterem Zinsanstieg praktisch unvermeidlich ist , folgt umgehend Spanien und dann Frankreich. Was kann Draghi da noch tun?