Börsencrash: Geht es um 80% nach unten?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

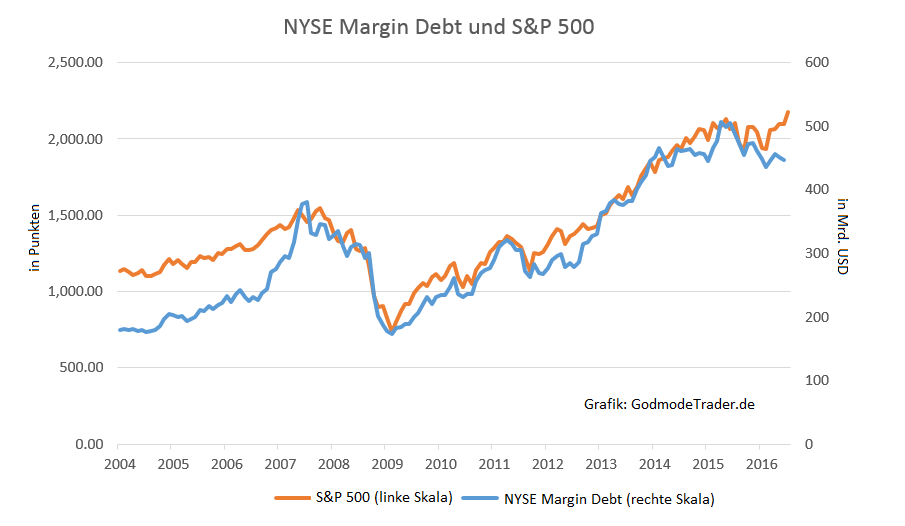

Der Aktienkauf auf Pump ist ein exzellenter Frühindikator für die Entwicklung der Aktienmärkte. In einem Boom kaufen sehr risikofreudige Anleger vermehrt Aktien auf Kredit. Kehrt sich die Stimmung der Anleger um, werden zuerst die auf Pump gekauften Aktien wieder verkauft, was zu einem Rückgang der für den Aktienkauf verwendeten Kreditsumme führt.

Die sogenannte NYSE Margin Debt gibt die Summe der ausstehenden Kredite an, die für den Aktienkauf an der New Yorker Börse verwendet wurden. Die folgende Grafik zeigt, dass die NYSE Margin Debt sehr gut mit der Entwicklung des breiteren US-Aktienmarktes (hier gemessen am S&P 500) korreliert.

Die Margin Debt zeigt dabei oft früher die Trendwende an den Aktienmärkten an, als es die Kurse selbst tun. Im Jahr 2007 erreichte die Margin Debt bereits im Juli einen Höchststand, der im weiteren Verlauf nicht mehr überschritten wurde, während der S&P 500 im Oktober nochmals ein neues Hoch markierte. Auch im Jahr 2000 erreichte die Margin Debt ihren Höchststand Monate bevor es die Aktienmärkte taten.

Aktuell sinkt die Margin Debt bereits seit Juni 2015, obwohl die wichtigen US-Indizes zuletzt auf neue Rekordhochs gestiegen sind. Die Divergenz der Entwicklung sollte von Anlegern als wichtiges Warnsignal betrachtet werden. Folgt der Aktienmarkt den früheren Entwicklungen, dürften deutliche Kursverluste vorprogrammiert sein. Allerdings wird die Margin Debt immer erst mit einer gewissen Verzögerung veröffentlicht. So sind die Daten für Juli und August bisher nicht verfügbar. Durch diese Daten könnte sich die Interpretation wieder etwas verändern. So könnten die jüngsten Rekordhochs auch durch einen erneuten Anstieg der Margin Debt unterstützt worden sein.

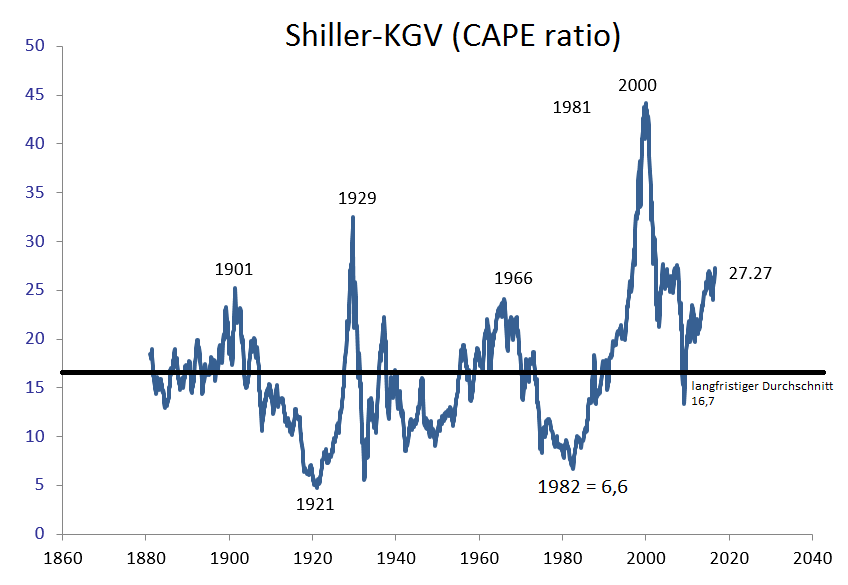

Wie tief die Kurse im Zweifelsfall fallen könnten, zeigt ein Blick auf das sogenannte Shiller-KGV (auch CAPE für cyclically adjusted price-to-earnings ratio genannt). Es handelt sich um eine Kennzahl, die von Nobelpreisträger Robert Shiller entwickelt wurde. Wie das normale Kurs-Gewinn-Verhältnis (KGV) setzt das Shiller-KGV den Kurs von Aktien in Beziehung zu den je Aktien erzielten Gewinnen. Ein hohes KGV kann eine Überbewertung, ein niedriges KGV eine Unterbewertung andeuten. Im Gegensatz zum gewöhnlichen KGV wird beim Shiller-KGV allerdings der Kurs nicht durch den aktuellen Gewinn je Aktie, sondern durch den 10-Jahres-Durchschnitt geteilt. Damit sollen konjunkturbedingte Schwankungen des Gewinns ausgeglichen werden. Der Gewinn je Aktie wird außerdem inflationsbereinigt.

Die folgende Grafik auf Basis frei zugänglicher Daten von Robert Shiller zeigt die Entwicklung des Shiller-KGVs für alle im S&P 500 enthaltenen Aktien seit dem Jahr 1881. Mit einem Wert von 27,27 liegt aktuell eine sehr hohe Bewertung vor - auch wenn die Bewertung nicht an die Extremniveaus der Jahre 1929 und 2000 (unmittelbar vor den folgenden Crashs) heranreicht. Das Niveau aus dem Jahr 2008 vor der Finanzkrise ist inzwischen aber fast wieder erreicht.

Würde das Shiller-KGV auf seinen langfristigen Durchschnittswert von 16,7 zurückfallen, entspräche das einem Kurseinbruch von rund 38 Prozent. Sollten die Tiefpunkte der Crashs aus den Jahren 1921, 1932 bzw. 1982 angesteuert werden, würde dem US-Aktienmarkt sogar ein Kurseinbruch von rund 75 bis 80 Prozent bevorstehen. Einen solchen Crash gab es im S&P 500 bisher nur einmal, und zwar während der Weltwirtschaftskrise nach dem Jahr 1929. Damals brach der S&P 500 innerhalb von 33 Monaten um ganze 86 Prozent ein.

Trotz der aktuell hohen Bewertung sind Kursverluste natürlich nicht vorprogrammiert. Die von den Notenbanken ausgelöste Liquiditätsflut rund um den Globus macht Aktien attraktiver als in der Vergangenheit, gerade im Vergleich zu Anleiheninvestments, die derzeit keine Rendite mehr abwerfen. Auch ist damit zu rechnen, dass die Notenbanken im Crashfall ihre Geldpolitik weiter lockern, bis hin zur Einführung von Helikoptergeld, was die Bewertungen wieder stabilisieren dürfte. Ein ernstes Warnsignal stellen rückläufige Margin Debt und hohe Bewertung aber auf jeden Fall dar.

Aktualisierte Grafiken zur Margin Debt und zum Shiller-KGV werde ich künftig jeden Monat auf meinem Guidants-Desktop veröffentlichen. Folgen Sie mir auf Guidants, um keinen Beitrag zu verpassen.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Es ist schon bemerkenswert wie auch kluge Investoren sich verhalten wie die Hunde bei Maslow`s Experiment mit der Glocke.Die Zentralbanken bimmeln und die Hunde gehorchen.

Sehr einfach gestrickt eben. Wer belogen werden will, wird eben belogen.

Hallo zusammen lassen wir mal die Präsidentenwahl in den USA hinter uns und dann werden einige feuchte Augenbekommen Jahresende und in 2017 dürfte es runter gehen so seh ich die Sache.

Die Aktienkurse in den USA zum Großteil durch Rückkaufprogramme gestiegen und wenn ich mir anseh wieviel auf Pump gekauft wird ist mir nicht ganz wohl bei der Sache.

Lassen wir uns überraschen irgendwann in der Zukunft werden wir eines besseren belehrt zum Thema Bäume wachsen in den Himmel !

Wer geht denn in den Margin-Report ein und wer nicht?

Wenn es frueher viele/fast alle waren, kam es zur deutlich sichtbaren Korrelation.

Diesmal ist alles anders :-)

Wenn das heute anders ist (zB Japanische Notenbank kauft, die Staatsfonds kaufen, alle anderen kaufen, etc), dann wuerde die Korrelation aufgebrochen oder abgemildert?

Vielleicht waere eine Normierung an Hand des Boersenkapitals auch sinnvoll? Dann wuerde sichtbar, dass die MarginDebt nominal weiter gestiegen ist, aber real eben nicht (so stark)...

M.E. ist die Korrelation nicht mehr so wie frueher ... Die BigBoys die seit Monaten fuer den Abverkauf trommeln (Zulauf im Januar, Soros vor kurzem, ...) sind jetzt alle draussen ... fein! Also steigt's noch lange weiter.

......wir werden die ATHs im DAX wiedersehen - dann geht es bis 13500 - und dann korrigiert der Markt wieder - Crash? Fehlanzeige!

Sehr guter Beitrag Herr Baron,

die Warnung ist berechtigt und die Warnsignale an den Märkten lassen sich eigentlich nicht übersehen, es sei denn, man will sie übersehen Warten wir mal ab, wann es soweit ist, daß der Bär mit einem massiven Tatzenhieb den Bullen zwischen die Hörner schlägt.

Ein guter Zeitpunkt wäre eigentlich, wenn sich nach Jackson Hole herausstellt, daß das FED-Huhn Janet nur noch nervös gackert, aber keine Eier mehr legt.

Geschichte wiederholt sich!

1999/2000 waren auch alle euphorisch und wurden dann eben kalt erwischt.