Bekannte Bandbreiten am Devisenmarkt - Japans Opposition, ein Eiertanz um den USD!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der Euro eröffnet heute (06.55 Uhr) bei 1.4120, nachdem gestern im europäischen Handel Höchstkurse der letzten 24 Handelsstunden bei 1.4166 markiert wurden. USD-JPY notiert derzeit bei 93.65. In der Folge stellt sich EUR-JPY auf 132.25, während EUR-CHF bei 1.5185 oszilliert.

Die japanische Regierungsopposition rudert aggressiv zurück, nachdem Schattenfinanzminister Nakagawa vor wenigen Tagen (siehe Report vom 14.07.2009/Letzte Nachrichten) verlauten ließ, daß Japans Devisenreserven diversifiziert werden müßten, um mittel- bis langfristig Währungsverluste zu verhindern.

Es ergibt sich damit laut neuesten Erkenntnissen der Opposition, die offensichtlich nach dem 14.

Juli 2009 auf welchen Wegen auch immer gewonnen wurden, keine Notwendigkeit für Veränderungen im Management der Devisenreserven, da das Vertrauen in den USD weiterhin hoch sei.

Das Vertrauen wurde selbstredend in den letzten Jahren nicht ansatzweise strapaziert. Von Clinton, Summers, Rubin, Greenspan über Cheyney und Bush und zuletzt Paulson und Bernanke (BoA/Merryll) ist wirklich alles Vertrauen bildend gewesen und Defizite auf jedweder Basis, ob Budget oder Glaubwürdigkeit, sind in der "Neuen Weltordnung" dann wohl grundsätzlich "gut"?

In der Fachsprache des "GMv" (Gesunder Menschenverstand) wird ein derartiges Verhalten zunächst oberflächlich als Eiertanz klassifiziert.

Diese Einlassung seitens der Opposition muß bei genauerem Hinsehen als Konsequenz einer wie auch immer gearteten "Intervention" interpretiert werden. Die willfährige Haltung der japanischen Eliten gegenüber den USA ist hinlänglich bekannt.

"Food for thought!" So eine echte Unabhängigkeit, die die nachhaltigen Interessen der Japaner in der Währungsreservenfrage lebt, ist schon klasse, oder?

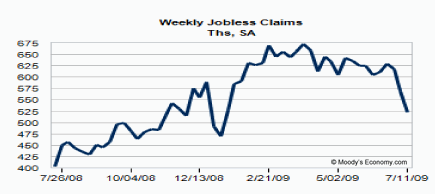

Wenden wir uns nun den gestrigen Veröffentlichungen der USA zu. Die Arbeitslosenerstanträge sanken unerwartet von revidiert 569.000 (zuvor 565.000) auf 522.000. Die Konsensusprognose war bei 565.000 angesiedelt. Die zuletzt positive Tendenz (siehe Chart) basiert zu Teilen darauf, daß in den USA die Produktion im Bereich Automobil nach einer Pause bei einigen Herstellern wieder angefahren wird.

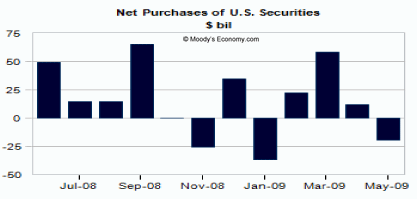

Die "Treasury International Capital Flows" lieferten per Berichtsmonat Mai ein Defizit in der Größenordnung von -19,8 Mrd. USD. Der Vormonatswert wurde von +11,2 auf +11,5 Mrd. USD revidiert.

Wir nehmen diese Daten zur Kenntnis und erlauben uns darauf zu verweisen, daß diese Datenreihe nur eine Teilmenge der Kapitalflüsse abbildet und daß dieser Datenreihe zeitliche Nähe fehlt.

Ergo messen wir diesen Daten keine hohe Bedeutung zu, zumal da sie sich kapitalstromtechnisch ja bereits an den Märkten im Mai ausgewirkt hat.

Der "Philadelphia Fed Manufacturing Survey" enttäuschte gestern per Berichtsmonat Juli mit einem Rückgang von -2,2 auf -7,5 Punkte. Analysten hatten nur einen Rückgang auf 5,0 Punkte unterstellt. Wir verweisen darauf, daß dieser Index seit Februar von -41,3 auf -2,2 Punkte zugelegt hatte und der sich jetzt ergebende Rückgang als Korrektur dieser Bewegung interpretiert werden sollte und nicht als Wiederaufnahme des Abwärtstrends.

Die Subindices lieferten als zusätzlichen Beleg unserer Bewertung ein ambivalentes Bild. Während der Auslieferungsindex von +2,1 auf -9,5 Punkte sank und der Beschäftigungsindex von -21,8 auf -25,3 Zähler fiel, verzeichnete der Auftragsindex einen Anstieg von -4,8 auf -2,2 Punkte.

Der "NAHB Housing Market Index" legte per Juli von zuvor 15 auf 17 Punkte zu. Die Konsensusprognose war bei 16 Punkten angesiedelt. Damit setzt sich die Stabilisierung dieses Index fort. Das ist die gute Nachricht.

Unverändert signalisiert dieser Index jedoch eine schwere Rezession im Wohnimmobiliensektor. Ein schnelles Ende ist hier nicht absehbar. Das ist die schlechte Nachricht!

Das zeigt übrigens auch die Entwicklung der Zwangsmaßnahmen in den USA. Im ersten Halbjahr 2009 wurde bei der Anzahl der Zwangsmaßnahmen im Wohnimmobilienbereich in den USA trotz vieler öffentlicher Subventionsmechanismen ein neuer Rekord aufgestellt. Laut RealtyTrac kam es zu 1,9 Millionen Zwangsmaßnahmen bei mehr als 1,5 Mio. Objekten. Prozentual ergab sich ein Anstieg gegenüber dem 2. Hj. 2008 in Höhe von 9% und 15% gegenüber dem 1. Hj. 2008.

Unverändert gibt es Stimmen, die lauthals postulieren, daß die USA sich schneller als andere Wirtschaftsnationen erholen werden. Bezüglich der strukturellen Defizite in der Komposition der US-Wirtschaft ist diese Sichtweise als ambitioniert zu werten. Wir hatten in diesem Report vor einigen Tagen darauf verwiesen, daß der Blick solitär auf den "Output" (BIP) nicht Ziel führend ist, sondern daß der "Input" (Budgetdefizit) mitbewertet werden muß, um zu einem realistischen Bild zu gelangen.

In der Gesamtheit boten die US-Veröffentlichungen gestern Ergebnisse, die dem Ansatz einer Stabilisierung der US-Konjunkturlage nicht widersprechen. Die Qualität ist jedoch bezüglich der Höhe des "Inputs" ungleich schwächer als beispielsweise in der Eurozone!

Bezüglich der heute zu veröffentlichenden Daten verweisen wir auf die unten angeführte Datenbox. Wir werden uns am Montag mit den Ergebnissen dezidiert auseinandersetzen.

Zusammenfassend ergibt sich ein Szenario, das zunächst eine neutrale Haltung in der Parität EUR-USD favorisiert.

Viel Erfolg!

© Folker Hellmeyer

Chefanalyst der Bremer Landesbank

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.