Bei der Commerzbank knallen die Korken: ein Jahr zu früh?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

2013 sollte ein Übergangsjahr werden. Keiner weiß so wirklich für was dieser Übergang steht und wohin er führt, aber ein Übergangsjahr war es, zweifelsohne. Die Börse feiert das. Seit Juli 2013 hat sich die Aktie verdoppelt. Irgendwas scheint an diesem Übergang schon dran zu sein...

2013 – nichts zu feiern

Ein Übergangsjahr ist einer jener Begriffe wie Jahr der Restrukturierung, Jahr der Konsolidierung, Jahr der Konzentration aufs Kerngeschäft oder Jahr der Neuausrichtung, sprich: ein schlechtes Jahr. Zu feiern gibt es in einem solchen Jahr nichts. Es soll reiner Tisch gemacht werden. Ein solches Jahr wird genutzt, um abzuschreiben und Werte zu berichtigen bis der Arzt kommt. Die Hoffnung: Danach kann es nur besser werden. Betrachtet man den rapiden Kursanstieg der Commerzbankaktie, dann scheint die Hoffnung der Investoren ziemlich groß zu sein. Die Frage ist nur, ob sie berechtigt ist.

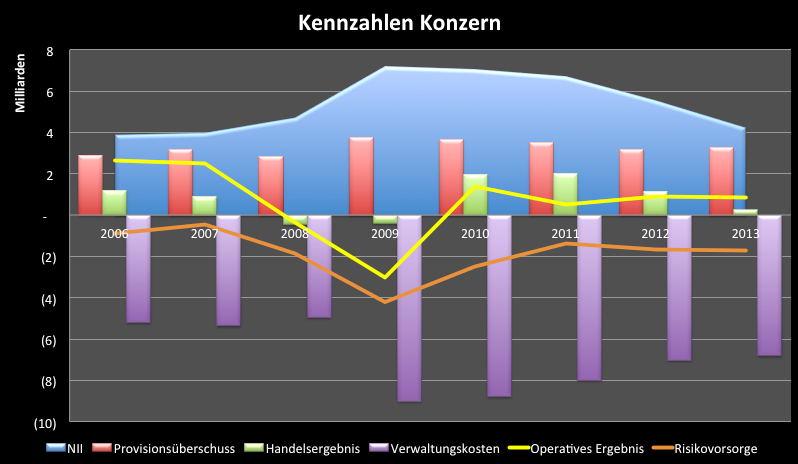

Zu eruieren, ob sich die Erwartungen tatsächlich erfüllen können, ist schwer. Ein erster Blick auf einige Kennzahlen lässt aber zunächst daran zweifeln. Bisher hat der Konzern im Jahr 2013 keine übermäßig hohen Abschreibungen oder Rückstellungen gebildet. Die Risikovorsorge, z.B. für faule Kredite, liegt in etwa auf Vorjahresniveau (Ganzjahreszahl 2013 ist eine Schätzung beruhend auf dem 9 Monatsergebnis). Das operative Ergebnis zeigt sich in der Entwicklung seit 2010 auch mehr oder minder stabil. Es pendelt sich in der Region von knapp einer Milliarde ein. Tabula rasa sieht anders aus. Dafür geben andere Zahlen Grund zur Sorge. Die Nettozinseinnahmen (NII – net interest income) sinken dramatisch. Der Anstieg von 2008 auf 2009 ist auf die Integration der Dresdner Bank zurückzuführen. Seitdem sinken die Nettozinseinnahmen stetig. Diese lagen einmal bei knapp 7,2 Milliarden Euro. Nun stehen sie bei ungefähr 4,1 Mrd. Da die Commerzbank selbst das Mittelstands- und Privatkundengeschäft als ihr Kerngeschäft bezeichnet, macht eine solche Entwicklung sorgen.

Betrachtet man nicht die Nettozinseinnahmen, sondern die Bruttozinserträge, sieht es nicht besser aus. Diese betrugen einmal knapp 22 Mrd. EUR. Zuletzt lagen sie bei gut 14 Mrd. Bis zu einem gewissen Grad konnte das durch die Reduktion von Kosten ausgeglichen werden. Diese sanken um 24%. Die Senkung der Kosten verlangsamt sich nun aber bereits merklich. Die Commerzbank selbst schätzt, dass die Verwaltungskosten bis 2016 wieder etwas ansteigen werden, von aktuell ca. 6,8 auf dann 7,1 bis 7,3 Mrd. Sonst wäre noch die Hoffnung gewesen, dass die Bank 2013 alle möglichen Abfindungen etc. zahlt, um dann 2014 deutlich gesenkte Kosten zu haben. Daraus wird wohl aber nichts.

Auf den ersten Blick gibt es wirklich nichts zu feiern. Auch bei genauerem Hinsehen fällt es noch schwer den Befreiungsschlag zu erkennen. Es gibt ihn aber. Um das Positive zu erkennen, muss man sich die einzelnen Bereiche genauer anschauen und Überlegungen anstellen, woher in Zukunft bessere Ergebnisse kommen könnten. Das Ergebnis einer Bank bestimmt sich vor allem aus den Zinseinnahmen für Kredite, den Provisionen (etwa fürs Handelsgeschäft, Syndizierungen etc.) und dem Handelsergebnis auf der einen Seite. Der Einnahmenseite stehen die Kosten gegenüber. Das sind Verwaltungskosten, Risikovorsorge für notleidende Kredite, ggf. Verlusten aus dem Handelsergebnis und Refinanzierungskosten.

Auf der Einnahmenseite sind Banken die Hände ziemlich gebunden. Die Zinsen für Kredite können nur theoretisch frei festgelegt werden. Gerade in Deutschland herrscht eine extreme Schlacht um Neukunden. Zusammen mit dem ohnehin nie dagewesenen Niedrigzinsumfeld drückt das die Zinseinnahmen erheblich. Auch im Investmentbanking ist nicht mit einem radikalen Aufschwung zu rechnen. Selbst wenn Banken in der Lage wären, Gewinne aus diesem Bereich wie in Vorkrisenzeiten zu erwirtschaften, käme das wohl nicht gut an. Stellen Sie sich nur vor, die Commerzbank, die Mittelstandsbank sein will, kündigte an, die größte Investmentbank Europas werden zu wollen... Das würde wahrscheinlich nicht gut ankommen, weder bei Kunden noch bei der Aufsicht – mal ganz von der notwendigen Kapitalausstattung abgesehen. Unterm Strich ist auch 2014 eher mit einem Rückgang der Einnahmen zu rechnen. Solange die Zinsen niedrig bleiben, ändert sich daran auch nichts.

Es bleibt die Ausgabenseite. Bei den Verwaltungskosten ist der Boden im Prinzip erreicht. Da geht nicht mehr viel. Ob es 2014 dann 100 Mio. mehr oder weniger sind, ist eigentlich ziemlich egal. Das macht das Ergebnis nicht fett, auch wenn weitere Kostensenkungen immerhin kurzfristig ein leicht besseres Ergebnis ermöglichen. Langfristig muss die Commerzbank aber ihre Wettbewerbsfähigkeit erhalten und dazu gehören auch Investitionen. Was der Commerzbank bleibt, um das Ergebnis zu verbessern, beschränkt sich vor allem auf die Höhe der Risikovorsorge. Die Risikovorsorge ist natürlich kein Posten, den die Bank nach Belieben festsetzen kann. Gewisse Möglichkeiten gibt es hier aber dennoch bzw. hellt sich an dieser Front der Himmel etwas auf.

Altlasten und Lichtblicke

Die Commerzbank hatte ein äußerst ungeschicktes Händchen bei der Expansion im vergangenen Jahrzehnt. Die drei großen Banken Commerzbank, Deutsche Bank und Dresdner Bank hatten ihre Hypothekenbanken zusammengelegt. Die Commerzbank kaufte die Anteile der anderen Banken 2005 und beschloss einen Squeeze Out der restlichen Anteilseigner. Die Eurohypo ist eine der beiden großen Altlasten. Die zweite ist die Dresdner Bank, die 2008 übernommen wurde, also kurz bevor die Finanzkrise so richtig losging. Der Kaufpreis konnte zwar nachverhandelt werden, aber die Lasten aus der Verschmelzung belasteten das Ergebnis des Konzerns bis jetzt.

Problematische Wertpapiere der Dresdner und Commerzbank wurden relativ schnell in eine interne Bad Bank eingegliedert. Die PRU (Portfolio Restructuring Unit) hatte anfangs knapp 40 Mrd. EUR von der Dresdner und knapp gut 15 Mrd. von der Commerzbank übernommen. Im Jahresabschluss werden zum letzten Mal 2011 Aktiva der Bad Bank gezeigt. Diese beliefen sich damals auf knapp 16 Mrd. 2012 werden unter diesem Posten keine Aktiva mehr gezeigt, allerdings trägt der Bereich zum Gesamtergebnis nach wie vor bei. 2010 war das Ergebnis der PRU wirklich schlecht. Das operative Ergebnis lag bei -1,45 Mrd. Seitdem trägt der Bereich allerdings positiv zum operativen Ergebnis bei. 2013 wird der Bereich nicht mehr separat ausgewiesen. Das Segment wurde am 1.7.2012 eingestellt. Etwaige Restbestände wurden in andere Bereiche überführt.

Der weitaus größere und problematischere Bereich ist die Eurohypo. Diese muss abgewickelt werden. Dieses Geschäft wird unter Non-Core-Assets geführt. Dazu gehört die Schiffsfinanzierung, Public Finance und Commercial Real Estate. Zu Beginn der Finanzkrise waren hier noch an die 290 Mrd. an Assets vorhanden. Der Plan der Commerzbank sieht vor, diesen Betrag auf maximal 93 Mrd. bis 2016 zu reduzieren. Der Public Finance Bereich ist der größte mit ca. 50% der Assets. Darauf folgt der Immobilienbereich mit ca. 30% Anteil. Die Schiffsfinanzierung macht den Rest aus.

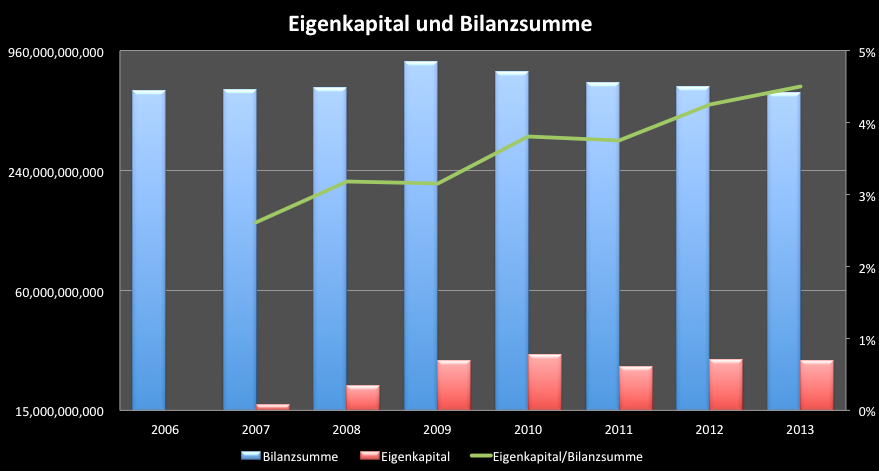

Der Abbau der Assets macht sich in der Bilanz deutlich bemerkbar. Die Bilanzsumme lag einmal bei 844 Mrd. und ist inzwischen auf unter 600 Mrd. geschrumpft. Zwei Drittel dieses Abbaus kommt aus den Non-Core-Assets. Einerseits ist es natürlich positiv, wenn die Abwicklung schnell voran geht. Anderseits fallen langfristig gesehen Ertragsquellen weg. Die deutlich zurückfallenden Zinseinnahmen sind nicht nur auf das Niedrigzinsumfeld zurückzuführen, sondern eben auch auf die Verkleinerung der Bilanz.

Die Abwicklung der Eurohypo ist eine Vorgabe der EU. Damit muss man über den Sinn oder Unsinn nicht lange debattieren. Der Commerzbank bleibt hier keine andere Wahl. Problematisch an solchen Vorgaben ist immer, dass die Abwicklung in schlechten Marktphasen durchgeführt werden muss. Damit müssen eigentlich unnötigerweise Verluste realisiert werden. Gerade in der Schiffsfinanzierung war bis 2013 kaum ein Lichtblick zu sehen. Der Prozentsatz notleidender Kredite beläuft sich auf etwa 30%. Nachdem nun aber ein Teil des Portfolios abgewickelt wurde, erholt sich der Markt so langsam wieder. Das Segment wird vielleicht nicht zum großen Gewinnbringer, aber ein „Aussitzen“ hätte den ein oder anderen Verlust minimieren können. Ehrlicherweise muss man natürlich auch sagen, dass Aktionäre ein Aussitzen nicht lustig gefunden hätten. Diese wollen, wenn etwas schief geht, zumindest irgendeinen Aktionismus sehen.

Der Immobilienbereich hielt sich 2013 einigermaßen über Wasser. Problematisch ist hier jedoch auch nicht so sehr das Geschäft in Deutschland, sondern in anderen Ländern Europas. Nun erholt sich aber auch hier der Markt wieder... Zu guter Letzt bleibt noch das Segment Public Finance, der die Finanzierung von Staaten, Bundesländern, Kommunen, anderen öffentlichen Einrichtungen und supranationalen Organisationen betrieben hat. Hier fielen über griechische Anleihen die höchsten Verluste an. Aktuell sind die Margen in dem Bereich miserabel. Nichtsdestotrotz ist ja auch hier von einer Erholung in den kommenden Jahren auszugehen. Ob die Commerzbank von dieser Erholung noch profitieren wird, ist fraglich. Zumindest aber sollte sich die Notwendigkeit der Risikovorsorge in den kommenden Jahren nicht mehr in dem Ausmaß ergeben wie zuletzt.

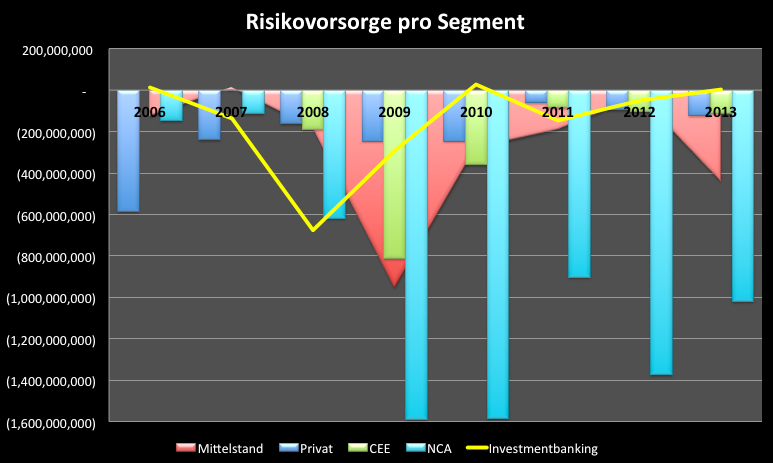

Die nächste Grafik zeigt die Höhe der Risikovorsorge der einzelnen Segmente des Konzerns. Es zeigt sich, dass sich der Fokus auf die Sanierung des Privatkundenbereichs ausgezahlt hat. Hier ist das Niveau vergleichsweise niedrig. Ziemlich volatil ist das Mittelstandssegment. Hier wird 2013 noch einmal ordentlich Vorsorge getroffen. Hier könnte sich die Hoffnung bewahrheiten, dass 2014 weniger Risikovorsorge notwendig sein wird. Der CEE Bereich (Zentral und Osteuropa) ist wieder auf einem Normalniveau angelangt. Hier wird es wohl keine Bewegungen geben, die das Konzernergebnis beträchtlich beeinflussen könnten. Der Elefant im Raum bleibt der Non-Core-Asset Bereich. Hier geht es in Milliardenschritten munter weiter.

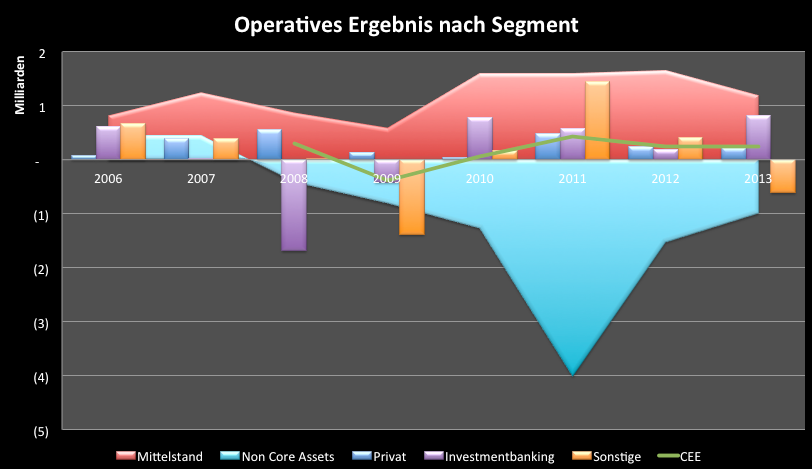

Die Höhe der Risikovorsorge beeinflusst maßgeblich nach den Kosten für Verwaltung etc. das Ergebnis eines Segments. Alle Bereiche konnten 2010 bis 2012 ein positives, operatives Ergebnis ausweisen. Lediglich der NCA Bereich war tiefrot. 2013 fallen nun mehrere Dinge auf: der Privatkunden und CEE Bereich ist einigermaßen stabil. Das Ergebnis im Mittelstandssegment geht deutlich zurück, der NCA Bereich bleibt tiefrot, zeigt aber eine positive Tendenz. Besonders auffällig ist jedoch das Segment „Sonstiges“. Unter anderem das negative Ergebnis in diesem Bereich bietet einen gewissen Grund zur Hoffnung.

Unter Sonstiges werden u.a. Restrukturierungskosten zusammengefasst ebenso wie Beteiligungen, Absicherungsgeschäfte und Bewertungsergebnisse eigener Schuldverschreibungen und Aktien. Letzter Punkt wird in den Berichten nicht näher aufgegliedert. Dies wäre jedoch ein Bereich, der sich anbieten, um reinen Tisch zu machen. Ebenso sind 2013 um die 500 Mio. EUR an Restrukturierungskosten verbucht. In dieser Höhe werden sich die Kosten nicht unbedingt wiederholen. Die Restrukturierung ist ja auch irgendwann einmal abgeschlossen.

Für die kommenden Jahre bleibt das Privatkunden und CEE Segment wahrscheinlich stabil. Der Mittelstandsbereich könnte 2014 wieder etwas besser laufen, nachdem 2013 ungewöhnlich hohe Risikovorsorge getroffen wurde. Die Tendenz im NCA Bereich sollte sich mit Abebben der Schuldenkrise in Europa und einer Erholung des Schifffahrtsgeschäfts fortsetzen können. Der Posten Sonstiges sollte 2014 ebenfalls weniger negativ sein. Geht man eben von diesen Voraussetzungen aus, dann könnte die Commerzbank 2014 ein operatives Ergebnis von mindestens 1,2 Mrd. erreichen. Geht man dann von davon aus, dass das Zinstief jetzt um den Jahreswechsel erreicht ist, dann sollten sich auch auf der Einnahmenseite wieder positive Impulse ergeben, die dann 2015 durchschlagen. 2015 wäre ein operatives Ergebnis von 2 Mrd. wieder denkbar. Wenn bis 2016 alles nach Plan läuft (die Neuaufstellung des Konzerns soll bis dahin abgeschlossen sein), könnte die Commerzbank zur Vorkrisenstärke zurückfinden – zugegebenermaßen mit etwas Glück. Erholt sich das Kreditgeschäft schneller als gedacht und entwickeln sich die problematischen Assets wieder besser, können größere Teile der Risikovorsorge wieder abgebaut werden, die dann das Ergebnis positiv beeinflussen.

Was heißt das jetzt alles für die Aktie? Die Commerzbank könnte innerhalb der kommenden 2-3 Jahre wieder ein Ergebnis einfahren, welches an das Vorkrisenniveau anschließt. Aktuell ist das Unternehmen mit 13,34 Mrd. bewertet. Das Vorkrisenniveau lag zwischenzeitlich bei 24 Mrd. Das ist der langfristige Zielwert. Obwohl die Aktie 2013 sehr gut gelaufen ist, könnten nochmals 80% dazukommen. Entdeckt der Markt Aktien sogar für sich neu und hakt die Krise ab, dann können kurzzeitig Wachstumsfantasien die Kapitalisierung auch 30 Mrd. schieben. Ob das alles realistisch ist zeigt sich in den kommenden Quartalsergebnissen. Diese beobachte ich auf meinem Desktop (http://go.guidants.com/#c/clemens_schmale) und werde dort auch ggf. die Aktie handeln.

Beste Grüße

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.