Bankaktien jetzt kaufen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Kursstand: 15,650 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Western Alliance Bancorp. - WKN: A0ETE2 - ISIN: US9576381092 - Kurs: 49,340 $ (NYSE)

- First Republic Bank - Kurs: 15,650 $ (NYSE)

Als ich Anfang März von einer möglichen Bankenkrise berichtete, hatte ich nicht im Sinn, dass es gleich zwei Wochen später soweit ist. Ebenfalls hätte ich nicht gedacht, dass die Liquiditätskrise durch einen Bankrun von Startups ausgelöst wird. Man lernt nie aus…

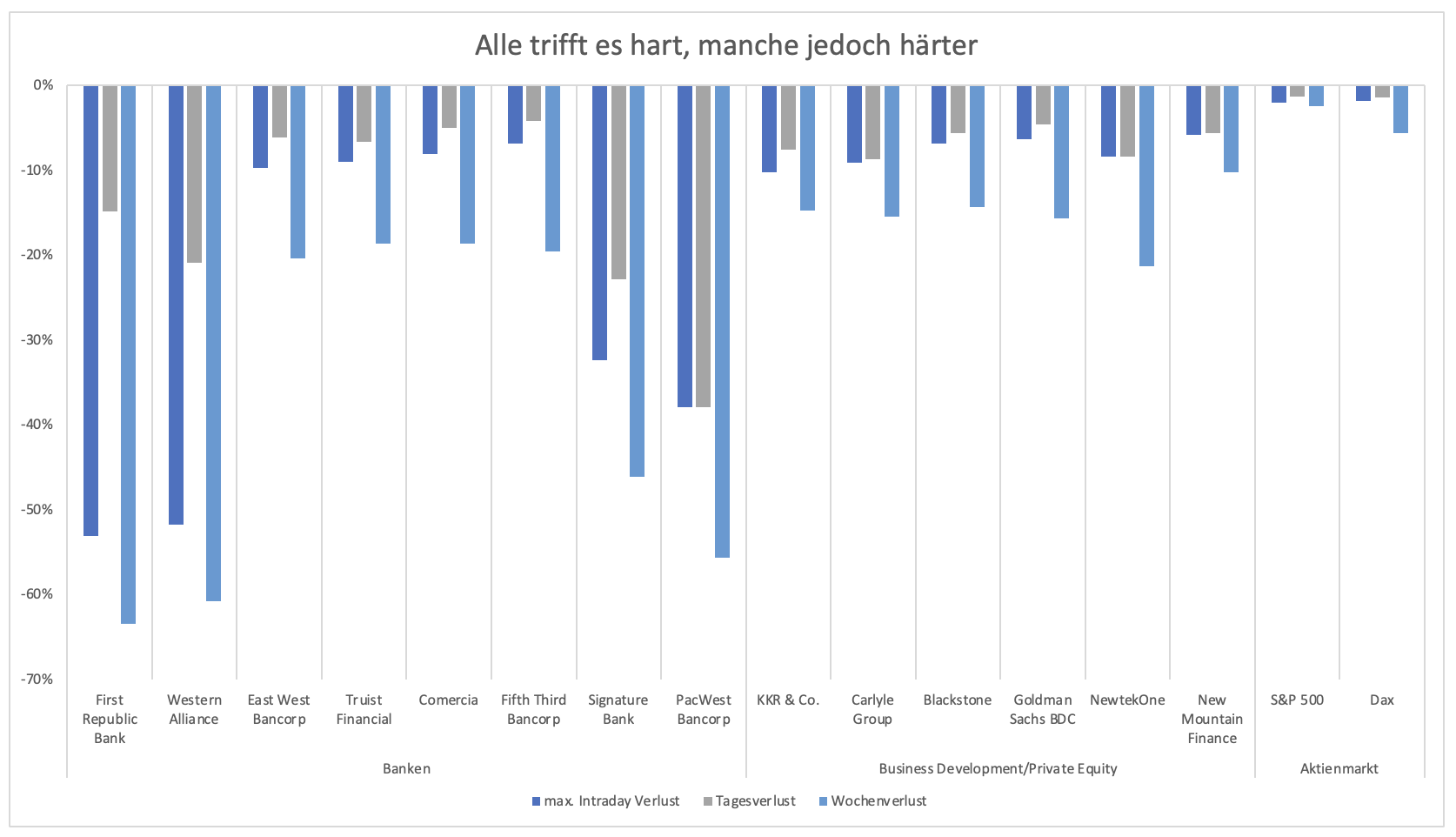

Nun, da Bankaktien stark gefallen sind, vermuten einige Schnäppchen im Markt. Die Versuchung ist groß. Bestes Beispiel ist der Kurssturz der First Republic Bank. Nach einem Intraday Verlust von über 50 % schloss die Aktie „nur“ 14 % im Minus. Wer im Crash kaufte, konnte innerhalb von Stunden 50 % Gewinn erwirtschaften.

- ()-VerkaufenKaufen

Viele Bankaktien konnten sich von den Tagestiefs am Freitag erholen. Das sollte nicht als Entwarnung verstanden werden. Auch 2008 waren Bankaktien sehr volatil. Fiel der Aktienkurs einer Bank erst im zweistelligen Bereich, war es fast eine Garantie dafür, dass diese Bank die nächste sein würde, die gerettet werden muss. Das war bei Lehman nicht anders als bei Merrill Lynch, Bear Sterns, Fannie Mae, Freddie Mac, AIG, Washington Mutual, Wachovia und vielen anderen.

Die Kurse von einzelnen Banken fallen nicht ohne Grund mehr als die von anderen. Bei besonders großen Kursverlusten und Volatilität sind Anleger unsicher, wie groß das Problem ist. Das Problem ist einfach beschrieben: Einlagen von Venture Capital und Private Equity unterstützten Firmenkunden. Je größer der Anteil dieser Einlagen ist, desto größer ist das Risiko.

So kollabierte nicht nur SVB Financial, sondern der Kurs von First Republic brach ein. Andere Namen erhielten weniger Aufmerksamkeit, doch es sind nicht die einzigen zwei Banken, bei denen Anleger Schlimmes befürchten. Western Alliance und PacWest Bancorp erinnern mit ihren Kursverlusten von Freitag an Merrill Lynch kurz vor dem Notverkauf.

Diese Banken sahen sich gezwungen, durch kurzfristige Mitteilungen Anleger und Kunden zu beruhigen. Ist das erst notwendig, sollte man nicht lange warten und Einlagen abziehen. Muss betont werden, dass man solvent ist, ist man es meist nicht mehr. Es kommt schnell zum Teufelskreis. Beteuerungen und Maßnahmen zur Stärkung der Liquidität verhindern einen Bankrun nicht. Nicht zuletzt deswegen trieb First Republic über das Wochenende 70 Mrd. an zusätzlicher Liquidität auf.

Die Kurskapriolen sollten jeden wachrütteln, zumal es nicht nur Bankaktien sind, die unter Druck kommen. Die Kurse von Private Equity und Business Development Companies (BDC) sind ebenfalls angeschlagen (siehe Grafik). Beide finanzieren Startups. Verlieren diese wiederum Geld durch Bankinsolvenzen, geraten PE und BDC Firmen in Schieflage.

Die Verflechtungen unter Finanzinstituten, Private Equity, Venture Capital und BDCs sind problematisch. Am Ende mag alles gutgehen. Zumindest hoffen dies die Fed und die Regierung. Sie gestatten Banken, Anleihen zu Buchwert als Sicherheit zu hinterlegen. Das stärkt die Liquidität der Banken. Die Verflechtungen adressiert es nicht.

Bankaktien sollten aufgrund des neuen Refinanzierungsprogramms der Fed kurzfristig nach oben schnellen. Es ändert jedoch nichts daran, dass der Bankensektor insgesamt auf sehr hohen unrealisierten Verlusten ihres Anleihebestandes sitzt. Das Refinanzierungsprogramm adressiert Liquidität, nicht mangelnde Kapitalisierung.

Die genauen Bedingungen des Programms sind zudem noch nicht publik. Die Kosten werden die Profitabilität von Banken jedoch schmälern. Zu guter Letzt garantiert das Programm nicht das Überleben einer Bank. Im Falle eines Bankruns haben Banken auch mit diesem Programm einen Engpass.

Am Ende mag alles gutgehen. Persönlich schaue ich dem zu erwartenden Rebound bei Bankaktien jedoch unbeteiligt zu.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.