Backwardation: Seitwärtsgewinne für Long-Anleger!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Kursstand: 48,400 € (HSBC) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Quanto-Open End-Partizipationszertifikat auf Brent Crude Rohöl ICE Rolling - Kurs: 48,400 € (HSBC)

- Brent Crude Öl - WKN: 967740 - ISIN: XC0009677409 - Kurs: 62,715 $/bbl. (Commerzbank CFD)

Auf dem Öl-Terminmarkt existiert aktuell eine besondere Preisstruktur, die in den vergangenen Monaten Gewinne mit Long-Produkten ermöglicht hat, obwohl sich der sogenannte Spot-Preis für Öl (also der Preis für eine Auslieferung zum aktuellen Zeitpunkt) nur seitwärts entwickelt hat. Verantwortlich ist eine bestimmte Preisstruktur, die als Backwardation bezeichnet wird. Bei einer Backwardation werden Öl-Futures für Termine in der Zukunft zu günstigeren Preisen gehandelt als der Spot-Preis. (Eigentlich maßgeblich ist der künftige Spot-Preis, der allerdings zum aktuellen Zeitpunkt unbekannt ist).

Sofern der Ölpreis nicht aus anderen Gründen stark sinkt, können Anleger z.B. mit ETCs oder Long-Zertifikaten mit endloser Laufzeit (Open End) bei einer Backwardation von sogenannten Rollgewinnen profitieren. Diese Rollgewinne entstehen auch, wenn sich der Ölpreis (genauer: der Spot-Preis) nur seitwärts entwickelt hat. Ist der Ölpreis in der Zwischenzeit gestiegen, kommt es zu zusätzlichen Gewinnen für die Long-Anleger.

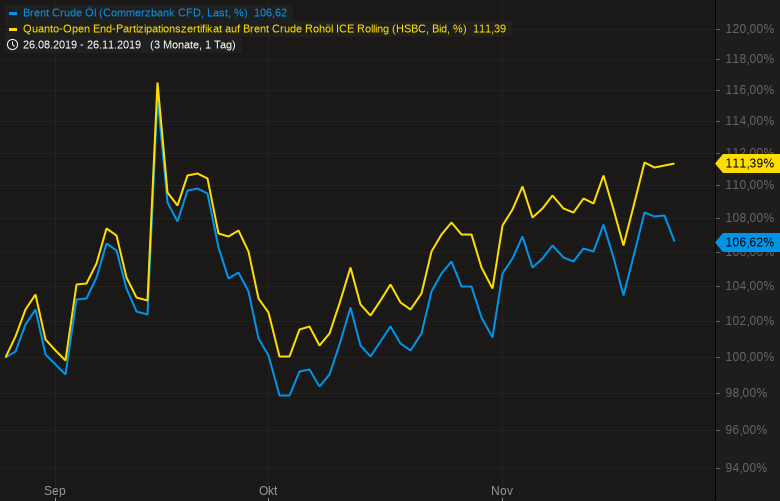

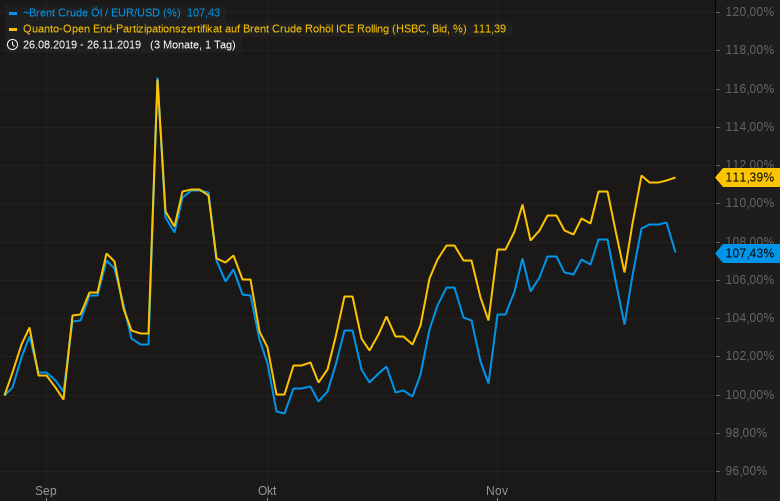

Ein Beispiel zeigt der folgende Chart. Ein ungehebeltes Endloszertifikat auf den Brent-Crude-Ölpreis konnte in den vergangenen drei Monaten um rund 11,4 % zulegen, während der Brent-Crude-Öl-Preis nur um 6,6 % gestiegen ist. Der kleinere Teil der Differenz lässt sich durch Währungsgewinne erklären (der Euro wurde schwächer), der größere Teil durch Rollgewinne. Bei gehebelten Zertifikaten können sich Rollgewinne noch deutlich stärker auswirken.

Währungsbereinigt legte der Brent-Crude-Ölpreis um 7,3 % zu, gegenüber dem Plus von rund 11,4 % im Zertifikat. (Da das Zertifikat in Euro notiert, muss es nicht währungsbereinigt werden).

- ()StuttgartVerkaufenKaufen

Seit Mitte September konnten mit Long-Produkten auf den Brent-Crude-Ölpreis sogar Gewinne erzielt werden, obwohl sich der Ölpreis nur seitwärts entwickelt hat. Auch dafür waren die Rollgewinne verantwortlich.

Rollgewinne bei Long-Positionen kommen immer dann zustande, wenn Futures für Termine in der Zukunft zu günstigeren Preisen gehandelt werden als der Spot-Preis und sich diese Futures-Preise mit abnehmender Restlaufzeit dem aktuellen Spot-Preis annähern. Derzeit etwa notiert der Januar-Future auf Brent an der Terminbörse ICE bei 63,66 Dollar, während der Februar-Kontrakt bei 62,67 Dollar notiert und damit fast einen Dollar günstiger ist. Beim bevorstehenden Rollwechsel wird zum Beispiel vom Zertifikate-Emittenten der Januar-Future (der zuvor long gehalten wurde) verkauft und dafür der Februar-Future erworben.

Da der Februar-Future billiger ist als der Januar-Future, entspricht ein Öl-Zertifikat nach dem Rollwechsel mehr Februar-Kontrakten als zuvor Januar-Kontrakten. Nähert sich der Preis des Februar-Futures anschließend mit abnehmender Laufzeit dem Spot-Preis an, entsteht ein Rollgewinn, auch wenn sich der Spot-Preis nicht von der Stelle bewegt. Obwohl sich der Spot-Preis seitwärts entwickelt, entsteht durch die Annäherung des (zuvor billigeren) Futurespreises an den Spot-Preis ein Gewinn für den Long-Anleger in Öl.

Gewinne mit der Terminstruktur sind nur dann möglich, wenn sich der Ölpreis nicht aus anderen Gründen zu stark in die falsche Richtung bewegt. Würde beispielsweise der Spot-Preis für Öl deutlich fallen, würde es auch bei den Futures-Kontrakten zu Kursverlusten kommen, selbst wenn sich diese (wie erwartet) dem Spot-Preis annähern.

Auch Rollgewinne sind also keine risikolosen Gewinne. Die Beschäftigung mit der Terminstruktur (die aus sogenannten Forward Curves ersichtlich ist) kann aber für alle Rohstoffanleger einen eindeutigen Mehrwert bedeuten.

In der Regel liegt bei Rohstoffen keine Backwardation, sondern das Gegenteil, der sogenannte Contango vor. In diesen Fällen ist der Preis für Futures-Kontrakte in der Zukunft höher als der Spot-Preis. In diesen Fällen kommt es dann bei Long-Positionen zu Rollverlusten und bei Short-Anlegern zu Rollgewinnen.

Exklusive Streams, innovative Widgets, spezielle Funktionen: Mehr Technologie und Inhalte als je zuvor in Guidants PROmax. Jetzt 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.