Ausverkauf bei Aktien: Crash durch US-Zinsfalle?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- GoldKursstand: 1.296,10 $/Unze (Deutsche Bank Indikation) - Zum Zeitpunkt der Veröffentlichung

- Gold - WKN: 965515 - ISIN: XC0009655157 - Kurs: 1.296,10 $/Unze (Deutsche Bank Indikation)

- USD/JPY - WKN: 965991 - ISIN: XC0009659910 - Kurs: 102,8730 ¥ (FOREX)

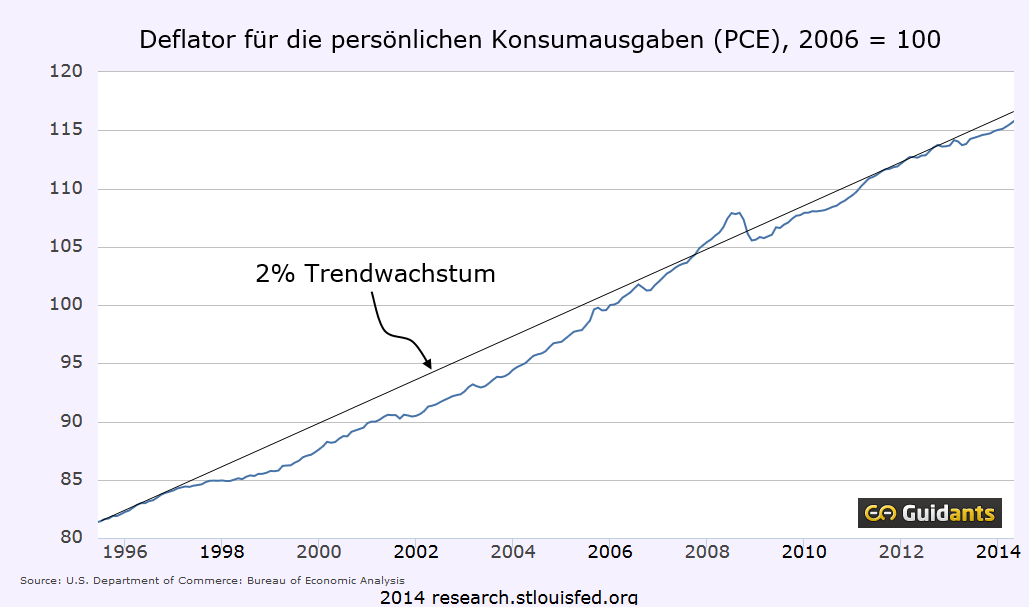

Die US-Notenbank sieht die mittel- bis langfristige Inflation als ein Ergebnis ihrer Geldpolitik an. Demzufolge sieht sie sich auch in der Lage, selbige durch die Formulierung eines Inflationsziels zu steuern. Das Inflationsziel hat sie erst im Januar 2012 bei 2 % bekräftigt, wobei sie die jährliche Veränderung des Preisindex für die persönlichen Konsumausgaben als jenen Indikator ansieht, der am besten ihr Mandat der Preissicherung reflektiert. Die Kommunikation eines Preisziels diene dazu, die Inflationserwartungen zu verankern.

Soweit die Theorie. Wie sieht das in der aktuellen Praxis aus?

Tatsächlich sieht man an den amerikanischen Anleihenmärkten die Inflationsrate trotz des jüngsten Anstiegs in fünf Jahren erst bei 2,45 %, eine Umfrage der Universität von Michigan brachte das Ergebnis zu Tage, dass befragte Privathaushalte die Inflationsrate in einem Jahr bei 3,1 % sehen, was zwar über der Zielzone der Fed liegt, aber dem entspricht, was bei dieser Umfrage auch in den vergangenen Jahren gemeldet wurde. Also keine Auffälligkeiten.

In den realen Daten gibt es aber Leben. Wie wir gestern erfahren haben stieg der Preisindex für die persönlichen Konsumausgaben im zweiten Quartal um 2,3 % gegenüber dem Vorjahr nach einem entsprechenden Plus von 1,4 % im Vorquartal und 0,5 % Plus im Vorjahresquartal. Damit ist das Ziel der Fed erreicht und im Communiqué war klar abzulesen, dass die Fed dies auch anerkennt.

Mit den neuen Daten nähert sich der Index des PCE-Deflators der langfristigen Wachstumsrate der Preise von 2 % an, erreicht ihn aber noch nicht. Den Index im Chart habe ich mit Beginn der Amtszeit von Ben Bernanke im Jahr 2006 auf 100 normiert:

Man kann feststellen, dass die Inflationsrate seit 1991 der Zielvorgabe der Fed mit +2,06 % durchschnittlichem Anstieg recht gut folgte. Als der Preisindex vom Trendwachstum nach unten abzuwich (vor allem 2002) senkte Greenspan die Leitzinsen, und als die robuste wirtschaftliche Aktivität der Jahre 2005 und 2006 selbigen nach oben hin abweichen ließ erhöhte die Fed die Leitzinsen. Nun, da ein Ansteigen des Index wieder zu beobachten ist kann von einer Zinswende im kommenden Jahr also gerechtfertigterweise gesprochen werden.

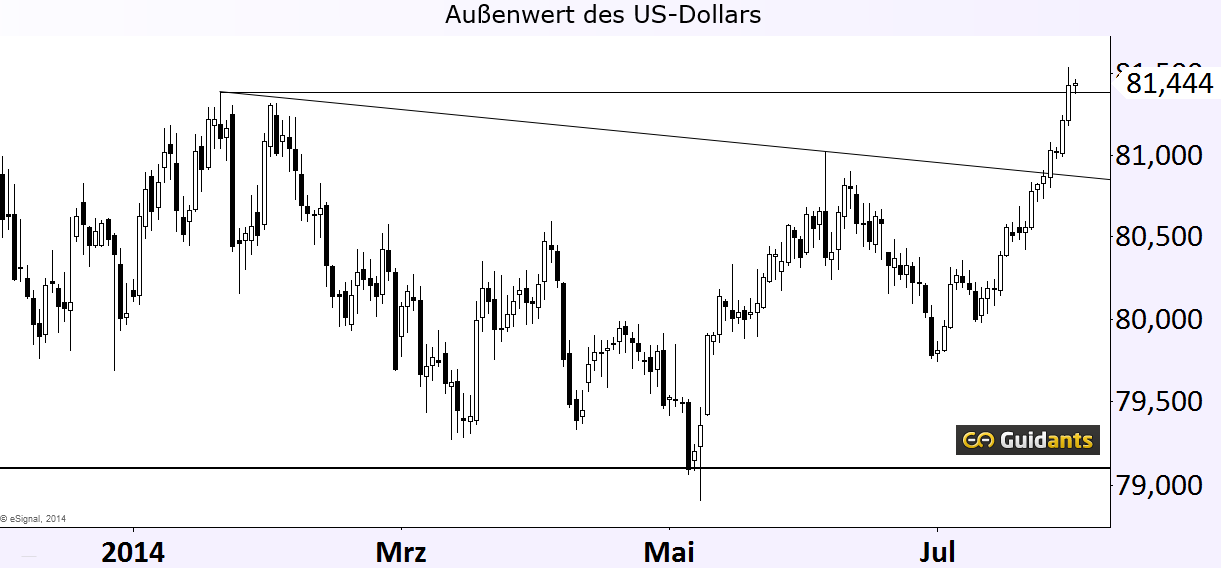

Der US-Dollar im Außenwert bricht seinen Abwärtstrend seit Jahresbeginn. Eine Umkehrung der Dollarströme ist angesichts steigender Zinsen zu erwarten. Eine Repatriierung von Dollarströmen würde den USD mittelfristig weiter stützen.

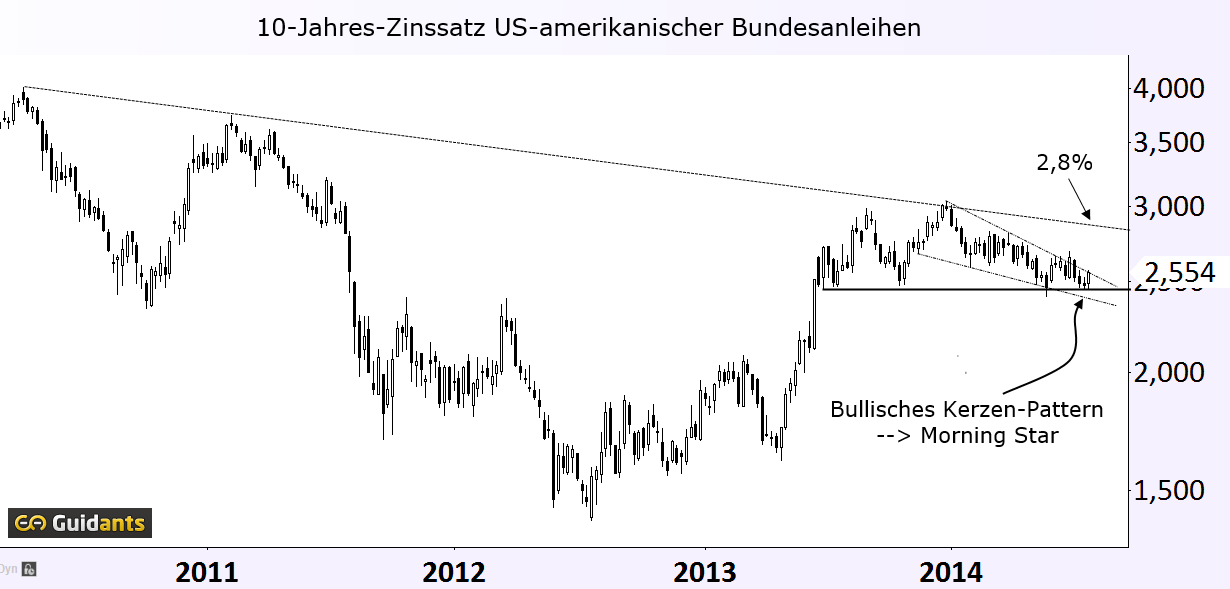

Ob es allerdings wirklich zu einem signifikanten Anstieg der Zinsen in den USA kommen wird, steht für mich nicht wirklich fest. Das liegt vor allem an der Frage: Wo sind die Alternativen? Aber der Reihe nach. Bei den Renditen zehnjähriger US-Bundesanleihen lässt sich ein Boden ausmachen der Anstiege bis auf 2,8 % in den kommenden Wochen möglich werden lässt:

Wenn man sich angesichts der offenbar beginnenden und wirklich überfälligen Aktienkorrektur als sicherheitsorientierter Investor überlegt, wo man investieren soll, dann findet man bei deutschen zehnjährigen Anleihen ebenfalls sichere, aber gerade mal knapp über einem Prozent rentierende zehnjährige Papiere:

Selbst wenn man das Risiko erhöht und spanische Anleihen erwirbt erhält man dort nur mit US-Staatsanleihen vergleichbare Zinsen von 2,52 %. Anders gesagt: Es lohnt sich also nicht, mehr Risiko zu nehmen, die Rendite ist die gleiche. Verkehrte Welt:

Die Geldpolitik des japanischen Premiers Shinzo Abe erzeugt auf zehn Jahre eine Rendite von Bundespapieren von gerade mal einem halben Prozentpunkt. Auch das ist unattraktiv für Anleiheinvestoren:

Es ist also gar nicht mal so unwahrscheinlich, dass zahlreiche Investoren den amerikanischen Anleihemarkt bevorzugen und dort ihr Kapital parken werden, einfach weil es da die attraktivste Rendite gibt. Wenn man sich die Aktien aus dem Emerging Markets ansieht dann kann man hier auch wieder etwas mehr Leben sehen.

Also wird es weiterhin gute Nachfrage nach Treasuries geben, auch wenn die Fed sich im Oktober wahrscheinlich ganz als Käufer aus dem Markt zurückgezogen haben wird. Und das bedeutet wiederum: Die Zinsen in den USA werden dadurch niedrig bleiben und es wird eben nicht zu einem extrem starken Anstieg kommen, der die Wirtschaft abwürgen würde. Wenn Mario Draghi die heutigen Inflationsdaten zum Anlass nimmt, ein ABS-Programm zu starten, dann würde dieses Ungleichgewicht noch verstärkt.

Ich habe auf meinem Experten-Desktop auf Guidants eine Long-Position USD/JPY vorgestellt. Ich rechne damit, dass Kapital aus dem JPY abfließen und in den USA zufließen wird. Es ist absolut schlüssig dass USD/JPY seine Konsolidierung gerade jetzt beendet und nach oben ausbricht - ein klares Long-Signal:

Wir haben also steigende Zinsen, verankerte Inflationserwartungen und einen festeren Dollar, da ist es kein Wunder dass Gold sich auch von schwachen Inflationsdaten aus der Eurozone überhaupt nicht beleben lässt.

Folgen Sie mir doch auf Guidants. Dort erhalten Sie alle Einschätzungen von mir zu den Märkten.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.