Anleihen und Aktien: Hoffentlich keine Rückkehr zum Mittel

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Seit Jahresbeginn scheinen viele Regeln nicht mehr zu gelten, die sonst immer gut funktioniert haben. Eine davon ist die Beziehung von Aktien und Anleihen. Anleihen gelten als weniger volatil als Aktien. Über regelmäßige Zinszahlungen gibt es zudem einen garantierten Ertrag. Langfristig ist die Rendite von Anleihen geringer als die von Aktien, zumindest in der Theorie. Aktien sollten eine höhere Rendite aufweisen, da sie riskanter sind. In diesem Jahr ist es nicht ganz so offensichtlich, dass Anleihen weniger riskant sein sollen. Zinsängste haben für einen Abverkauf bei Anleihen gesorgt. Ob Bund Future oder T-Note Future, beide gaben kräftig nach, zeitweise um 15-20 %. Aktien verloren mit einem Viertel zugegebenermaßen noch etwas mehr, aber nicht viel. Wer also durch Anleihen Stabilität ins Portfolio bringen wollte, wurde enttäuscht. Einige rufen bereits das Ende des 60/40 Portfolios aus (60 % Aktien, 40 % Anleihen).

Das ist möglicherweise genau der falsche Zeitpunkt. Obwohl Anleihen genau wie Aktien gefallen sind, zeigt sich bei Aktien im Verhältnis zu Anleihen eine Trendwende (Aktien fallen stärker als Anleihen, Grafik 1). Eine Trendwende nach unten war in der Vergangenheit häufig ein gutes Indiz für eine drohende Rezession.

Nicht jeder Trendwende im Aktien/Anleiheverhältnis folgte eine Rezession. Der Aktienmarkt sagt bekanntlich 9 von 6 Rezessionen voraus. Ängste vor einer Rezession lassen den Markt korrigieren, aber nicht jeder Rezessionserwartung folgt auch tatsächlich eine Rezession.

Dass es in den USA, Europa oder weltweit zu einer Rezession kommt, ist inzwischen fast Konsens. Rezessionen wiederum belasten den Aktienmarkt und stützen Anleihen. Anleiherenditen sind nach wie vor volatil, bewegen sich in den USA seit Ende April aber mehr oder weniger seitwärts. Höhere Renditen machen einfach keinen Sinn, wenn es zur Rezession kommt.

Eine Rezession ist nicht garantiert. Die Gemengelage ist jedoch kritisch. Dies gilt für Europa etwas mehr als für die USA. Die Wirtschaft steht auf einer hohen Klippe. Ein Gaslieferstopp würde die Wirtschaft über die Klippe stürzen. Die darauffolgende Krise wäre vergleichbar mit der Finanzkrise 2008.

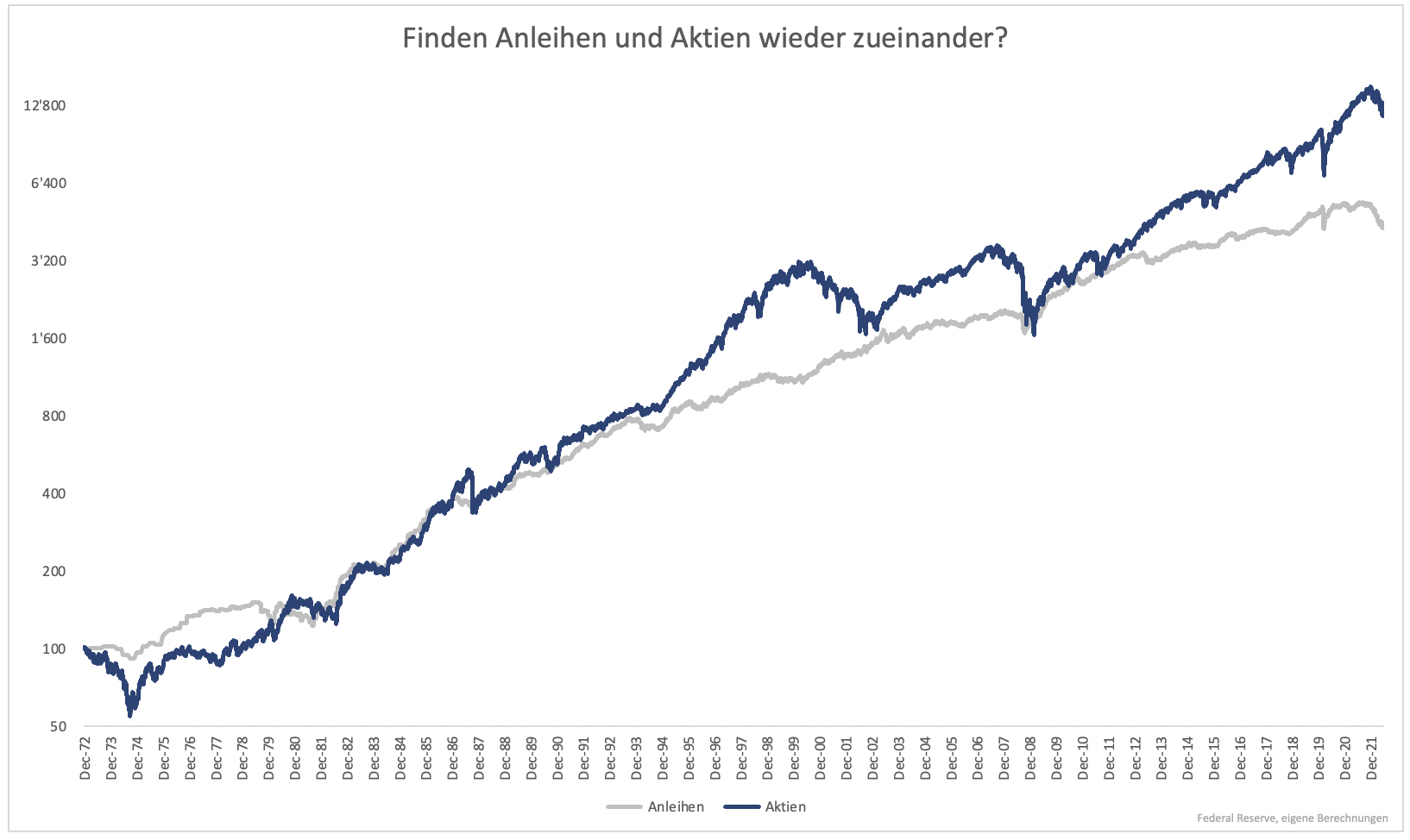

Große Krisen führen zu einer interessanten Rückkehr zum Mittel von Aktien und Anleihen. Zeitweise ist die Rendite von Aktien deutlich höher als die von Anleihen. Langfristig finden beide auf Total Return Basis (Dividenden/Kupons werden reinvestiert) immer wieder zusammen (Grafik 2).

Eine Krise, die dazu führen würde, ist denkbar. Es ist nicht mein favorisiertes Szenario. Der Vergleich von Aktien und Anleihen zeigt jedoch, wie tief Aktien noch fallen können, wenn es zur großen Krise kommt. Damit Anleihen und Aktien wieder zueinanderfinden, müssten Aktien deutlich fallen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.