Anleihen: Ist es das Risiko wieder wert?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- iShares $ Treasury Bond 20+yr UCITS ETF USD (Dist)Kursstand: 3,635 € (L&S) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- iShares $ Treasury Bond 20+yr UCITS ETF USD (Dist) - WKN: A12HL9 - ISIN: IE00BSKRJZ44 - Kurs: 3,635 € (L&S)

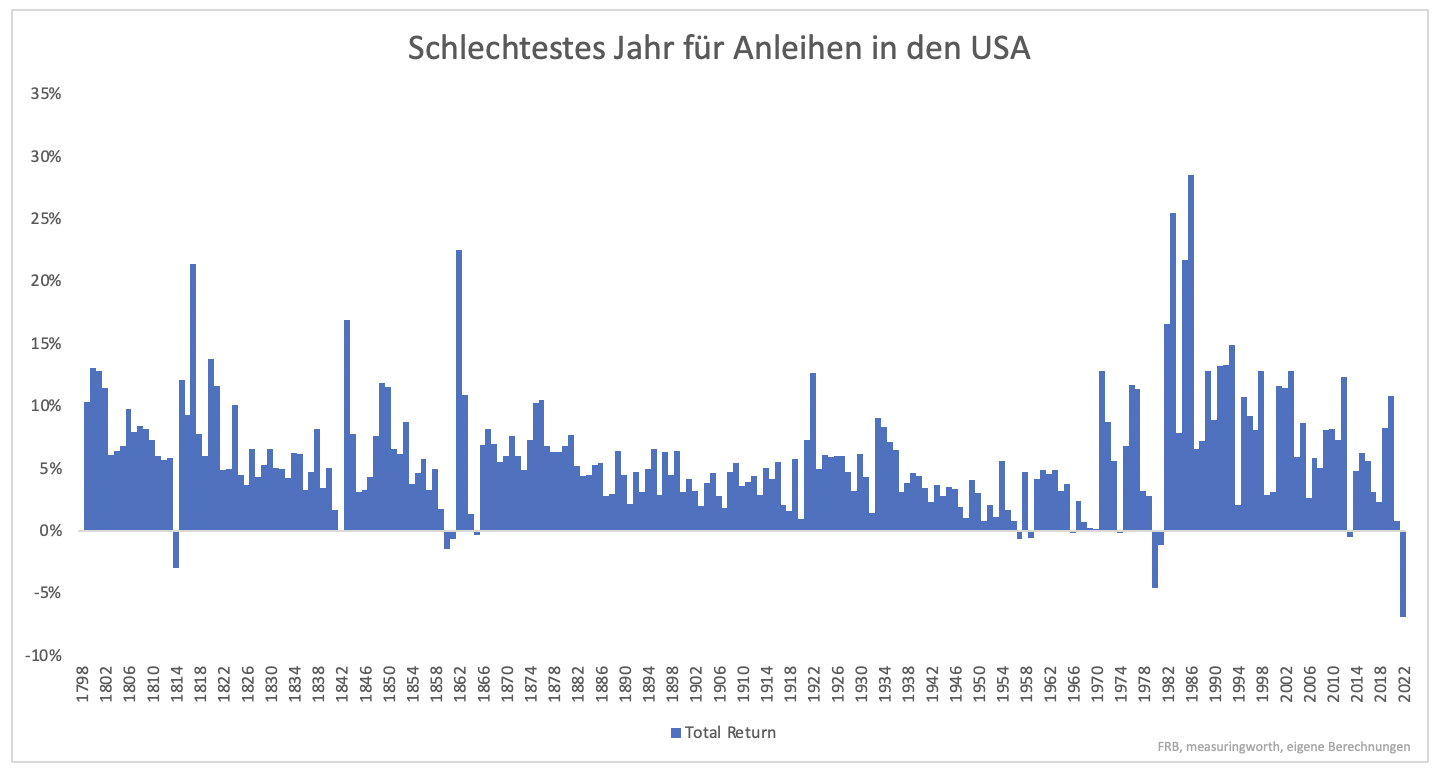

Der US-Anleihemarkt erlebt 2022 sein bisher schlechtestes Jahr. In über 200 Jahren lag die Gesamtrendite (Kursbewegung, Kupon) noch nie so tief. Selbst in der Hochzinsphase der 70er Jahre konnten Anleihen besser performen (Grafik 1).

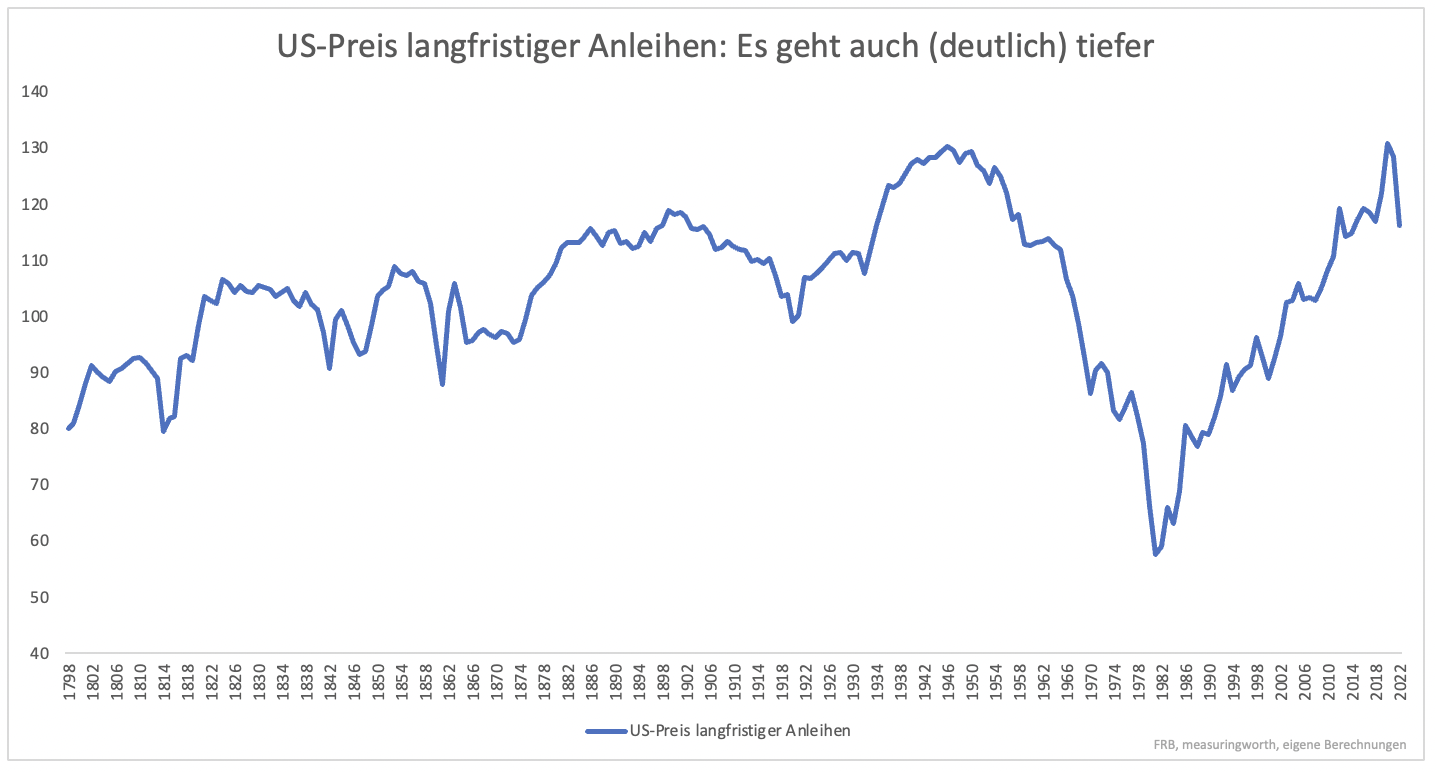

Genau darin liegt das Problem. Die Zinsen waren in den 70er Jahren hoch. Die Kursverluste konnten durch die Zinszahlungen zum Teil wettgemacht werden. Die Performance war daher weniger negativ als heute, obwohl die Kurse von Anleihen noch deutlich tiefer fielen als jetzt (Grafik 2).

Der langfristige Kursverlauf zeigt, wie viel Risiko noch in den Kursen von Anleihen steckt. Dabei müssen die Renditen nicht einmal wieder das zweistellige Niveau der 70er Jahre erreichen. Die Rendite 10-jähriger US-Anleihen erreichte bereits mehr als 4 %. Ein Anstieg auf 6 % ist nicht auszuschließen. Dies würde den Kurs um weitere 15 % drücken.

Damit steckt in den Kursen von Anleihen nicht weniger Risiko als in den Kursen von Aktien. Ein vorstellbares Tief im Falle einer Rezession wird beim S&P 500 im Bereich von 3.300 Punkten gesehen. Dieser Wert liegt weniger als 15 % unter dem bisher erreichten Verlaufstiefs des Bärenmarktes.

Trotz des Kursrisikos kaufen Anleger wieder vermehrt Anleihen. Der iShares 20+ Jahre US-Anleihe-ETF war noch nie so beliebt wie jetzt. Die Anzahl ausstehender Anteile hat sich in diesem Jahr mehr als verdoppelt. Der Großteil der Käufe fand in den vergangenen Wochen statt.

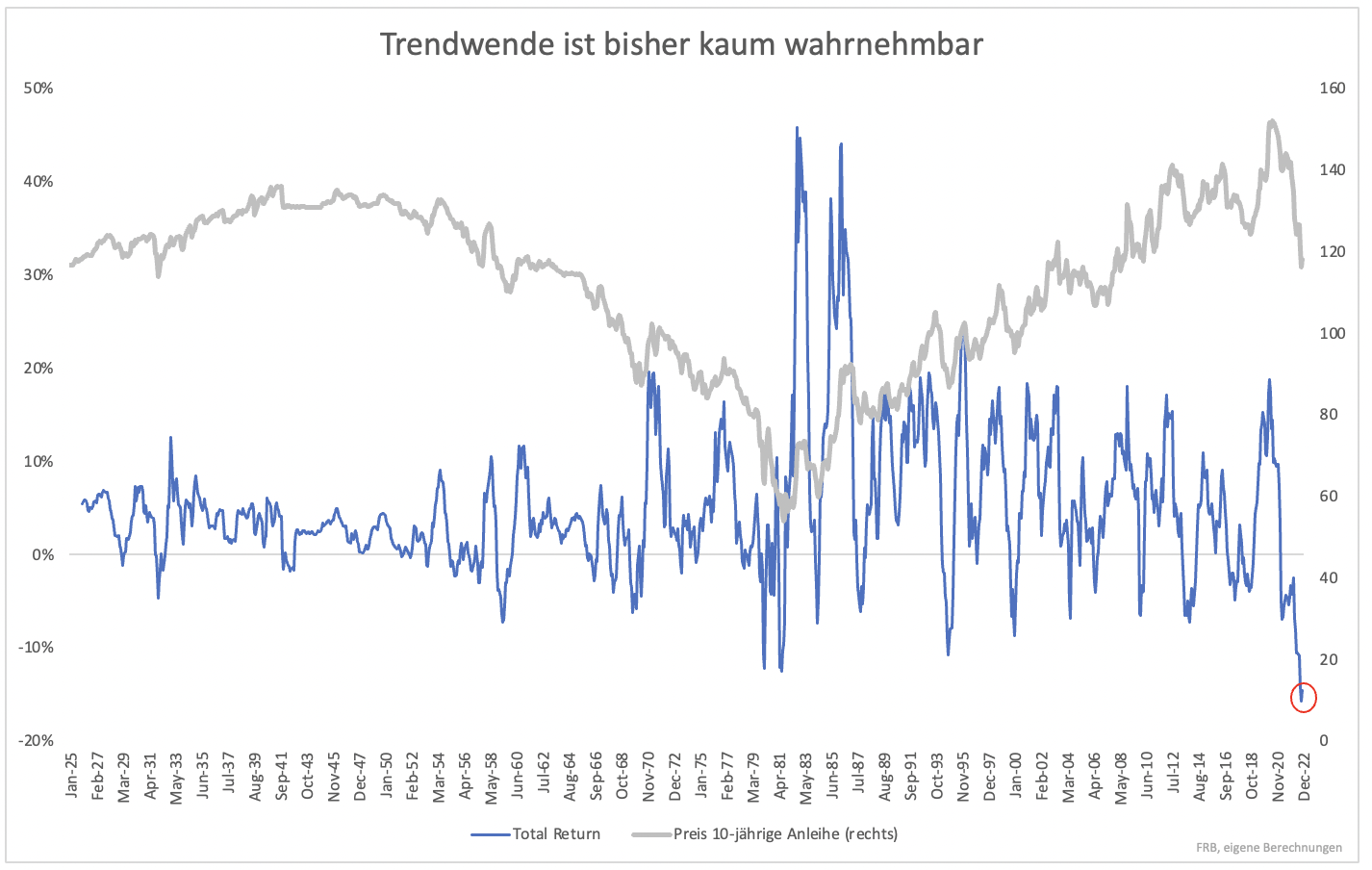

In dieser Zeit haben Anleihen weiter verloren. Der jüngste Rückgang der Renditen und damit Kursanstieg kann man kaum als Trendwende wahrnehmen (Grafik 3). Dass Anleger dennoch Anleihen kaufen, zeigt, dass Renditen von 4 % als attraktiv wahrgenommen werden, unabhängig vom Kursrisiko.

Ob man als Anleger mit Anleihen mit langer Laufzeit eine gute Performance erzielt, hängt vor allem von einem Faktor ab: Inflation. Inflation und Performance sind negativ korreliert. Besonders schön zeigte sich das in den 70er Jahren (Grafik 4). Hohe Inflation bedeutet höhere Zinsen und Anleiherenditen ziehen mit dem Leitzins nach oben.

Ohne einen substanziellen und nachhaltigen Rückgang der Inflationsrate sind Kursgewinne mit Anleihen unwahrscheinlich. Kurzfristig haben die Kurse Potenzial, da global eine Notenbank nach der anderen die Zinswende verlangsamt. Mittelfristig hängen die Kurse am weiteren Verlauf der Inflationsrate.

Geht diese, wie von einigen Indikatoren impliziert, zurück, können mit Anleihen mit langer Laufzeit in den kommenden Monaten gute Gewinne erzielt werden. Im besten Fall sind die Gewinne solide im zweistelligen Bereich.

Clemens Schmale

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.