Anleger wetten auf ein seltenes Ereignis

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Was den Markt beflügelte, ist klar. In Europa bleiben große Strommangellagen mit hoher Wahrscheinlichkeit in diesem Winter aus. In den USA hat die Fed recht explizit angekündigt, dass der Leitzins nun langsamer steigen wird. Auch bei der EZB mehren sich die Stimmen, die auf kleinere Zinsschritte setzen wollen.

Gefeiert werden zukünftig kleinere Zinsschritte. Dabei wird vergessen, dass die Zinswende damit noch nicht beendet ist. Die Zinsen steigen weiter, nur eben langsamer. Es gibt keine Garantie, dass der US-Leitzins Ende 2023 nicht bei 8 % steht. Anleger scheinen eine Verlangsamung so zu feiern wie eine Zinswende nach unten.

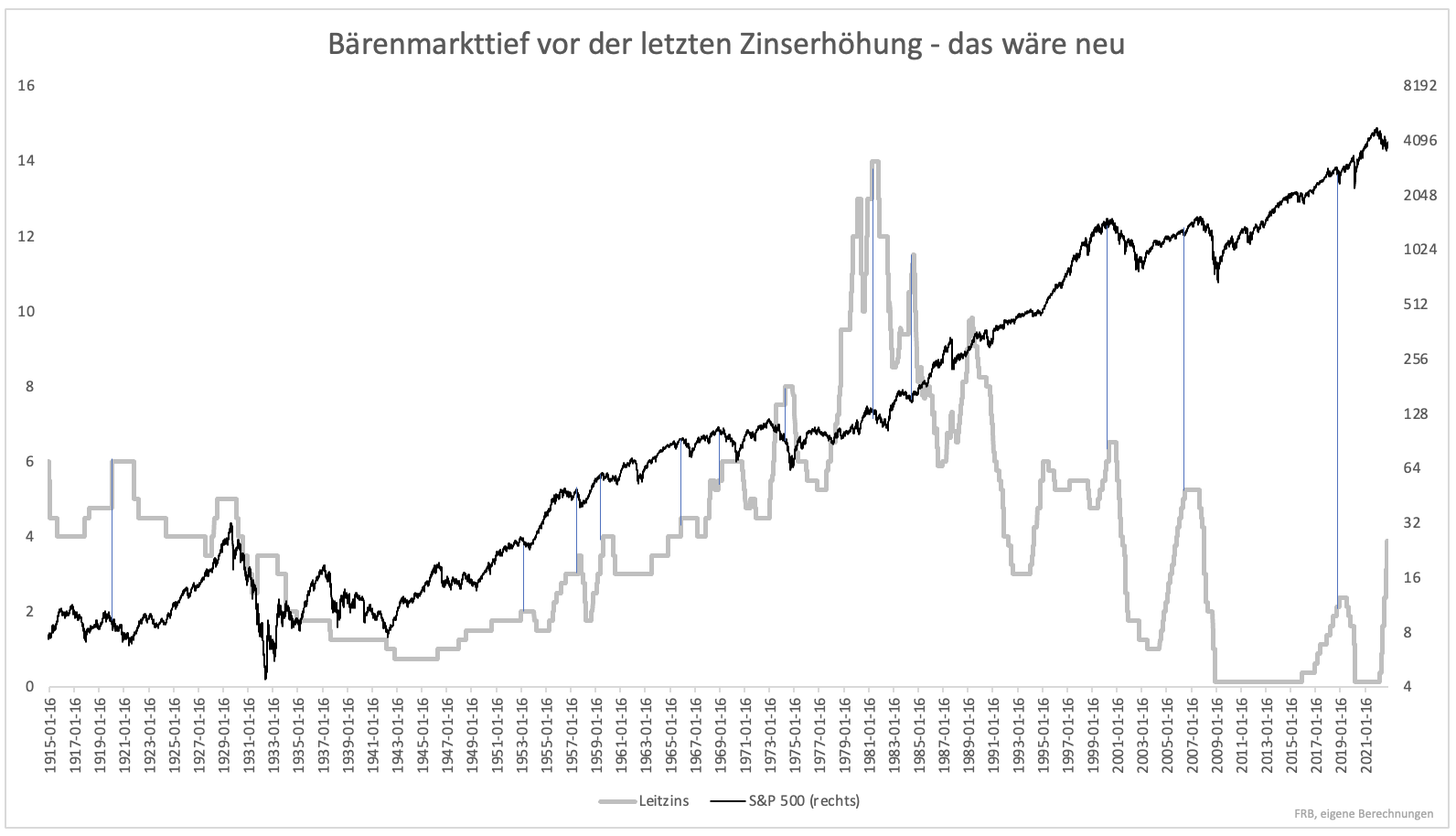

Bis zur ersten Zinssenkung dauert es noch lange und ob diese in den USA von 5 % oder 7 % oder 8 % stattfindet, weiß keiner. Besonders ernüchternd ist in diesem Zusammenhang die Kursentwicklung nach der letzten Zinserhöhung. Der Aktienmarkt erreichte noch nie ein Bärenmarkttief, bevor der Zins zum letzten Mal angehoben wurde (Grafik 1).

Die vergangenen zwei großen Bärenmärkte Anfang des Jahrtausends und 2007-2009 sind besonders eindrückliche Beispiele. Der Leitzins wurde im Jahr 2000 kurz vor Erreichen des Hochs am Aktienmarkt angehoben. Das Bärenmarkttief kam erst zwei Jahre später. Vor der Finanzkrise wurde der Leitzins das letzte Mal im Jahr 2007 angehoben. Der Markt stieg noch monatelang weiter. Der Crash fand über ein Jahr später statt und das Kurstief wurde erst Anfang 2009 erreicht.

Der große Abstand zwischen der letzten Zinserhöhung und dem Bärenmarkttief hat gute Gründe. Zinsen wirken nicht sofort. In den USA werden Bremsspuren auf dem Immobilienmarkt deutlich. Darüber hinaus hatten die Zinsen wenig Wirkung. Erst im Laufe des kommenden Jahres wird ersichtlich, wie stark die Zinserhöhungen bremsen.

Absehbar ist eine wirtschaftliche Stagnation. In den USA hat diese bereits Anfang 2022 begonnen. Je länger eine Stagnation dauert und Wachstum auf sich warten lässt, desto mehr Schieflagen können entstehen. Viele Unternehmen, z.B. mit schlechten Bonitätsratings, können eine Flaute von zwei Quartalen überstehen, nicht aber, wenn diese über zwei Jahre andauert.

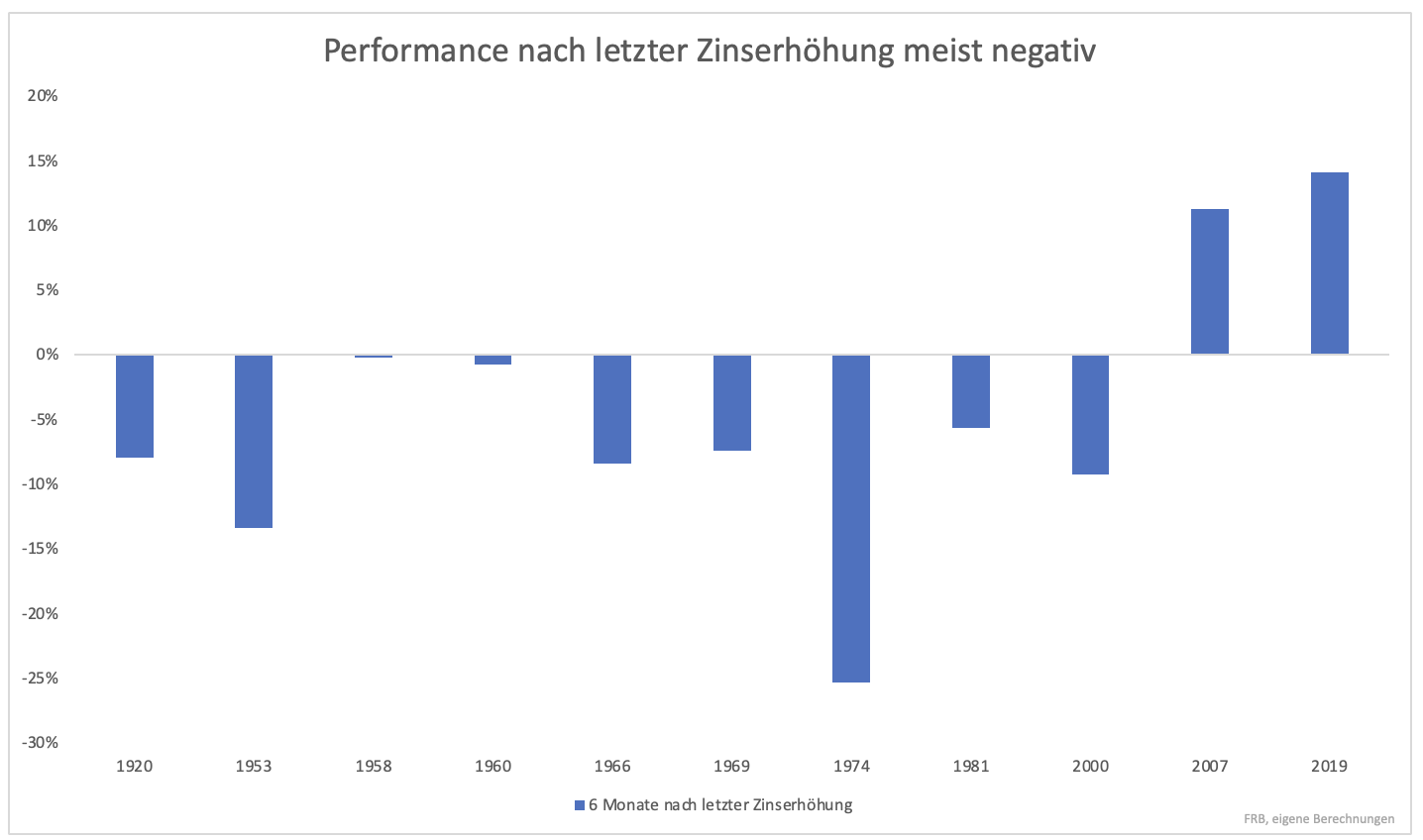

Die Rechnung für die höheren Zinsen kommt erst noch. Es dauert eben. Anleger ignorieren das derzeit. Tendenziell ist der Markt nach dem letzten Zinsschritt schwach. 2007 und 2019 waren eine Ausnahme (Grafik 2). Die Wahrscheinlichkeit, dass der Markt ein halbes Jahr nach dem letzten Zinsschritt tiefer steht, ist hoch. Und es ist logisch, da Zinsen die Wirtschaft und Unternehmensgewinne mit Verzögerung bremsen. Wer darauf wettet, dass der Markt das Tief vor der letzten Zinserhöhung erreicht, wettet auf ein seltenes Ereignis.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.