ALPHABET – Darum verliert die Aktie nachbörslich

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Alphabet Inc. (Class C) - WKN: A14Y6H - ISIN: US02079K1079 - Kurs: 183,600 $ (Nasdaq)

- NVIDIA Corp. - WKN: 918422 - ISIN: US67066G1040 - Kurs: 122,445 $ (Nasdaq)

- Meta Platforms Inc - WKN: A1JWVX - ISIN: US30303M1027 - Kurs: 488,690 $ (Nasdaq)

Alphabet, die Muttergesellschaft von Google, hat ihre Quartalszahlen für das zweite Quartal 2024 veröffentlicht. Trotz insgesamt starker Ergebnisse schmeckten der Börse einige Aspekte nicht, was zu einem Kursrückgang von 2 % während des Earnings Calls führte.

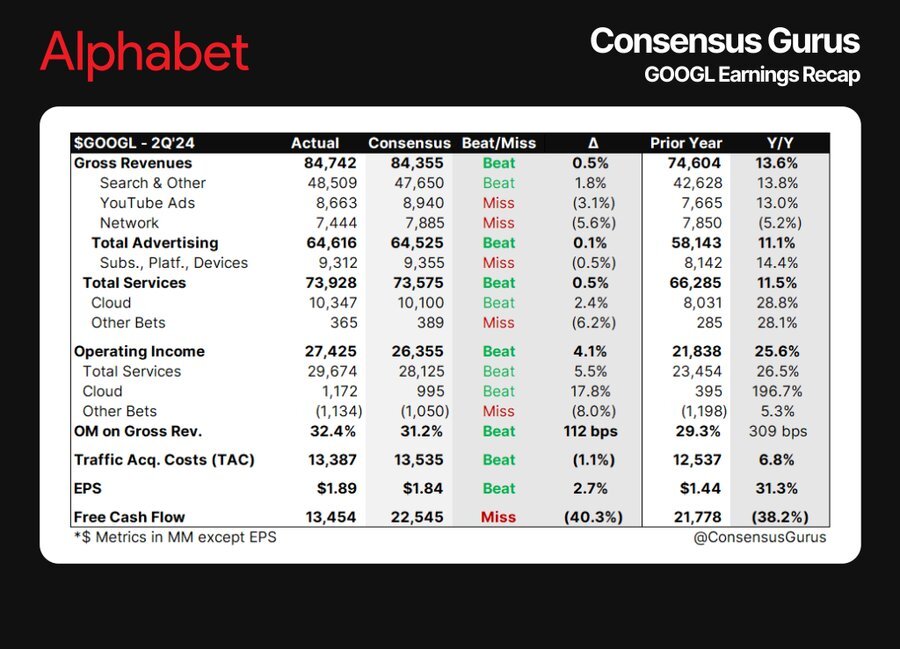

Alphabet erzielte einen Umsatz von 84,74 Mrd. USD, was die Erwartungen von 84,3 Mrd. USD übertraf und einem Wachstum von 14 % im Jahresvergleich entspricht. Das EPS lag bei 1,89 USD und übertraf die Schätzungen von 1,85 USD. Alphabet verzeichnete einen Nettogewinn von 23,62 Mrd. USD, ein deutlicher Anstieg von 28,7 % im Vergleich zum Vorjahr. Alphabet erzielte ein EBIT von 27,43 Mrd. USD, über den Schätzungen von 26,5 Mrd. USD, was einer Steigerung von 25,7 % im Jahresvergleich entspricht. Die Bruttomarge lag weiterhin bei 58,1 % und die EBIT-Marge betrug 32 %, eine Verbesserung um drei Prozentpunkte gegenüber dem Vorjahr.

Der freie Cashflow (FCF) wurde durch extrem hohe Investitionsausgaben (Capex) für KI-Initiativen belastet und lag mit 13,454 Mrd. USD deutlich unter den Erwartungen von 22,545 Mrd. USD. Nvidia freut es, denn die Capex sollen weiter tendenziell eher steigen. Damit lag die FCF-Marge bei 17,9 % nach 23,8 % im Vorjahresquartal und die Investitionsausgaben machten 15,6 % der Umsätze aus. Der Trend hier ist seit Quartalen deutlich nach oben gerichtet (im Q2 2023 war es noch ein Anteil von unter 10 %). Die Aktienanzahl war leicht rückläufig, da auch die Mitarbeiteranzahl leicht sank. Letztere soll aber tendenziell eher wieder zulegen, so das Management im Earnings Call.

Segmentergebnisse:

- Google Advertising: Der Umsatz belief sich auf 64,62 Mrd. USD und lag damit leicht über den Erwartungen von 64,2 Mrd. USD.

- YouTube Ads: Mit 8,66 Mrd. USD lag der Umsatz unter den Erwartungen von 8,95 Mrd. USD, zeigte jedoch ein Wachstum von 13 % im Jahresvergleich.

- Google Search: Starke Leistung mit einem Umsatz von 48,5 Mrd. USD, was die Erwartungen von 47,6 Mrd. USD übertraf und ein Wachstum von 14 % im Jahresvergleich darstellt.

- Google Cloud: Stach besonders hervor mit einem Umsatz von 10,35 Mrd. USD, über den Erwartungen von 10,1 Mrd. USD und einem beachtlichen Wachstum von 29 % im Jahresvergleich. Der operative Gewinn (EBIT) von Google Cloud lag bei 1,17 Mrd. USD, was eine EBIT-Marge im Cloud-Segment von 11,3 % bedeutet, eine Steigerung um sechs Prozentpunkte im Jahresvergleich.

Strategische Investitionen und Herausforderungen

Im Rahmen des Earnings Calls stellten Analysten vermehrt die Frage, wie Alphabet seine KI-Initiativen zukünftig monetarisieren möchte. Hier gibt es nämlich starke Mitbewerber wie Meta mit ihrem Open-Source-KI-Modell Llama 3.1, welches sogar besser als ChatGPT 4o abschneidet und kostenlos ist.

Analyst Brian Nowak von Morgan Stanley fragte nach dem Fortschritt und der Akzeptanz von generativen KI-Fähigkeiten sowie nach Maßnahmen zur Steigerung der Effizienz. Alphabets-CEO Sundar Pichai betonte, dass die Technologie sowohl auf der Verbraucher- als auch auf der Unternehmensseite Fortschritte macht, jedoch noch Arbeit nötig ist, um den vollen Nutzen zu entfalten. Ruth Porat erklärte, dass die kontinuierliche Reorganisation der Kostenbasis tiefgreifende und nachhaltige Effizienzgewinne ermöglicht.

Außerdem sollen die Investitionsausgaben in den kommenden Quartalen und Jahren weiterhin hoch bleiben, insbesondere in Bezug auf KI-Chips, um im KI-Wettrüsten nicht ins Hintertreffen zu geraten. Alphabet erwartet, dass die vierteljährlichen Investitionen auf oder über dem Niveau von 12 Mrd. USD bleiben werden. Sundar Pichai erklärte, dass aggressive Investitionen notwendig sind, um an der Spitze zu bleiben, und dass die Optimierung der Modelle kontinuierlich voranschreitet.

Alphabet plant zudem eine mehrjährige Investition von 5 Mrd. USD in sein Unternehmen für selbstfahrende Autos, Waymo, um seine Position im Bereich autonomes Fahren zu stärken. Die sogenannten "other bets" verbrennen aktuell weiterhin über eine Milliarde USD.

Fazit

Trotz der insgesamt überzeugenden finanziellen Performance, unterstützt durch starke Performances in Google Search und Google Cloud, gab es Bedenken seitens der Anleger, insbesondere hinsichtlich der schwächer als erwartete Einnahmen aus YouTube Ads, der hohen Investitionsausgaben, die den Free Cashflow belasten und der Unsicherheit über die zukünftige Monetarisierung von KI. Dies führte zu einem Kursrückgang von 2 % während des Earnings Calls, insbesondere verbunden mit den Kommentaren, dass die operative Marge im dritten Quartal durch höhere Abschreibungs- und Investitionskosten sowie Vorzieheffekte von Hardwareeinführungen negativ beeinflusst werden soll. Langfristig soll die EBIT-Marge aber weiter ausgebaut werden.

Langfristig bleibt Alphabet gut positioniert, um von seinen umfangreichen Investitionen in Technologie und Innovation zu profitieren, vorausgesetzt, das Unternehmen kann klare Wege zur Monetarisierung seiner fortschrittlichen KI-Lösungen finden.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.