Aktienmarkt: Erleben wir gerade die Einpreisung des größten Risikos für Aktien?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die vergangenen drei großen Krisen für den Aktienmarkt (Internetblase, Finanzkrise, Pandemie) kamen mit einer gewissen Ankündigung. Es gab viele Analysten und Ökonomen, sogar den damaligen Notenbankchef Alan Greenspan, die Ende der 90er Jahre vor einer Überbewertung der Technologiewerte warnten. Darauf hören wollte niemand. Ähnlich verhielt es sich 2007 und 2008. So mancher Hedgefondsmanager machte sich mit der Wette gegen den US-Immobilienmarkt einen Namen. Die meisten Anleger wollten von der Schieflage jedoch nichts wissen. Selbst der Bankrott der Investmentbank Bear Stearns Anfang 2008 weckte Anleger nicht auf. Bei der Pandemie gab es weniger Vorlaufzeit. Anleger waren durch einen Lockdown in China Ende Januar 2020 kurz aufgeschreckt. Danach folgte ein neues Allzeithoch im S&P 500. Dabei musste man kein Epidemiologe sein, um zu erkennen, dass es kein chinesisches Problem bleiben würde. Aktuell gibt es ähnliche Warnzeichen wie vor früheren Krisen. Dass diese Warnzeichen jedoch souverän ignoriert werden, kann man niemandem vorwerfen. Das hat zwei Hauptgründe. Erstens: Solange die Party noch läuft, feiert man weiter. Niemand weiß im Voraus, wann Risiken vom Markt eingepreist werden. Bei der ersten Warnung auszusteigen, ist keine gute Strategie. Die ersten Analysten warnten mehr als zwei Jahre vor dem offiziellen Beginn der Finanzkrise vor den Risiken. Zwischen Warnung und Manifestation können also Jahre vergehen. Zweitens: Nicht jedes Risiko eskaliert am Ende auch wirklich. So war spätestens mit dem Bankrott Griechenlands 2010 klar, dass es eine Eurokrise gibt. Am Ende beeinträchtigte es den Aktienmarkt wenig. Der Dax stieg, während immer mehr Euroländer ein Rettungspaket benötigten. Die derzeitigen Warnungen kann man kilometerweit sehen. Dennoch ergibt sich dadurch kein Automatismus, aus dem Markt auszusteigen. Wenn die Risiken eingepreist werden, kann man nur hoffen, dass man erkennt, worum es sich handelt und einer der ersten ist, die durch die Tür kommen. Was aber ist das große Risiko, das mit der Finanzkrise auf einer Ebene steht?

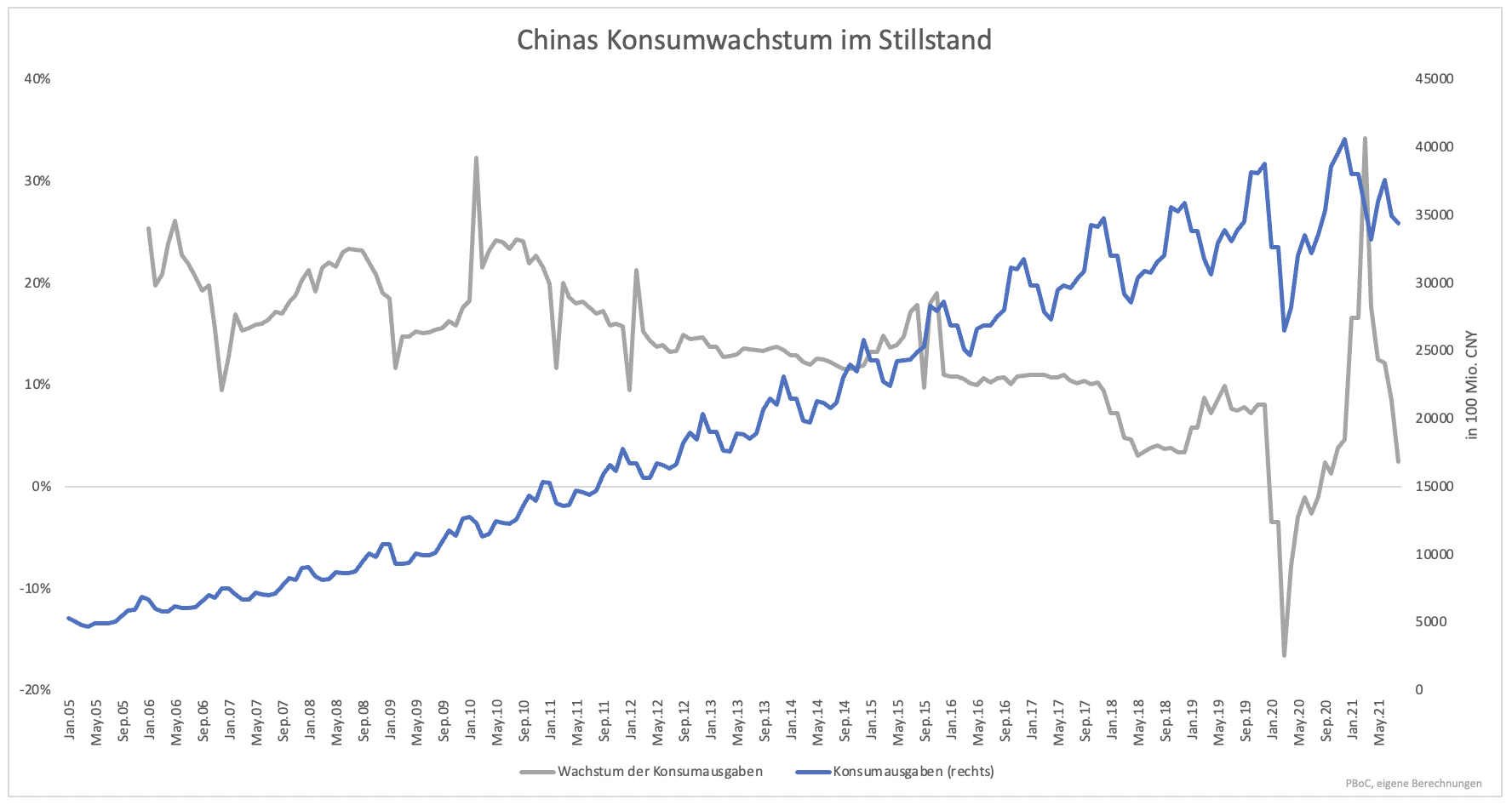

Es ist China. Chinas Wirtschaft kühlt sich gerade rasant ab. Die Konsumausgaben sind im vergangenen Monat kaum noch gewachsen (Grafik 1).

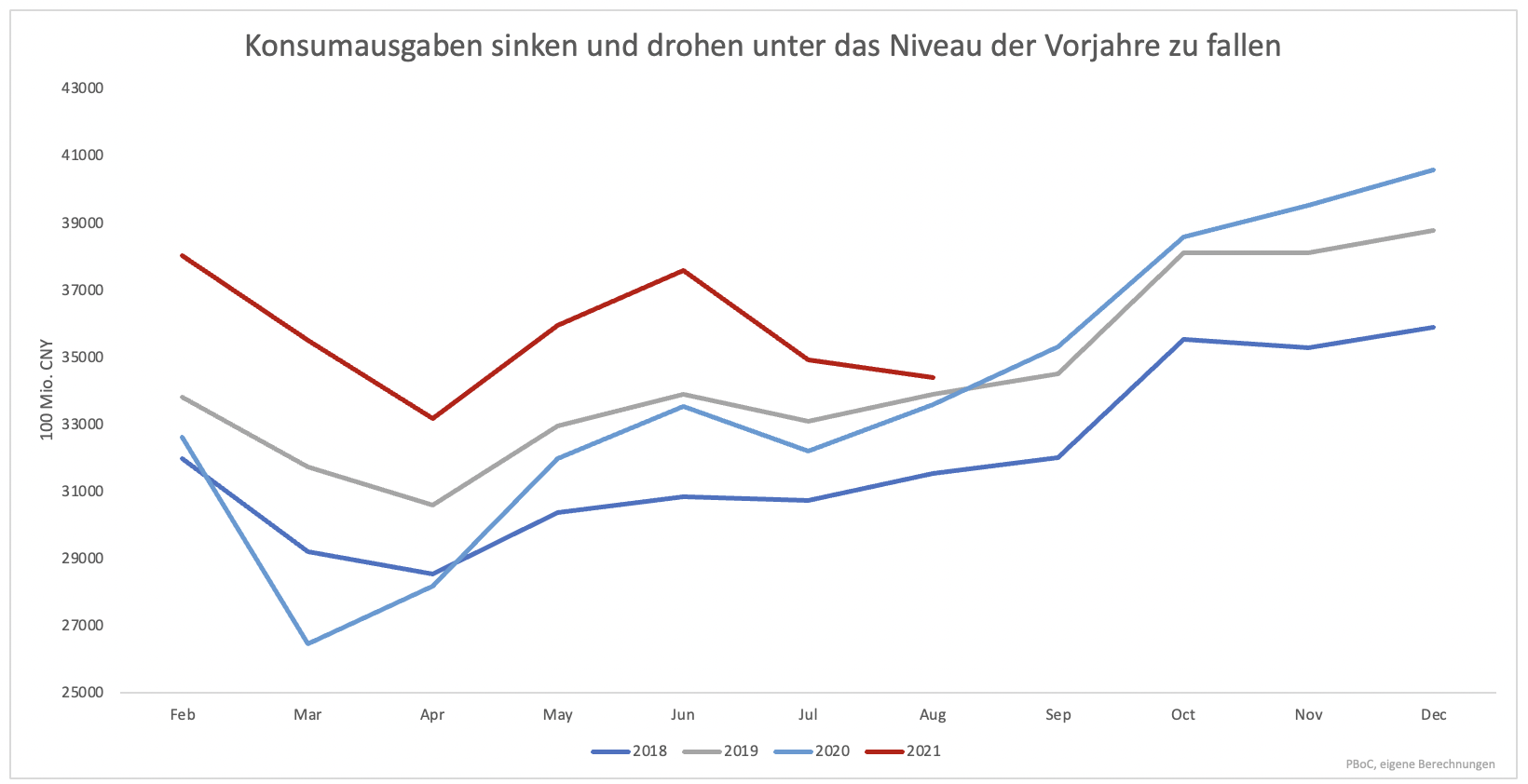

Noch deutlicher wird das Drama, wenn man nicht das Wachstum, sondern die Konsumausgaben über den Jahresverlauf der letzten Jahre betrachtet (Grafik 2).

Die Konsumausgaben befinden sich in einem Abwärtstrend. Saisonal sollte August eigentlich ein starker Monat sein. Das ist er in diesem Jahr nicht. Zu Jahresbeginn war der Konsum deutlich höher als 2019, also vor der Pandemie. Folgt nun noch ein Monat der Stagnation, liegt der Konsum unterhalb dem Vorkrisenniveau und dem Niveau aus 2020.

Damit würde sich der Konsum effektiv in einer Rezession befinden. Ähnlich sieht es bei der Industrieproduktion aus. Die Abkühlung ist zum Teil hausgemacht. China will der überbordenden Verschuldung entgegenwirken. Ohne hohes Kreditwachstum stocken jedoch wichtige Wirtschaftszweige, vor allem der Immobilienmarkt. Diesem droht wegen des möglichen Bankrotts von China Evergrande ohnehin eine Krise.

Wird Evergrande fallengelassen, werden die Immobilienpreise sinken. Damit sinkt das Vermögen vieler Bürger. Banken kämpfen schon jetzt mit höheren Ausfallquoten und die Konsumlaune leidet bereits ganz offensichtlich.

Ein Grund, weshalb Chinas Lage nah an einer Finanzkrise bei uns bisher ignoriert wurde, ist der Irrglaube, dass wir isoliert sind. Die US- und europäischen Finanzmärkte sind mit China nicht so verflochten wie der europäische und US-Markt. Diese Verflechtung war es, die 2008 zu einer weltweiten Krise geführt hat.

Isoliert sind wir dennoch nicht. Chinas Abkühlung lässt sich anhand des Kreditimpulses darstellen. Dieser Impuls misst wie locker oder straff die Geldpolitik ist. Lockert China heute die Geldpolitik, beginnt der Einkaufsmanagerindex in den USA wenige Monate später zu sinken (Grafik 3).

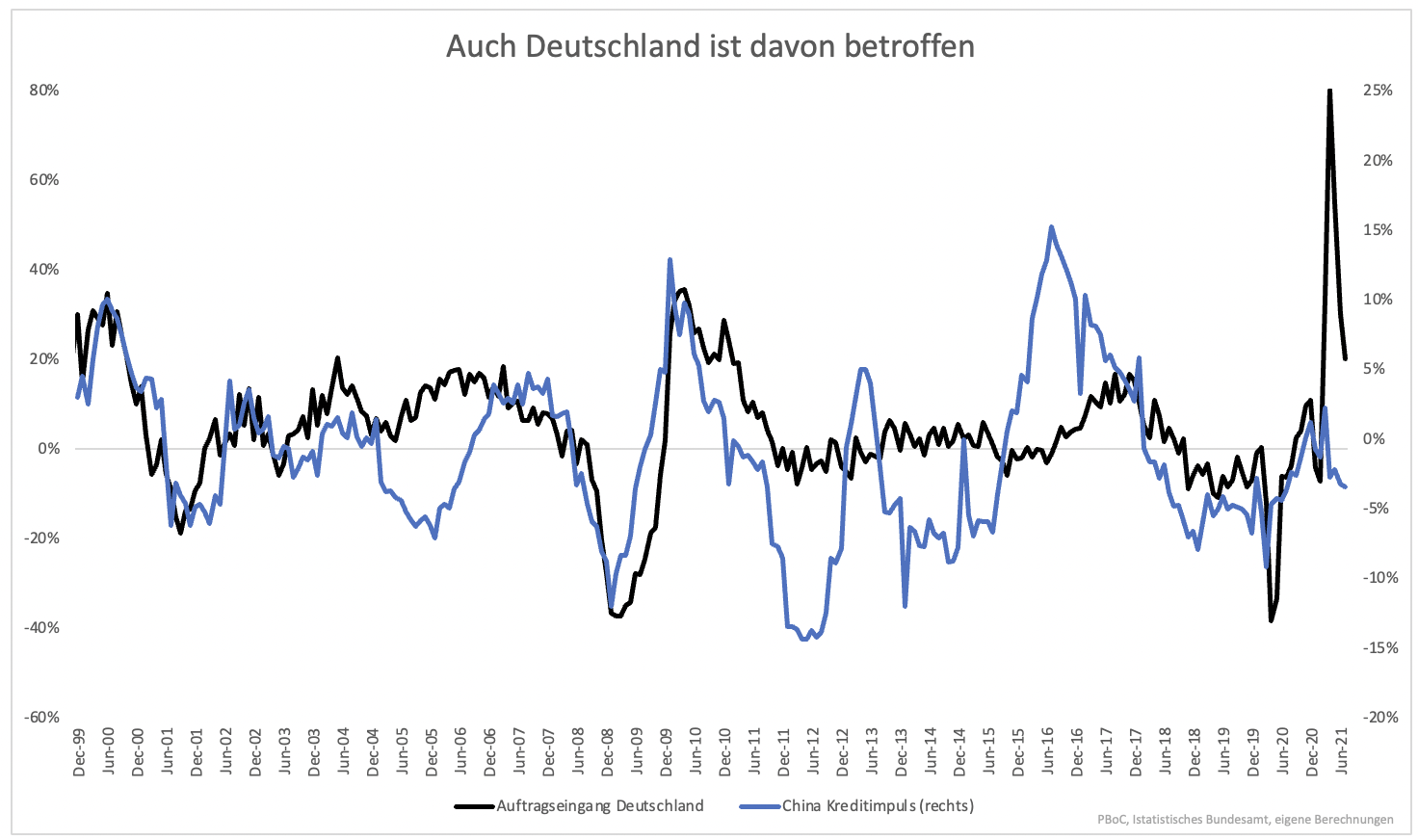

In Deutschland hat es Auswirkungen auf den Auftragseingang (Grafik 4), wobei die Korrelation zwischen den USA und Deutschland höher ist (Grafik 5). Da China jedoch die US-Wirtschaft stark beeinflusst, greift es auch auf Deutschland über.

Chinas Geldpolitik spielt bei uns eine große Rolle, auch wenn es nicht so wahrgenommen wird. Stellt man den Kreditimpuls der S&P 500 Performance gegenüber, erkennt man, dass Chinas missliche Lage für den Aktienmarkt Folgen haben kann (Grafik 6).

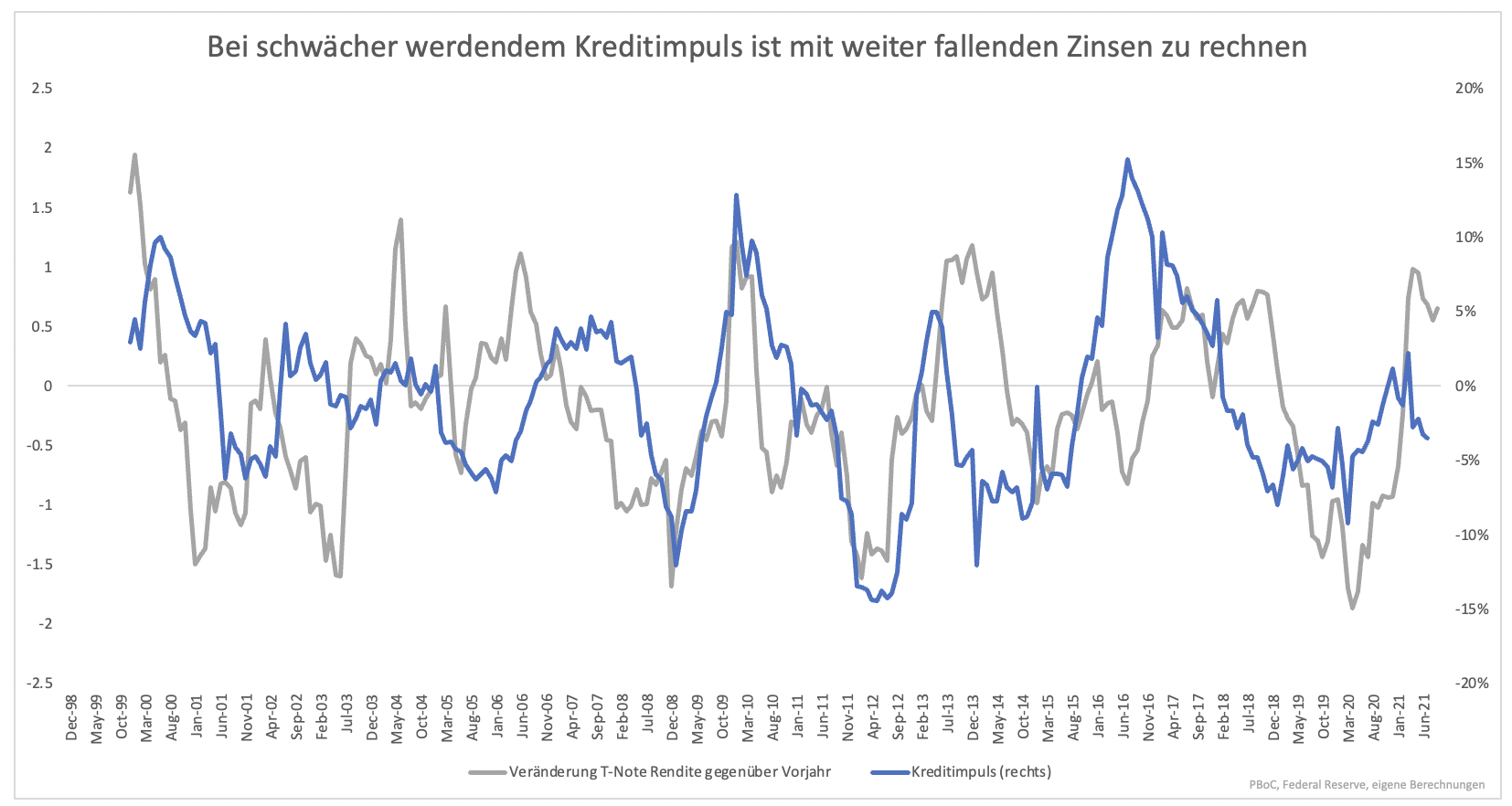

Auch die Zinsen werden dadurch beeinflusst (Grafik 7). Kurz gesagt: Auch wenn China in den Medien oft eine untergeordnete Rolle spielt, ist Chinas wirtschaftliche Entwicklung ein wesentlicher Treiber der Performance auch in Europa und den USA. Die Lage ist aktuell brenzlig. Nicht umsonst habe ich vergangene Woche Evergrande als Chinas Lehman-Moment bezeichnet, wobei China deutlich mehr Probleme hat als nur dieses eine Unternehmen.

Chinas Probleme sind ernst. Wie bei der Eurokrise müssen sie nicht auf den deutschen oder amerikanischen Aktienmarkt übergreifen. Wenn sie es tun, sollte man als Anleger jedoch keine Zeit verlieren.

Das ist leichter gesagt als getan. Der Kursrutsch am Montag wurde von Kommentatoren Chinas Problemen zugeschrieben. So offensichtlich ist es aber nicht. Stattdessen warnte US-Finanzministerin Janet Yellen am Sonntag vor einem Zahlungsausfall der USA, wenn der Kongress die Schuldenobergrenze nicht anhebt und die Zeit wird knapp. Ebenso könnte die Fed am Mittwoch ein Ende von QE verkünden. Alle drei Themen sind große Themen, die die Börse in Atem halten. Wahrscheinlich erhalten Anleger erst nach dem Fed-Entscheid am Mittwoch Klarheit über den Trend und ob es wirklich China war, welches die Börse beunruhigt.

Kurzfristig ist der Rücksetzer mehr eine Kaufgelegenheit, als ein Zeichen, nach dem Ausgang zu suchen. Der Markt wurde nun wie bei früheren großen Krisen aufgerüttelt. Dieser ersten Reaktion folgt schnelles Vergessen und nicht selten ein neues Allzeithoch. Erst später wird die Tragweite deutlich. Erst dann sind Aktien nicht mehr attraktiv.

Um die Frage aus dem Titel des Artikels zu beantworten: Ich glaube nicht, dass das Risiko gerade eingepreist wird. Vielmehr ist es ein Warnschuss, dem später eine größere Krise folgen kann, aber nicht muss. Die Situation muss weiter beobachtet werden, selbst wenn Aktien in einem Monat wieder deutlich höher stehen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.