Aktien oder Anleihen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- $ USA 24Kursstand: 96,53 €/% (Quotrix) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Europ.Fin.Stab.Facility (EFSF) EO-Medium-Term Notes 2014(24)Kursstand: 99,80 % (Stuttgart) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- $ USA 24 - Kurs: 96,53 €/% (Quotrix)

- Europ.Fin.Stab.Facility (EFSF) EO-Medium-Term Notes 2014(24) - Kurs: 99,80 % (Stuttgart)

- Hamburg, Freie und Hansestadt Land.Schatzanw. Aus.2 v.14(24) - Kurs: 99,22 % (Stuttgart)

- Deutsche Telekom Intl Fin.B.V. EO-Medium-Term Notes 2012(24) - Kurs: 99,65 % (L&S)

- Bund 23 - Kurs: 97,85 €/% (Baader)

Schon Anfang Juni hatte ich auf die Chancen am Anleihemarkt hingewiesen. Inzwischen sind die Renditen weiter gestiegen, was Anleihen noch attraktiver macht.

Was die Inflation der 70er Jahre lehrt

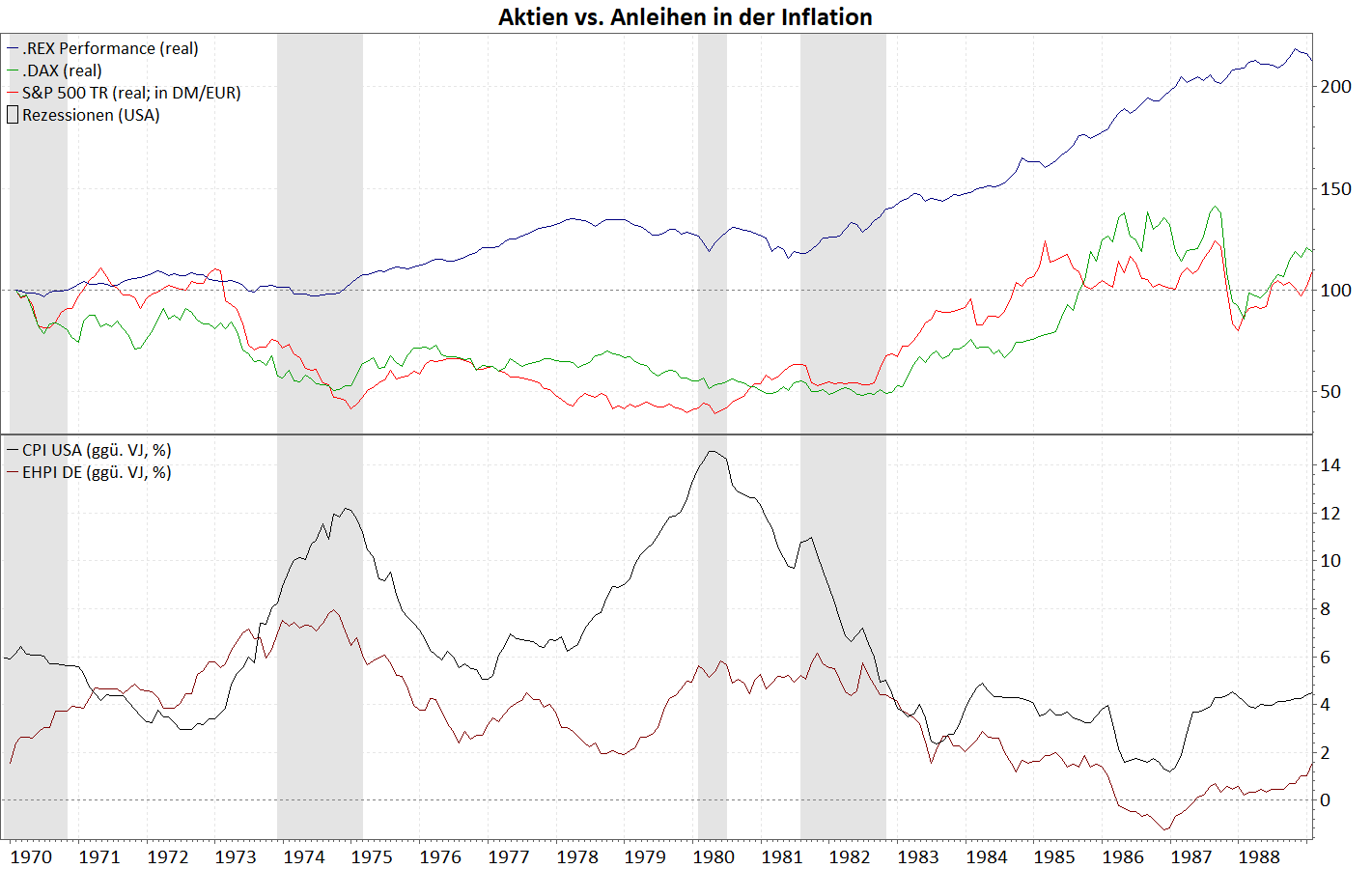

Obwohl sich nun auch bei Aktien endlich die Erholung andeutet, könnte es mittelfristig sinnvoller sein, auf Anleihen zu setzen. Dazu der Vergleich mit der Inflationsphase der 1970er Jahre:

Quellen: MarketMaker mit Daten von VWD, Robert Shiller, NBER, BLS, Destatis, eigene Berechnungen

Der REX ist ein Index, der die Wertentwicklung deutscher Staatsanleihen misst. Er hielt sich in der damaligen Inflationsphase real – also inflationsbereinigt – nicht nur deutlich besser als Aktien inklusive Dividende, sondern schaffte auch nach Inflation ein deutliches Plus. Aktien erreichten erst in der Rally, die 1982 begann, ihr Vor-Inflationsniveau.

Der dynamischste Crash der Geschichte

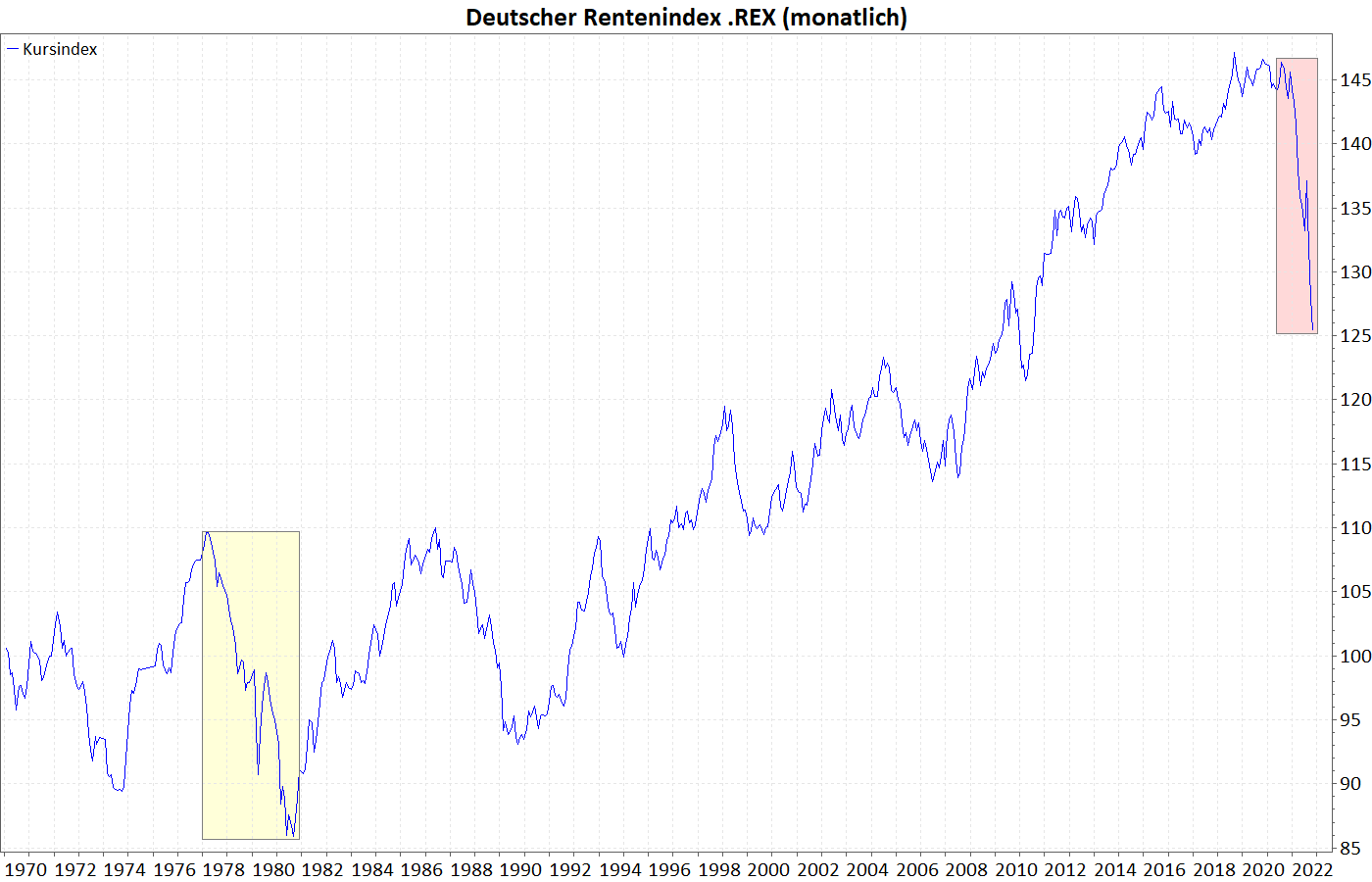

Derzeit haben wir aber eine andere Situation. Damals lag die Rendite 10-jähriger Staatsanleihen vor dem Inflationsanstieg zwischen 7 und 8 %, diesmal um die Nullmarke. Die Kursverluste liegen damals wie heute in gleicher Größenordnung (sie waren im zweiten Inflationsschub Ende der 1970er Jahre sogar noch größer). Der jüngste Einbruch bei Anleihen ist aber mit Abstand der dynamischste:

Quellen: MarketMaker mit Daten von VWD

Der Grund: Damals federten die hohen Kupons die negativen Realzinsen ab. Diese waren zudem nur vorübergehend. Jetzt ist ein Rückgang der Renditen auf oder gar unter das Zinsniveau vor dem Crash unwahrscheinlich.

Warum Sie Anleihen nicht abschreiben sollten

Dennoch könnte es ein Fehler sein, Anleihen abzuschreiben. Wie der historische Vergleich zeigt, droht Aktien ein längeres Siechtum in einer hartnäckigen Inflationsphase, und zwar inklusive Dividenden.

Anleihen können bei geschickter Auswahl für einen besseren Inflationsausgleich sorgen. Allerdings darf man nicht auf die sonst üblichen ETFs setzen. Diese bilden die Indizes nach, die bei weiterem Renditeanstieg weiter fallen werden. Dort kommen die höheren Renditen erst mit Verzögerung an.

Einzeltitel statt ETFs

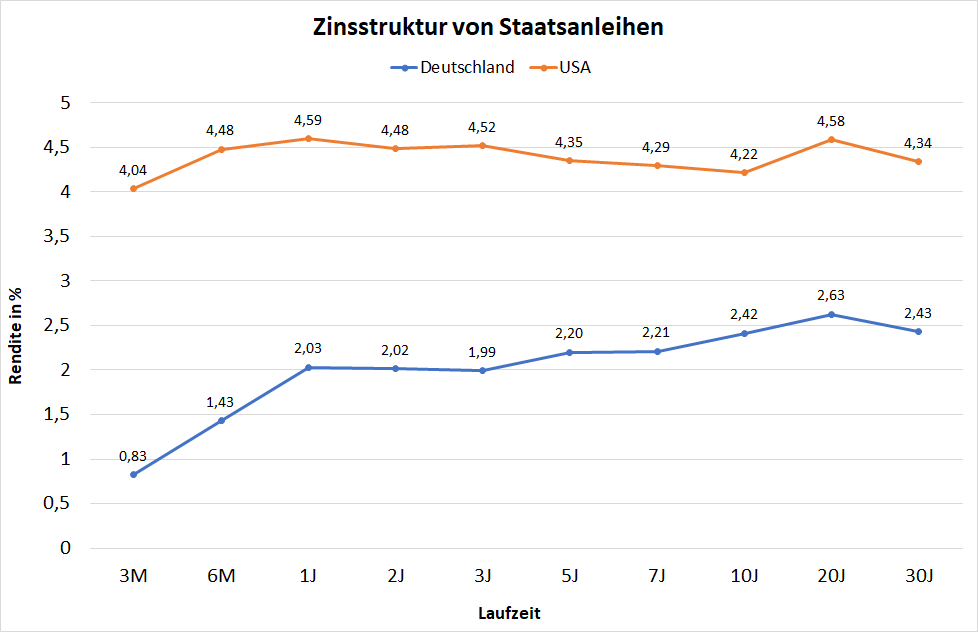

Man muss also Einzeltitel nehmen, die man bis zur Fälligkeit hält. Kursverluste sind dann kein Problem, das für Privatanleger relevant ist. Bundesanleihen und längere Laufzeiten eignen sich aber nur bedingt. Deren Renditeniveau ist noch zu niedrig:

Quelle: VWD

Attraktiver sind kürzere Laufzeiten, für die es in den USA bis zu 4,6 % Rendite gibt. Anlagen in US-Dollar sind vor allem für Anleger interessant, die über ein langfristiges Dollar-Depot verfügen. Dann spielen Währungsschwankungen keine Rolle.

Für sie kommen z.B. die United States of America DL-Notes 2022/24 Serie BD-2024 (WKN A3K68A) infrage. Diese USD-Anleihe hat eine Laufzeit bis 30.06.2024 und bietet dabei satte 4,6 % Rendite. Die Anleihe ist in Stücken zu 100 USD auch problemlos über deutsche Broker zu handeln und auch für ertragsorientierte Anleger geeignet: Ihr Kupon beträgt 3 %.

Für Euro-Anleger kommen folgende Anleihen in Betracht:

- Fin.Stab.Facility (EFSF) EO-Medium-Term Notes 2014/24 (WKN A1G0BN) mit Laufzeit bis 19.02.2024, einer Rendite von 2,3 % und einem Kupon von 2,125 %;

- Land Freie und Hansestadt Hamburg Schatzanw. Ausg. 2 v.14/24 (WKN A1R0ZC) mit Laufzeit bis 27.02.2024, einer Rendite von 2,53 % und einem Kupon von 1,875 %;

- Deutsche Telekom Int‘l Fin. B.V. EO-Medium-Term Notes 2012/24 (WKN A1HBMW) mit Laufzeit bis 24.10.2024, einer Rendite von 2,91 % und einem Kupon von 2,75 %.

Und wer eine solide Festgeldanlage sucht, könnte an der Bundesschatzanweisung 2021/23 (WKN 110486) Gefallen finden. Sie läuft bis 15.12.2023 und bietet bis dahin 1,93 % Rendite. Das ist nur etwas weniger als die aktuellen Top-Festgeldangebote mancher Banken, aber dafür spart man sich die Kontoeröffnungs-Prozedur und hat keine Beschränkungen bei maximalem Anlagebetrag und Einlagensicherung. Daher ist diese Alternative vor allem für größere Beträge attraktiv, bei denen dann auch die Transaktionskosten kaum noch ins Gewicht fallen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.