Welche Chancen der Anleihe-Crash bietet

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Euro-Bund Future - WKN: 965264 - ISIN: DE0009652644 - Kurs: 151,50 % (EUREX)

- Ten-Year U.S. Treasury Notes Futures - WKN: 969019 - ISIN: XC0009690196 - Kurs: 119,19 $ (ARIVA Indikation)

- Turbo Long auf T-Note Future - Kurs: 4,850 € (Morgan Stanley)

- Turbo Short auf T-Note Future - Kurs: 12,640 € (Morgan Stanley)

Ja – oder haben Sie schon etwas vom jüngsten Anleihecrash gehört? Der Grund für die fehlende Resonanz ist die scheinbare Gemächlichkeit, mit der die Kurse von Anleihen fallen.

Ein heftiger Einbruch?

Sicher, im Vergleich der letzten 10 Jahre sieht der jüngste Einbruch heftig aus:

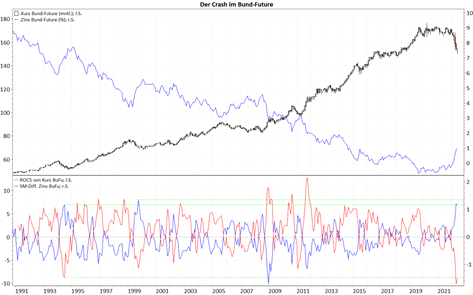

Aber längerfristig wirkt der Einbruch schon viel harmloser:

Quelle: MarketMaker mit Daten von VWD, eigene Berechnungen

Und ein prozentualer Verlust von 10 % (rote Kurve, linke Skala) in 5 Monaten wirkt auch nicht spektakulär. Dabei ist das der größte 5-Monatsverlust seit 1990! Auch der Zinsanstieg (untere blaue Kurve, rechte Skala) von gerade einmal gut 1 % im selben Zeitraum ist nicht medientauglich. Selbst wenn auch das äußerst selten ist.

Chancen für konservative Anleger und Trader

Doch die fehlende Aufmerksamkeit eröffnet Chancen für Anleger. Denn die gute Nachricht ist: Es gibt wieder Zinsen! Und davon können sowohl aktive Trader als auch konservative Anleger profitieren.

Letztere können beginnen, ein klassisches Portfolio-Konstrukt wieder aufzubauen: die Anleihe-Leiter. Dabei werden Anleihen mit gestaffelten Laufzeiten ins Depot geholt, üblicherweise von 1 bis 10 Jahren. Diese werden so gewählt, dass sie etwa im Jahresrhythmus fällig werden. Sie werden durch neue 10-jährige Anleihen ersetzt. So profitiert man von dem Zinsanstieg.

Aktuell startet man am besten mit Unternehmensanleihen sehr guter Bonität und mittleren Laufzeiten (3-5 Jahre). Hier erhält man zwischen 2 und 3 Prozent Rendite. Das liegt zwar aktuell noch unter der Inflation, stabilisiert aber ein Depot. Außerdem zählt für die reale Rendite nicht die aktuelle, sondern die künftige Inflation. Und diese sollte deutlich niedriger liegen.

Attraktive, defensive Strategie

Diese Strategie ist attraktiv für Anleger, die dem Aktienmarkt nicht trauen. Und das dürften viele sein. Aber je mehr Anleger auf Anleihen setzen, desto schwächer bleiben Aktien. Und die Anleihekurse steigen.

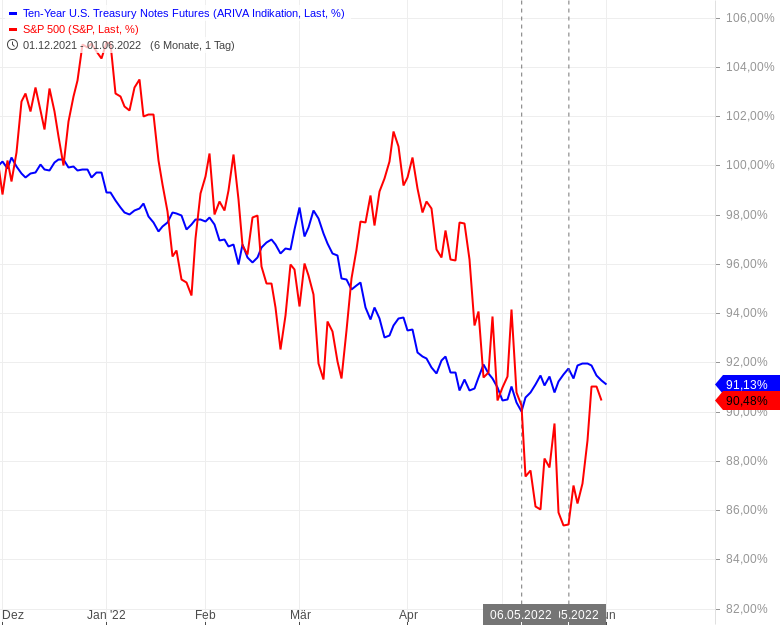

Das deutet sich schon an – der US-Anleihe-Future steigt schon seit Anfang Mai, die US-Aktienmärkte markierten erst zwei Wochen später ihr Tief:

So profitieren Trader

Für aktive Trader, die von dieser Tendenz profitieren wollen, bieten sich zwei Möglichkeiten: Erstens können sie aggressiv auf den weiteren Kursanstieg setzen, etwa mit einem hoch gehebelten KO-Zertifikat wie dem Turbo Open End Long auf US 10Y T-Note (WKN MA6XXF) mit Hebel 20 und aktuellem Knock-out bei einem Future-Kurs von 114,2649 Punkten.

Die zweite, moderatere Variante ist, auf den weiteren Kursverfall zu setzen, der trotz Umschichtungen bei steigenden Zinsen zu erwarten ist. Hierzu eignet sich der Turbo Open End Short auf US 10Y T-Note (WKN MA99H1) mit Hebel 9 und aktuellen Knock-out bei 132,6484, also oberhalb des jüngsten markanten Zwischenhochs.

Erwähnte Wertpapiere:

- Turbo Open End | Long | US 10Y T-Note Sep22 | 114,2649 (WKN MA6XXF)

- Turbo Open End | Short | US 10Y T-Note Sep22 | 132,6484 (WKN MA99H1)

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.