Achtung Transportindex!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Verehrte Leserinnen und Leser des Antizyklischen Börsenbriefs,

unsere Stammleser wissen, dass wir die Entwicklung der US-amerikanischen Transportindex sehr genau verfolgen. Die Erklärung ist einfach: Da die Geschäftsentwicklung der Logistik-Unternehmen sehr viel transparenter ist als dies in anderen Sektoren der Fall ist, läuft der Transportindex dem breiten Markt oftmals etwas voraus.

Seit einigen Tagen zeigen die Transportfirmen auffallende Schwächesignale. Eine wichtige Rolle dürften dabei die schwachen Zahlen von Branchenprimus Federal Express (FDX) spielen. Im abgelaufenen Quartal war der Konzern stärker als erwartet von der Krise getroffen worden. Der Aktienkurs kommt schon seit einiger Zeit nicht mehr recht vom Fleck. Auf dem Point & Figure-Chart wurde der jüngste Aufwärtstrend in dieser Woche aufgegeben, sehen Sie selbst:

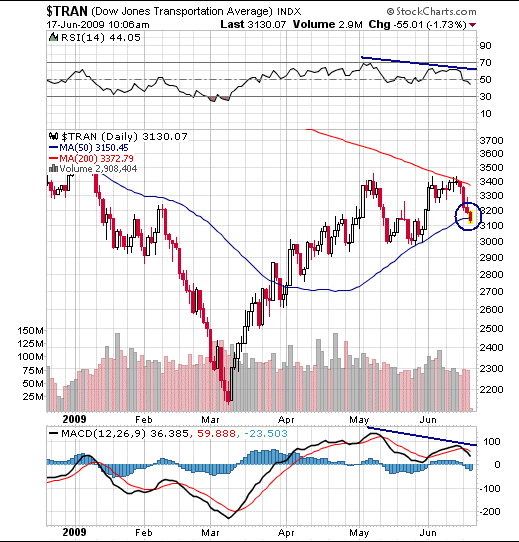

Der US-Transportindex bestätigt dieses Bild. Hier steht aktuell der gleitende 50-Tage-Durchschnitt zur Disposition (blaue Markierung). Negative Divergenzen bei RSI und MACD weisen darauf hin, dass die Luft allmählich dünner wird (blaue Linien).

Auffallend ist auch, dass die Transportfirmen, anders als etwa die Aktien aus dem Dow Jones oder dem S&P 500, den gleitenden 200-Tage-Durchschnitt (rote Linie) bislang nicht überwinden konnten – in dieser Woche ist der Transport-Index dynamisch nach unten abgeprallt. Das ist ein Zeichen von Schwäche.

Bislang ist das nur ein erstes Warnsignal, doch man sollte die Beobachtung zum Anlass nehmen, um die Gewinne am Aktienmarkt jetzt engmaschiger abzusichern. Sollten die Transportfirmen nach unten abdrehen, und die Aktien von Federal Express deuten genau dies an, dann dürfte der breite Markt bald folgen.

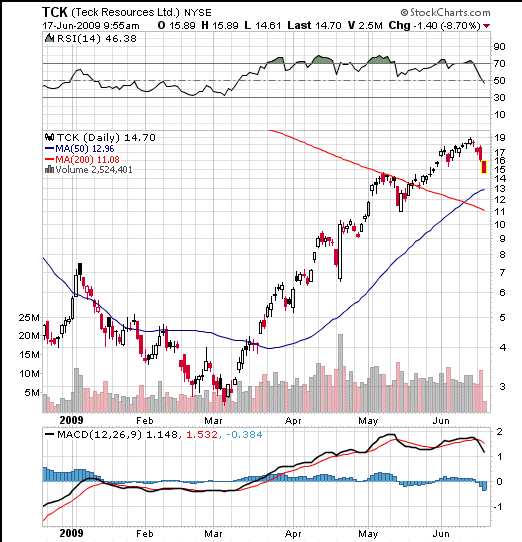

Achten Sie jetzt insbesondere auf Ihre Gewinne im Rohstoff-Sektor. Hier wurde eine wirtschaftliche Erholung längst vorweg genommen. Sollte diese sich nun doch unerwartet hinauszögern, dürften Gewinnmitnahmen einsetzen. Stopp-Kurse sind daher jetzt in diesem Bereich Pflicht.

Beispielhaft sehen Sie nachfolgend den Kursverlauf unseres Überfliegers Teck Resources (TCK). Da könnte einiges in Bewegung geraten, sollten die großen Adressen einen Teil ihrer Gewinne mitnehmen. Der gleitende 50-Tage-Durchschnitt (blaue Linie) und die 200-Tage-Linie (rot) bieten vorerst starke Unterstützung. Achten Sie auf den Wochenschlusskurs.

Näheres lesen Sie in der kommenden Ausgabe des Antizyklischen Börsenbriefs.

Mit den besten Grüßen,

Ihr Andreas Hoose - http://www.antizyklischer-boersenbrief.de

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.