Absolut begrüßenswert! - Meine Aktie steigt wegen Euro-Schwäche stärker als das US Original

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

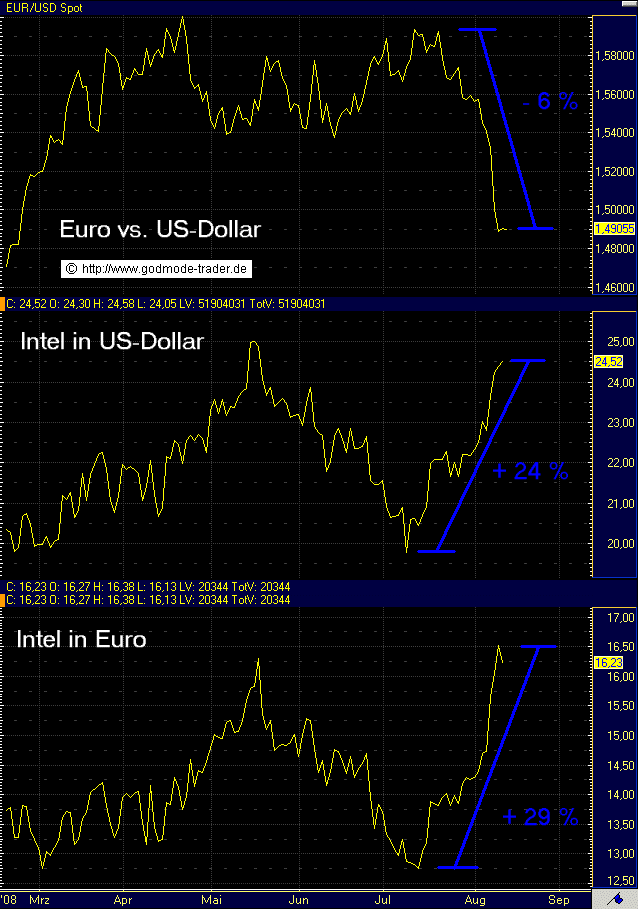

Die mittelfristige Trendwende bei dem Währungsverhältnis Euro versus US-Dollar hat zur Folge, dass Anlagen im US-Dollarraum alleine wegen der temporären Euro-Schwäche lukrativer werden.

Wenn Sie eine US Aktie oder aber einen in US-Dollar notierenden Rohstoff halten, so steigt der Wert dieser Position zusätzlich um den prozentualen Betrag, um den das Währungsverhältnis Euro versus US-Dollar (EUR/USD) fällt.

Wenden wir uns einem konkreten Beispiel zu.

Seit Juli ist EUR/USD um ca. 6% gefallen. Gleichzeitig konnte die Aktie von Intel an ihrer Heimatbörse in den USA an der NYSE in US-Dollar notierend um ca. 24% ansteigen. Das ist sozusagen das Original. Die in Deutschland an der Frankfurter Börse in Euro gehandelte Aktie von Intel konnte um ca. 29% ansteigen. Sie sehen, neben dem Kursanstieg des Intel-Originals aus den USA konnte die in Deutschland gehandelte Aktie wegen der Währungsentwicklung besser performen.

Dem europäischen Anleger spielt diese Entwicklung in die Hand. Aus dem Währungsrisiko der vergangenen Jahre wird auf Sicht einiger Monate ein Währungsvorteil.

Ein weiteres Beispiel. Wenn Sie seit Juli eine US Aktie gehalten haben, deren Kurs sich nicht vom Fleck bewegen konnte und stagniert ist, dann dürfte Ihre Position dennoch um ca. 6% angestiegen sein; eben wegen dem fallenden Euro-Dollar.

Weniger schön stellt sich der Effekt dar, wenn wir an der Tankstelle vorbeifahren. Der seit Wochen fallende Ölpreis schlägt nicht ganz so schön auf die Spritpreise durch, weil der US-Dollar gleichzeitig stärker wird und Europäer nicht mehr so viel Barrel Öl für ihren Euro bekommen.

US-Dollar-Squeeze - SCHMERZEN für Goldinvestoren, SCHMERZEN für US-Dollar-Shortseller

Datum 12.08.2008 - Uhrzeit 01:00

... oder anders ausgedrückt, FREUDE für US-Dollar Käufer und FREUDE für Shortseller von Gold.Die US Finanzkrise zieht immer größere Kreise, immer neue Abgründe tun sich auf, was dann aber passiert, lehrt die Anlegerschar das Fürchten ... oder auch nicht. "Oder auch nicht", wenn man schnell genug die wechselnden Trends erkennt und sich entsprechend positionieren kann oder aber erstmal ganz die Finger aus dem Markt hält.

Was ist nun passiert ? Wieso steht die Welt Kopf ? Im tiefsten Tal der Tränen kommt es plötzlich zu stark steigenden Bankaktien und einem merklich aufwertenden US-Dollar und der Goldpreis beginnt zu fallen.

Die Marktphase 2007/2008 ist gekennzeichnet durch stark fallende US Immobilienpreise, durch die Kreditkrise/Bankenkrise und durch stark steigende Rohstoffpreise. Letztere sind Zeichen einer massiven US-Dollarabwertung, welche Folge der Liquiditäts-zuführenden Maßnahmen der US Notenbank sind.

Auf verschiedenen Ebenen wird in den USA gegen die Krisensymptome vorgegangen. Bisher werden aufgrund der hochgradigen Erkrankung des Patienten (US Konjunktur) lediglich Symptome angegangen, derzeit ist noch nicht an eine ganzheitliche Heilung zu denken.

Was ist bisher aber geschehen ?

1.) Die US Notenbank FED richtet in besagter Marktphase zunächst den Fokus ihres Handelns auf Liquiditäts-zuführende Maßnahmen, um dem angeschlagenen Bankensektor unter die Arme zu greifen. Stichwort Diskontfenster, Stichwort Term Auction Facilities (TAFs) , Stichwort Term Securities Lending Facility (TSLF), Stichwort US Leitzinssenkungen. Diese Maßnahmen führen zu einer immer drastischer verlaufenden US-Dollarabwertung, was zur Folge hat, dass die Rohstoffpreise regelrecht explodieren. Die Amerikaner kaufen plötzlich keine Autos mehr, weil ihnen die Spritpreise einfach zu stark gestiegen sind.

2.) Die US Bankaufsicht SEC verschärft die Shortsellingregularien für Bankaktien. "Naked Shortselling" einer Auswahl europäischer und US Bankaktien wird zunächst befristet untersagt. Die Folge dieser Maßnahmen ist ein massiver Short Squeeze insbesondere im US Bankensektor, also stark steigende Kursnotierungen der Bankaktien durch Zwangseindeckungen von Shortsellern. Zuvor wurden reihenweise die Margin Requirements für Futures-Konten verschärft, was zur Folge hatte, dass die erste Welle der Rohstoffkorrektur startete. Rohstoffe werden bekanntlich im Wesentlichen über die Terminbörsen gehandelt. Insbesondere Agrar-Rohstoffe kamen deutlich zurück. Mit einem Schmunzeln las ich von einem Treffen zwischen der Hedgefunds-Industrie und der SEC. Erstgenannte baten in Rotkäppchenmanier um Sicherheit für ihre Shortgeschäfte. Der Wolf reagierte darauf mit einer Ausdehnung der Frist für die Regelverschärfung.

3.) Seit dem 08.08.2008 ticken die Uhren andersherum. Der US-Dollar konnte durch den Anstieg über 74,65 Punkte ein mittelfristiges Kaufsignal, eine mittelfristige Wende nach oben, ausbilden. Gerüchte tauchen auf, wonach die EZB, die Fed, das US-Finanzministerium und die chinesische Notenbank zugunsten des US-Dollars interveniert hätten. Und zwar über Goldverkäufe, US-Dollar-Käufe und US-Anleihen-Käufe. Diese Käufe treffen auf einen fruchtbaren Boden. Das Sentiment bezgl. des US Dollars ist maximal bärisch, was darauf schließen läßt, dass nicht nur US Bankaktien stark geshortet wurden, sondern auch der Greenback. Nichts lag also näher auch im US-Dollar einen Short Squeeze einzuleiten. Was bei den Banken gut funktioniert hat, dürfte auch im US Dollar funktionieren ... und wie wir sehen, funktioniert es tatsächlich. Der US-Dollar bricht nach oben aus, gleichzeitig beginnt der Goldpreis zu fallen.

Mission erfüllt ? Trends nachhaltig gedreht ?

Mittelfristig auf jeden Fall! Der US-Dollar dürfte eine mehrmonatige Bärenmarktrallye hinlegen können, gleichzeitig dürfte der Goldpreis massivst korrigieren. Gold hat zunächst einmal seine Hochs gesehen, die Goldminen sowieso.

Die US Notenbank hat durch das Dirrigieren der konzertierten Aktionen erstmal Zeit gewonnen. Die Leitzinssenkungen haben nun Zeit zu wirken; und das in einem Umfeld tendenziell steigender Aktien und fallender Rohstoffpreise. Man kann von den Ereignissen halten, was man will.

Wichtig für uns als schwerpunktmäßig charttechnisch ausgerichtete Marktbeobachter ist es, die jeweils entstehenden Trends adäquat zu beschreiben, möglichst früh zu erkennen und prognostisch eingrenzen zu können. Nochmals zur Wiederholung. Wir klassifizieren die Kurserholung an den Aktienmärkten bisher (!) nach wie vor als eine Bärenmarktrallye, das gleiche gilt für die Kurserholung des US-Dollars.

Im mittelfristigen Zeitfenster liegt eine außerordentlich präzise gegenläufige Korrelation zwischen dem US-Dollar und den Rohstoffpreisen vor.

Fallender US-Dollar = Steigendes Währungsverhältnis Euro gegenüber US-Dollar = Steigende Rohstoffpreise.

Steigender US-Dollar = Fallendes Währungsverhältnis Euro gegenüber US-Dollar = Fallende Rohstoffpreise.

Wenn Sie als Privatanleger beabsichtigen den US-Dollar zu handeln, dann handeln sie ihn über das Währungsverhältnis Euro gegenüber US-Dollar (EUR/USD). Dieses Währungsverhältnis läßt sich komfortabel über Hebelzertifikate, Futures oder aber direkt am Währungsmarkt FOREX handeln.

Herzlichst,

Ihr Harald Weygand

DAX und DOW Jones kurzfristig bald SHORTEN, Euro SHORTEN, Öl weiter shorten, Goldminen SHORTEN

Artikelserie stammt von : Datum 11.08.2008 - Uhrzeit 00:00

Die Finanzmärkte beglücken uns seit Mitte 2007 mit einer Volatilität und Vorliebe für schnelle, drastische Trendwechsel, dass einem als Anleger Hören und Sehen vergeht. Seit Oktober 2007 korrigiert der US Markt, seit Januar 2008 korrigiert auch der DAX. Bis zum Julitief verlor der DOW Jones ca. 23% vom Hausse-Hoch, der DAX ca. 27%. Somit ist klar, wir bewegen uns in einem Bärenmarkt.

Ein Bärenmarkt nach mehreren Jahren steigender Notierungen darf erlaubt sein. Angesichts er vorliegenden Probleme im US Finanzsektor erscheinen die bisher abgelaufenen Korrekturen eher gering. Stellt sich die Frage, ob durch die energischen Maßnahmen der US Notenbank nur weitere Dammbrüche verschoben worden sind.

Die US Notenbank FED gibt mit den ihr zur Verfügung stehenden Mitteln alles, um die bestehenden Trends zu drehen. Im ersten Schritt ist dies durchaus gelungen. Auf der einen Seite können sich US Bankaktien deutlich erholen, - ein klassischer Short Squeeze -, auf der anderen Seite liegt nun ein Kaufsignal im US-Dollar vor, was wiederum den Rohstoffsektor weiter drücken dürfte.

Die US Notenbank spielt mit ihren Maßnahmen natürlich auch auf Zeit. Es benötigt Zeit bis die Finanzkrise möglicherweise in ihr Finale hineintendiert. Man darf nicht vergessen, dass die Börse dem eigentlichen fundamentalen Geschehen vorausläuft. Auf dem Höhepunkt der Krise dürften die Trends drehen. Meines Erachtens sollte man als Anleger dieses Scenario nicht außer Acht lassen. Man sollte es zumindest einplanen.

Die stark volatilen Marktverhältnisse sind für Investoren schwierig zu handeln. Es erfordert von ihnen nämlich eine präzise Einschätzung der aktuellen Krise. Handelt es sich wie Greenspan sagt, um eine der schwerwiegensden Krise auf Sicht eines Jahrhunderts? Ähnlich prekär schätzen Jim Rogers und George Soros die Situation ein. Oder gelingt der US Notenbank in Zusammenarbeit mit der SEC eine rasche Lösung des Problems ? Da die Kurse derzeit noch recht weit "unten" sind, herrscht ganz klar die Einschätzung unter den Marktteilnehmern vor, dass wir ein echtes Problem haben. Wenn Greenspan & Co die Horrorscenarien an die Wand malen, nickt also derzeit die Mehrheit der Anleger.

Wenn die Kurse aber mehrere Wochen oder gar Monaten steigen sollten, kann ich Ihnen jetzt schon versichern, dass sich in den Medien die Stimmen mehren werden, die darauf verweisen, dass die Krise sehr wohl bewältigt wäre. Die Wahrheit ist die, dass man seine Einschätzung letztenendes anhand des jeweiligen Stands der Kursnotierungen trifft.

Wie dem auch sei.

Wenn Sie den Markt aktiv handeln und an den schnell wechselnden Trends partizipieren möchten, müssen Sie unbedingt ein sinnvolles Risiko- und Moneymanagement betreiben. Sie selbst entscheiden, wieviele freie Kammern Sie in Ihrem Revolver zur Verfügung haben. Die freien Kammern stehen für Überleben, jede freie Kammer steht für einen möglichen Fehltrade, der Ihr Konto nicht gegen die Wand fährt Zugegebenermaßen drastisch ausgedrückt, es soll aber die Wichtigkeit dieses Themas unterstreichen. Je geringer der Kapitaleinsatz pro Transaktion gewählt ist, desto mehr Fehltrades können Sie sich erlauben. Und angesichts der volatilen Marktverhältnisse ist es mehr als normal, dass man zwingend das Scenario einer größeren Fehltradeserie einkalkulieren muß. Der entscheidende Punkt ist der, dass Sie eine solche Serie nicht zu sehr in die Defensive bringen darf. Angenommen Sie würden aus Unwissenheit 10 oder 20% Ihres Kapitals pro Transaktion riskieren, dann wären Sie nach 5 bis 10 Trades pleite. Ein Trade mit zu hoher Kapitalgewichtung steht in diesem Beispiel für die Kammer mit der Kugel. Dieser Trade würde, falls er ausgestopt werden würde, Ihr Depot so stark dezimieren, dass Sie die Verluste nicht mehr aufholen könnten.

Risiko- und Moneymanagement - Die unbedingte Basis für stetigen Erfolg an Finanzmärkten : Bitte hier klicken.

Für diejenigen unter Ihnen, die offen für konkrete Expertise unserer Trader sind, bieten wir unsere Tradingpakete im PREMIUM Bereich an. Wir handeln, Sie handeln nach. Wir geben Ihnen Einstieg-, Stoploss-, Kursziel-Levels sowie die adäquate Positionsgröße an, Sie müssen nur selbst entscheiden, ob Sie diese Transaktion umsetzen wollen oder nicht.

Die besten Depots von GodmodeTrader.de im PREMIUM Bereich - Wie handeln, Sie handeln einfach nach : Bitte hier klicken.

Herzliche Grüße,

Ihr Harald Weygand

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Kommen wir jetzt aber zu meiner aktuellen Finanzmarktanalyse. Blättern Sie sich nun durch die Analysen hindurch ...

Ich habe DAX, SMI, DOW Jones, US-Dollar, Euro vs US-Dollar sowie Amex Gold BUGS Index, Gold und Öl ausgewertet.

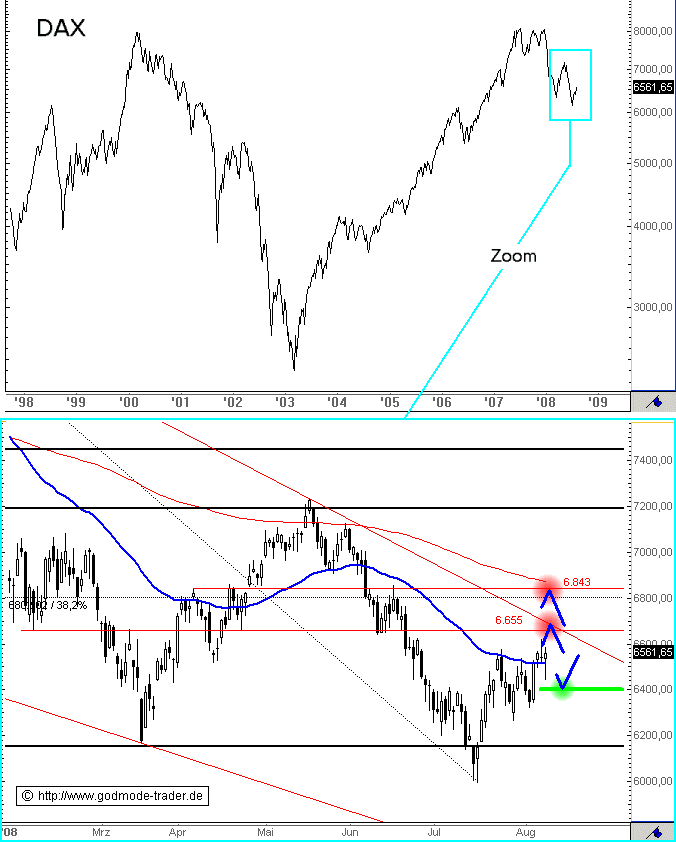

DAX aktuell 6.561 Punkte

2008 begann die Korrektur im DAX mit einem ersten schnellen SELL Off. Im Januar, März und im Juli konnten sich kurz- bis mittelfristige Trendwenden nach oben ausbilden, der Index konnte sich mehrere Wochen erholen.

In einer solchen Erholungsphase befndet sich der DAX seit dem 16.07.08 ausgehend von 5.999 Punkten. In der beigefügten Chartgrafik habe ich 2 wichtige Widerstände markiert, auf die der DAX in den kommenden Handelstagen auftreten dürfte. Im Bereich von charttechnischen Widerständen ist die Wahrscheinlichkeit erhöht, dass es zu Verkäufen kommt und demzufolge die Kurse nach unten abprallen.

Bei 6.655-6.690 Punkten liegt der erste Widerstandsbereich, der zweite folgt dann bei 6.800-6.843 Punkten. Insofern bietet es sich für akive Marktteilnehmer an, den DAX auf kurzfristige Sicht von 1-2 Handelstagen (zunächst!) leerzuverkaufen. Also auf fallende Kurse zu spekulieren.

Sie können mit folgenden Anlageinstrumenten an fallenden Kursen partizipieren:

Hebelzertifikate, Optionsscheine, CFDs, ETFs oder direkt Futures.

Bei ca. 6.400 Punkten hat der DAX derzeit eine gute Unterstützung. Im Falle zurückkommender Kurse könnte man hier versuchen wieder eine Longposition aufzubauen, sprich den DAX kurzfristig zu kaufen.

Blättern Sie unten nun weiter ... Bärenmarktrallye laut EW bald vor ihrem Ende ?

Kursverlauf seit 1998 (Linienchart als Übersichtsdarstellung)

Kursverlauf seit Februar 2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Tag)

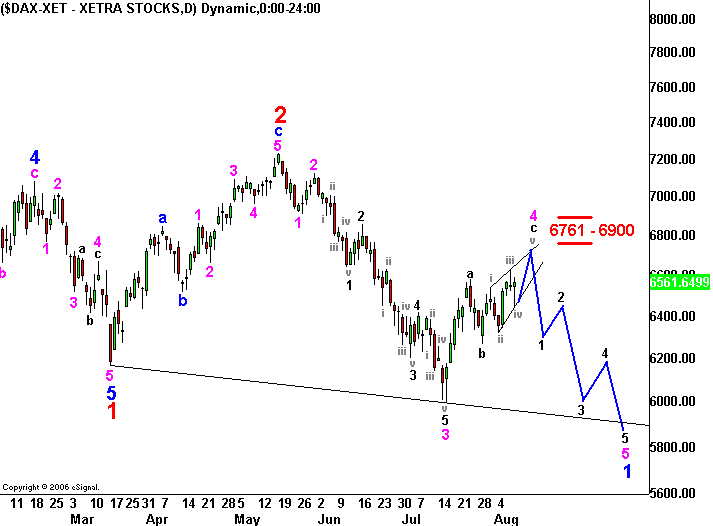

Anbei eine aktuelle EW Analyse meines Kollegen Andre Tiedje.

Herr Tiedje skizziert folgendes Verlaufsscenario für den DAX. Lesen Sie sich die Formulierungen genau durch.

Wie geht es im DAX Index jetzt weiter?

Ausgehend vom Bewegungstief bei 5999,32 Punkten setzte der DAX Index zu einer relativ deutlichen Kurserholungsphase an. Die Nachfrageseite stieg entsprechend, sodass bis zum jetzigen Zeitpunkt mehr als 500 Punkte Aufwärtspotenzial hinter uns liegen. Die zentrale Frage, gerade aus der Sicht der Elliott Wellen ist aber "Kommt noch eine Welle 5 abwärts?". Es gibt sehr viele Waver die heute noch auf fehlende 5er Wellen warten. Der beobachtete Indikatorenteppich lässt ebenfalls nochmal sinkende Kurse zu.

In der kommenden Wochen sollte der Basiswert entsprechend engmaschig im Bereich zwischen 6791 - 6900 Punkte beobachtet werden. In diesem Bereich dürften antizyklische Shortpositionen den Markt belasten. In der Summe lässt sich festhalten. Steigt der DAX über 6900 Punkte, dann sollten die eingezeichneten Wellen 1-2-3-4-5 der Welle 5 der Welle 1 ausbleiben. Solange der Index allerdings darunter notiert sollte die mögliche Abwärtswelle einkalkuliert werden. Jetzt eine weitere Abwärtswelle von nahezu 1000 Punkte zu prognostizieren kann als "mutig" eingestuft werden. Es sind aus formationstechnischer Sicht bisher keine Hinweise darauf zu erkennen. Hier sollte vernünftigerweise erst ein sogenanntes "lower Low", also ein tieferes Tief erkennbar sein. Bei einem Daxstand unter 6400 Punkten gewinnt das Szenario somit an Wahrscheinlichkeit. Bis dahin gilt es den Index in dem genannten Bereich genauestens zu studieren.

Kursverlauf vom 13.02.2007 bis 08.08.2008 (log. Kerzenchartdarstellung / 1 Kerze = 1 Tag)

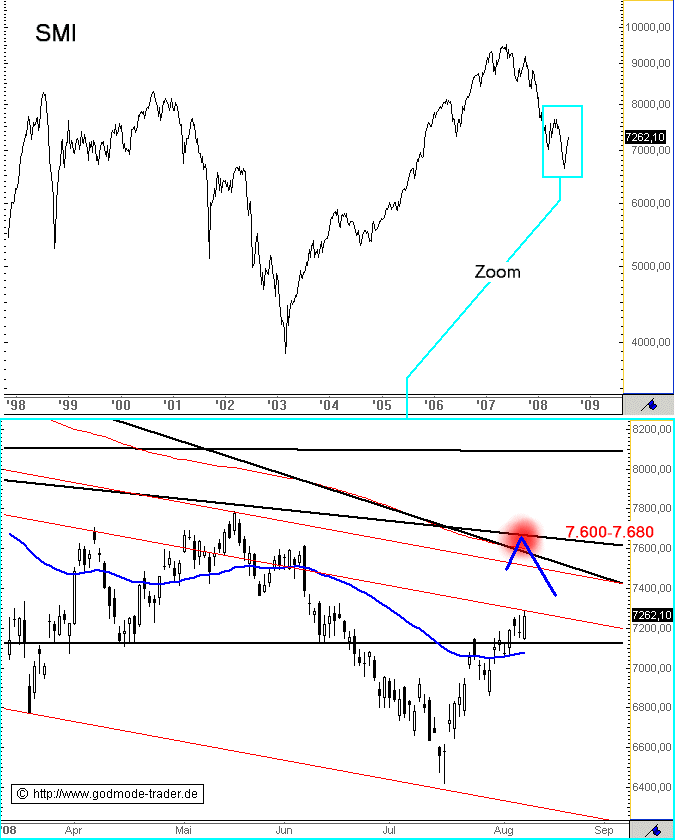

SMI aktuell 7.262 Punkte

Seit Mitte Juli läuft im SMI ebenfalls eine Kurserholung an. Der SMI profitiert von dem Short Squeeze bei den US Banken und von dem weltweit starken Pharmasektor.

Kommen wir nun aber auf den Punkt. Auch im SMI klassifizieren wir die laufende Kurserholung bislang lediglich als eine Bärenmarktrallye. Das heißt, es handelt sich aller Voraussicht nach um eine temporäre Kurserholung.

Bei 7.600-7.680 Punkten hat der SMI einen Widerstand, der härter als ein Diamant ist. Sofern dieses Niveau erreicht werden sollte, wäre der SMI hier ein MUST TRADING SHORT. Bei 7.600-7.680 Punkten könnte man den SMI shorten und damit auf mindestens kurzfristig nach unten abprallende Notierungen setzen. Das Stoploss für Shortpositionen würde man dann also über 7.700 Punkten platzieren.

Kursverlauf seit 1998 (Linienchart als Übersichtsdarstellung)

Kursverlauf seit März 2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Tag)

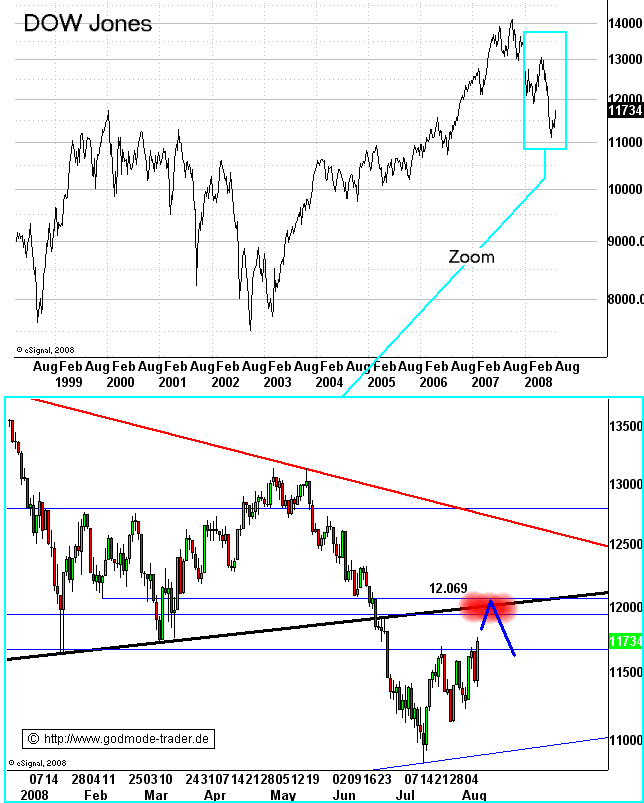

DOW Jones aktuell 11.734 Punkte

Bei 12.000-12.069 Punkten hat der DOW Jones einen sehr starken Widerstandsbereich. Shortseller dürften in diesem Bereich wieder versuchen, Fuß zu fassen.

Im DOW Jones gibt es voraussichtlich im Verlauf dieser Woche bei ca. 12.000 Punkten eine aussichtsreiche Shortmöglichkeit. Auch hier gilt. Shortpositionen unbedingt mit Stoploss absichern. Sollte der DOW Jones nachhaltig über 12.150 Punkte ansteigen können, wäre der Weg nämlich frei bis zur mittelfristigen Abwärtstrendlinie bei 12.650 Punkten.

Übrigens. Solange diese Abwärtstrendlinie intakt ist, ist der Bärenmarkt im DOW Jones intakt.

Kursverlauf seit 1998 (Linienchart als Übersichtsdarstellung)

Kursverlauf seit Januar 2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Tag)

DOW Jones und Nasdaq100 direkt gegenübergestellt.

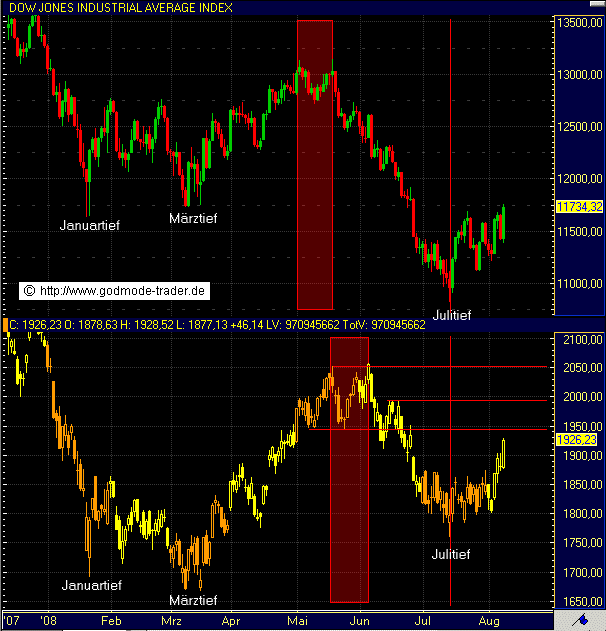

DOW Jones aktuell 11.734 Punkte

Nasdaq100 aktuell 1.926 Punkte

Sie sehen, dass der DOW Jones im Mai deutlich früher seine Doppeltop-Trendwendeformatioin ausbildete und anfing, nach unten durchzufallen. Der Nasdaq folgte dann doch. Kurzzeitig sah es noch so aus, als ob sich die Techs der Korrektur entziehen wollten.

Der DOW Jones hat sein Julitief unter dem Niveau von Januar- und Märztief ausgebildet, der Nasdaq100 hat sein Julitief über Januar- und Märztief ausgebildet. Dies zeigt auf, dass der Technologiesektor relative Stärke aufweist.

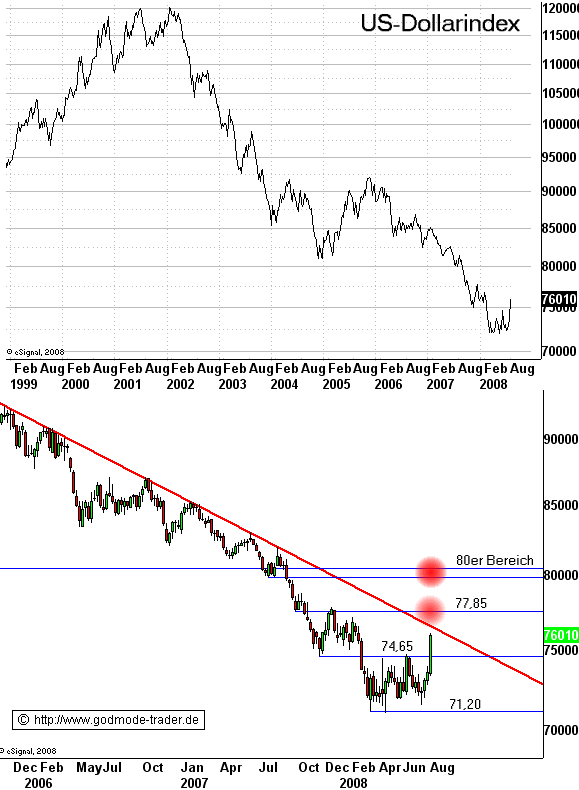

US-Dollar Index Future aktuell 76,00 Punkte

Der US-Dollar konnte in der zurückliegenden Woche über die Oberkante seiner mehrmonatigen Seitwärtsrange nach oben ausbrechen. Der Anstieg über 74,65 Punkte ist signifikant, es liegt ein eindeutiges Kaufsignal vor. Bei 76,80 Punkten wartet nun eine sehr wichtige Abwärtstrendlinie. Aufgrund der direkten Nähe des Kaufsignals kann jedoch festgehalten werden, dass das Kaufsignal besagte Abwärtstrendlinie ausstechen wird.

Was passiert gerade in den USA ? - Die Rohstoffblase platzt ersteinmal - US-Dollar sei Dank!

Wir rechnen in den kommenden Monaten mit einem Anstieg des US-Dollars. Diese Aufwertungsphase dürfte den US-Dollarindex Future bis 77,85 und anschließend bis in den 80 Punktebereich bugsieren.

Aber auch diese Kurserholung, wenn auch mehrere Wochen und Monate anhaltend, wird von uns bisher "nur" als eine Bärenmarktrallye eingestuft.

Kursverlauf seit 1999 (Linienchart als Übersichtsdarstellung)

Kursverlauf seit Dezember 2005 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

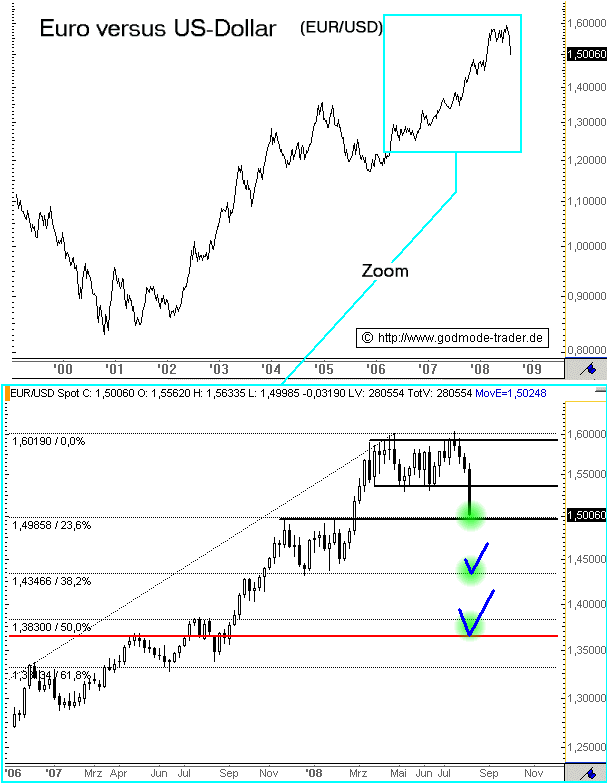

Euro versus US-Dollar (EUR/USD) aktuell 1,5006 USD

Der Kursverlauf seit März 2008 zeigt eine Spidertop-Formation. Durch den Bruch der SELL Triggermarke bei 1,5342 USD in der vergangene Woche, wurde ein starkes Verkaufssignal im Euro ausgelöst. Auf mittelfristige Sicht liegt eine Trendwende vor. Die schier endlos verlaufende Euro-Aufwertung hat damit zunächst einmal ein Ende gefunden.

EUR/USD - Vorsicht Euro erstmal gedeckelt! Fehlausbruch!

Korrekturziele für die nächsten Wochen und Monate liegen bei 1,4985 und anschließend bei 1,4346 USD. Im Extrem ist sogar ein Rückfall bis 1,3830 USD denkbar. Kleinere Erholungen bieten sich ab jetzt an, sofort geshortet zu werden.

Die Bedingung für das Verkaufssignal ist erfüllt und die angegebenen Kursziele sind damit aktiviert. Diese Phase der Euro-Abwertung bzw. US-Dollaraufwertung bringt allerlei angenehme Überraschungen mit sich. Wer in US-Dollar notierende Basiswerte wie beispielsweise US-Aktien oder Rohstoffe long hält, der wird feststellen, dass diese stärker steigen als der Basiswert. Sie steigen nämlich zusätzlich um den prozentualen Betrag, um den der Euro versus US-Dollar fällt.

Der fallende Euro bedingt nun weiteren Abwärtsdruck auf die Rohstoffpreisnotierungen. Öl und Gold dürften also weiter abgeben.

Kursverlauf seit 1999 (Linienchart als Übersichtsdarstellung)

Kursverlauf seit November 2006 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

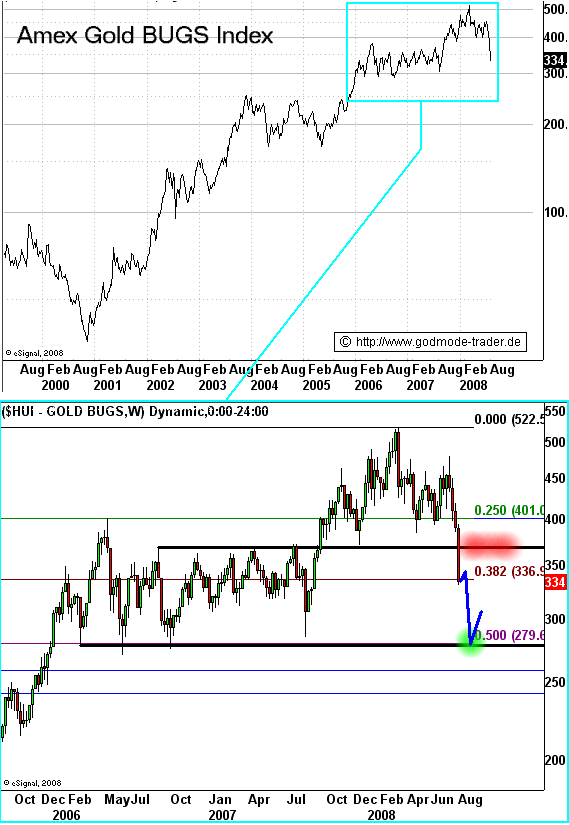

Amex Gold BUGS Index aktuell 334 Punkte.

Ich verweise auf meine ausführliche Analyse : Amex Gold BUGS Index - Achtung Trendwende!

Key Support bei 370 Punkten ist durch! Damit liegt ein eindeutiges mittelfristiges Verkaufssignal vor. Ausgehend von 330-336 Punkten kann es zu einer kleinen Kurserholung kommen, muß es aber nicht. Der stark überverkaufte Zustand ist kein Argument für eine deutliche Erholung.

Jede Erholung würden wir leerverkaufen; und zwar bis 280 Punkte. Bei 280 Punkten liegt das Korrekturziel. Bis dahin hat der $HUI noch ca. 16% Abwärtspotential. Bei 280 Punkten sollte man den Index genau beobachten. Bei 280 Punkten wäre der Index aus heutiger Sicht ein Trading BUY. Der gebrochene Unterstützungsbereich von 370 Punkten fungiert ab jetzt als Widerstand.

Kursverlauf seit 1999 (Linienchart als Übersichtsdarstellung)

Kursverlauf seit September 2005 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

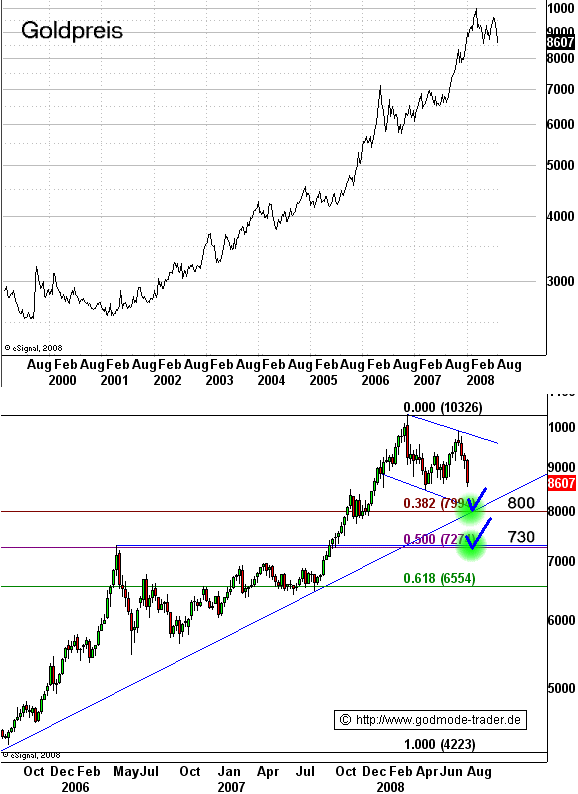

Gold aktuell 860 $ pro Feinunze.

Goldanleger schauen bange auf die Kursanzeigen. Die Notierungen in den einzelnen Rohstoff-Subsektoren werden peu a peu heruntergeholt. Alles fällt, alles korrigiert. Als erstes korrigierten die Agrar-Rohstoffe und Basismetalle, in den vergangenen Wochen kippte auch der Ölpreis. Es stellt sich die Frage, ob sich Gold diesem Trend entziehen kann. Meines Erachtens, leider nicht!

Im US-Dollar liegt eindeutig ein Kaufsignal vor, im Euro eindeutig ein Verkaufssignal. Das bedeutet für den Goldpreis per se alleine über die gegenläufige Intermarketkorrelation Preisdruck nach unten. Ich weiß, dass viele Anleger aus Angst wegen der US Finanzkrise in Gold geflüchtet sind und sich nun Fragen stellen, wieso Gold als Inflationshedge nur fallen kann. Ich kann immer nur das kommentieren, was wir auf unseren Bildschirmen sehen. Und ich muß SOFORT, wenn ich merke, dass ein bisher festgezurrtes BIAS zunächst einmal nicht mehr Bestand hat, eben dies so in den Analysen beschreiben.

Fakt ist, dass wir bei Gold eine langatmige, schmerzvolle Korrekturausdehnung sehen dürften. Ich kann mir nicht mehr vorstellen, dass die eigentlich starke Unterstützung bei 845-855 $ halten kann. Sie kann eine Gegenbewegung einleiten, aber halten dürfte sie nicht.

Ich verweise auf meine ausführliche Analyse : GOLD - Kommt der Crash? - Wie sicher ist Gold ?

In der beigefügten Chartgrafik habe ich unten 2 starke Unterstützungsbereiche bei Gold markiert. Einer liegt bei ca. 800 $, ein anderer bei ca. 730 $. Bei 800 $ verläuft eine Aufwärtstrendlinie, das 38,2% Fibonnaci Retracement bezogen auf die Aufwärtstrendlinie und eine nach unten projezierte Trendkanalunterkante. Die 800 $ ist also ebenfalls extrem stark. Würde ich Gold isoliert betrachten und auswerten, würde ich hier einen dicken blauen Tendenzpfeil nach oben malen.

Da Gold aber stark intermarketgekoppelt ist, kann man dies nicht. Bei 800 $ kann sich der Goldpreis also stabilisieren und nach oben abprallen. Ich kann aber nicht sagen, wie weit nach oben. Und ich habe aus heutiger Sicht keine Vorstellung, ob eine solche Stabilisierung eine finale Bodenbildung wäre oder doch nur ein kurzes Intermezzo auf dem Weg in Richtung 730 $.

Nochmal der Hinweis. Bei Gold könnten wir eine deutliche Korrekturausdehnung sehen, zeitlich und preislich! Aus heutiger Sicht ist der Bullenmarkt im Gold aber NICHT vorbei. Das gleiche gilt für den Rohstoffsektor insgesamt!

Kursverlauf seit 1999 (Linienchart als Übersichtsdarstellung)

Kursverlauf seit September 2005 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Woche)

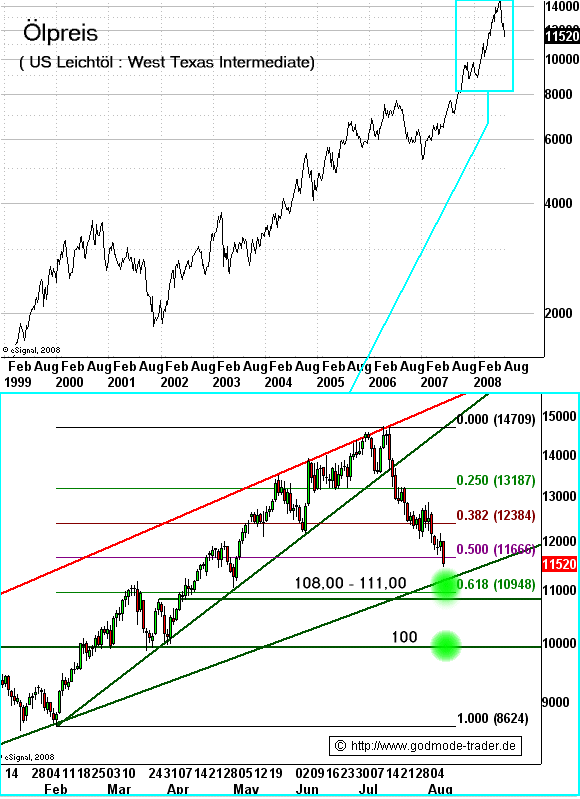

Ölpreis aktuell 115,20 $ (WTI / West Texas Intermediate)Öl korrigiert. Zwar dürfte der ganz große übergeordnete Trend weiter nach oben weisen, aber auf absehbare (mittelfristige) Zeit ist erstmal die Luft draußen. In der beigefügten Chartgrafik sind hier 2 starke charttechnische Unterstützungsniveaus gekennzeichnet.

Bei 108-111 $ liegt ein Unterstützungsbereich und anschließend bei ca. 98-100 $. Im Bereich beider Unterstützungen ist die Wahrscheinlichkeit deutlich erhöht, dass der Abverkauf ein Ende finden und die Kursnotierungen wieder nach oben abprallen könnten.

Man sollte aber unbedingt die aktuelle Signallage im US-Dollar vor Augen haben. Damit ist nicht zu spaßen. Der mittelfristig aufwertende US-Dollar bedeutet Preisdruck auf die Rohstoffe.

Ich verweise auf meine ausführliche Analyse (2) : Ölpreis - Erst will es jeder, dann plötzlich ...

Ich verweise auf meine ausführliche Analyse (1) : ÖL leerverkaufen ! - Der Ölpreis dürfte jetzt korrigieren

Kursverlauf seit 1999 (Linienchart als Übersichtsdarstellung)

Kursverlauf seit Januar 2008 (log. Kerzenchartdarstellung/ 1 Kerze = 1 Tag)

... können Sie uns treffen ...

Hinweis in eigener Sache.

Meinen Kollegen Jochen Stanzl, seines Zeichens Rohstoffexperte von GodmodeTrader.de/BörseGo können Sie Ende August 2008 auf der Roadshow mit der ABN Amro, Comdirekt, Münchener Börse sehen.

[Link "Roadshow : WAS JETZT ZU TUN IST ?! - Detailinformationen und Anmeldemöglichkeit." auf www.finanzbuchverlag.de/... nicht mehr verfügbar]

Mich können Sie im September auf der Roadshow mit BNP Paribas, DAB Bank, Aktionär sehen. Natürlich wird es auch und gerade um Rohstoffe wie Gold, Silber und Öl gehen.

[Link "BNP PARIBAS TRADING TOUR 2008 - LIVE Charting/LIVE Marktanalyse - Detailinformationen und Anmeldemöglichkeit." auf www.finanzbuchverlag.de/... nicht mehr verfügbar]

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.