Ab "da" würde ich auch nervös werden

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- S&P 500Kursstand: 1.750,72 Punkte (Chicago Mercantile Exchange) - Zum Zeitpunkt der Veröffentlichung

- Gold - WKN: 965515 - ISIN: XC0009655157

- S&P 500 - WKN: A0AET0 - ISIN: US78378X1072 - Kurs: 1.750,72 Punkte (Chicago Mercantile Exchange)

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 9.133,91 Punkte (XETRA)

Es war absehbar, was jetzt geschieht. Das Fed geht vom Gaspedal und natürlich müssen die Märkte erst einmal so reagieren, als hätte sie Fuß- und Handbremse sowie - begleitend - einen Bremsfallschirm ausgelöst. Man muss aber auch zugeben: Zuvor haben Marktteilnehmer so getan, als wäre das Gerede der Fed-Mitglieder um das baldige Tapering nur heiße Luft. Zwischen Euphorie und Panik liegt an der Börse oft die Wahrheit.

Die erhöhte Volatilität war vorhersehbar und ich habe die Leser meines Streams auf meinem Experten-Desktop auf Guidants wiederholt davor gewarnt. Einerseits endet die Phase der liquiditätsgetriebenen Rally. Andererseits muss die Konjunkturerholung erst noch zeigen, wie stark sie die Gewinne der Unternehmen erhöhen kann, sodass die Marktbewertungen von heute rechtzufertigen sein werden.

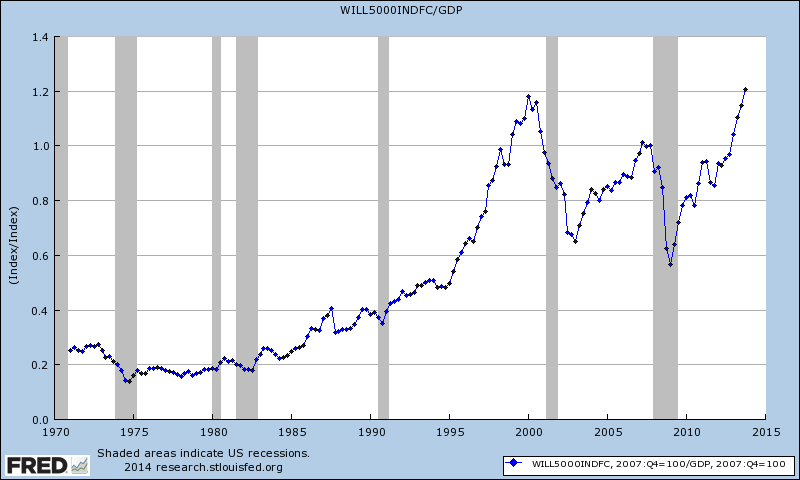

Wir sind inmitten dieses Niemandslandes angelangt. Wenn man sich den Buffett-Indikator betrachtet dann sieht man sehr schnell dass die Marktbewertungen ambitioniert sind:

Man sieht aber auch: Wer im Jahr 1983 oder 1992 bei diesem Indikator von einem Hochpunkt ausging, weil Werte erreicht wurden, die Jahre zuvor auch als Hochpunkt galten, der wird zwei der größten Aktienhaussen der letzten Jahrzehnte verpasst haben. Und Warren Buffett spricht heute selbst nicht davon, dass die Märkte überbewertet seien.

Der Energieboom der USA wird nicht auf die USA beschränkt bleiben. Der britische Premier David Cameroon sprach auf dem Weltwirtschaftsforum in Davos davon, dass sein Land sich "neuen Technologien" nicht verschließen werde - und damit meinte er das Fracking. Auch die EU hat den Weg dazu geebnet.

Die Märkte bereiten sich auf die kommende Ölschwemme auf dem Weltmarkt vor. Ein Barrel amerikanisches WTI-Öl kostet heute 97 USD. Ein und dieselbe Menge für Lieferungen in einem Jahr kostet gut zehn Dollar weniger. Das ist ungewöhnlich: Bisher war man eher eine steigende Terminkurve beim Öl gewohnt.

Ich setze seit einem Brentölpreis von 105,95 USD/Barrel auf sinkende Weltmarktpreise für Rohöl. Sinkende Notierungen für Öl werden sich negativ auf viele Länder auswirken, deren Einnahmen in großem Stil vom Ölexport abhängen. Ich kann daher Analysten nicht nachvollziehen, die immer wieder von hohem Potenzial von Investments in Russland sprechen.

Worauf möchte ich hinaus? Ich rechne damit, dass die Energiepreise bis auf weiteres sinken werden. Die Schwellenländer verlieren Investoren nicht dadurch, weil die US-Notenbank ihre Sachkäufe drosselt. Sie haben hausgemachte Probleme: Sie haben sich übermäßig verschuldet, Löcher im Haushalt und im Außenhandel und wachsen einfach weitaus geringer, als in der Vergangenheit, ohne dass Aussicht auf baldige Besserung besteht. Das ist der Grund, warum Investoren nach Europa oder in die USA strömen: Wir haben unsere Hausaufgaben bereits gemacht, die diese Länder noch vor sich haben.

Natürlich ist nicht alles Eitel Sonnenschein. Wer sich jetzt aber von der Panik anstecken lässt der begeht den gleichen Fehler als jene, die bei 9700 im großen Stil im DAX long gegangen sind und sich von der Euphorie infizieren haben lassen. Für mich gilt nach wie vor: Auch wenn die Schwellenländer wanken werden die westlichen Volkswirtschaften die Schockwellen, die davon ausgehen, recht gut überstehen können und für mich sind fallende Notierungen bei europäischen und US-amerikanischen Aktien (und auch japanischen!) Einstiegskurse. Solange Gold nicht impulsiv steigt, bleibe ich ruhig. Obwohl Hedgefonds in der vergangenen Woche ihre Long-Positionen um 40 % ausweiteten schafft es das Edelmetall nicht über die zentrale Schaltstelle bei 1267 USD/Unze. Vielmehr fällt der Preis an einem Tag, an dem in Japan von einem "Schwarzen Dienstag" gesprochen wird. Würde Gold in diesem Umfeld um 50 oder 100 USD steigen dann würden Investoren nervös werden, und auch ich. Solange aber nicht einmal ein Widerstand überwunden werden kann obwohl es tagelang mit Eifer versucht wird bleibe ich gelassen. Das sind bisher am DAX und Dow (und Nikkei) nur Gewinnmitnahmen in einem Bullenmarkt. Ich bereite für die Leser meines Experten-Desktops auf Guidants Trading-Ideen vor, die Long-Positionen im DAX, Nikkei oder an der Wall Street vorsehen. Schauen Sie mal vorbei!

Mmmh, wie verträgt sich das mit der EW-Analyse von Hr. Tiedje, der ja oberhalb von 91 $ sehr viel weiter steigende Preise bis über 120 $ erkannt hat..., und erst unter 91 $ auf das Ziel 74 $ kommt. Gerade am Freitag ging das Öl ja so richtig durch die Decke - und nur am Winter kann es ja nicht liegen... Wie sehen Sie das ?

Ich denke, mir Ihren "globalen" Einschätzungen liegen Sie falsch.

Wo die Ölschwemme herkommen soll auf dem physikalischen Markt, das wäre erklärungsbedürftig.

Der von Ihnen ja gebetsmühlenartig herbei geredete Absturz des Gold- und Silberkurses kann so auch nicht nachvollzogen werden. Der Goldpreis ist nur so niedrig, weil der Preis eben nicht nach physikalischem Angebot und Nachfrage gebildet wird, sondern weil massiv (nur mit Papiergold) gehebelt geshortet wird. Wie lange sich das die Akteure noch leisten können ... bei sehr hoher physikalischer Nachfrage ... das werden wir sehen.

Ich sehe den Goldpreis nicht bei 1000, sondern eher bei über 2000 in naher Zukunft. Spätestens dann, wenn die Preisbildung über Papiergold gescheitert ist.

"Ein Barrel amerikanisches WTI-Öl kostet heute 97 USD. Ein und dieselbe Menge für Lieferungen in einem Jahr kostet gut zehn Dollar weniger. Das ist ungewöhnlich: Bisher war man eher eine steigende Terminkurve beim Öl gewohnt."

Das ist so nicht richtig, sondern eindeutig falsch! Die letzten eineinhalb Jahre war die Terminkurve beim Öl nicht steigend, sondern so wie jetzt --> fallend. Zumindest unter der Einschränkung, dass die Forward-Kurven richtig sind und waren, welche sich so im "Netz" tummeln bzw. getummelt haben.

Der Buffet-Indikator ist auch ein so wirklich richtiger "Spezial-Indikator", ein Indikator für "Spezialisten". Warum? Hält sich etwa ein Warren Buffet mit seiner Investmentgesellschaft B.H. daran? Gab es vor einem knappen Jahr nicht die "Übernahme" von "Heinz" durch 3G Capital und Buffet? So niedrig stand der Buffet-Indikator damals nicht, als das man in dieser Hinsicht von einer moderaten oder vgl. niedrigen Bewertung anhand dieses Indikators hätte sprechen können. Denn er bewegte sich in etwa auf dem Niveau des 2008er Top.

Was aber heute völlig anders ist im Vergleich zu 2008, sind einerseits die Zinsen im kurz- und langfristigen Bereich, andererseits die Inflationserwartungen und als krönender Abschluss als wichtigster Punkt der unterstützende Part der wichtigsten Notenbanken.

Von einer drohenden Ölschwemme kann man wohl auch nicht sprechen. Entscheidend für den Preis sind in diesem Bereich ja nicht die Spot-, sondern die Terminmärkte. Und Terminmärkte besitzen bei hinreichender Betätigung durch "marktfremde" Teilnehmer einen etwas größeren Einfluss auf den Preis als die realen Käufer und Verkäufer auf den Gütermärkten.

Fracking ist zwar in der Lage, ab einem Level das Angebot zu erhöhen, aber keineswegs in dem Umfang, wie ein entschiedener Tritt auf die Bremse seitens der OPEC das Angebot im Gegensatz verknappen könnte. Saudi-Arabien und andere OPEC-Mitglieder kämen auch mit der halben Exportmenge in finanzieller Hinsicht gut klar.

Es ist aber zweifellos richtig, dass der Ölpreis die Tradingrange der vergangenen Jahre verlassen könnte und externe Marktteilnehmer den sich dann ergebenden Trend verstärken. Das "Fracking"-"Argument" kann dann sicher eine entscheidende Rolle spielen, falls es abwärts gehen sollte. Und ein Großteil der OPEC-Mitglieder hat hinreichend niedrige Förderkosten, um auch auf einem niedrigeren Level des Ölpreises noch eine vergleichsweise hohe Rendite zu erzielen. Entscheidend ist hierbei die Rolle Saudi-Arabiens.

Der Spread zwischen Brent-Öl und WTI hat sich zuletzt wieder verringert und könnte sich ganz schließen, falls es in Syrien und im Fall "Iran" zu einer vernünftigen Übereinkunft kommt. Das würde den Saudis zwar nicht passen, aber eine Angebotsverknappung dürften sie deshalb nicht in einem signifikanten Umfang ins Auge fassen.