2022: Ein Jahr des Kapitalerhalts

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Angesichts des dynamischen Zinsanstieges bei den 10-jährigen Renditen dies- und jenseits des Atlantiks, des schlechtesten Jahresstarts beim S&P 500® seit 1942 sowie der im Vergleich zum US-Dollar schwächelnden europäischen Einheitswährung, stehen Anlegerinnen und Anleger im Jahr 2022 weiter vor großen Herausforderungen. Die beschriebene Gemengelage schlägt sich in einer Vielzahl von derzeit extrem spannenden Charts nieder. Es ist unsere Aufgabe, Ihnen, liebe Leserinnen und Leser, in unserem börsentäglichen Newsletter „HSBC Daily Trading“, über unseren YouTube-Kanal bzw. in unseren Webinaren die technisch spannendsten davon zu präsentieren. Hier geht`s zum kostenfreien Abonnement:

https://www.hsbc-zertifikate.de/home/newsletterabo

Viele spannende Inhalte zum Thema Zertifikate, Anlagemöglichkeiten und Technische Analyse finden Sie neuerdings auch auf unserem Instagram-Kanal @hsbc_de. Herzliche Einladung, uns auch über die sozialen Medien zu folgen.

Als kleine Leseprobe haben wir drei Analysen aus dem „HSBC Daily Trading“ der letzten Tage für Sie an dieser Stelle zusammengefasst. Diese spielen nicht zuletzt eine tragende Rolle in unserem Vortrag „Marktausblick – Welche Charts jetzt wichtig sind!“

10-jährige Rendite USA (monthly) Historischer Trendbruch!

Angesichts des Bruchs des seit Anfang der 1980er-Jahre bestehenden Baissetrends (akt. bei 2,59 %) und der Rückeroberung der langfristigen Glättungslinie der letzten 200 Monate (akt. bei 2,66 %) hatten wir in Bezug auf die 10-jährige Rendite USA in unserem börsentäglichen Newsletter „HSBC Daily Trading“ zuletzt von einer historischen Gezeitenwende gesprochen (siehe u. a. „Daily Trading“ vom 20. April). Schließlich ist es alles andere als alltäglich, dass mehr als 40 Jahre alte Trends zu den Akten gelegt werden. Mittlerweile hat die US-Rendite mit 3,01 % den nächsten wichtigen Widerstandsbereich erreicht. Die Hochs von 2013/14 bei 3,01/3,04 % markieren dabei den Auftakt zu einem Barrierenbündel, welches sich bis zum 2018er-Hoch bei 3,26 % erstreckt. Im Dunstkreis der zuletzt genannten Marke wäre interessanterweise dann auch das (Mindest-)Kursziel aus der inversen Schulter-Kopf-Schulter-Formation der letzten Jahre abgearbeitet. Jenseits der angeführten Hürden rückt sogar die 4 %-Marke (Hochs von 2008 bis 2010) wieder in den Fokus. Solche Ausbruchssituationen – wie derzeit bei der 10-jährigen Rendite USA – ermöglichen aber immer auch eine enge Absicherung auf der Unterseite. Um den Regimewechsel nicht zu verspielen, gilt es deshalb in Zukunft nicht mehr in den 40 Jahre alten ehemaligen Baissetrend zurückzufallen.

Goldpreis (seasonal chart) Saisonale Dürreperiode

In unseren Analysen und vor allem im großen technischen HSBC-Jahresausblick berücksichtigen wir regelmäßig zyklische bzw. saisonale Kriterien als zusätzliche Einflussfaktoren. Dabei stellt der US-Präsidentschaftszyklus einen wichtigen Seismographen dar. Mit einem durchschnittlichen Kursplus seit 1974 von über 17 % hat das US-Zwischenwahljahr einiges zu bieten. Innerhalb des vier Jahre umspannenden US-Wahlzyklus stellt das laufende Zwischenwahljahr den besten Teilabschnitt dar. Anfang Mai läuft nun allerdings eine erste Phase mit saisonalem Rückenwind aus, denn zur saisonalen Wahrheit gehört im Jahr 2022 auch, dass sich der Goldpreis von nun an bis zu Beginn des 2. Halbjahres eine Atempause gönnt. Die kritische charttechnische Situation des Edelmetalls fällt also genau in die zyklische Dürreperiode von Anfang Mai bis Anfang Juli. Für einen Hoffnungsschimmer sorgt schon jetzt der Blick über den Tellerrand hinaus, denn ab Juli setzt dann die saisonal beste Phase des Jahres ein. Dieser zweite Aufwärtsimpuls im typischen Verlaufsmuster des US-Zwischenwahljahres hält bis zum Jahresultimo an und wird lediglich von einer Seitwärtsphase im Oktober/November unterbrochen. Bis dahin muss der Goldpreis aber noch eine holprige Phase durchstehen.

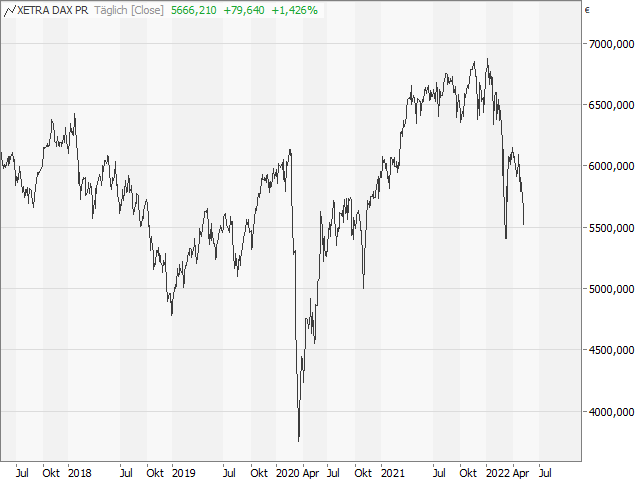

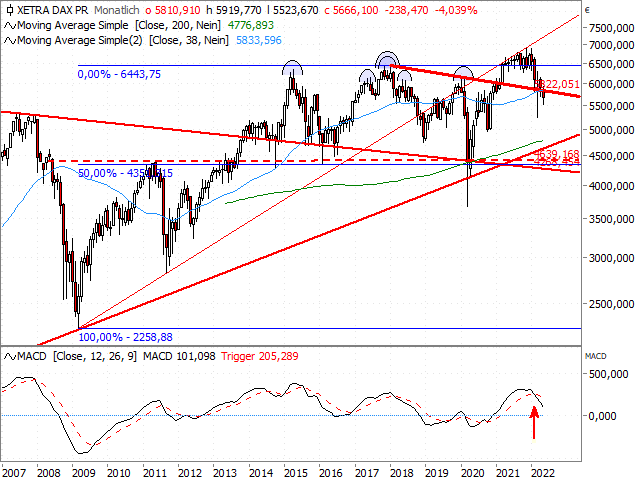

DAX®-Kursindex (monthly) Schuss vor den Bug

Zu Wochenbeginn musste der DAX® weitere Kursverluste und in Folge dessen auch ein neues Verlaufstief (13.381 Punkte) hinnehmen. Die Abwärtstendenz der letzten drei Handelstage sowie die längerfristige Baissephase sind also absolut intakt. Der von uns regelmäßig angestellte Blick auf den Kursindex der deutschen Standardwerte – also ohne Berücksichtigung der Dividenden – sorgt für einen zusätzlichen Wermutstropfen. Schließlich musste das Aktienbarometer jüngst die Kreuzunterstützung aus der 38-Monats-Linie (akt. bei 5.830 Punkten) und dem Korrekturtrend seit Januar 2018 (akt. bei 5.822 Punkten) erneut preisgeben (siehe Chart). Übergeordnet muss das Novemberhoch von 2021 bei 6.883 Punkten ohnehin als „false break“ auf der Oberseite interpretiert werden. Da auch der MACD negativ zu interpretieren ist, müssen Anlegerinnen und Anleger den Blick vor allem nach Süden richten. Das Märztief (5.241 Punkte) definiert aktuell die nächste wichtige Rückzugsmarke. Danach stecken das Tief vom Herbst 2020 (4.956 Punkte) bzw. die 200-Monats-Linie (akt. bei 4.776 Punkten) weitere Unterstützungen ab. Um dagegen die derzeitige charttechnische Schieflage zu verbessern, ist zumindest eine Rückeroberung der o. g. Kreuzunterstützung notwendig.

Wie gesagt, alle Analysen stammen aus den Ausgaben des „HSBC Daily Tradings“ der letzten Tage. Schließen möchte ich mit dem Börsenbonmot: „Trading ist kein Sprint, sondern ein Marathon“. Welches Zitat könnte besser zum großen Godmode/HSBC Tradathlon passen als dieses? Gehen Sie deshalb mit uns auf die Langstrecke! Herzliche Einladung – wir freuen uns auf Sie!

Stand: 10.05.22

Jörg Scherer

Leiter Technische Analyse HSBC Deutschland

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.