1929 für Anleihen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der Bärenmarkt, der 1929 begann, dauerte fast drei Jahre. Am Ende lagen die Verluste für den Aktienmarkt bei mehr als 80 %. Einen so katastrophalen Bärenmarkt erlebt nicht jede Generation. In der mehr als zweihundertjährigen Geschichte des US-Aktienmarktes kam dies nur ein einziges Mal vor. Es war ein Jahrhundertereignis.

Man kann als Anleger lange darüber nachdenken, wie man mit einem solchen Kursverlauf umgeht. Viele Anleger bekommen Angst, andere sehen in jedem weiteren Kursrückgang eine größere Gelegenheit. Es bleibt am Ende aber alles Theorie. Die Praxis kann man aktuell mit Anleihen erproben. Der Bärenmarkt dauert bereits 40 Monate und die Verluste für Anleihen mit langer Laufzeit liegen inzwischen bei 50 %.

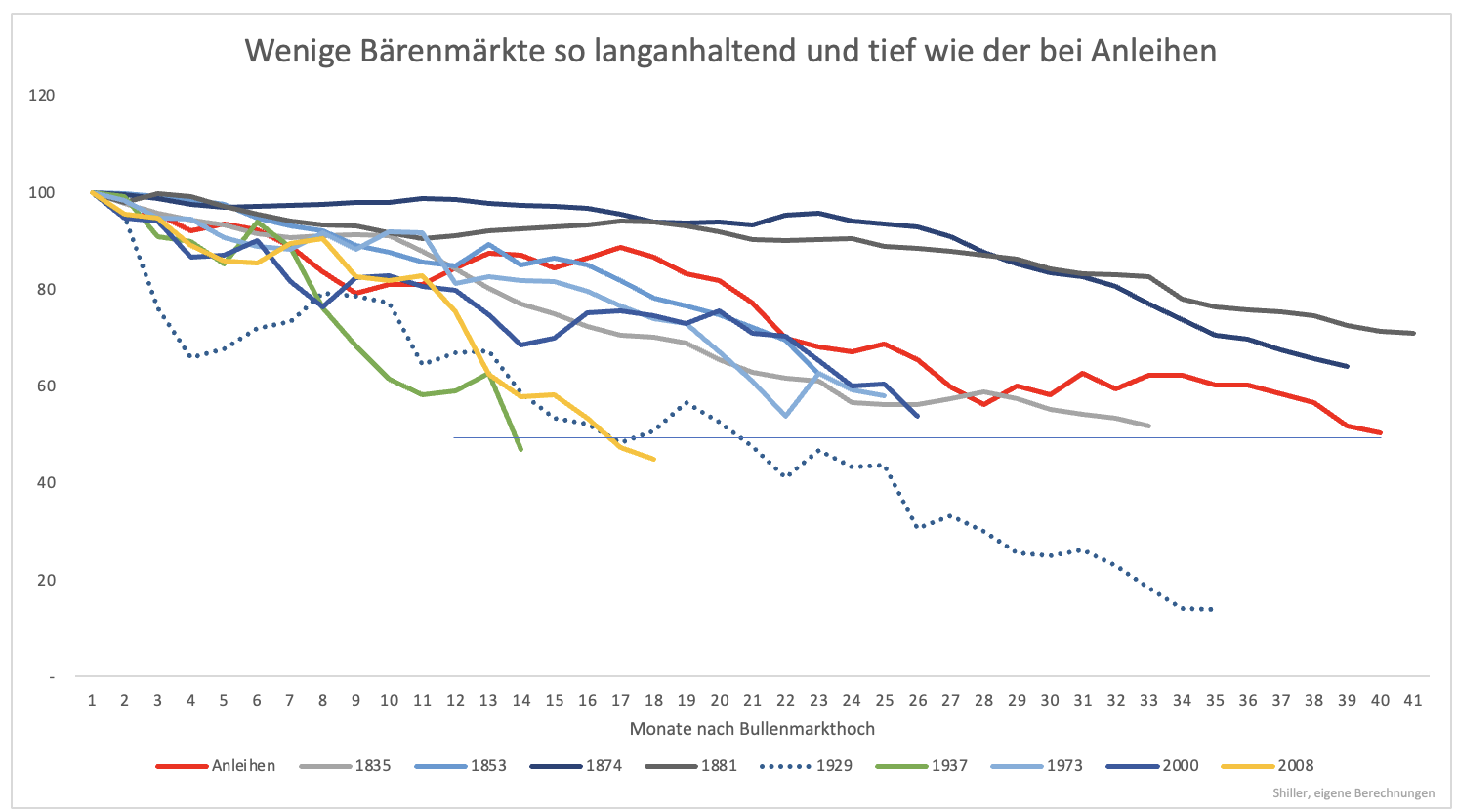

Damit ist der Bärenmarkt länger als die meisten bisherigen Aktien-Bärenmärkte. Nach 1929, 1937 und 2008 kommt bei den Verlusten der jetzige Anleihe-Bärenmarkt (Grafik 1). Der Bärenmarkt ist sehr außergewöhnlich. Dass die Kurse von Anleihen mit zehn oder 20 Jahren Laufzeit stark verloren haben, ist nicht überraschend. Zu Beginn der Pandemie fiel die Rendite unter 1 %. Je nach Laufzeit wurden inzwischen ungefähr 5 % erreicht. Bei so großem Renditeanstieg verlieren die Kurse von Anleihen mit langer Laufzeit massiv.

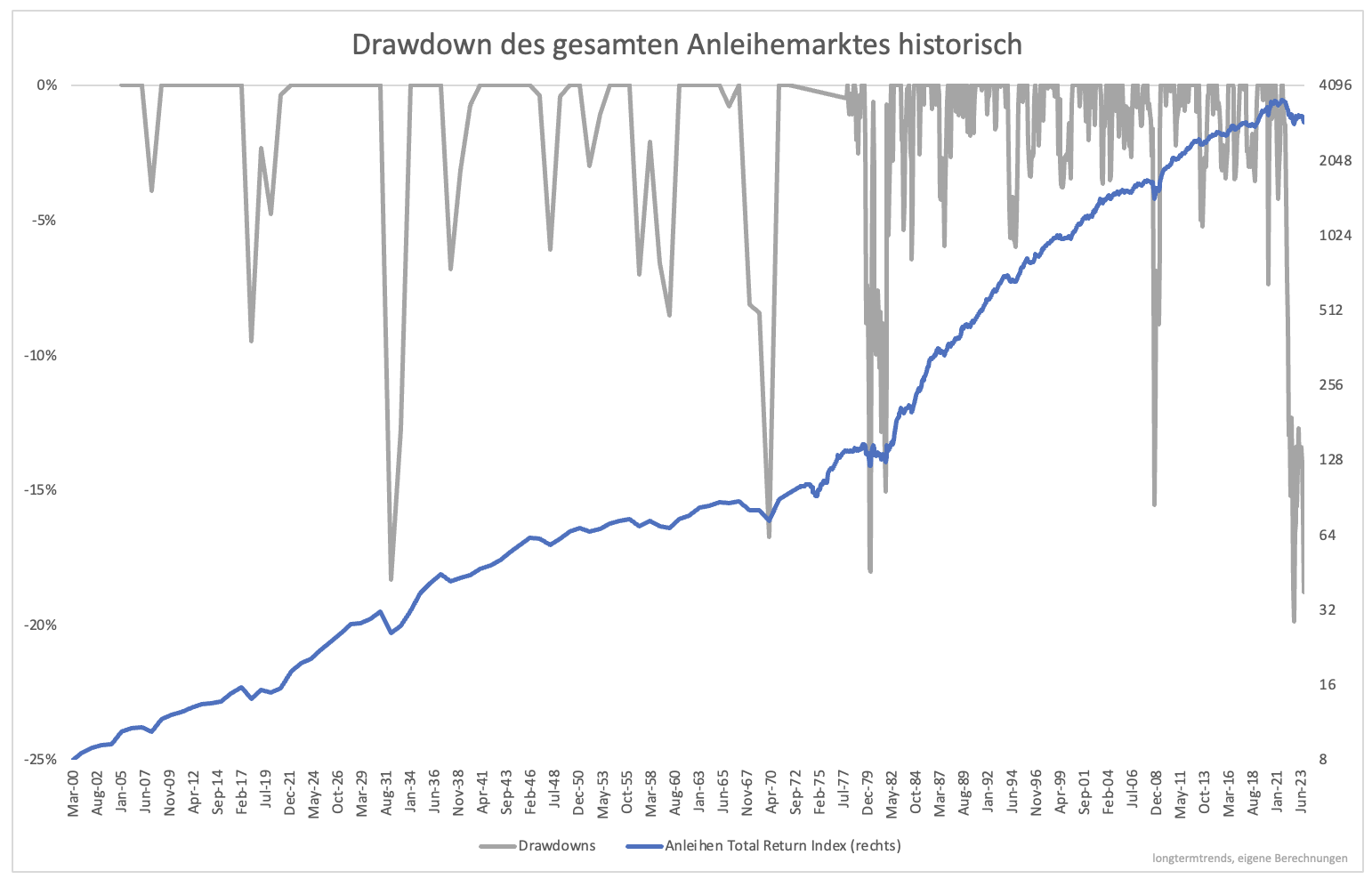

Der Bärenmarkt ist jedoch nicht nur für das Segment von Anleihen mit langer Laufzeit einmalig. Es gilt auch für den gesamten Anleihemarkt, der alle Laufzeiten umfasst. Mit einem Rückgang von fast 20 % ist auch hier der größte Bärenmarkt zumindest seit 1900 zu erkennen. Datenpunkte vor Ende der 70er-Jahre haben eine niedrigere Frequenz. Man kann nicht ausschließen, dass es einen ähnlich schlimmen Bärenmarkt schon einmal gab. Das ändert jedoch nichts daran, dass der jetzige dramatisch ist (Grafik 2).

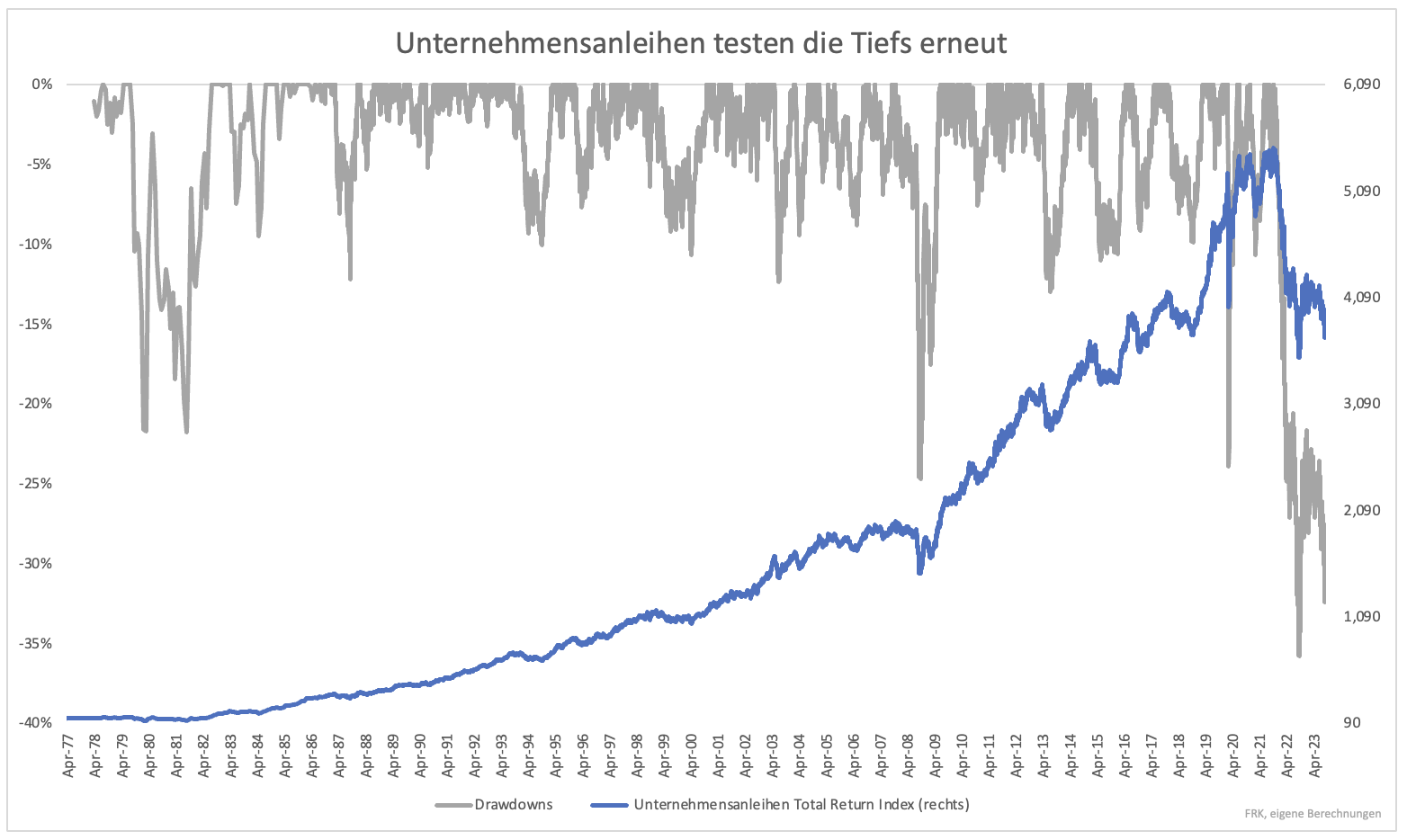

Anleihen befinden sich im Crash und das seit vielen Quartalen. Eindrücklich wird dies bei Unternehmensanleihen mit längerer Laufzeit im kürzeren Zeitfenster (Grafik 3). Die Aussage ist immer dieselbe: Der Bärenmarkt ist mit hoher Wahrscheinlichkeit der schlimmste der Geschichte.

Das erlebt nicht jede Anlegergeneration. Nicht jede Generation hat die Chance, auf eine solche Entwicklung zu reagieren. Im Gegensatz zum Aktienmarkt kann man bei Anleihen allerdings nie mit Sicherheit von Schnäppchen sprechen. Der Kurs wird durch die Rendite bestimmt und nicht durch fundamentale Werte. Keiner weiß, ob die Rendite nicht doch noch um ein oder zwei Prozentpunkte steigt und der Bärenmarkt weitergeht. Anleger müssen entscheiden, ob sie eine Rendite von 4,5 % bis 5 % als ausreichende Kompensation ansehen, wenn sie die Anleihen über die Laufzeit halten. Im Grunde handelt es sich um die Frage, ob wir auf systematisch höhere Zinsen und Renditen zusteuern oder nicht. Eine abschließende Antwort gibt es nicht. Persönlich halte ich das aktuelle Niveau für fair und für eine Kaufgelegenheit.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

und Kaufgelegenheit für welche Produkte konkret?

Der "Bärenmarkt" für Anleihen lässt sich nur bedingt mit dem für Aktien vergleichen, da die Haltedauer der Papiere sehr viel länger ist. Es handelt sich zum Großteil um die Rücknahme der Buchgewinne. Das Problem ist aber, dass Finanzinstitutionen (z.B. Banken) diese Buchgewinne bereits als Boni oder Dividenden ausgeschüttet haben und nun auf riesigen Buchverlusten sitzen. Leider gilt für die Bilanz nicht mehr das frühere Niederstwertprinzip, welche Derartiges verhindert hat. Zudem muss man sich fragen, wer Papiere mit Null oder Negativrendite erworben hat?

Echt klasse Artikel. Hut ab. Pragmatisch, interesssant und bescheiden, wow.