Tradingwerkzeug: Ausbruchstrading (Teil 2)

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wie handele ich nun Ausbrüche?

Es gibt im Wesentlichen zwei Varianten, an solchen Ausbrüchen zu partizipieren: Ein direkter Einstieg mit dem Ausbruch (Variante 1) oder ein Einstieg bei einem Rücksetzer an das Ausbruchslevel (Variante 2). Beide Versionen haben Vor- und Nachteile. Steige ich direkt oder per Stop Buy Order mit dem Ausbruch in eine Aufwärtsbewegung ein, bin ich auf jeden Fall dabei, unter Umständen aber unter etwas teureren Einstiegskursen. Warte ich hingegen mit einem Kauflimit am Ausbruchlevel auf einen Rücksetzer, kann es sein, dass ich nicht in den Trade komme, sollte der Basiswert das Ausbruchslevel im Rücksetzer nicht erreichen. Wenn er es aber erreicht, habe ich einen günstigen Einstiegskurs direkt am Ausbruchslevel. Dies verbessert das Chance-Risiko-Verhältnis (CRV), da der Abstand zu meinem Stop Loss dann näher ist. Oftmals ist ein Kompromiss aus beiden Varianten eine gute Lösung. Beschränkt man sich auf Variante 2, hat man zwar oft gute Einstiege, verpasst aber auch einige Chancen. Ein Beispiel hierzu ist die Boeing Aktie, die nach ihrem Ausbruch Anfang März keinen Rücksetzer vollzog:

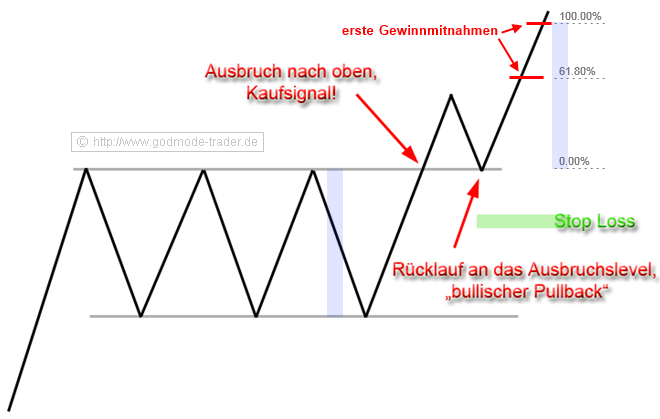

Wie sichere ich mich ab und wo steige ich aus? Ein sinnvoller Stop Loss kann ein Stück weit unterhalb des Ausbruchslevels gesetzt werden, um nicht bei überschießenden Rückläufen ausgestoppt zu werden. Wenn es zu Rücksetzern nach dem Ausbruch kommt, können diese in drei Formen verlaufen: Sie erreichen das Ausbruchslevel nicht, sie erreichen das Ausbruchslevel, sie unterschreiten das Ausbruchslevel leicht. Wird das Ausbruchslevel leicht unterschritten, spricht man von einem überschießenden Rücksetzer oder Pullback. Solche überschießenden Rücksetzer sind zunächst nicht kritisch zu werten, können jedoch bei einem zu eng gesetzten Stop Loss zu vorzeitigen Verlust der Position führen. Eine Faustregel gibt es nicht, auch hier mache ich den Stop Loss an charttechnischen Marken auch untergeordneter Zeitebenen fest. In der Regel liegt der Stop Loss im Bereich von 30 - 50 % der Formationshöhe unterhalb des Ausbruchslevel.

Erste Gewinnmitnahmen können an Projektionszielen der zu Grunde liegenden Formation erfolgen (maximale Höhe der Konsolidierungsformation oder 61,8 % dieser Höhe). Daneben sind weitere Gewinnmitnahmen an den nächsten charttechnischen Widerständen sinnvoll. Anbei eine schematische Darstellung eines idealen (bullischen Ausbruchs) mit anschließender Absicherung und Gewinnmitnahmen:

Fazit: Das Ausbruchstrading ist ein effektiver Handelsansatz, der bei meinem Trading den größten Anteil ausmacht. Ein Vorteil dieser Methode ist die nur relativ kurze Haltedauer von Positionen, das Kapital ist also nicht lange gebunden und in trendlosen Phasen "gelähmt". Damit steht es für weitere Trades zur Verfügung. Ein weiterer Vorteil sind gute Chance-Risiko-Verhältnisse durch nahe platzierbare Stops. Wendet man diese Methode prozyklisch an (Ausbruchsrichtung = übergeordnete Trendrichtung), hat man zudem hohe Wahrscheinlichkeitswerte für die Bewegung im Sinne einer Trendfortsetzung.

Viel Erfolg,

André Rain - Technischer Analyst bei GodmodeTrader.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.