Sentimentindikatoren - Angst und Gier ("fear and greed") messen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Es gibt viele Möglichkeiten, das Chaos an der Börse zu beherrschen. Ob nun die Stochastik, der RSI, die Pivot-Punkte oder der MACD, sicher konnten wir das Trading mit diesen nicht machen. Im Gegenteil. Nicht selten mussten wir davor warnen, die bekannten Indikatoren in ihren Standardinterpretationen anzuwenden, aber irgendetwas muss es doch geben, um das Chaos in den Gruff zu bekommen? Im Folgenden will ich klassische Sentimentindikatoren auf den Prüfstand nehmen.

Ein Überblick über Indikatoren und die Sentimentanalyse

Die meisten Indikatoren haben eines gemeinsam: Sie stellten lediglich eine andere Abbildung des Kursverlaufs dar. Auf diverse Arten wird bei einem Indikator der Kurs als Ausgangsbasis genommen und lediglich „verrechnet“. So ausgedrückt scheint es törricht anzunehmen, dass mit Indikator die Zukunft vorhergesagt werden kann? Schließlich muss sich doch erst der Kurs verändern, um eine Reaktion im Indikator hervorzurufen.

Na klar, darin muss die Ursache für das teilweise klägliche Abschneiden der klassischen Indikatoren in der Realität liegen. Sie sind und bleiben nur eine andere Sichtweise auf den Kursverlauf der Vergangenheit. Und gemäß dem Motto: Was interessiert mich das Geschwätz von gestern, müssen wir vielleicht umdenken, um einen brauchbaren Indikator zu entwickeln.

Mit diesen Gedanken im Gepäck, werden wir schnell fündig. Schließlich gibt es nicht viele Indikatoren, die auf Daten basieren, die nicht dem Kursverlauf entnommen werden. Eine dieser Gruppen sind Sentimentindikatoren. Wikipedia schreibt dazu:

„Mittels der Sentimentanalyse versucht man, Stimmungen von Investoren an der Börse in ihrer Bedeutung für die Entwicklung von Wertpapierkursen zu interpretieren. Die Sentimentanalyse geht dabei über die Chartanalyse hinaus, indem sie nicht nur die Kursverläufe selbst betrachtet, sondern im Sinne der Behavioral Finance direkt auf die Auslotung der Anlegerpsychologie in einer bestimmten Marktsituation abzielt. Anlegerstimmungen können nach Auffassung der Sentimentanalytiker zusätzliche Hilfen darstellen, begründete Vermutungen über zukünftige Kursverläufe zu erarbeiten, die dann Grundlage von Investitions- oder kurzfristigen Handelsentscheidungen sind. Unter Sentiment versteht man die Summe der Stimmungen der einzelnen Akteure eines Markts, also die allgemeine Marktstimmung.“

Irgendwie klingt das logisch. Bekanntlich verliert die Masse der Börsianer und wenn die Masse für einen Markt bullisch ist, steigt die Wahrscheinlichkeit dafür, dass der Markt nahe seines Hochs ist. Ich hoffe Sie verzeihen mir die saloppe Ausdrucksweise, aber steigt quasi der letzte Depp in den Markt auf der Käuferseite ein, kann es doch nur noch nach unten gehen. Wer soll schließlich danach noch kaufen und die Kurse nach oben treiben?

Das Angsthasensentiment

Starten wir unseren Ausflug in die Welt der Sentimentindikatoren mit einem einfachen und höchst individuellem Indikator, den wir Angsthasensentiment nennen. Wenn Sie Google bemühen, werden Sie unter diesem Namen nichts Einheitliches finden, denn es handelt sich um eine simple Eigenkonstruktion, die jeder von Ihnen nachbilden kann. Dafür suchen Sie sich aus ihrem persönlichen Umfeld einfach die pessimistischsten und größten Börsengegner aus, die Sie kennen. Sollten diese darüber nachdenken, Aktien & Co. zu kaufen oder bereits im Depot haben, dann wird es Zeit, den Ausstieg aus Ihren eigenen Engagements vorzubereiten, die Stopps enger nachzuziehen oder über Hedgegeschäfte nachzudenken, um sich gegen fallende Notierungen abzusichern.

Zugegeben, bei diesem Indikator handelt es sich um eine sehr subjektive Konstruktion mit weiteren Einschränkungen, der aber andererseits sehr gut funktionieren kann – vor allem bei großen Zyklen und bekannten Märkten. Das Ende des großen Bullenmarkts bis ins Jahr 2000 wurde mir so rechtzeitig angezeigt. Aus meinem Umfeld sprach auf einmal selbst der Risikoscheuste nur noch über Aktien und welche Werte er sich gerade ins Depot gelegt hatte, in der Hoffnung, nächstes Jahr seinen Job kündigen zu können. Zu meinem Bedauern kannte ich den Indikator damals noch nicht und statt das Weite zu suchen, freute ich mich, endlich mit vielen über das Thema Börse und Trading diskutieren zu können. Es hat Spaß gemacht, aber es war gleichzeitig auch das Ende des wohl größten Bullenmarktes, den es bis dahin gab – rechtzeitig angekündigt von unseren Angsthasen.

Vielleicht haben Sie auch schon vom Spruch gehört, dass man das Weite suchen sollte, wenn sich die Taxifahrer in New York über Aktien unterhalten und einen Tipp nach dem anderen weitergeben. Es ist das gleiche Prinzip. Je mehr Marktteilnehmer bullisch oder bärisch sind, desto eher sollte man die Gegenseite favorisieren.

Wie Sie aber wahrscheinlich schon selbst erkennen, hat unser Angsthasensentiment so seine Schwächen. Die zentrale Schwierigkeit dürfte vor allem im genauen Timing bestehen. Wann genau soll ich das Weite suchen bzw. short gehen? Sofort wenn Mama auf einmal hellauf begeistert von Aktien spricht? Diese Timingfrage beantwortet der Angsthasenindikator nur unzureichend und so muss dieser durch klassische Ansätze beispielsweise aus der Charttechnik ergänzt werden. Unser Sentimentindikator fungiert quasi als Vorfilter. Spricht die Mama oder der Taxifahrer hellauf begeistert von Aktien, werden Verkaufssignale im Chart wieder wahrgenommen. Analog ergibt sich auf der anderen Seite die Chance, sich für einen neuen Bullenmarkt zu positionieren, wenn keiner etwas von Aktien & Co wissen will. Je früher und energischer Ihre Angsthasen beim Thema abwiegeln, desto eher können Sie beispielsweise charttechnische Kaufsignale wahrnehmen.

Konsequenterweise ist bei unserem Angsthasenindikator jeder Trader selbst gefragt. Jeder Trader muss für sich definieren, welche Personen zur „Berechnung“ des Angstindikators herangezogen werden und muss die Stimmung dieser selbst erheben. Dazu könnten Sie einen Fragebogen verteilen oder aber wesentlich subtiler vorgehen und das Thema Börse/Trading einfach ab und an in lockeren Gesprächen anschneiden. Bedenken Sie, entscheidend sind die Zeitpunkte, wo Sie erstmals die Euphorie/Gier oder eben das blanke Entsetzen und die Panik in den Augen Ihres Gegenübers sehen können. Die Dinge dazwischen sind eher irrelevant.

Falls Sie das Thema Angst und Risikomanagement weiter interessiert: Bei GodmodeTrader gibt es einen umfangreichen Ratgeber rund um das Thema Risikomanagement. Hier geht's zum Download.

Geht es auch professioneller?

Alles in allem aber ist unser selbstgebildetes Angsthasensentiment sehr subjektiv und schwer quantifizierbar. Da stellt sich die Frage, ob es nicht doch eine Stufe professioneller geht?

Nun, im Prinzip eigentlich nicht. Wie wir im Folgenden sehen werden, machen viele der bekannten Sentimentindikatoren einen optisch besseren Eindruck als unser Angsthasensentiment, aber sie basieren letztlich alle auf dem gleichen Prinzip. Eine Gruppe von (potenziellen) Marktteilnehmern wird hinsichtlich Ihrer Meinung und/oder Positionen zum Markt befragt und das Ergebnis aggregiert dargestellt. Die Aneinanderreihung der Ergebnisse in zeitlicher Abfolge ergibt dann ein schönes Diagramm.

Put-Call-Ratio – Der Klassiker unter den Sentimentindikatoren

Das Put-Call-Ratio (PCR) gehört zu den wohl bekanntesten Sentimentindikatoren, auch bei privaten Tradern. Definiert ist das PCR allgemein als Quotient aus gehandelten Puts zu gehandelten Calls des betreffenden Marktes:

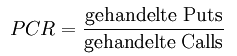

Wenn die Put-Optionen überwiegen, der Term also einen Wert größer eins annimmt, dann liegt nach herrschender Meinung ein eher negatives Sentiment vor. Überwiegt hingegen der Handel von Calls, läge vice versa ein bullisches Sentiment vor. Abbildung 1 zeigt diverse Put-Call-Ratios der CBOE vom vergangenen Freitag.

Wichtig: Zu beachten ist, dass das PCR die aktuelle Stimmung im Markt misst, aber als Kontraindikator verwendet wird. Je bullischer die Stimmung für den betrachteten Markt ist, desto bärischer sollten Sie werden und umgekehrt.

Taucht man tiefer in die Materie des PCRs ein, treten erste Fragen auf. Diese beginnen bereits bei dabei, welche Daten zur Berechnung des PCRs herangezogen werden sollen. Unterschieden wird hierbei zwischen der Berücksichtigung der Stückzahlen und des Volumens (Stück x Optionspreis) in den gehandelten Optionen. Ermittelt wird das PCR zudem für verschiedenste Märkte, Zeitebenen und im Detail auch auf unterschiedlichste Weise. Nicht immer wird ein Ratio nach obiger Formel gebildet. Um interpretative Fallen zu umgehen, sollten Sie sich die Ermittlung des interessierenden PCR beim jeweiligen Datenanbieter immer genau anschauen.

Unter dem Oberbegriff Put-Call-Ratio werden viele Konzepte zusammengefasst und auch wenn es eine gängige Definition dessen gibt, sind die Anbieter solcher Ratios in der konkreten Berechnung frei. Wehe dem, jemand kommt auf die Idee, das Ratio einfach umzudrehen und die gehandelten Calls durch die gehandelten Puts zu dividieren. Das Ergebnis wäre für jemanden, der diese Berechnung nicht mitbekommt und von der gängigen Definition des PCRs ausgeht, fatal.

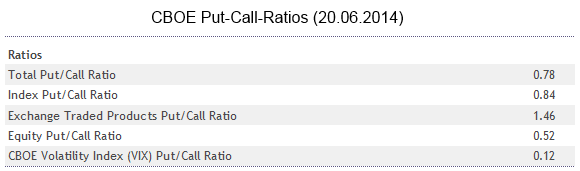

Wie schnell das passieren kann, zeigt ein Blick auf das von der Euwax angebotene Sentiment auf den DAX an. Die Idee des Euwax Sentiments ist dabei die folgende (Quelle: Börse Stuttgart): „Der Privatanleger-Index Euwax Sentiment spiegelt das Verhalten von Privatanlegern wider. … Ein positiver Wert bedeutet, dass die Mehrheit der Anleger auf steigende Kurse setzt (mehr Call-Handel), während ein negativer Wert bedeutet, dass die Mehrheit der Anleger eher von einem sinkenden Markt ausgeht (größerer Puthandel).“ Diese Definition steht im Gegensatz zu obiger Formel. Während im klassischen PCR größere Werte bedeuten (> 1), dass mehr Marktteilnehmer bärisch sind, bedeutet im Euwax Sentiment ein positiver Wert, dass die Marktteilnehmer bullisch sind. Wer zudem auf das Euwax Sentiment schaut und mit dessen Definition zurück zur Abbildung 1 geht, wird dort niemals ein bärisches Sentiment entdecken, da der Wert nicht unter Null zurückfallen kann. Man ist also gut beraten, sich die einzelnen Definitionen des Sentiments genauer anzuschauen, bevor man sie verwendet.

Abbildung 2 zeigt nun das Euwax Sentiment für das letzte Jahr auf den DAX inklusive des dazugehörigen DAX-Charts.

Überdeutlich bestätigt das Euwax Sentiment den konträren Ansatz innerhalb der Sentimentanalyse. Im betrachteten Zeitraum (2014) haben wir einen feinen Bullenmarkt im DAX gesehen, inklusive neuer Allzeithochs, während die meisten Marktteilnehmer von einem fallenden DAX ausgingen. Nahezu die gesamte Zeit über notierte das Euwax Sentiment im negativen Bereich und entschied sich die Masse der Marktteilnehmer endlich dazu, auch mal bullisch zu werden (wie im Dezember), waren temporäre Hochs im DAX nicht weit entfernt. Die Erkenntnis ist nicht neu, aber trotzdem nicht weniger erschütternd: Die Masse der Marktteilnehmer liegt falsch, sie verliert.

Das Sentiment als Filter

Aus dieser Erkenntnis heraus lassen sich beim Euwax Sentiment und anderen Indikatoren dieser Art, die mit historischen Charts aufwarten können, konkrete Regeln ableiten. Im Euwax Sentiment könnte beispielsweise die Nulllinie als Filterkriterium dienen. Einstiege in Longpositionen, die sich beispielsweise aus der Charttechnik heraus ergeben, werden nur wahrgenommen, wenn das Sentiment unter der Nulllinie liegt, das Sentiment also bärisch ist. Ein Break der Nulllinie von unten hingegen könnte als Aktivator für potentielle Verkaufssignale dienen. Charttechnische Verkaufssignale im Basiswert werden von jetzt an genutzt, um Longpositionen zu schließen und/oder, um Shortpositionen aufzubauen.

Kaufen, wenn die Kanonen donnern

Sicher ist Ihnen der Spruch geläufig, immer dann zu kaufen, wenn die Kanonen donnern. Je größer die Panik, desto mehr Marktteilnehmer drängen aus der Aktie und wenn keiner mehr da ist, der verkauft, weil eben alle schon draußen sind, kann es doch nur nach oben gehen. Nur, wann donnern die Kanonen und wann nicht? Hier kann, so die gängige Meinung, das PCR helfen. Je größer die Extremwerte im PCR, desto näher ist der Markt einer Trendwende und das wiederum bildet eine geniale Chance für mutige Trader. Alles redet vom Weltuntergang und man selbst kauft. Alles spricht von der goldenen Zukunft und den noch kommenden großen Rallys und man selbst verkauft.

Aber was ist dran an dieser These? Zunächst einmal gibt es an der Logik unserer Aussage nichts zu rütteln. Wenn keiner mehr verkauft, kann die Aktie zumindest nicht weiter fallen und da es immer einige Mutige geben wird, erhöhen sich die Chancen für eine Aufwärtsbewegung. Gleiches gilt natürlich auch für die Gegenseite und übertragen wir den Gedanken auf unser PCR, dann kommen wir zur gängigen Kernaussage:

Notiert das PCR im extrem bärischen Bereich, könnte der zugrundeliegende Basiswert seinen Tiefpunkt erreicht haben. Liegt das PCR im extrem bullischen Bereich, könnte der Basiswert seinen Hochpunkt erreicht haben bzw. dieser nahe bevorstehen.

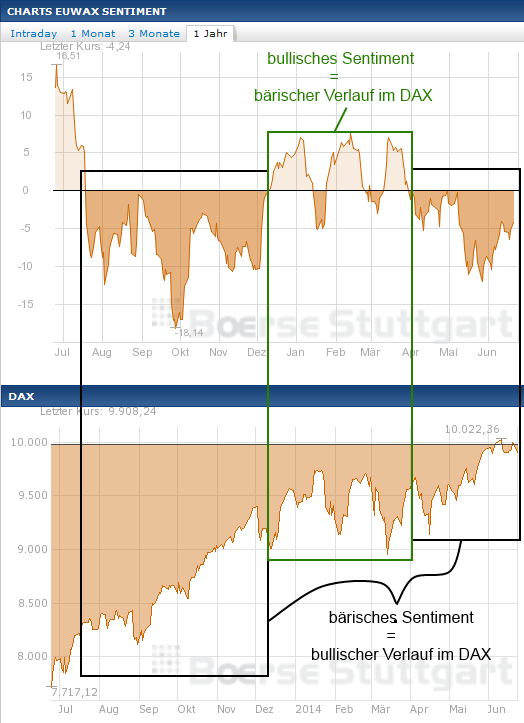

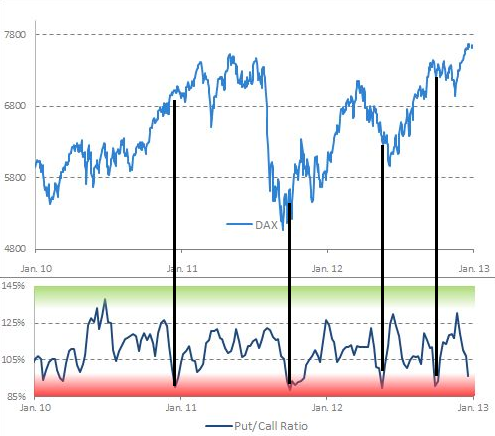

Diese Logik lässt sich anhand von Abbildung 3 verifizieren.

Erneut sehen wir das PCR eines 12-Monats-Zeitraums im DAX der Börse Stuttgart und in diesem sind kurzfristige Extrema sehr schön zu erkennen. Schwerer wird es jedoch, wirkliche Extrema zu diesen Zeiten im DAX auszumachen. Vor allem die bärische Extrema (1) enttäuschen. Hier wäre zu erwarten, dass der DAX in einer Abwärtsbewegung gehandelt wird, mit dem bärischen Sentiment die Kanonen am Donnern sind und der DAX genau jetzt wieder durchstartet. Tatsächlich aber sind die Punkte im DAX-Chart zu dieser Zeit relativ unbedeutend. Im Gegenteil. Man könnte diese Punkte sogar als kleine lokale Hochs idendifizieren, denen zumindest kleinere Konsolidierungen folgten. Große markante Korrekturtiefs lassen sich zu diesen Zeiten jedenfalls nicht ausmachen.

Nur unwesentlich besser scheiden die Spitzen auf der bullischen Seite des Sentiments im Januar, Februar und März ab. Das Sentiment notierte im Bereich von +5, für den Betrachtungszeitraum der größte bullische Extremwert. Aber trotz der Tatsache, dass die Masse anscheinend bullisch unterwegs war, kam es im Anschluss lediglich zu moderaten Korrekturbewegungen. Rein optisch folgten den Extrema im Sentiment im Januar und März sogar eher leicht anziehende Notierungen im DAX.

Das Ergebnis dieser ersten Analyse ist eher unbefriedigend, kann aber auch noch nicht als abschließendes Ergebnis niedergeschrieben werden. Dazu war der betrachtete Zeithorizont einfach zu kurz und zu wenige Beispiele wurden untersucht. Spannend wäre es bei der Frage, wie diese Indikatoren zu den großen Crashzeiten ausgesehen haben oder kurz davor, als der DAX auf Mehrjahreshochs notierte. Hier stößt der private Trader aber schnell an seine Grenzen, denn es fehlen einfach zuverlässige Quellen für historische Daten – erst recht, wenn man dafür kein Geld ausgeben möchte. Abbildung 4 zeigt das Put-Call-Ratio in Relation zum DAX seit 2010 (Quelle: Stefan Rißes Blog vom 28.05.2014). Ein erster visueller Vergleich zeigt aber auch hier, dass mit Pauschalaussagen vorsichtig umgegangen werden muss. Extremwerte im PCR stellten nur in 50 % der Fälle wirklich klare Extremwerte im DAX dar.

Weitere Sentimentindikatoren

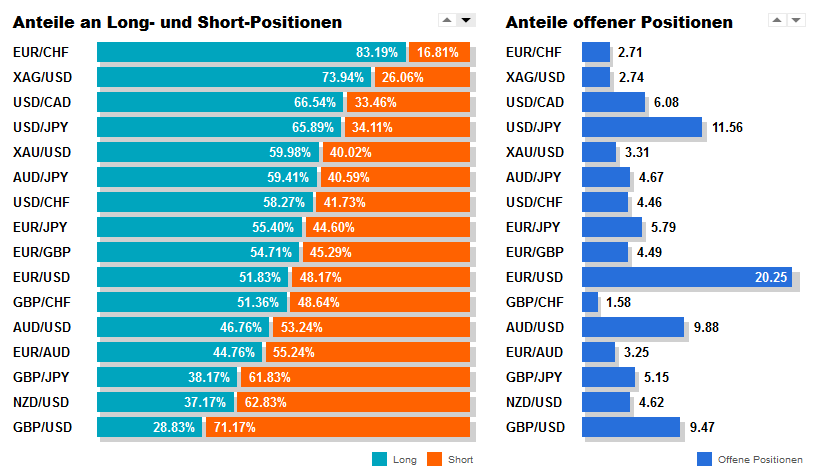

Die Liste von Sentimentindikatoren ist zwar nicht unendlich lang, aber es gibt auch nicht nur das PCR. Genannt werden sollen hier ohne Wertung beispielsweise noch der Sentix Indikator, der Market Vanes Bullish Consensus oder der Investors Intelligence. Zunehmend bieten auch diverse CFD und Forexbroker Informationen über die Positionen ihrer Kunden an, die für die Sentimentanalyse verwendet werden können. Ein Beispiel hierfür ist Oanda, mit seinen vielfältigen PCRs (siehe Abb. 5). Bekannt sind in diesem Zusammenhang auch der TICK-Indikator und der TRIN für den US amerikanischen Aktienmarkt. Diese zählen zu den sogenannten Marktbreiteindikatoren und sind damit schon eine Sonderform der klassischen Sentimentanalyse.

Fazit

Sentimentindikatoren stellen eine weitere Möglichkeit dar, Entscheidungen an der Börse zu treffen, natürlich mit dem Ziel, einen Vorteil zu erzielen. Vor allem die hinter Sentimentindikatoren stehende Kausalkette bezüglich des Marktgeschehens machen diese so interessant. Unser kleiner Ausflug in die Welt der Sentimentindikatoren hat dies durchaus bestätigt, zeigte jedoch auch, dass „blinder Gehorsam“ auch bei Sentimentdaten unangebracht ist. Spannend könnte jedoch die Anwendung dieser im Sinne eines Filters sein, während die konkrete Signalgenerierung anderweitig erfolgt.

Wie spannend das sein kann, zeige ich Ihnen unter anderem in meinem Ausbildungs- und Seminarpaket. Hier ermögliche ich Ihnen eine professionelle Begleitung ihrer Trading-Ausbildung. Das Ziel: nachhaltiger Erfolg an der Börse. Hier können Sie sich informieren.

Viel Erfolg

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Vor wenigen Jahren hatte ich mal die Put Call Ratio der Aktien und des Dax der Eurex gesammelt. Aus dem Put Call Ratio des Daxes konnte ich keine Gesetzmäßigkeit berechnen. Bei dem Put Call Ratio der Aktien jedoch schon und zwar werden mehr Puts gehandelt in fallenden Märkten und mehr Calls gehandelt im steigenden Markt. Sprich man kann davon ausgehen, dass der Dax steigt, wenn mehr Calls gehandelt werden. Man hätte damit durchaus ein paar Punkte im Jahr machen können, allerdings auch mit erhöhtem Drawdown.

Buffett steigt bei Apple ein. Ob jetzt der Meute der Apple-Hasser der Arsch auf Grundeis geht?

PC-Ratio war für mich immer wichtig und ich war damit erfolgreich bisher,wobei Investor Intelligence natürlich noch informativer ist.

Meine Toleranz gegenüber Andersdenkenden ist grenzenlos-kann jeder halten wie er mag :-)

Privatanleger sind die Spielbaelle der Computer.

Welchen Anteil haben "Privatanleger" am nächsten Preis Pn+1? Sind Privatanleger diskretionäre trader? Ich halte "Sentiment" für ein Relikt aus längst vergangener Zeit, da gab es keine bailouts kein TARP kein QE kein ZIRP kein NIRP...und keine algos.

In das PCR fliessen nur realisierte Umsätze an der Eurex,wobei der Stillhalter naturgemäss eine andere Strategie hat wie der Käufer einer Option ,Hierbei müssen natürlich auch die offenenPositionen mitberücksichtigt werden.

Das PCR ist für mich schon ein beachtenswerter Sentimentindikator neben dem Investor Intelligence in USA.

PCR hat meiner meinung nur dann eine Aussagekraft wenn man an der Eurex unterscheiden kann , wurden Call/Puts gekauft order verkauft ?? Soll heißen wurde der Geldkurs bedient oder der Briefkurs abgeräumt, nur dann weiß man definitiv ob Calls/Puts gekauft werden oder verkauft werden, nur dann hat man einen verläßlichen ??? Indikator.

Ein Beispiel

es werden massiv calls auf Aktien geschrieben ( gedeckt ) dann ist PCR zwar positiv, die Grundhaltung der Marktteilnehmer jedoch neagtiv ( die denken das die kurse nicht weiter steigen und wollen die Prämien vereinnahmen