Relative Stärke Index RSI - Was steckt hinter diesem Indikator

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Der Relative Stärke Index (kurz: RSI) ist ein weiterer Indikator aus der Feder von W. Wilder und zählt neben vielen anderen heutzutage zu den Standardindikatoren in jedem Chartingtool. Etwas unglücklich fiel die Namensgebung des Indikators aus, denn sie suggeriert einen Vergleich verschiedener Basiswerte miteinander, um der Frage nachzugehen, welcher der Werte der Outperformer und welcher der Underperformer ist. Eine solche Aussage ist mit dem RSI nach Wilder aber nicht möglich. Vielmehr handelt es sich um ein weiteres Momentumkonzept innerhalb für nur einen einzigen Basiswert. Verglichen wird nämlich lediglich die Stärke von Kursverlusten in der vom Trader eingestellten Periode mit der Stärke der in dieser Periode vorhandenen Gewinne. In diesem Sinne bildet der RSI vielmehr die innere Stärke des betrachteten Basiswertes ab und versucht zudem einige negative Aspekte des klassischen Momentumindikators zu eliminieren. Letzterer ist einerseits relativ anfällig für einzelne Kursextrema und besitzt andererseits eine offene Skala. Dies erschwert vor allem Vergleiche von Momentumwerten unterschiedlicher Basiswerte und Wilder fand mit dem RSI einen Momentumindikator, der diese Probleme beheben konnte.

Sie wollen mehr über Chartanaylse und Charttechnik erfahren. Laden Sie sich unseren umfangreichen Ratgeber im praktischen PDF-Format herunter. Hier geht's zum kostenfreien Download.

Berechnung des RSI

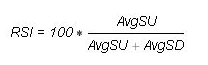

Wie so oft bei Indikatoren sind im Laufe der Zeit unterschiedlichste Weiterentwicklungen der ursprünglichen Indikatoren aufgetaucht, meist mit dem Ziel, den ein oder anderen Nachteil zu beheben. Dies trifft auch auf den RSI als solches zu. Vorgestellt wird an dieser Stelle eine der Standardvarianten, in der vom Trader zunächst die zu betrachtende Periode gewählt werden muss. Voreingestellt sind in Guidants 14 Kerzen. Bleiben wir auf einem Tageschart, dann gilt folgende Berechnung: Innerhalb der voreingestellten Periode werden zwei Summen gebildet. Summe 1 enthält alle Kursveränderungen von Tagen mit steigendem Schlusskurs, während Summe 2 all die Tage enthält, an denen der Schlusskurs unterhalb des Vortages war. Beide Summen werden im zweiten Schritt geglättet, indem die Durchschnittswerte über die voreingestellte Periode gebildet werden. Bei einer Periodenlänge von 14 werden folglich beide Summen durch 14 dividiert. Der letzte Schritt besteht jetzt darin, den RSI zu ermitteln. Dazu wird die durchschnittliche Summe der positiven Tage ins Verhältnis zur Gesamtdurchschnittssumme gesetzt:

mit: AvgSU = durchschnittliche Summe positiver Tage (Kerzen)

AvgSD = durchschnittliche Summe negativer Tage (Kerzen)

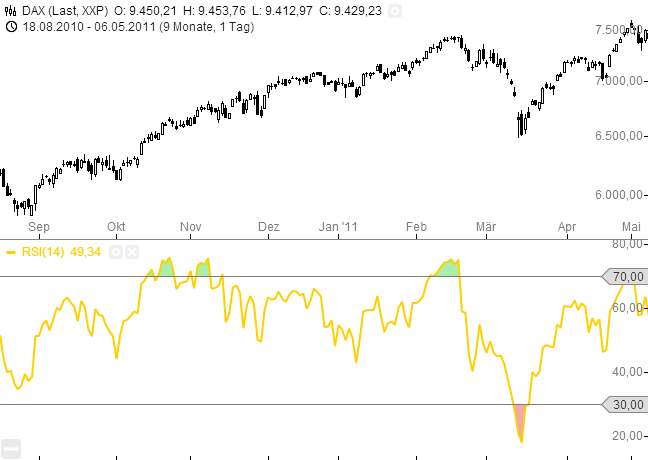

Durch diesen letzten Schritt ist der RSI-Indikator auf einen Wertebereich zwischen 0 und 100 festgelegt, was diesem auch einen oszillierenden Charakter gibt. Zudem erfolgt klassisch eine Dreiteilung des Wertebereichs, in dem Werte von 0 – 30 als überverkaufter Markt, Werte zwischen 30 und 70 als normal und Werte zwischen 70 und 100 als überkaufter Markt angesehen werden. Erreicht der Kurs einen der Extrembereiche, färbt Guidants die Fläche darunter farblich ein. Abbildung 1 zeigt uns den RSI Indikator in seiner Standardeinstellung von 14 Perioden im DAX Tageschart.

Anwendung und Interpretation

Als klassischer Momentumindikator ist es mehr als naheliegend, die für diese Indikatorengruppe typischen Interpretationsmöglichkeiten auch beim RSI anzuwenden, die da wären: Divergenzanalyse, Analyse der Extremzustände, Schnittpunkte aus Indikator und diversen Hilfslinien und die klassische Formationsanalyse.

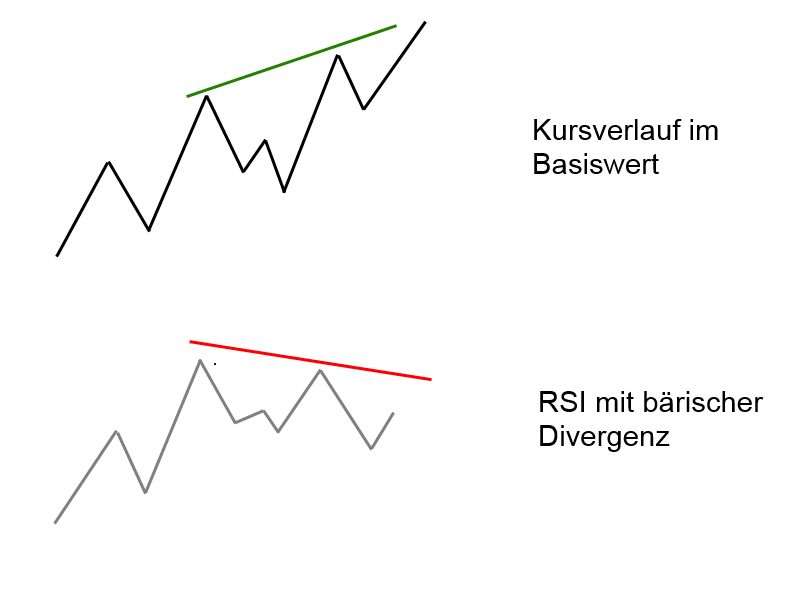

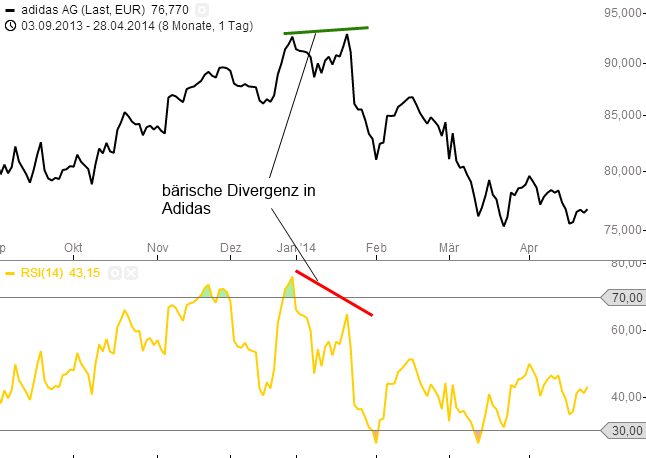

Innerhalb der Divergenzanalyse liegt der Fokus auf abweichende Bewegungen zwischen dem RSI und dem Verlauf im Basiswert. Ausgehend von einer aufwärts gerichteten Bewegung im Basiswert wird von einer bärischen Divergenz gesprochen, wenn der Basiswert zusammen mit dem RSI nach einem Hochpunkt 1 in eine Korrektur übergeht und dieser anschließend eine neue Kaufwelle im Basiswert folgt. Während der Basiswert jedoch auf ein neues Hoch klettert, kann der RSI ein solches nicht mehr erreichen. Abbildung 2 zeigt eine bärische Divergenz schematisch, während in Abbildung 3 eine solche in der Adidas Aktie auszumachen ist.

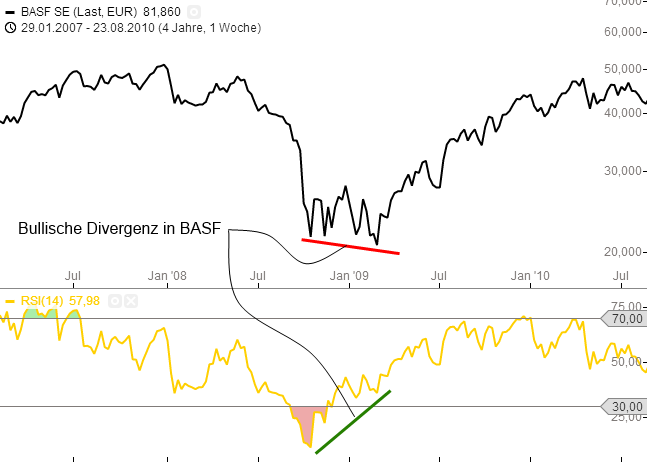

Analog gilt für eine bullische Divergenz, dass neue Tiefs im Basiswert durch den Indikator nicht mehr bestätigt werden (siehe Abbildung 4, bullische Divergenz im BASF Wochenchart).

Die grundlegende Annahme hinter Divergenzen ist, dass das Auftreten einer solchen eine Schwäche in der laufenden Bewegung darstellt und kurzfristig zu einem Stimmungswechsel im Markt führen kann.

Wie bei allen Divergenzanalysen gibt es auch hinsichtlich des RSI einiges zu beachten. Zunächst muss darauf hingewiesen werden, dass in den RSI lediglich der Schlusskurs einer Kerze einfließt und dementsprechend sind Hochs und Tiefs innerhalb einer Kerze auch bei der Divergenzanalyse irrelevant. Zudem stellt sich ein Trader bei der Divergenzanalyse immer gegen den laufenden Trend, was nicht ohne Risiko ist. Divergenzen durch entsprechend bestätigende Signale wie bspw. Umkehrmuster in kleineren Zeitebenen des Basiswertes oder ähnlichem abzuwarten, kann die Erfolgschancen erhöhen. Zudem können sich Divergenzen bis zum abschließenden Stimmungswechsel lange hinziehen und auch nicht jede Trendwende geht mit einer Divergenzbildung einher.

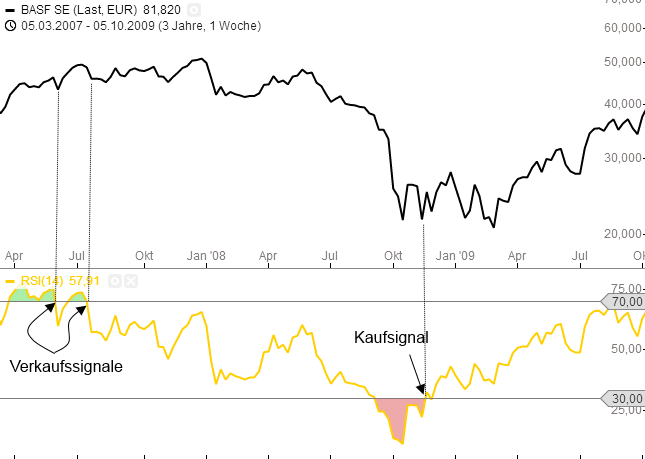

Eine weitere einfache Möglichkeit der Signalgenerierung mit Hilfe des RSIs ist die Analyse der Extremzustände. Steigt der RSI in die Zone oberhalb von 70 an, liegt ein überkaufter Markt/überdehnter Aufwärtstrend vor. Die Risiken einer zumindest temporären Korrektur steigen. Der Rücklauf aus der Extremzone könnte nun als entsprechend bestätigendes Signal gewertet werden. Gleiches gilt für die Gegenseite. Ein Eintauchen in den Wertebereich unter 30 suggeriert einen überverkauften Markt/überdehnten Abwärtstrend und die Chancen auf eine Erholung steigen. Durchbricht der RSI nun den Schwellenwert bei 30 von unten, läge ein Kaufsignal vor. Der Trader selbst kann hierbei mit den Schwellenwerten experimentieren, um für die von ihm betrachteten Basiswerte eine gute Einstellung zu finden. Dies wird, genauso wie das Setzen passender Stopps, nötig sein, denn ein Blick auf den Verlauf des RSI Indikators zeigt, dass es um die Schwellenwerte herum durchaus „zappelig“ zugehen kann. In Abbildung 5 wird der bereits bekannte Verlauf in BASF aus Abbildung 4 nochmals für die Signalgenerierung aus den Extremzonen herangezogen, da sich hier durchaus schöne Signale zeigen. Das aber auch bei dieser Signallogik nicht alles Gold ist, was glänzt, wird bereits beim ersten fehlgeschlagenen Verkaufssignal deutlich.

Eine weitere Möglichkeit der Interpretation bzw. Signalableitung bestünde darin, den RSI mit einer Triggerlinie zu versehen. In Abbildung 6 wurde hierfür auf einen einfachen gleitenden Durchschnitt zurückgegriffen, der auf den RSI angewendet wurde.

Daraus ergeben sich neue Kreuzungspunkt, die zumindest theoretisch für Kauf- und Verkaufssignale genutzt werden können. Wie die Abbildung jedoch schon vermuten lässt, bedarf es auch bei dieser Anwendung zusätzlicher Filter, denn der RSI ist sehr volatil und Kreuzungen treten regelmäßig auf, ohne dass es anschließend zu entscheidenden Richtungsänderungen im Basiswert kommt. Parallel dazu aber offeriert dieser Ansatz jedoch noch einen anderen Ansatz. Die Glättung über einen gleitenden Durchschnitt führt zu einem ruhigeren RSI-Verlauf, welches sich u.U. positiv auf die bereits besprochenen Signallogiken auswirken kann. So ließen sich bspw. neue Signale aus der Kreuzung zweier auf den RSI angewendeter Durchschnitt ableiten (siehe Abbildung 7) oder aber die Glättung selbst wird genutzt, um die bereits besprochene Extremzonenanalyse durchzuführen (siehe Abbildung 8).

Abschließend soll noch kurz auf die Formationsanalyse im RSI hingewiesen werden. In diesem Sinne wird der RSI als Kursverlauf interpretiert und der Trader kann nach entsprechenden Chartmustern wie Doppeltiefs, Trendumkehren, SKS-Formationen und anderen Ausschau halten. Auch die Anwendung von Trendlinien, Unterstützungen & Widerständen ist an dieser Stelle möglich.

Kritische Würdigung

Der Relative Stärke Index ist einer der klassischen Standardindikatoren in jedem Chartingtool, aber dies macht ihn nicht automatisch zur Non-Plus-Ultra-Waffe für Trader und Investoren. Ich bin mir relativ sicher, dass auch der RSI für den erfolgreichen Handel eingesetzt werden kann, hierfür aber zusätzliche Filter von Nöten sind. Dies zeigen nicht nur die in diesem Artikel aufgezeigten Beispiele, sondern ergibt sich bereits aus einer einfachen Überlegung heraus. Der RSI ist als Indikator eindeutig berechenbar und mit Hilfe der heutigen fortgeschrittenen Analyse- & Tradingtechnik, die selbst privaten Tradern zur Verfügung steht, wäre es zu einfach, aus einer simplen Überschneidung des RSI mit seinen Extremzonen oder irgendwelchen Durchschnitten heraus, hochprofitabel zu handeln. Das könnte schließlich jeder, aber die Börse ist sicher kein Ort, die jeden zum Gewinner macht. Man ist bei der Anwendung des RSIs, sei es nun als Analysewerkzeug oder zur direkten Signalgenerierung angehalten, diesen mit anderen Elementen des Tradings zu kombinieren. Dann wird der RSI einen wertvollen Beitrag leisten können. Um nur eins zu nennen: Ihre Signale können noch so gut sein, wenn Sie beim Trading nicht systematisch und diszipliniert vorgehen. Moneymanagement lautet hier das Stichwort welches Sie bei aller Analyse nie unter den Tisch fallen lassen sollten (Hier finden Sie einen wirklich tollen Ratgeber zum Thema Moneymanagement). Ansonsten zum Abschluss noch ein klein wenig Eigenwerbung. Bei GodmodeTrader betreue ich einen eigenen Trading-Service, der sich direkt an Einsteiger richtet. Im Ausbildungs- und Seminarpaket begleite ich Sie auf dem Weg zum nachhaltigen Börsenerfolg. Mehr Informationen finden Sie hier. Ich würde mich freuen Sie dort persönlich begrüßen zu können. In diesem Sinne

Viel Erfolg

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.