Outperformance-Zertifikate

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Prinzip und Funktionsweise der Outperformance-Zertifikate:

Maßgebend ist bei einem Outperformance-Zertifikat der Basispreis. Darüber hinaus wird vom Emittenten eine Partizipationsrate festgeschrieben, die oberhalb von 100 % liegt. Diese ist je nach Basiswert und Zertifikat unterschiedlich und kann auch durchaus 250 % betragen. Oberhalb des Basispreises kann der Anleger von einem Anstieg zum Laufzeitende mit dieser erhöhten Partizipationsrate profitieren. Unterhalb des Schwellenkurses entwickelt sich das Outperformance-Zertifikat im Einklang mit dem Basiswert.

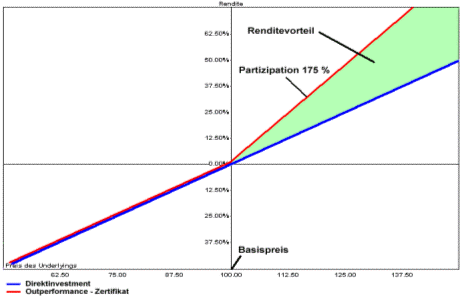

Die Abbildung 1 verdeutlicht das Auszahlungsprofil eines Outperformance-Zertifikates. Angenommen wird hierbei ein Outperformance-Zertifikat mit einer unteren Schwelle von 100,00 Euro und einer Partizipationsrate von 175%. Zum Zeitpunkt der Betrachtung soll davon ausgegangen werden, dass der Basiswert bei 80,00 Euro notiert und das Outperformance-Zertifikat zu einem Kurs von ebenfalls 80,00 Euro zu haben ist. Wenn sich der Basiswert bis zum Laufzeitende nicht bewegt und auch zu diesem Zeitpunkt bei 80,00 Euro notiert, bekommt der Anleger auch diese 80,00 Euro für das Zertifikat ausbezahlt. Im Allgemeinen erfolgt dann aber die Lieferung der Aktie. Steigt die Aktie zum Laufzeitende hingegen bis auf 120,00 Euro an, erhält der Anleger diese 120,00 Euro sowie zusätzlich die Spanne zwischen dem Kurs des Basiswertes und Basispreises multipliziert mit der oberhalb von 100 % liegenden Partizipationsrate. Also nochmals 15,00 Euro. Wie beschrieben verhält sich das Outperformance-Zertifikat aber nur zum Laufzeitende. Der leicht grün gekennzeichnete Bereich stellt den Renditevorteil dar. Während der Laufzeit gibt es aber noch keine volle Partizipation entsprechend der festgelegten Rate am Kursanstieg oberhalb des Basispreises.

Das Szenario der Auszahlung zum Laufzeitende lässt sich entsprechend zusammenfassen:

- Notiert der Basiswert zum Laufzeitende über dem Basispreis, kommt es zu einer Auszahlung in Höhe des Basispreises zuzüglich der Spanne zwischen dem Kurs des Basiswertes und dem Basispreis, welche mit der Partizipationsrate multipliziert wird.

- Wenn der Basiswert zum Laufzeitende unter dem Basispreis notiert, erfolgt entweder entsprechend dem Bezugsverhältnis die Lieferung von Aktien des Basiswertes oder eine Auszahlung in Höhe des Basiswertkurses zu diesem Zeitpunkt.

Vor- und Nachteile der Outperformance-Zertifikate

Vorteile des Outperformance-Zertifikates gegenüber einem Direktinvestment:

- Der Anleger partizipiert oberhalb eines bestimmten Basispreises uneingeschränkt mit einer erhöhten Rate an einer positiven Entwicklung des Basiswertes.

- Das Risiko ist hingegen, unterhalb des Basispreises, nicht höher als das des Basiswertes.

Nachteil des Outperformance-Zertifikates gegenüber einem Direktinvestment

- Der Anleger verzichtet zugunsten der zusätzlichen Options-Komponente auf mögliche Dividenden des Basiswertes

- Je nach Volatilität und vorhandener Restlaufzeit kann die Kursstellung des Zertifikates merklich von der theoretischen Kursstellung des Zertifikates abweichen. Diese liegt vor dem Laufzeitende teilweise deutlich unterhalb des Kurses, den das Zertifikat zum Laufzeitende aufweisen würde.

- Bei Outperformance-Zertifikaten mit einem Basispreis am oder im Geld muss zumindest während der Laufzeit aufgrund des fehlenden Caps häufig ein etwas höherer Einstiegspreis einkalkuliert werden.

Tipps zur Auswahl von Outperformancezertifikaten

Die volle Partizipationsrate erreicht das Outperformance-Zertifikat nur zum Laufzeitende.

- Wenn eine stärkere Aufwärtsbewegung erwartet wird, bietet es sich an, ein Outperformance-Zertifikat mit einer kürzeren Laufzeit auszuwählen, welches im Bereich des Basispreises gekauft wird. Die Partizipation ist zum Ende der Laufzeit höher.

- Bei der Erwartung einer moderaten Aufwärtsbewegung kann die Laufzeit länger gewählt werden.

- Um den eigentlichen Vorteil des Zertifikates, eine klare Verbesserung des Chance/Risiko-Verhältnisses, auszunutzen, bietet sich der Aufbau einer Position im Bereich des Basispreises an. Dabei ist darauf zu achten, dass das Zertifikat zu diesem Zeitpunkt, angepasst um das Bezugsverhältnis, möglichst keinen größeren Aufschlag gegenüber dem Kurs des Basiswertes beinhaltet. Andernfalls besteht bei einem Rückfall des Basiswertes ein gegenüber dem Direktinvestment höheres Verlustrisiko.

Fallbeispiel und Vergleich

Am folgenden Beispiel anhand mehrerer Verlaufsszenarien soll die Entwicklung des Outperformance-Zertifikates genauer erläutert werden:

Angenommen wird hierbei der Kursstand einer Aktie bei 100,00 Euro. Darauf wird das folgende Outperformance-Zertifikat gekauft:

Basispreis: 100,00 Euro

Partizipation oben: 175,00 %

Briefkurs: 100,00 Euro

Szenario 1:

Die Aktie bewegt sich zum Laufzeitende abwärts und notiert bei 80,00 Euro. In diesem Fall erleidet der Anleger im Outperformance-Zertifikat denselben Verlust wie auch bei einem Investment im Basiswert. Einen Renditevorteil bietet das Zertifikat nicht, aber auch keinen Nachteil.

Szenario 2:

Es kommt zu einem Anstieg des Basiswertes auf 125,00 Euro und damit über den Basispreis des Zertifikates. Auf diesem Niveau bietet sich bei einem Direktinvestment eine Rendite von 25,00 %. Das Outperformance-Zertifikat weist zunächst den Wert des Basispreises, 100,00 Euro, auf. Hinzu kommt die um die Partizipationsrate angepasste Differenz zwischen Kurs des Basiswertes und Basispreis. Diese beträgt (125,00-100,00) x 1,75 fache Partizipation = 43,75 Euro. Insgesamt erhält der Anleger im Outperformance-Zertifikat also 143,75 Euro und erzielt eine Rendite von 43,75 %. Es bietet sich damit ein Performancevorteil in diesem Beispiel von 18,75 %.