Moneymanagement - Steuern Sie Ihr Risiko, dann steuern Sie Ihren Erfolg

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Bleiben Sie in Ihrer Komfortzone, sonst droht ein Drama!

Ein Trader sollte niemals über seine eigene Risikokomfortzone hinausgehen. Wer mehr riskiert, als er emotional verkraftet, wird an der Börse baden gehen! Der erste und wichtigste Schritt im Rahmen des Risiko- & Moneymanagements (RMM) ist es, seine eigenen Grenzen auszuloten. Nehmen Sie sich die Zeit, über Ihre Risikoneigung nachzudenken. Schauen Sie dabei auch auf Ihr bisheriges Trading und die Erfahrungen, die Sie dort hinsichtlich des RMM gesammelt haben. Was sind Sie bereit, am Tag, in der Woche, im Monat zu verlieren? Wann wird es schmerzhaft für Sie? Und egal was Ihnen jemand zum Thema RMM erzählt, Sie sollten diese schmerzhaften Grenzen nie überschreiten! Sind die Grenzen des eigenen Wohlbefindens "gefunden", geht es im praktischen Tradingalltag "nur noch" um die Frage nach den Positionsgrößen.

Eine unterschätzte Variable in Ihrem Trading: die Positionsgröße!

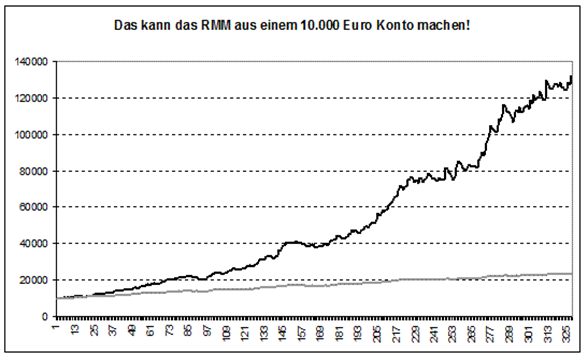

Welchen zentralen Einfluss die Wahl der Positionsgröße hat, verdeutlicht Abbildung 1 sehr eindrucksvoll. Dargestellt sind zwei Performancekurven, deren Profitunterschiede größer nicht sein könnten.

Dies ist umso erstaunlicher, als dass es sich bei beiden Performancekurven um die gleichen Trades, jedoch mit unterschiedlichen Positionsgrößenmodellen handelt. Sie lesen richtig. In beiden Strategien wurden absolut die gleichen Signale zur gleichen Zeit gehandelt. Die Einstiege waren genauso identisch, wie die Ausstiege und die Stoppsetzung. Allein die Positionsgrößen wurden anders bestimmt und nur dadurch konnte einen fast zehnmal größerer Profit erzielt werden. Versuchen Sie einen solchen Performancesprung einmal durch Optimierung von Ein- oder Ausstiegssignalen zu erreichen! Das wird Ihnen kaum gelingen! Sie sehen, welche Macht hinter dem Risiko & Monemanagement steckt.

Martingale- und Antimartingale: Zocken oder klug spekulieren,was darf es sein?

Grundsätzlich wird innerhalb des Risiko & Moneymanagements zwischen sogenannten Martingale- und Antimartingale-Taktiken unterschieden. Erstere zeichnet vor allem aus, dass nach Verlusttrades das Risiko erhöht wird, während Antimartingale-Taktiken nach Verlusttrades das Risiko, also die Positionsgröße, verkleinern. Bekanntestes Beispiel von Martingale-Strategien ist wohl das Roulettespiel, in dem der Spieler auf Schwarz oder Rot setzt und nach einem Verlust, seinen Einsatz etwas mehr als verdoppelt. Die Idee dahinter ist simpel und entspricht unserem typischen Denkmuster. Wir mögen es nicht zu verlieren und wollen nach einem Verlust den Ausgangszustand so schnell wie möglich wieder erreichen. Verdoppeln wir nach einem Verlierer unseren Einsatz und gewinnen beim nächsten Wurf, können wir mit dem Gewinn auch die vorangegangenen Verluste wieder reinspielen. Unter bestimmten Annahmen wäre ein solches Vorgehen beim Roulette sogar sinnvoll, nur sind diese Annahmen im echten Leben unrealistisch. So müsste der Spieler über unendlich viel Kapital verfügen und gleichzeitig darf es im Casino keine Maximaleinsätze geben.

So verlockend die Theorie martingaler Taktiken auch ist, im echten Leben und damit auch im Trading sorgen diese für einige Probleme. Werden Martingale-Taktiken auf das Trading übertragen, droht dem Trader ein böses Ende. Allein nach fünf Verlusten in Folge wäre der Einsatz schon sechszehn mal größer als beim ersten Trade. Dabei sind fünf Verluste in Folge alles andere als selten. Wenn Sie sich jetzt an den ersten Absatz des Artikels erinnern, in dem ich Ihnen riet, nie Ihre Risikokomfortzone zu verlassen, dürfte schnell klar werden, wie schnell martingale-Taktiken gefährlich werden. Selbst wenn Sie das Kapital hätten, um Positionsgrößen Verzwanzigfachen zu können, dürfte der dabei entstehende Drawdown gigantisch sein. Früher oder später dürfte jeder Trader aufgrund des enorm großen Drawdowns emotional einknicken und dann ist das Ende des Kontos vorprogrammiert.

Martingale-Taktiken mögen verführerisch wirken, führen im Trading jedoch meist in den Ruin. Interessanter sind jedoch Ansätze aus dem Antimartingale Bereich. Innerhalb dieser Taktiken wird das Risiko nach jedem Verlusttrade systematisch verkleinert. Drawdowns werden bei diesen Taktiken in der Regel kleiner ausfallen, während in Erfolgsphasen der "Zinseszinseffekt" positiv auf die Performancekurve wirkt. Genau diese beiden Effekte führen in Abbildung 1 zu der massiven Outperformance.

Der Fixed-Ratio-Ansatz

Das Standard Modell innerhalb der Antimartingale-Taktiken ist sicherlich der Fixed-Ratio-Ansatz. In diesem wird ein vom Trader festgelegter und über einen gewissen Zeitraum fixer Prozentsatz der aktuellen Kontogröße im nächsten Trade riskiert. Die Auswirkungen eines solchen Ansatzes haben Sie beispielsweise bereits mit dem Performancevergleich in Abbildung 1 sehen können.

Ein einfaches Beispiel wäre, dass Sie als Trader bspw. immer 1 % Ihres Kapitals im nächsten Trade riskieren. Die Betonung dabei liegt auf "riskieren". Verwechseln Sie Ihr Risiko bitte nicht mit Ihrer Investitionssumme. Wenn ich eine Adidas-Aktie für 270 EUR kaufe, habe ich 270 EUR investiert. Wenn ich aber einen Stop-Loss bei 250 EUR einbaue und mich entscheide, dort zu verkaufen, falls der Kurs fällt anstatt zu steigen, dann habe ich nur 20 EUR verloren. Meine Investitionssumme sind zwar 270 EUR, mein geplantes Risiko sind aber nur 20 EUR.

Jetzt, wo dieser wichtige Unterschied geklärt ist, können wir uns ein Beispiel für den Fixed-Ratio-Ansatz anschauen: Angenommen, unser Konto ist aktuell 148.345 EUR groß, ich will 1 % riskieren (der Prozentsatz stammt aus meinen Überlegungen zu meiner Risikokomfortzone (siehe Absatz 1)) und ich möchte Adidas bei 260 EUR kaufen. Dort beginnt ein Supportbereich. Idealerweise kann dieser halten, wenn aber nicht, will ich bei einem Kurs von 240 EUR aussteigen.

Mit diesem Tradingplan und meinen Rahmenbedingungen ist es jetzt sehr leicht, die richtige Positionsgröße zu berechnen. So sind 1 % von 148.345 EUR gleich 1.483,45 EUR. Diesen Betrag darf ich insgesamt verlieren. Da ich je Aktie bis zu meinem geplanten Stop-Loss 20 EUR verliere, brauche ich nur 1.483,45 EUR durch 20 zu dividieren. Ich darf also rund 74 Aktien zu 260 EUR kaufen und dabei investiere ich 74 * 260 = 19.240 EUR. Sollte der Trade nach hinten losgehen, verliere ich ca. 1 % meines Kontos bzw. 1.483,45 EUR.

Das Grundprinzip des Fixed-Ratio-Ansatzes ist relativ einfach und lässt sich leicht in Excel oder anderen Programmen automatisieren. Irritationen gibt es bei Einsteigern hinsichtlich der Höhe des zum Einsatz kommenden Prozentsatzes. So sei an dieser Stelle noch einmal ausdrücklich erwähnt, dass die Größe des Prozentsatzes der eigenen Risikokomfortzone enstpringt, wie wir sie uns einleitend in diesem Artikel kurz angeschaut haben. Gleichzeitig wird der Prozentsatz nicht "willkürlich" bei jedem Trade neu festgelegt, sondern ist in der Regel über einen längeren Zeitraum eine konstante Größe. Ein weiterer Aspekt, der im Rahmen des Fixed-Ratio-Ansatzes aufkommen könnte, ist die Frage, wie bei der Ermittlung des aktuellen Kontostandes mit offenen Buchgewinnen und -verlusten umzugehen ist. Diese mit in die Berechnung einfließen zu lassen, hat Vor- aber auch Nachteile. Eine abschließende und allgemeingültige Aussage kann nicht getroffen werden. Hier muss der Trader selbst abwägen. Die wichtigste Forderung ist aber auch in diesem Zusammenhang, die eigene Kompfortzone nicht zu verlassen. Gleiches gilt für die Frage, inwieweit Ordergebühren berücksichtigt werden sollen. Am Ende läuft alles auf die selbe Antwort hinaus: es ist egal, für welche Option Sie sich entscheiden, Sie passen schlicht Ihren Prozentsatz an Ihre Parameter an und achten darauf, Ihre Risikokomfortzone nicht zu verlassen. Trauen Sie sich ruhig, Ihre eigene Entscheidung zu treffen. Sie sind ein anderer Trader als ich oder Buchautor X. Wir alle mögen unterschiedliche Prozentsätze wählen, aber die Grundidee und den Handel in der eigenen Risikokomfortzone haben wir alle gemeinsam.

Variationen sind erlaubt

Der Fixed-Ratio-Ansatz stellt ein Basismodell innerhalb der Antimartingale Strategien dar und lässt sich durch Variationen leicht an die eigenen Bedürfnisse anpassen. Diese ergeben sich aus den individuellen Rahmenbedingungen des Traders, sowie seinen Zielen. Risikofreudige Trader mit einem kleinen Account und dem kurzfristigen Ziel, dieses möglichst zügig, aber unter Einhaltung der eigenen Kompfortzone aufzubauen, könnten beispielsweise einen Teil der bisher realisierten Gewinne wieder reinvestieren. Ein fiktives Beispiel in diese Richtung wäre, ein Prozent des aktuellen Kontostands zuzüglich drei Prozent der bisherigen Gewinne im nächsten Trade zu riskieren. Startete der Trader mit 20.000 Euro seine Tradingkarriere und der aktuelle Kontostand beträgt 25.000 Euro, dann darf der Trader im nächsten Trade 250,00 Euro (1 % von 25.000) zuzüglich 150,00 Euro (3 % von 5.000 Euro) riskieren. Da dieser Mehrbetrag nur anfällt, wenn das Tradingkonto im Gewinn ist, bleiben die Vorteile der Antimartingale Strategien erhalten. Im Falle eines im Minus stehenden Kontos wäre die Taktik identisch mit der 1-Prozentmethodik.

Natürlich ist auch mit diesem Beispiel die Grenze des Möglichen noch nicht erreicht und der Phantasie des Traders sind nur wenige Grenzen gesetzt, sein Risiko & Moneymanagement perfekt auf den eigenen Tradingstil abzustimmen. Bei all dem Performancehunger, den die meisten Trader mit an die Börse bringen und den vielen Möglichkeiten die das Risiko & Moneymanagements im Detail bietet, bleibt das oberste Gebot jedoch immer, ausschließlich innerhalb seiner eigenen Komfortzone zu handeln. Nur so stehen die Chancen gut, ein diszipliniertes und erfolgreiches Tradinggeschäft aufzubauen.

Viel Erfolg

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.