Antizyklisches Trading - Gewinnen in Zeiten, in denen andere ihr Konto verlieren!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ich nehme die aktuelle Phase im Deutschen Aktienindex zum Anlass, um gemeinsam mit Ihnen einen kleinen Blick auf das antizyklische Trading zu werfen. Als Coach weiß ich, dass diese Spielart des Tradings sehr beliebt ist. Dahinter stecken typische Denkweisen und Ansichten über den Markt, die dann im praktischen Trading gerne mit emotionalen Aspekten kombiniert werden. Eine typische Denkweise im antizyklischen Trading ist, dass die Kurse ja nicht ewig steigen (fallen) können und je weiter diese im Trend laufen, desto aggressiver wird man. Man kauft ständig im Verlust nach, denn immerhin war der Markt schon zum Zeitpunkt der ersten Tranche eigentlich reif für eine Gegenbewegung.

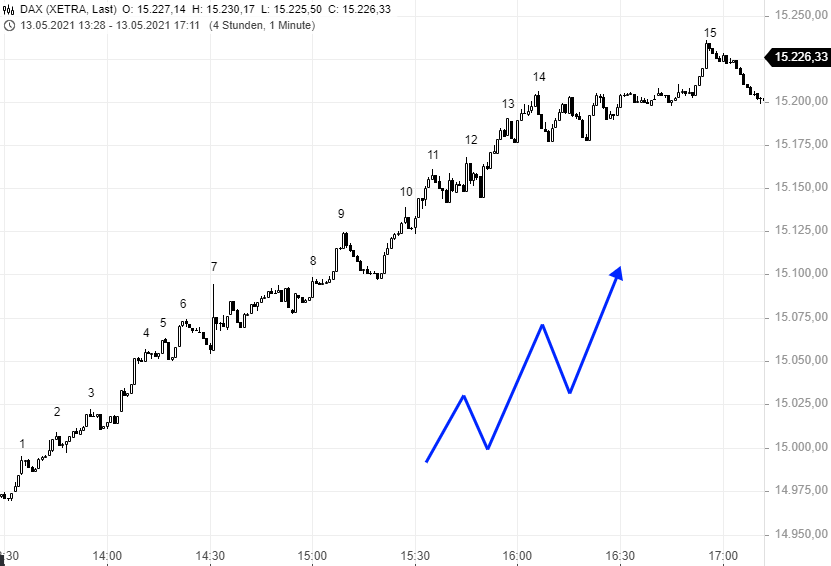

So oder ähnlich dürften gestern viele Marktteilnehmer auch über den Intraday-Verlauf des Dax gedacht haben. Schauen Sie nur einmal auf den 30-Minutenchart (Sie handeln Aktien im Tageschart? Kein Problem, auch hier werden Sie solche Kursverläufe finden). Es ist wirklich selten, dass der Deutsche Aktienindex so lange, so weit und vor allen Dingen so geradlinig ansteigen kann, ohne dass es eine spürbare Reaktion in die andere Richtung gibt. Selbst heute ging man noch mit einem Aufwärtsgap in den Handel.

Wie kann man solche Phasen meistern?

Ich möchte Ihnen kurz aufzeigen, wie Sie selbst solche schwierigen Tage, die ohne Zweifel nicht die Regel sind, meistern können. Dazu zoomen wir einmal in den Dax-Verlauf von gestern hinein und schauen uns den 1-Minutenchart an. Wir müssen verstehen, worauf wir uns einlassen.

Die obige Grafik zeigt den Dax-Verlauf und die gestrige Anzahl der Aufwärtswellen. Immer wenn der Dax ein neues Hoch erreicht hat und anschließend unter ein Tief der vorangegangenen Kerze zurückgefallen ist, wurde eine Welle beendet. Schließlich hätte diese Gegenbewegung ja auch den Startpunkt einer Korrektur oder gar einer Trendwende darstellen können. Wie man im Chart jedoch sieht, konnte man zwischenzeitlich 15 Aufwärtswellen zählen, ohne dass es wirklich zu einer spürbaren Trendwende gekommen ist und selbst bei dieser Zählung war ich noch großzügig.

Kann man einen solchen Trend überleben, auch wenn man immer nur Short geht?

Stellen wir uns einen Trader vor, der schon in Welle zwei oder drei begonnen hat, den Markt zu Shorten und anschließend mit jedem neuen Hoch nachkaufte, kann man sich ausmalen, dass das Konto eines solchen Trader gestern massiv gelitten hat. Von den Nerven ganz zu schweigen.

Trotzdem ist ein antizyklisches Vorgehen nicht uninteressant. Tatsache ist nämlich, dass der Markt relativ selten solche geradlinigen Trends ausbildet. In normalen Zeiten haben wir also eine relativ gute Wahrscheinlichkeit, dass tatsächlich früher oder später eine entsprechende Gegenbewegung einsetzt. In der Mehrzahl der Fälle und der Tage (oder Wochen und Monate) dürften wir mit einem solchen Vorgehen erfolgreich sein. Das Problem ist nur, dass Trendtage wie gestern zum Ruin führen können und genau das darf nicht passieren. Aber wie kann man dies „gewährleisten“?

Planung und ein Sinn für Realität ist das Wichtigste!

Die Antwort auf die Frage, ob man trotz solcher extremen Trends antizyklisch überleben kann, lautet: ja, man kann! Entscheidend dafür ist aber, dass man sich bewusst ist, dass es Tage geben wird, an denen die Trends geführt unendlich weit gegen einen laufen. Hat man diese Hürde genommen und solche Tage akzeptiert, braucht man eigentlich nur sein gesamtes Trading danach ausrichten. Auch wenn diese Tage relativ selten sind, bilden sie die absolute Grundlage für einen erfolgreichen antizyklischen Handel. Ich muss nämlich sowohl meine Tradingfrequenz, als auch meine Positionsgrößen und alles andere an solchen Tagen ausrichten. Ich muss alle Tradingvariablen so wählen, dass ich an solchen Tagen weder finanziell noch emotional in Schwierigkeiten kommen.

Gleichzeitig muss ich natürlich auch den Spagat schaffen, Positionsgrößen & Co so zu wählen, dass ich meine Tradingziele erreiche. Ich denke jedem wird klar sein, dass man weder finanziell noch emotional in den Ruin getrieben wird, hätte man gestern bei jedem „bärischen Signal“ (Rückfall unter das vorangegangene 1-Minuten-Kerzentief) nur ein Short-Zertifikat gehandelt. Die gesamte Positionsgröße wäre selbst in diesem Trend so gering, dass sie kaum jemanden gejuckt hätte. Dummerweise aber verdient man halt bei solchen Positionsgrößen auch nicht das, weshalb man eigentlich das Trading begonnen hat.

Die Frage, wie ein solcher Spagat aussehen kann, können Sie sich nur selbst beantworten. In meiner Trader-Ausbildung habe ich diesen Tradingstil zuletzt mehrfach vorgestellt und auch mit eigenen Beispielen untermauert. Dazu gehörte auch eine Beschreibung des gestrigen, antizyklischen Handelns und wie ich diesen gemeistert habe. Wichtig ist jedoch, dass Sie selbst ihre Entscheidungen treffen müssen. Nur Sie selbst wissen, wie viele Fehlsignale infolge Sie emotionslos hinnehmen können. Nur Sie selbst wissen, wo Ihre finanzielle und emotionale Grenze liegt. Genau diese dürfen Sie nämlich nie überschreiten!

Also stellen Sie sich der Realität, akzeptieren Sie solche Tage und richten Sie Ihr antiyzklisches Trading nicht an den guten, sondern genau an solchen Tagen wie gestern aus. Planen Sie Ihre grundlegende Positionsgrößen und Ihr Trademanagement so, dass Sie nicht aus Ihrer Komfortzone rauslaufen und voila, fertig ist ein antizyklischer Tradingansatz, mit dem Sie die meiste Zeit sehr viel Spaß haben werden, da er gut funktioniert. Der Preis dafür sind die starken Trendtage und diesen Preis müssen Sie problemlos bezahlen können.

Viel Erfolg

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.