Zwei Notenbanken, zwei verschiedene Wege, zwei unterschiedliche Resultate

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Als die Bank of Japan den Leitzins erhöhte und eine weitere Reduktion der monatlichen Anleihekäufe ankündigte, reagierte der Aktienmarkt gar nicht so wie erwartet. Obwohl Zins, Renditen und damit auch der Yen stiegen, stieg auch der Aktienmarkt. Wenn es etwas gab, auf das sich Anleger in den vergangenen Jahren verlassen konnten, dann war es die unüberwindbare Korrelation zwischen Währung und Aktien.

Am Mittwoch kam es allerdings zu einer ausgesprochen ausgeprägten Rally beim Nikkei. Einen Tag später stellt sich nun heraus, dass es sich dabei um eine Eintagsfliege handelte. Der Yen wertet weiter auf, der Nikkei bricht regelrecht ein. Die Rally hatte wohl weniger mit der Geldpolitik zu tun als mit der globalen Rally von Technologieaktien.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

Diese begann bereits vor dem US-Zinsentscheid und setzte sich auch danach fort. Einige Kommentatoren schrieben die Rally dem Zinsentscheid zu. Persönlich halte ich es für unwahrscheinlich, dass die Zinspolitik viel damit zu tun hatte, zumindest bei Technologieaktien. Man kann zwar argumentieren, dass vor lauter Vorfreude auf den Entscheid eine Rally stattfand, doch der eigentliche Entscheid und auch die Kommentare dazu waren wenig erhellend.

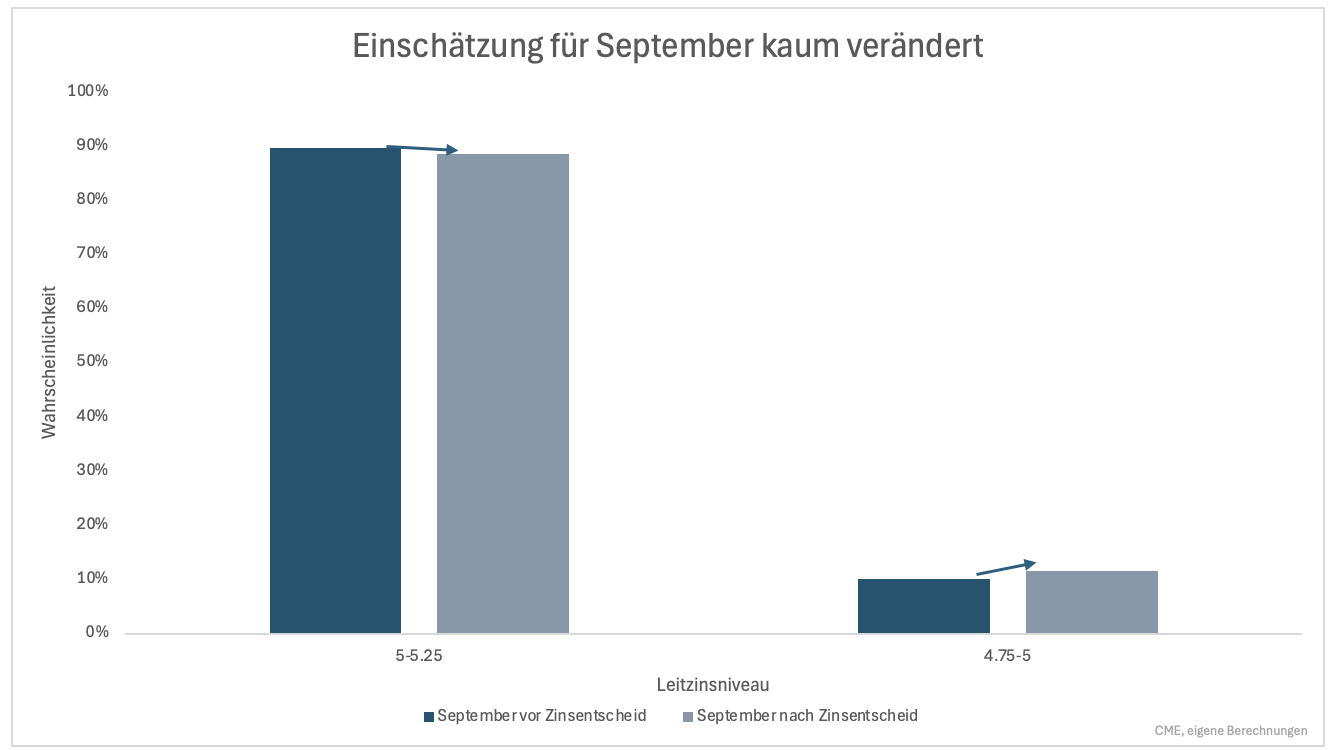

Die Wahrscheinlichkeit für einen Zinssatz in der Bandbreite von 5 bis 5,25 % im September ist minimal gesunken und die Wahrscheinlichkeit für einen Zinssatz im Bereich von 4,75 bis 5 % ist leicht gestiegen (Grafik 1). Anleger erwarteten vor dem Entscheid mit 100 % Sicherheit zumindest eine Zinssenkung. Das tun sie immer noch, auch wenn einem Zinsschritt in der Höhe von 50 und nicht 25 Basispunkten nun eine höhere Wahrscheinlichkeit beigemessen wird. Die Wahrscheinlichkeit für 50 Basispunkte stieg allerdings nur von 10,1 auf 11,5 %. Das kann man nicht als große Veränderung bezeichnen.

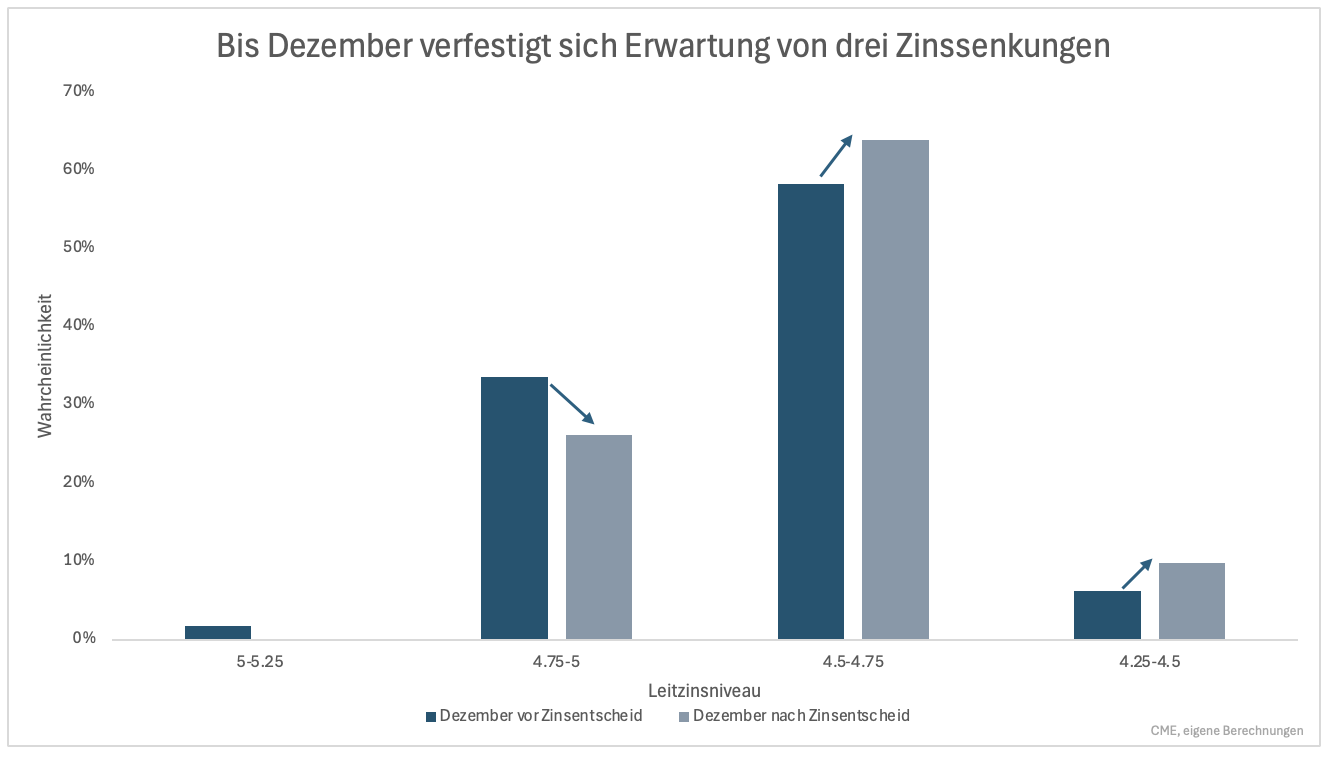

Auch für Dezember ergeben sich kaum neue Erkenntnisse. Der Markt erwartete bis Jahresende drei Senkungen von 0,25 Prozentpunkten. Das tut der Markt immer noch, ist sich nun aber minimal sicherer (Grafik 2). Unterm Strich hat sich die bisherige Meinung von Anlegern verfestigt und nicht verändert. Die Rally hat wenig mit dem gestrigen Entscheid zu tun.

Ohnehin sind Technologieaktien schon seit Längerem nicht mehr eng mit Anleiherenditen korreliert. Dies war 2021 und 2022 ganz anders. Stiegen die Renditen, fielen Aktien (Grafik 3). Die Tech-Rally wird von anderen Faktoren getrieben und nicht mehr von der Geldpolitik.

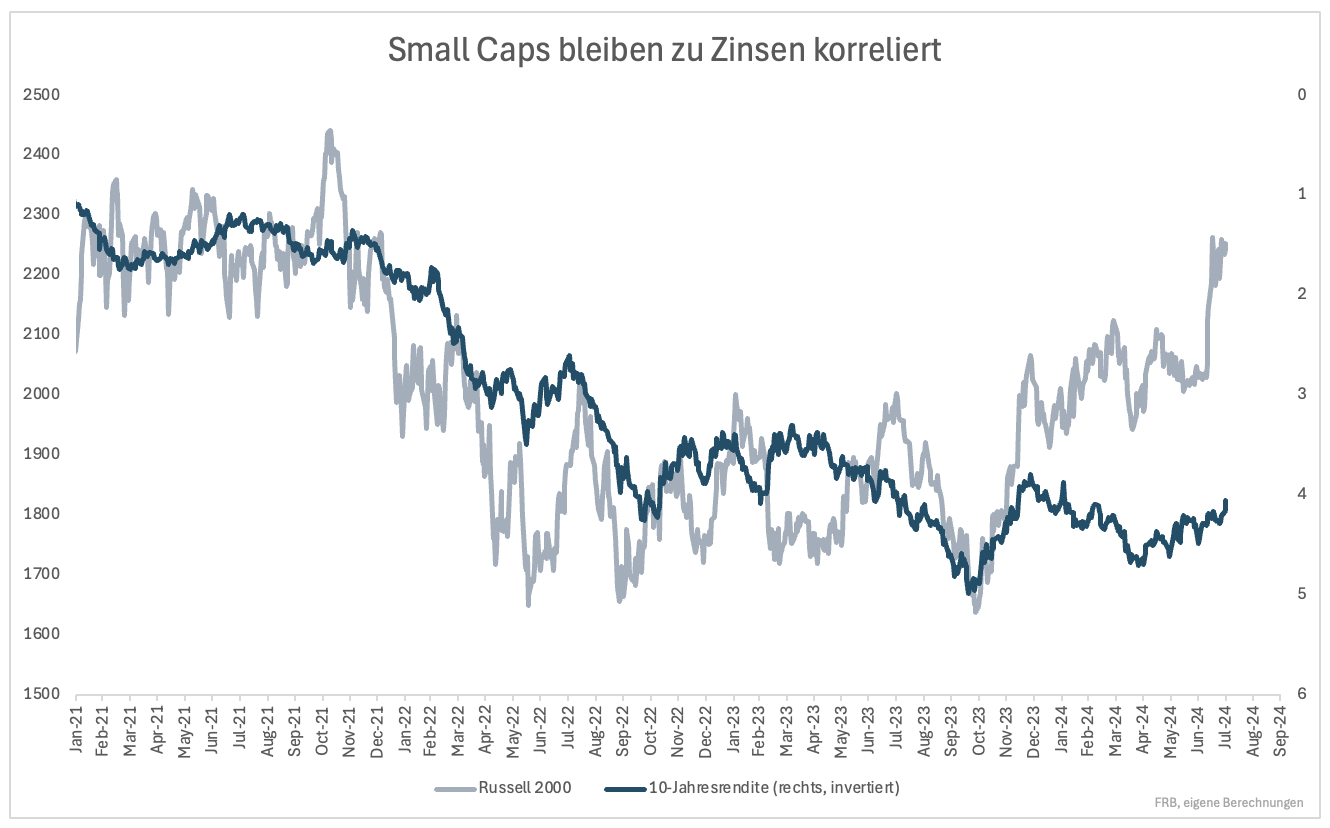

Anders ist es bei Small Caps. Wenn auch auf unterschiedlichem Niveau, die Kurse folgen den Renditen nach wie vor (Grafik 4). Die Kursgewinne bei Small Caps kann man der Geldpolitik zuschreiben, die der Technologieindizes nicht. Es waren schlichtweg Schnäppchenjäger unterwegs, die nach Microsofts Quartalszahlen zugriffen. Was das genau bedeutet, dazu an anderer Stelle mehr.

Japan dürfte ein schwieriger Markt bleiben. Die Bank of Japan geht in die gegengesetzte Richtung von allen anderen großen Notenbanken. Das wird sich genauso auch am Aktienmarkt widerspiegeln.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Inzwischen liegt die Wahrscheinlichkeit für 50 Basispunkte bei 20,5%, siehe: https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html

Zwar erwartet damit die klare Mehrheit immer noch "nur" einen kleinen Zinsschritt. Aber...