Zwei Energie-Versorger nutzen die Gunst der Stunde

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Nachdem Anfang dieser Woche das Treffen der EU-Finanzminister abgesagt wurde, kehrte die große Verunsicherung an die Kapitalmärkte zurück. Markteilnehmer befürchteten, dass der ganze EU-Gipfel abgesagt wird und sich eine einvernehmliche Lösung abermals hinauszögert. Doch aufgrund der Hoffnungen, dass auf dem anstehenden EU-Gipfel eine für den Markt akzeptable Lösung zur Abfederung der Schuldenkrise gefunden werden kann, hat sich das Zeitfenster für Neuemissionen wieder geöffnet. Sofort nutzten zwei Unternehmen die Gunst der Stunde, um sich am Kapitalmarkt zu refinanzieren.

Die schon länger geplante Hybridemission des Karlsruher Energieversorgungsunternehmens EnBW konnte erfolgreich platziert werden.

Aufgrund der Eigenkapitalstruktur der Obligation und des damit verbundenen höheren Risikos, ist die Schuldverschreibung mit einem Kupon in Höhe von 7,375% ausgestattet. Der Hybridbond mit einem Volumen von 750 Mio. Euro wird erst 2072 endfällig, kann aber 2017 vorzeitig gekündigt werden. Durch die Mindeststückelung von 1.000 Euro ist der Bond auch für die meisten Privatanleger zugänglich. Das Rating beträgt Baa1.

Ebenfalls erfolgreich verlief die Neuemission der Oldenburger EWE AG.

Das Dienstleistungsunternehmen in den Bereichen Strom, Gas, und Informationstechnologie sammelte 500 Mio. Euro zu einem jährlichen Zinssatz von 4,125% ein. Der Bond wird 2019 zurückbezahlt und ist mit A2 geratet.

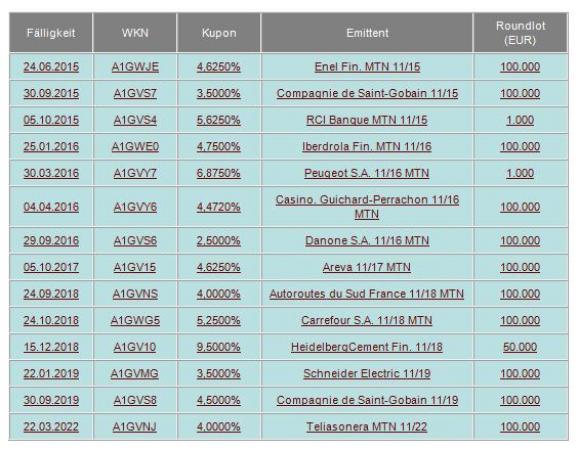

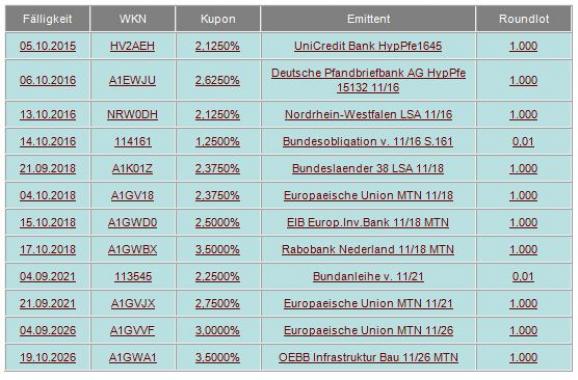

Ausgewählte Unternehmensanleihen

Euro-Bond-Neuemissionen

In dieser Woche hat die Europäische Zentralbank (EZB) im Rahmen eines siebentägigen Refinanzierungsgeschäfts dem Geldmarkt 169,5 Mrd. € (Vw.: 165 Mrd. €) entzogen. Dieser Betrag entspricht der Summe der -im Rahmen des Ankaufprogramms- bis zum 21. Oktober abgewickelten Transaktionen. Somit wurden im Laufe der Handelswoche Staatsanleihen für ca. 4,49 Mrd. € neu angekauft. Insgesamt erhielt die EZB Gebote von 87 Instituten (Vw.: 108) über 231,364 Mrd. € (Vw.: 263,579 Mrd. €). Diese Zahlen belegen, dass sich am Geldmarkt in freudiger Erwartung des anstehenden EU-Gipfels eine leichte Entspannung der Lage abzeichnete.

In dieser Handelswoche wurden in den USA (einschließlich der heutigen Emission) 191 Mrd. US-Dollar am Kapitalmarkt refinanziert. Dabei handelt es sich um 30 Mrd. US-Dollar als 4-Wochen-, 29 Mrd. US-Dollar als 3-Monat-, 27 Mrd. US-Dollar als 6-Monat-T-Bills, 35 Mrd. US-Dollar als 2-Jahre-, 35 Mrd. US-Dollar als 5-Jahre- und 35 Mrd. US-Dollar als 7-Jahre-T-Bond. .

In Euroland wurden auch in dieser Handelswoche wieder diverse Altemissionen aufgestockt. Dabei handelt es sich um Anleihen der Niederlande (A0E6QL / 2015 , A0T6PM / 2019) und Italiens (A1GT3M / 2014 , A1GP58 / 2016 , A0T9D4 / 2019 , A1GU34 / 2022). Aufmerksam wurde in dieser Woche die Mittelbeschaffung Spaniens am Kapitalmarkt beobachtet. So konnten dreimonatige Anleihen im Volumen von 1,38 Mrd. Euro und 2,09 Mrd. Euro als sechsmonatige Wertpapiere platziert werden. Bei beiden Tranchen musste allerdings eine Erhöhung der Renditen seitens der spanischen Regierung akzeptiert werden. So rentierten die Dreimonatstitel nach 1,692% nun mit 2,292% und die Sechsmonatspapiere nach 2,665% nun mit 3,302%.

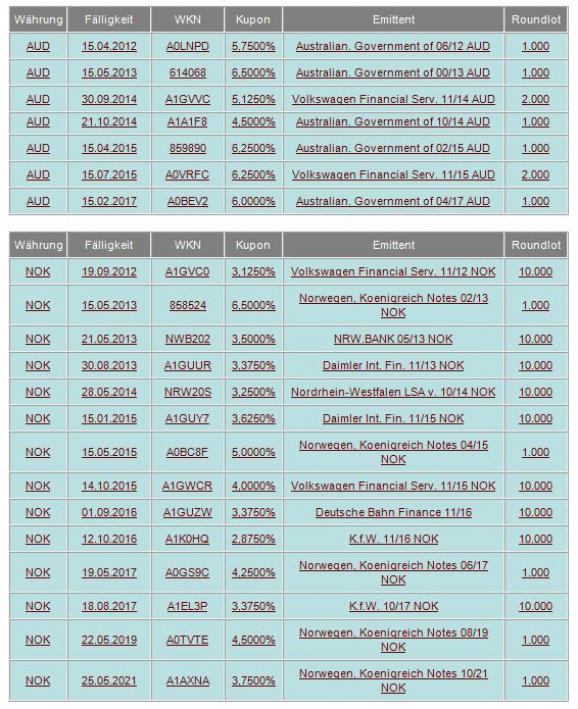

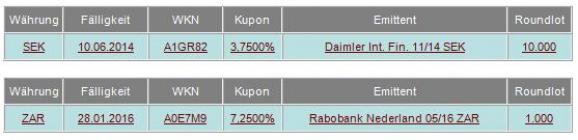

Ausgewählte Währungsanleihen

Erstens kommt es anders, zweitens als man denkt. Seit letzten Donnerstag (1,3655) kennt der Euro nur eine Richtung (Hoch: 1,3975). Diese Entwicklung des Euros gegenüber dem US-Dollar passt nicht zu den schlechten Meldungen aus Euroland. Somit gibt es nur eine sinnvolle Erklärung für diese Kurssteigerung. Die Spekulanten hatten auf fallende Kurse gesetzt und saßen nun in der Bärenfalle. Erst nach einer kritischen Beurteilung der finalen Beschlüsse der Staats- und Regierungschefs Eurolands wird man beantworten können, ob es sich hierbei ggfs. aber auch um Vorschußlorbeeren handelte. Nach den ersten Misstönen zum angestrebten Forderungsverzicht erhielten die Märkte einen Vorgeschmack auf die Entwicklung im Falle eines Scheiterns. Der Euro gab innerhalb kürzester Zeit auf 1,38 nach, um nach den Beschlüssen die Marke von 1,40 in Angriff zu nehmen.

Somit bleiben die Privatanleger vorsichtig und interessieren sich weiterhin -zur Risikostreuung- für Anleihen auf norwegische und schwedische Kronen, amerikanische, australische, kanadische und neuseeländische Dollar, sowie auf türkische Lira und südafrikanische Rand.

Euro-Bund-Future

In den letzten Tagen fehlten dem Rentenbarometer schlichtweg die echten Impulse. Eine abwartende Haltung der Anleger und die Unsicherheit vor dem EU-Gipfel haben zu einem Kräftemessen der Bullen und Bären geführt. Kurz vor Handelsschluss kam allerdings unverhofft Bewegung in die Märkte. Ob nun Skeptiker sich neu positionierten oder ob Shortpositionen geschlossen wurden, darüber kann nur gemutmaßt werden. Sollte sich der Euro-Bund-Future nachhaltig über der Marke von 136,00% etablieren, so ist ein erneuter Test der 137,00% bzw. 139,19% (Allzeithoch vom 23.9.11) möglich. Sollte es morgen zu einem bösen Erwachen für die Rentenhändler kommen, so wäre bei einem Bruch der Marke um 132,94% (Tief vom 17.10.11) eine Konsolidierung in den Bereich zwischen 132,17% und 132,23% möglich.

Ausgewählte Wirtschaftsdaten

Daten aus den USA:

Erstanträge Arbeitslosenhilfe 403t nach 409t

Registrierte Arbeitslose 3.719t nach 3.694t

Frühindikatoren Sept. +0,2% nach +0,3%

Philadelphia-Fed-Index Okt. +8,7 nach -17,5

Wiederverkäufe Häuser Sept. 4,91 Mio. nach 5,06 Mio., -3,0% nach +8,4% (MoM)

S&P/CaseShiller Hauspreisindex Aug. 142,84 nach 142,62

Verbrauchervertrauen Okt. 39,8 nach 46,4

Hauspreisindex Aug. -0,1% nach +0,0% (MoM)

MHB Hypothekenanträge +4,9% nach -14,9%

Auftragseingang langl. Güter Sept. -0,8% nach -0,1%

Langl. Güter ohne Transport Sept. +1,7% nach -0,4%

Neubauverkäufe Sept. 313t nach 296t, +5,7% nach -0,3% (MoM)

Daten aus Euroland:

Verbrauchervertrauen Okt. -19,9 nach -19,1

PMI Composite Okt. 47,2 nach 49,1

PMI Verarb. Gewerbe Okt. 47,3 nach 48,5

PMI Dienste Okt. 47,2 nach 48,8

Industrie neue Aufträge Aug. +1,9% nach -1,6% (MoM) sb, +6,2% nach +8,9% (YoY) nsb

Daten aus Deutschland:

Erzeugerpreise Sept. +0,3% nach -0,3% (MoM), unv. +5,5% (YoY)

Ifo-Geschäftsklima Okt. 106,4 nach 107,4

Ifo-Aktuelle Geschäftslage Okt. 116,7 nach 117,9

Ifo-Geschäftserwartungen Okt. 97,0 nach 97,9

PMI-Verarb. Gewerbe Okt. 48,9 nach 50,3

PMI Dienste Okt. 52,1 nach 49,7

GfK Verbrauchervertr.Umfrage Nov. 5,3 nach 5,2

Importpreisindex Sept. +0,6% nach -0,7% (MoM), +6,9% nach +6,6% (YoY)

VPI NRW Okt. -0,3% nach +0,3% (MoM), +2,3% nach +2,8% (YoY)

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

Rechtliche Hinweise/Disclaimer und Grundsätze zum Umgang mit Interessenskonflikten der Baader Bank AG:

http://www.baaderbank.de/disclaimer-und-umgang-mit-interessenskonflikten/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.