ZOOM VIDEO - Die Aktie hat ein Problem

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- Zoom Communications Inc. - WKN: A2PGJ2 - ISIN: US98980L1017 - Kurs: 60,230 $ (Nasdaq)

Wenn man so möchte, war der gestrige Quartalsbericht von Zoom ein Spiegelbild dessen, was sich seit Monaten, wenn nicht Jahren, beim Softwarespezialisten für Videokonferenzen abspielt. Nach dem Coronahype 2020/21 geht es unterm Strich nicht mehr wirklich voran.

Gut, es ist noch Wachstum da. Aber es ist kaum der Rede wert. Im zweiten Quartal des Geschäftsjahrs 2024/25 stieg der Umsatz verglichen mit dem Vorjahreszeitraum um 2,1 % auf 1,16 Mrd. USD. Der Gewinn nach Non-GAAP-Rechnungslegung verbesserte sich von 409,6 auf 436,4 Mio. USD bzw. von 1,34 auf 1,39 USD je Aktie.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

Massiv sind wieder einmal die Abweichungen zwischen GAAP und Non-GAAP. Auf GAAP-Basis lag das Ergebnis nur bei 0,70 USD je Aktie, also rund halb so hoch wie das Non-GAAP-Ergebnis. Wie kommt es?

SBCs sprengen jeglichen Rahmen

Wieder einmal liegt es an den stock based compensations (SBC). Die aktienbasierte Vergütung ist seit geraumer Zeit fast schon zu meinem "Lieblingsthema" geworden. Valentin hat sie heute bereits in seinem Snowflake-Artikel thematisiert. Jetzt schau Dir aber einmal an, was das Management von Zoom hier veranstaltet:

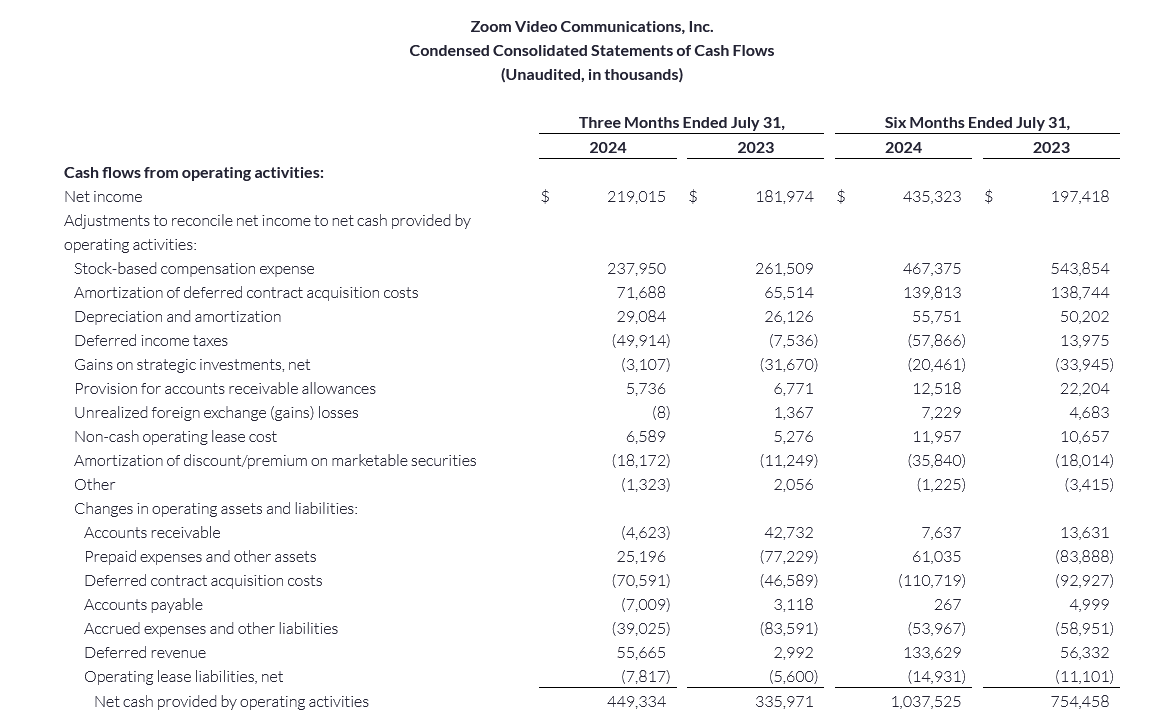

Quelle: Zoom Video

Für die ersten sechs Monate hat Zoom einen GAAP-Nettogewinn von 435 Mio. USD gemeldet. Über 467 Mio. USD sind aber an SBCs "geflossen". Heißt im Klartext, das Unternehmen hat mehr an aktienbasierter Vergütung "gezahlt", als es unterm Strich nach GAAP überhaupt verdient hat. Eine andere Betrachtungsweise: Der ausgewiesene Non-GAAP-Gewinn lag im ersten Halbjahr bei 862,7 Mio. USD. Die SBCs machten mit 486,9 Mio. USD aber über 56 % dieses Gewinns aus. Das ist ein Verhältnis, das in keiner Weise zu rechtfertigen ist. Wohlwollend könnte man anführen, dass im Vorjahresvergleich die SBCs um 76,7 Mio. USD gefallen sind. Natürlich haben die SBCs damit auch einen "künstlichen" Effekt auf den Free Cashflow, weil sie auf den Nettogewinn wieder draufgerechnet werden.

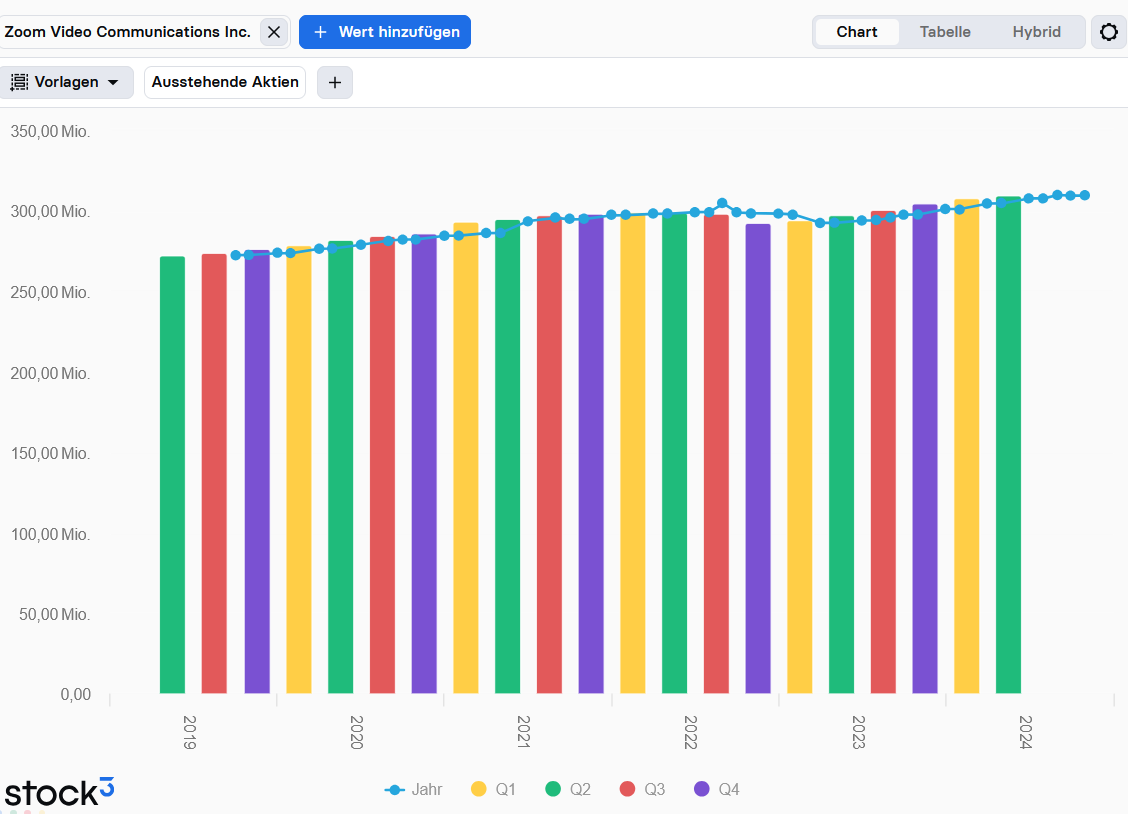

Bilanziell steht Zoom Video dennoch topsolide da. 1,5 Mrd. USD Cash schlummern in der Kasse. Knapp 6 Mrd. USD sind in Wertpapieren angelegt. Macht zusammen 7,5 Mrd. USD. Bei einer Marktkapitalisierung von 18,6 Mrd. USD. Das Unternehmen ist zudem schuldenfrei. Insofern sollten die Verantwortlichen überlegen, verstärkt eigene Aktien zurückzukaufen bzw. dem SBC-Wahnsinn Einhalt zu gebieten. Denn die Aktienanzahl steigt auch jetzt, trotz eines laufenden Aktienrückkaufprogramms, weiter an.

Quelle: stock3 Terminal

Medien stürzen sich heute vorrangig auf die angehobene Jahresprognose. Zoom erwartet inzwischen einen Umsatz zwischen 4,63 und 4,64 Mrd. USD. Das ist aber nur marginal höher als die bisherige Konsensschätzung von 4,62 Mrd. USD. Das Ergebnis je Aktie soll sich nun auf 5,29 bis 5,32 USD belaufen. Klingt gut, 2023/24 waren es aber 5,21 USD. Insofern ist zwar hier anstatt eines Minus nun ein Plus zu erwarten, dieses liegt aber ebenfalls klar im einstelligen Bereich.

Fazit: Bis auf die horrenden SBCs ist es solide, was Zoom abliefert. Die Bilanz sieht auch sehr gut aus, hier dürfte nichts anbrennen. Dass die Aktie aber perspektivisch wieder an ihren Run der Jahre 2020/21 anknüpfen kann, ist eher unwahrscheinlich. Es fehlt schlichtweg an Wachstum. Im Techsegment gibt es zahlreiche attraktivere Unternehmen. Ein KGV und KCV von 12 sehen gut aus, relativieren sich aber bei Fast-Nullwachstum. Sollte die Aktie den potenziellen Keil im Chart auflösen, wären mittelfristig zumindest charttechnisch Kurse um 75 USD drin.

| Jahr | 2023/24 | 2024/25e* | 2025/26e* |

| Umsatz in Mrd. USD | 4,53 | 4,62 | 4,79 |

| Ergebnis je Aktie in USD | 5,21 | 5,06 | 5,12 |

| Gewinnwachstum | -2,88% | 1,19% | |

| KGV | 12 | 12 | 12 |

| KUV | 4,1 | 4,0 | 3,9 |

| PEG | neg. | 9,9 | |

| *e = erwartet, Berechnungen basieren bei US-Unternehmen auf Non-GAAP-Daten |

Jetzt mit dem comdirect Depot über stock3 handeln

Profitiere von unserem aktuellen Angebot 2 Jahre nur 3,90 Euro je Trade zu zahlen und sichere dir zusätzlich 100 Euro Prämie. Starte den Handel mit stock3!

✔️ Aktion bis 31.05.2026: 100 Euro Prämie

✔️ Zusätzlich: 2 Jahre ab 3,90 Euro pro Trade handeln

✔️ Kostenlose Depotführung ohne Bedingungen

✔️ ETF- und Fonds-Specials zu günstigen Konditionen

✔️ Handel direkt über stock3

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Perfekter Artikel der es auf den Punkt bringt und sich zu 100% mit meiner Meinung deckt. Kontroverses Unternehmen mit top Balance Sheet aber keiner Wachstumsphantasie.