Zinsfantasie: Hier irrt der Markt gewaltig

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die US-Leitzins-Futures sprechen eine klare Sprache. Anleger erwarten bis Jahresende einen Leitzins von 3,2 %. Danach stagnieren die Futures mehr oder weniger. Das Zinshoch wird im Februar 2023 mit 3,3 % erwartet. Danach werden Zinssenkungen erwartet, wenn auch minimale. Mittelfristig wird der Leitzins bei 2,5 % gesehen. Diese Rechnung kann nur aufgehen, wenn die Inflation mitspielt. Das Inflationsziel von 2 % ist nach wie vor in Stein gemeißelt. Die Fed hat klargemacht, dass sie eine tiefere Inflationsrate will und es ihr oberstes Ziel ist. Sie nimmt auch eine Rezession und höhere Arbeitslosigkeit in Kauf. Man könnte auch sagen, die Fed will höhere Arbeitslosigkeit erzwingen. Sie formuliert es schöner, indem sie sagt, dass der Arbeitsmarkt wieder ins Gleichgewicht kommen soll, doch das ändert nichts am Resultat. Die Arbeitslosigkeit wird bzw. soll steigen.

Da Geldpolitik keine exakte Wissenschaft ist, muss befürchtet werden, dass der Notenbank keine weiche Landung gelingt. Das ist aktuell aber nicht das Hauptproblem. Das Hauptproblem ist eine zu hohe Inflationsrate, die in absehbarer Zukunft das Inflationsziel von 2 % verfehlt.

Ob Inflationserwartungen, Schätzungen von Investmentbanken oder Modelle der Notenbank selbst, sie alle sehen bis Jahresende 2023 einen Rückgang der Inflation auf ungefähr 4-4,5 % und bis Ende 2024 einen Rückgang auf ca. 3 % (Grafik 1). Obwohl inzwischen angenommen wird, dass die Wirtschaft einer Rezession nicht entkommen kann und die Zinsen steigen, soll das 2 %-Ziel deutlich verfehlt werden, selbst Ende 2024.

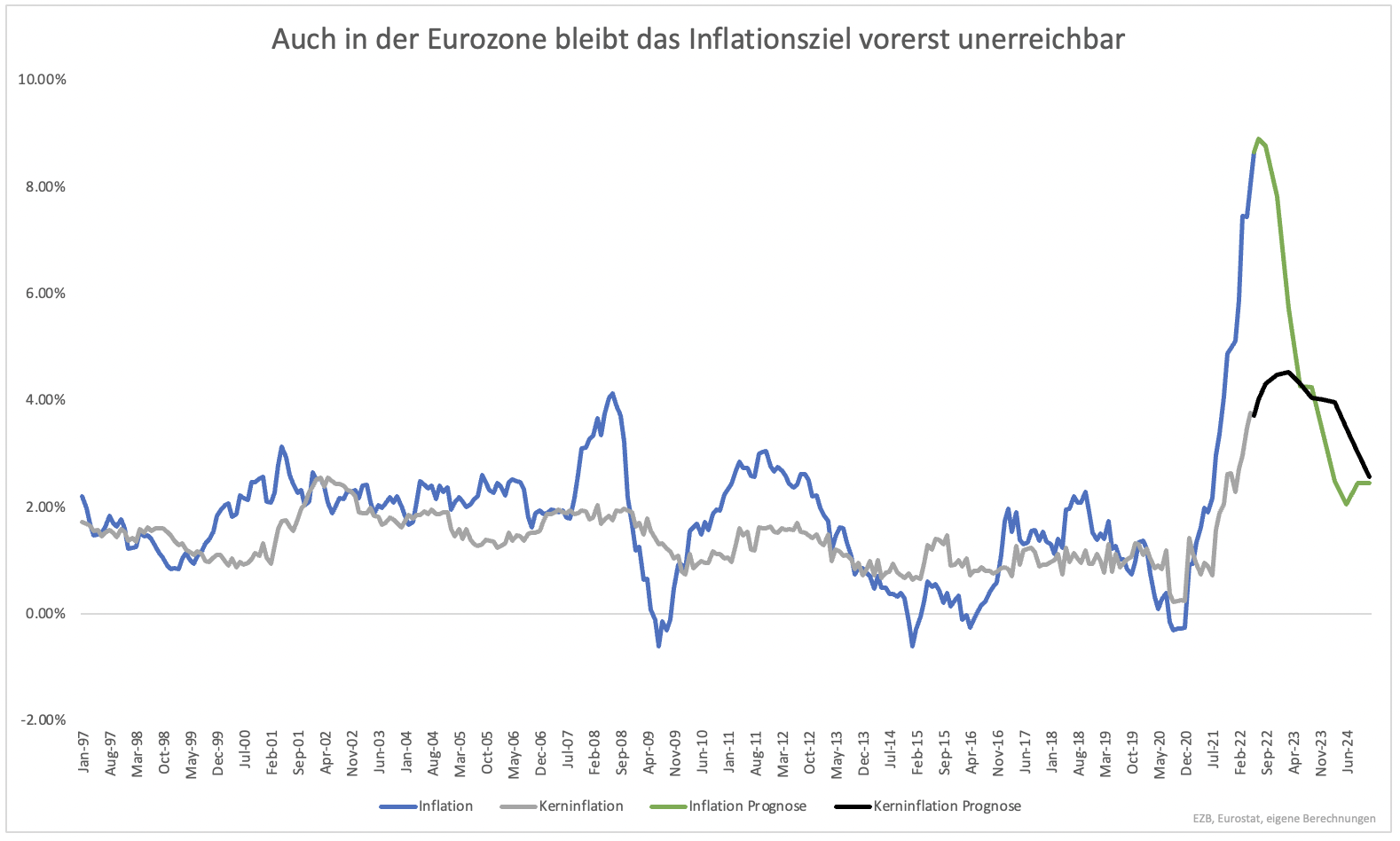

Dies wird nicht nur in den USA erwartet, sondern auch in der Eurozone. Die Kerninflation dürfte Ende 2023 noch bei 4 % liegen. Die Inflationsrate inklusive Energie und Nahrungsmittelpreisen sollte darunter liegen. Dies liegt an den zu erwartenden Basiseffekten. Der Preisanstieg bei Energierohstoffen war massiv und wird sich in diesem Umfang nicht fortsetzen.

Ende 2024 könnten die Inflationsraten dann im Bereich von 2,5 % liegen. Das ist immerhin nah genug am Inflationsziel, sodass keine radikalen Zinsschritte erforderlich sind. Das unterscheidet die Eurozone von den USA. Dort ist das Inflationsproblem größer, auch wenn die Daten derzeit nicht unbedingt den Eindruck erwecken.

Je länger die Inflation über 2 % bleibt, desto eher lösen sich die Inflationserwartungen der Verbraucher und Unternehmen. Notenbanken sind daher in Eile. Eine Rückkehr zum Inflationsziel Mitte des Jahrzehnts ist zu spät. Anstatt Zinssenkungen ab März oder April 2023 ist vielmehr mit weiteren Erhöhungen zu rechnen.

Sofern die kommende Rezession nicht sehr tief ist, werden die Zinsen immer weiter angehoben, wenn auch deutlich langsamer. Der Markt geht davon aus, dass der Zinsverlauf der Konjunktur folgt und in einem Abschwung sinken werden. Der Verlauf ist aber nicht normal, da auch die Inflationsrate alles andere als normal ist. Hier liegt eine gewaltige Fehleinschätzung vor.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Was ein Volltreffer! Nach den Arbeitsmarktdaten heute, wird sich der Druck nochmal deutlich erhöhen.

Die Inflation wird sinken müssen, sonst droht weiter die Lohn Preis Spirale.