Zinsen: Kommt es 2025 anders als alle denken?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Einigkeit unter Ökonomen und auch Marktteilnehmern ist groß. Alle erwarten, dass Notenbanken die Zinsen im kommenden Jahr weiter senken werden. Einige Banken prognostizieren 25 Basispunkte mehr oder weniger als andere. Die Prognosen liegen damit nah beieinander.

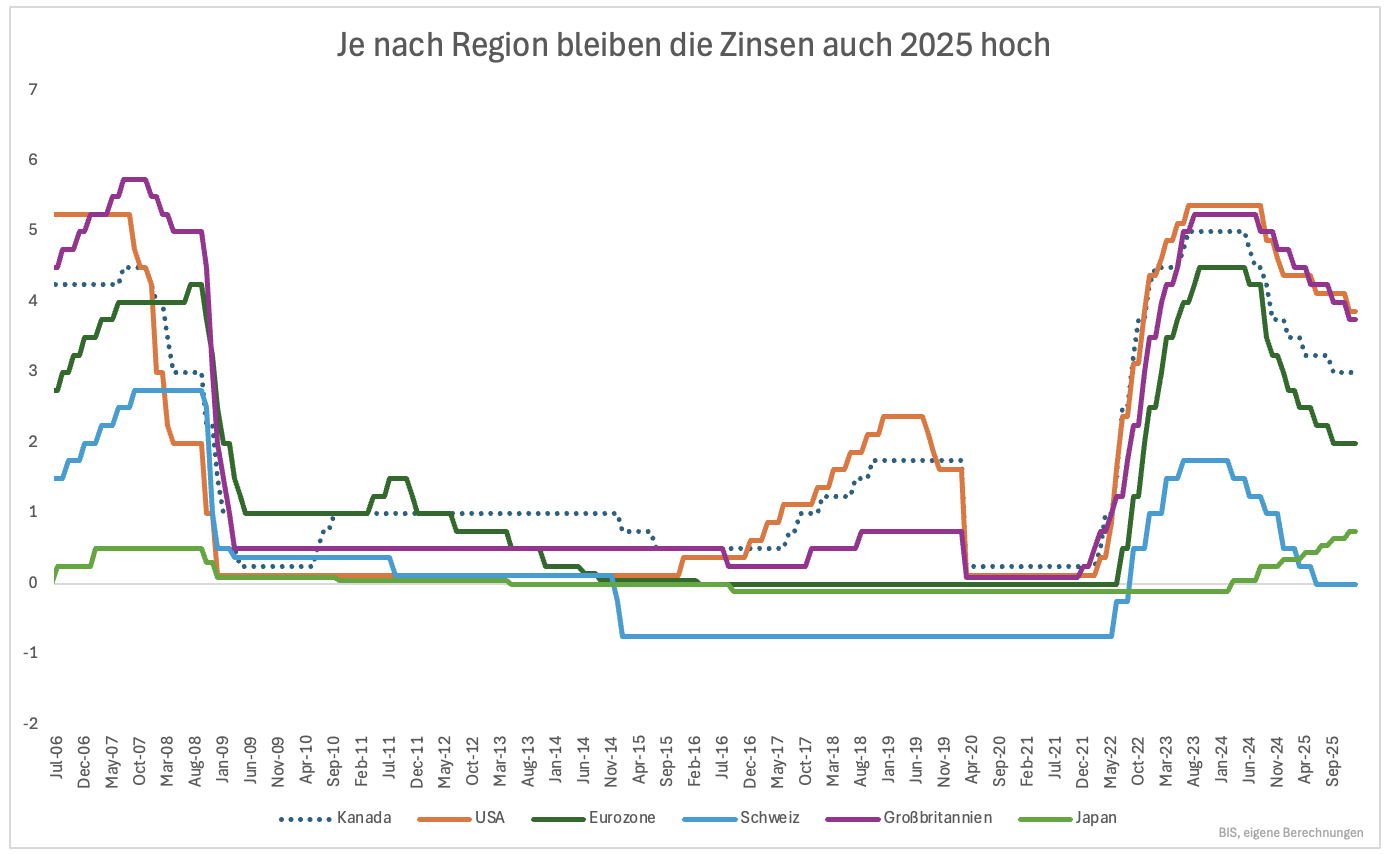

Demnach sollte der Einlagensatz in der Eurozone um einen Prozentpunkt sinken, ebenso der Leitzins in Großbritannien. In den USA und der Schweiz dürften die Zinsen um einen halben Prozentpunkt gesenkt werden und in Kanada um 0,75. Nur Japan werden Zinserhöhungen im Bereich von 0,5 Prozentpunkten zugetraut (Grafik 1).

Die Zinsen gehen also moderat zurück. Im Vergleich zu den vergangenen 15 Jahren und auch im Vergleich zum Zinshoch vor der Finanzkrise bleiben Zinsen hoch. Von einer Rückkehr zur Ultraniedrigzinspolitik kann noch keine Rede sein. Eine Ausnahme ist die Schweiz. Die Nullzinspolitik ist greifbar. Negativzinsen wurden vom SNB-Chef nicht ausgeschlossen.

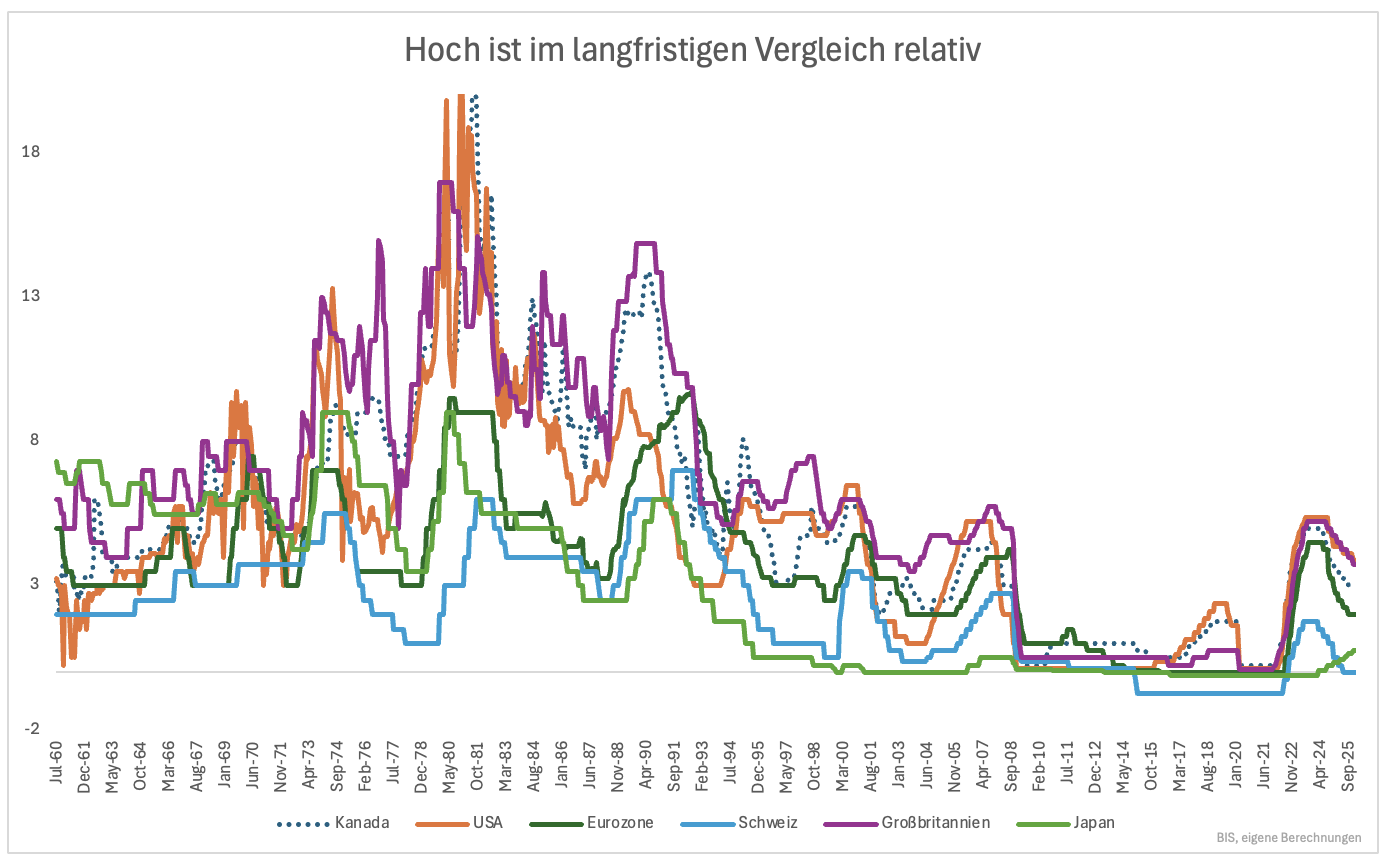

In allen anderen Ländern bleiben die Zinsen höher als es die meisten Anleger kennen. Hoch ist allerdings ein relativer Wert. Betrachtet man die Leitzinsen über einen längeren Zeitraum, waren die Zinsen weder in der ersten Jahreshälfte 2024 hoch, noch kann man sie 2025 als hoch bezeichnen. Relevanter ist der Vergleich zu den vergangenen Jahren. Die Wirtschaft ist weniger dynamisch als in den Wirtschaftswunderjahren. Ebenso ist die Inflation niedriger als in den 70er-Jahren (Grafik 2).

Von Zinserhöhungen geht niemand aus. Will man gegen den Konsens eine Prognose wagen, hielt ich Zinserhöhungen für plausibler, zumindest in den USA. Ob durch Zölle, Steuergeschenke, Deregulierung oder andere Vorhaben der neuen Regierung, sie sollten das Wachstum und die Inflation anschieben. Zinserhöhungen erscheinen mir deshalb wahrscheinlicher als aggressivere Zinssenkungen.

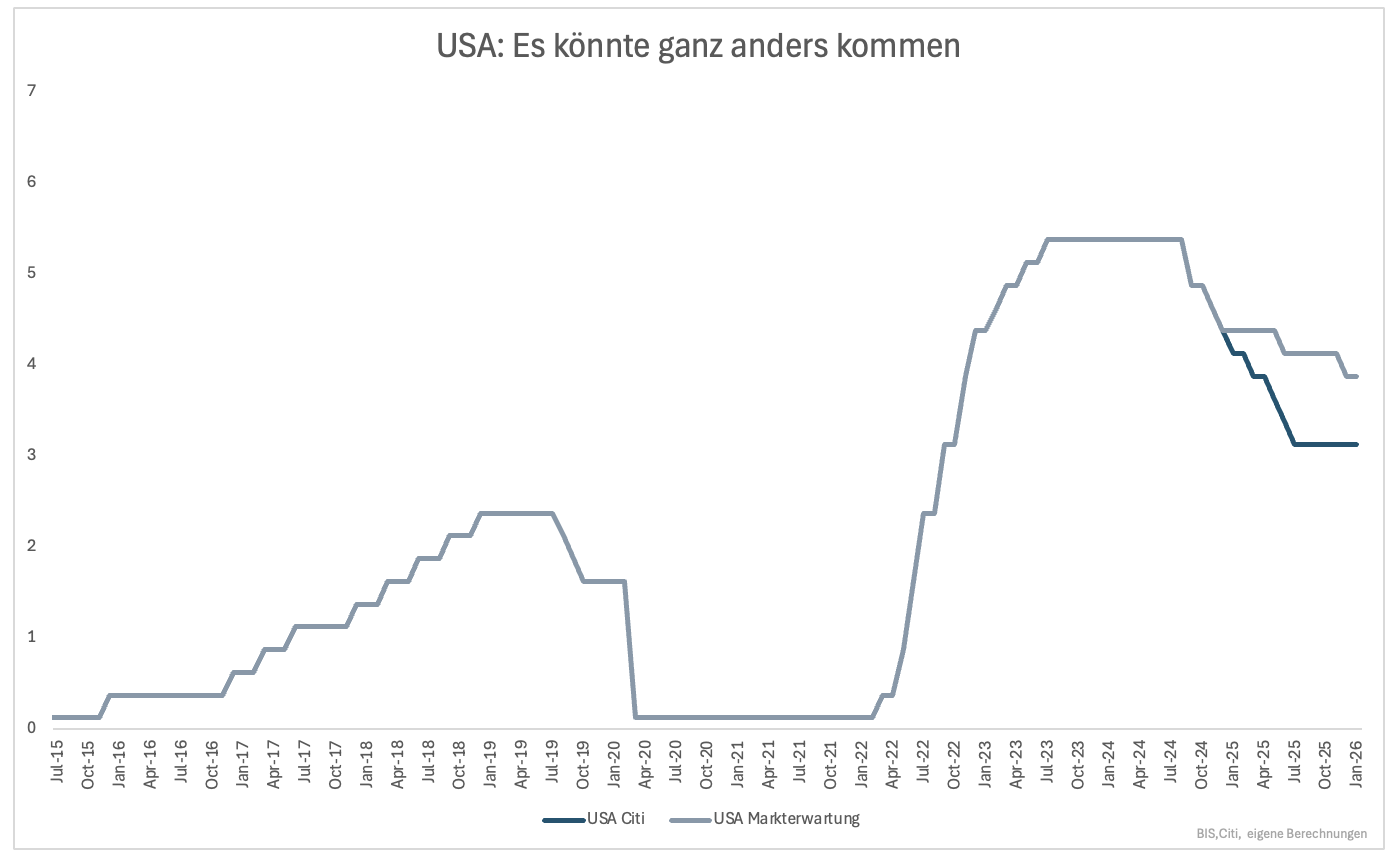

Citi sieht das anders. Sie gehen gegen den Konsens, aber in die andere Richtung. Die Bank erwartet weitere Zinssenkungen und zwar bei jedem Zinsentscheid bis Juli. Der Leitzins liegt dann bei gut 3 %. Das ist ein deutlich aggressiverer Verlauf als es der Markt erwartet. Hier wird erst im Sommer mit hoher Sicherheit von einer weiteren Zinssenkung ausgegangen (Grafik 3).

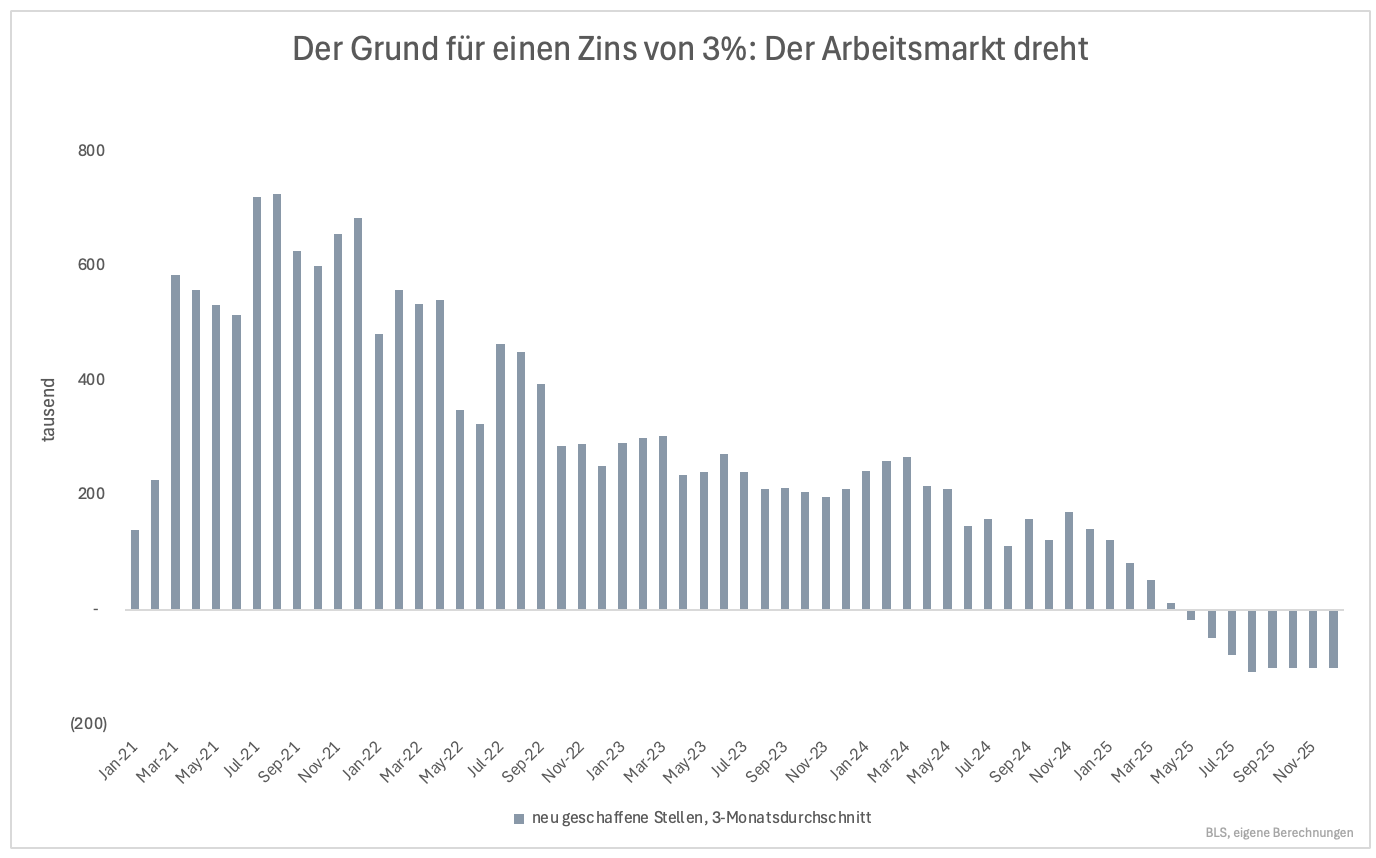

Werden die Zinsen schneller und weiter gesenkt, muss es dafür einen Grund geben. Citi sieht den Grund beim Arbeitsmarkt. Unternehmen schaffen tendenziell immer weniger neue Stellen. Dieser Trend beschleunigt sich und Firmen beginnen Stellen zu streichen (Grafik 4).

Dieses Szenario unterscheidet sich von dem, was etwa in der Eurozone geschehen ist. Das Wachstum war zwar sehr niedrig, doch die Arbeitslosenrate fiel in vielen Ländern weiter. In den USA mag die Inflation weiterhin über dem Zielbereich sein, doch wenn der Arbeitsmarkt dreht, dürfte die Fed ihr Mandat zur Vollbeschäftigung höher gewichten.

Der Arbeitsmarkt ist das, was die Zinsentwicklung in den USA 2025 bestimmen wird. Darin stimme ich überein. Persönlich fällt es mir schwer, einen Kipppunkt klar zu erkennen, zumal die neue Regierung wirtschaftsfreundlich ist.

Tipp: Bewegt sich der Markt seitwärts, kann man mit Inline-Optionsscheinen Kursgewinne erzielen. Aufgrund ihrer hohen Sensibilität gegenüber Marktveränderungen sind Inline-Optionsscheine auch für kurzfristige Spekulationen interessant. Bei Vontobel erfährst Du mehr darüber! (Werbung)

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.