Zins-Brand attackiert auch Margin Debt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Man nehme ein DIN A4 Blatt und zünde eine Ecke an. Brennt die Ecke, greifen die Flammen schnell auf den Rest des Blattes über. Im Finanzsektor brennt aktuell die Zins-Ecke. Da der Zins- bzw. Anleihenmarkt fest mit dem restlichen Finanzmarkt (der Aktien-Ecke, der Währungs-Ecke etc.) verbunden ist, besteht die Gefahr eines Übergreifens auf weitere Teile des Finanzmarktes.

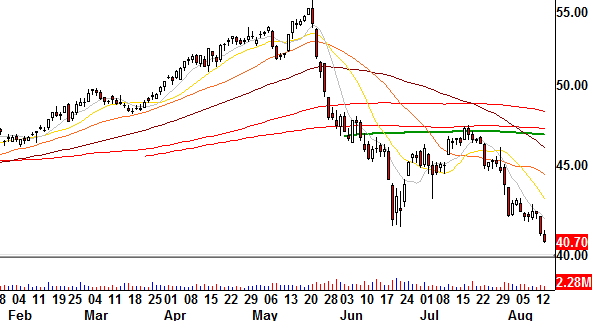

Wir haben aus den neuen 52-Wochen-Tiefs an der NYSE eine REIT-Aktie (börsennotierter Immobilienfonds) herausgegriffen, stellvertretend für die Entwicklung in diesem Sektor. Der Name des Unternehmens lautet HCP. Investiert wird in Health-Care-Immobilien (Ärztehäuser, Krankenhäuser etc). HCP ist einer von aktuell siebzehn im S&P 500 gelisteten REITs.

HCP Tageschart

Seit Mitte Mai stürzt diese Aktie aufgrund des steigenden Zinsniveaus ab. Das gestiegene Zinsniveau wirft Projekt-Kalkulationen von REITs über den Haufen. Da inzwischen viele Charts zinsabhängiger Fonds/Unternehmen so aussehen, stellt sich die Frage, ob auf Pump finanzierte, misslingende Vorhaben nicht das Abziehen von Kapital aus anderen Sektoren nach sich ziehen. Mit anderen Worten: Müssen Löcher gestopft werden, könn-ten diese mit Gewinnen aus Aktienanlagen bezahlt werden. Dies wiederum würde die Aktienmärkte dann belasten, wenn die Löcher groß genug sind. Wenn schon bei einem Zinsniveau von 2,3 bis 2,5% (Rendite 10 jähriger US-Anleihen) zinssensitive Anlagen massiv verkauft wurden, wie erst sähe es bei einem Niveau von 3,5% aus?

In der jüngsten Merrill Lynch Umfrage wünschten sich viele Fonds Manager, dass Staat und Unternehmen die CAPEX („capital expenditures“) erhöhen, um die Wirtschaft anzukurbeln. Doch sind gerade Investitionsausgaben für langfristige Wirtschaftsgüter (z.B. in die Infrastruktur, Gebäude, Maschinen, Computer) stark vom Zinsmarkt abhängig. Wenn man sich fragt, warum IBM eine derart schwache Performance abliefert, dann sollte man wissen, dass der Preis für die Ausrüstung mit IBM-Computern incl. der Dienstleistungen häufig über einen Leasing-Vertrag abgegolten wird oder per Kredit finanziert wird.

Leasingverträge sind renditeabhängig. Ähnliches gilt für Firmenfahrzeuge. Die Leasing Quote bei Neuzulassungen in Deutschland liegt oberhalb von 30%. Steigen die Renditen, so hebelt dies die Leasinggebühren nach oben. Die Folge sind letztendlich nicht mehr, sondern weniger CAPEX-Investments. Dies führt zu Kollateralschäden im Hinblick auf die wirtschaftliche Dynamik.

Im März verwiesen wir in einer Kolumne auf die steigende Spekulationsneigung in den USA, ausgedrückt durch die sogenannte Margin Debt. Die NYSE führt eine Statistik über Kredite, die in US-Portfolios für den Kauf von Aktien zur Verfügung gestellt werden. Diese Kredite erreichten im April 2013 mit 384 Mrd. US-Dollar ein neues Allzeithoch.

Der rasante Teil des Anstiegs begann im Herbst 2012. Während die breite Masse außen vor blieb, gingen viele Fonds und Hedge Fonds in die Vollen, nachdem Mario Draghi seinen Erhaltungsschwur für den Euro abgab und parallel dazu Ben Bernanke QE3 ankündigte (siehe Pfeil obiger Chart).

Während Draghi seinen OMT-Schwur weithin hochhält, will Bernanke mit Blick auf sein Amtsende im Januar 2014 nicht als Helikopter-Ben in die Geschichte eingehen. Vielmehr möchte er als derjenige angesehen werden, der die US-Zentralbank auf den Pfad der Tugend zurückgebracht hat. Selbst wenn es nur ein erster Schritt wäre: Bernanke würde – sollte die Rückführung des Quantitative Easing in Kürze beginnen – behaupten können, dass er die Normalisierung eingeleitet hätte. Die Märkte reagieren zurückhaltend auf das angekündigte Entfernen des Bernanke-Puts. Seit Mai steigt die Margin Debt nicht mehr: Die Spekulation verliert an Reiz. Die Vorsicht schafft sich Raum.

Würde der Aktien-Markt vergleichsweise schnell fallen, würden sogenannte Margin Calls den Druck verstärken. Das liegt daran, dass US-Aktien-Portfolios nur bis zu einer Höhe von 50% beliehen werden dürfen. Erleiden die Aktien Verluste, so sinkt auch die erlaubte Kreditsumme. Dies führt zu Zwangsverkäufen. Investoren und Fonds, die in zinssensitive Titel wie beispielsweise in REITs übergewichtet sind und darüber hinaus spekulativ unterwegs sind, dürfte der eine oder andere Margin Call bereits erreicht haben.

Hinzu kommt, dass Spekulationskredite den normalen Zinsveränderungen unterliegen. Steigen die Zinsen, so steigen auch die Zinsen für die Spekulationskredite. Dies beschleunigt das Näherrücken der Beleihungsgrenze bei Geschäften auf Kredit.

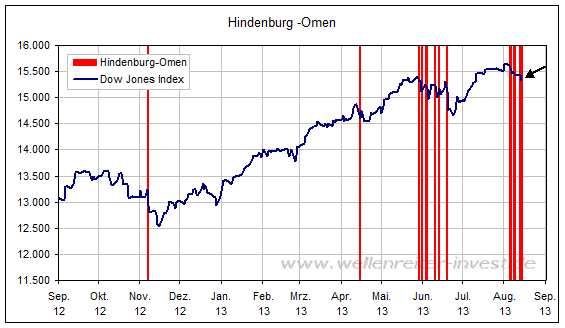

Das Hindenburg-Omen nistet sich als Dauergast ein. An den vergangenen acht Handels-tagen wurden sechs Omen registriert. Am Mittwoch standen 102 neue Hochs 253 neuen Tiefs gegenüber.

Die hohe Zahl neuer Tiefs stammt fast ausschließlich aus dem Bereich der an der NYSE notierten nicht-operierenden Unternehmen. Anleihe-, Muni-Fonds und REITs werden aufgrund der steigenden Zinsen massiv abverkauft.

Wie viele neue Tiefs treten nun tatsächlich im Markt der operierenden Unternehmen auf? Wir verfügen über die entsprechenden Daten aus dem Russell 3000 Index. Dieser Index umfasst die US-Unternehmen des Russell 2000 (Nebenwerte) und des Russell 1000 (Standardwerte). Der Russell 3000 repräsentiert 99% des US-Aktienmarktes. Gestern wurden 18 neue Tiefs im Russell 3000 gezählt. Der Verlauf der neuen Tiefs der vergangenen Jahre ist nachfolgend dargestellt.

Von den 253 am Mittwoch (14.08.) notierten neuen Tiefs an der NYSE ist demnach ein verschwindend geringer Teil auf operierende Unternehmen zurückzuführen. Die beständig auftretenden Hindenburg-Omen sollten als das betrachtet werden, was sie derzeit sind: Ein Warnzeichen dafür, dass steigende Zinsen in einem Teilmarkt bereits zu negativen Auswirkungen führen. Der breite Markt gerät zunehmend in Gefahr.

Fazit: Die Zinsen fallen seit 32 Jahren. Diejenigen, die in den 1970er Jahren zuletzt in einem steigenden Zinsumfeld agiert haben, sind heute im Rentenalter. Die nachfolgende Generation hat nicht gelernt, in einem Umfeld steigender Zinsen zu bestehen. Auch die aktuelle Generation der Zentralbanker nicht. Die Rückkehr zur „Normalität“ wird nicht ohne schmerzhafte Lernerfahrungen vonstatten gehen. Eine erste „Lernphase“ dürfte gerade beginnen.

Robert Rethfeld

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.