Wieso Value-Investing lukrativ ist

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

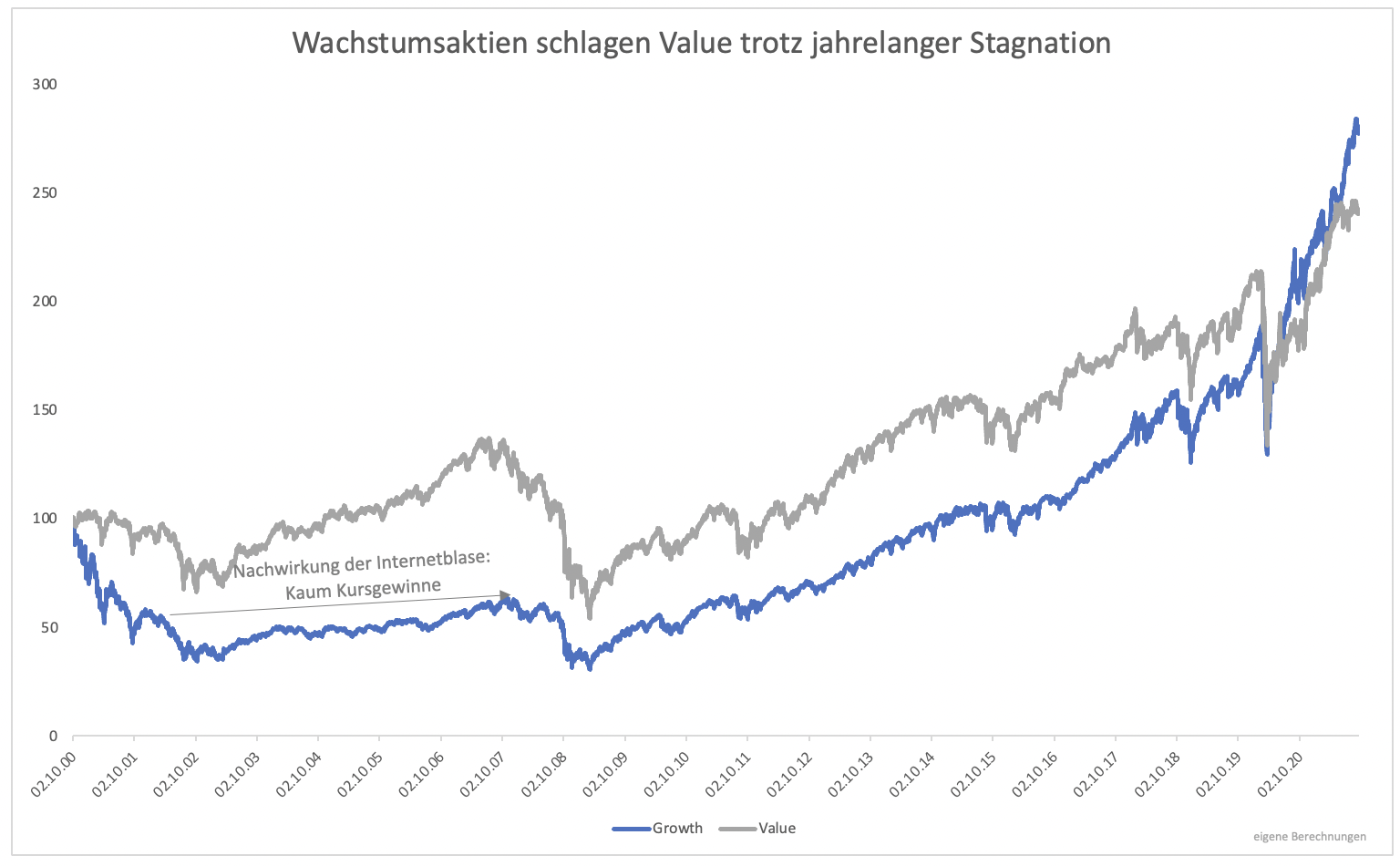

Der Value-Ansatz wurde in den vergangenen Jahren mehrmals für tot erklärt. Wieso, wird schnell klar. Value-Aktien bewegen sich kaum vom Fleck. Man kann einen beliebigen Wachstumswert wie Facebook, Nvidia oder Microsoft mit der Value-Aktie schlechthin (Berkshire Hathaway) vergleichen. In allen Fällen verliert die Aktie von Warren Buffetts Unternehmen den Vergleich. Das war nicht immer so. Über einen längeren Zeitraum schlägt Value immer noch Growth. Das ist allerdings nur ein geringer Trost, wenn man bereits seit 10 Jahren auf eine Rückkehr der Outperformance warten muss. Um die Sache noch schlimmer zu machen: Mit der Pandemie hat Wachstum den Value Ansatz nun in der Sicht seit 2000 überholt.

Das ist insofern schmerzhaft, weil Wachstumswerte trotz der Dotcom-Blase und chronisch schwacher Kursentwicklung bis 2011 nun Value überholt haben. Wenn selbst das Platzen einer historischen Blase Growth nicht aufhalten kann, was dann?

Die Frage lässt sich mit einem Wort beantworten: Dividenden. Wenn die Underperformance von Value herausgestrichen wird, handelt es sich um den Vergleich der Kurse. Man vergleicht also z.B. den Kurs von Microsoft mit dem von Johnson & Johnson oder Exxon, die beide als Value Aktie gelten.

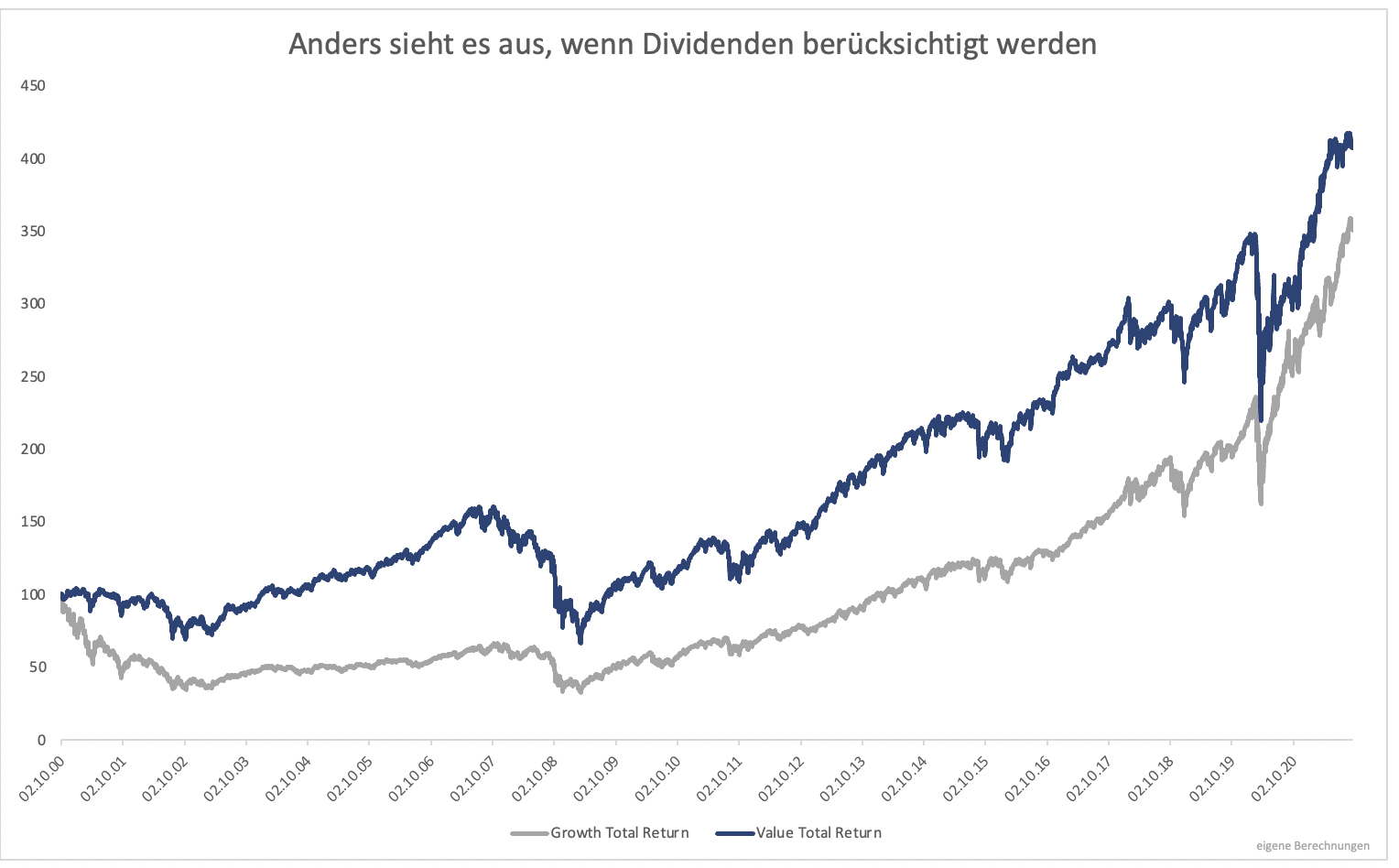

Dieser Vergleich ignoriert die Dividenden, die Value-Unternehmen ausschütten. Berücksichtigt man die Dividenden und vergleicht die Gesamtperformance (Total Return), dann sieht das Bild anders aus. Hier liegt der Anlagestil Value heute immer noch vorne (Grafik 2).

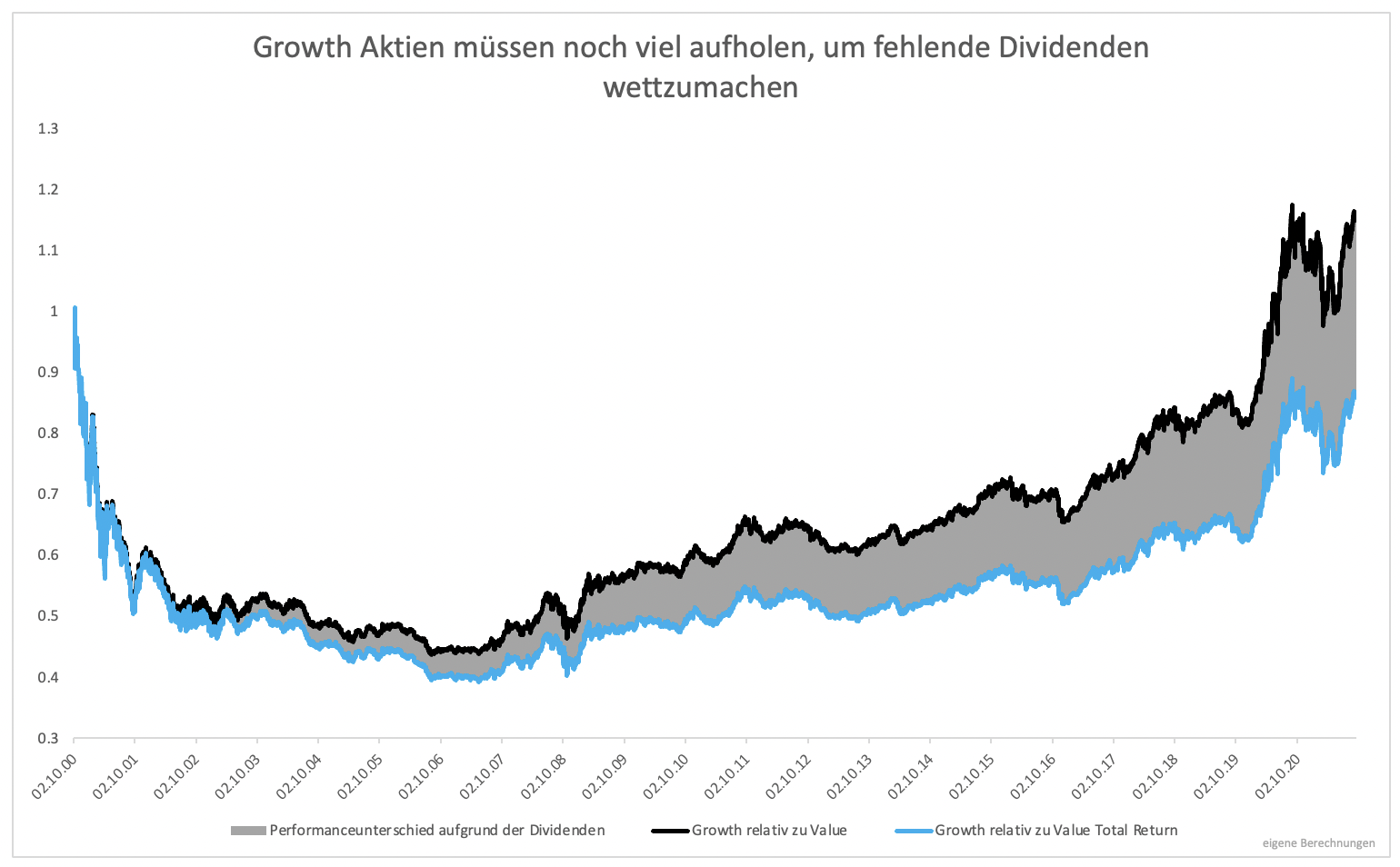

Seit Platzen der Internetblase sind die Kurse von Wachstumswerten bis heute insgesamt mehr gestiegen als bei Value. Das zeigt sich daran, dass das Kursverhältnis von Wachstum zu Value über 1 liegt (schwarze Linie in Grafik 3). Vergleicht man die Gesamtperformance, ist das nicht der Fall (blaue Linie). Der Unterschied zwischen den beiden sind die Dividenden.

Je mehr Zeit verstreicht, desto größer wird dieser Faktor. Wachstumsaktien zahlen kaum oder keine Dividenden. Selbst Gewinnmaschinen wie Microsoft und Apple haben eine Dividendenrendite von 0,6-0,85 %. Valueaktien liegen deutlich darüber. Im Durchschnitt zahlen sie mehr als dreimal so hohe Dividenden.

Value macht keine Schlagzeilen durch Kursgewinne. Vielmehr braucht man einen langen Atem, denn der Effekt von Dividenden macht sich nicht innerhalb eines Jahres bemerkbar. Man muss schon 5 bis 10 Jahre an Geduld mitbringen. Ob Value durch Dividenden auch in Zukunft die Nase vorn haben wird, sei dahingestellt. Bei der relativ hohen Bewertung von Wachstumsaktien wäre es jedoch nicht überraschend.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Haben Sie die Steuern berücksichtigt? Als deutscher Steuerzahler und Kleinaktionär hat man fast keine Chance die Quellensteuer aus den USA und anderen Staaten zurück zu bekommen. Also zahlt man die 15% plus die deutschen, rd. 26% auf die restlichen 85%. Dann sind schon mal fast 40% weg. Besser ist, wenn Unternehmen Aktien zurückkaufen, das tun aber v.a. Growth Aktien.

Dennoch habe auch ich in den letzten Monaten etwas auf Value umgeschichtet und bin damit gut gefahren.