Wieso bleibt die EZB „behind the curve?“

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Global gibt es einen klaren Trend. Notenbanken heben die Zinsen an. Emerging Markets haben mit der Zinswende bereits in der ersten Jahreshälfte begonnen. Inzwischen sind die Zinsen auch in Großbritannien, Norwegen, Südkorea, Polen, Neuseeland, Island, Ungarn und Tschechien gestiegen.

In Kanada, den USA und Australien ist die Zinswende angekündigt oder absehbar. Nur eine Notenbank verhält sich wie ein gallisches Dort und widersteht dem Druck, die Zinsen anzuheben. Druck gibt es viel. Das Mandat der EZB spricht von Preisstabilität und man kann nicht behaupten, dass die Zinsen wegen fehlender Inflation niedrig bleiben müssten.

Die EZB kann nicht einmal argumentieren, dass hohe Arbeitslosigkeit zu einem baldigen Rückgang der Inflation führt. In vielen Ländern ist die Arbeitslosigkeit fast wieder auf Vorkrisenniveau. Trotzdem bleiben die Zinsen fast garantiert bis 2023 dort, wo sie sind. Es ist nicht einmal sicher, dass die EZB bis Ende 2022 ihre Wertpapierkäufe beendet. Ein Ablaufdatum für das Wertpapierkaufprogramm, welches bereits vor Pandemiebeginn lief, gibt es nicht.

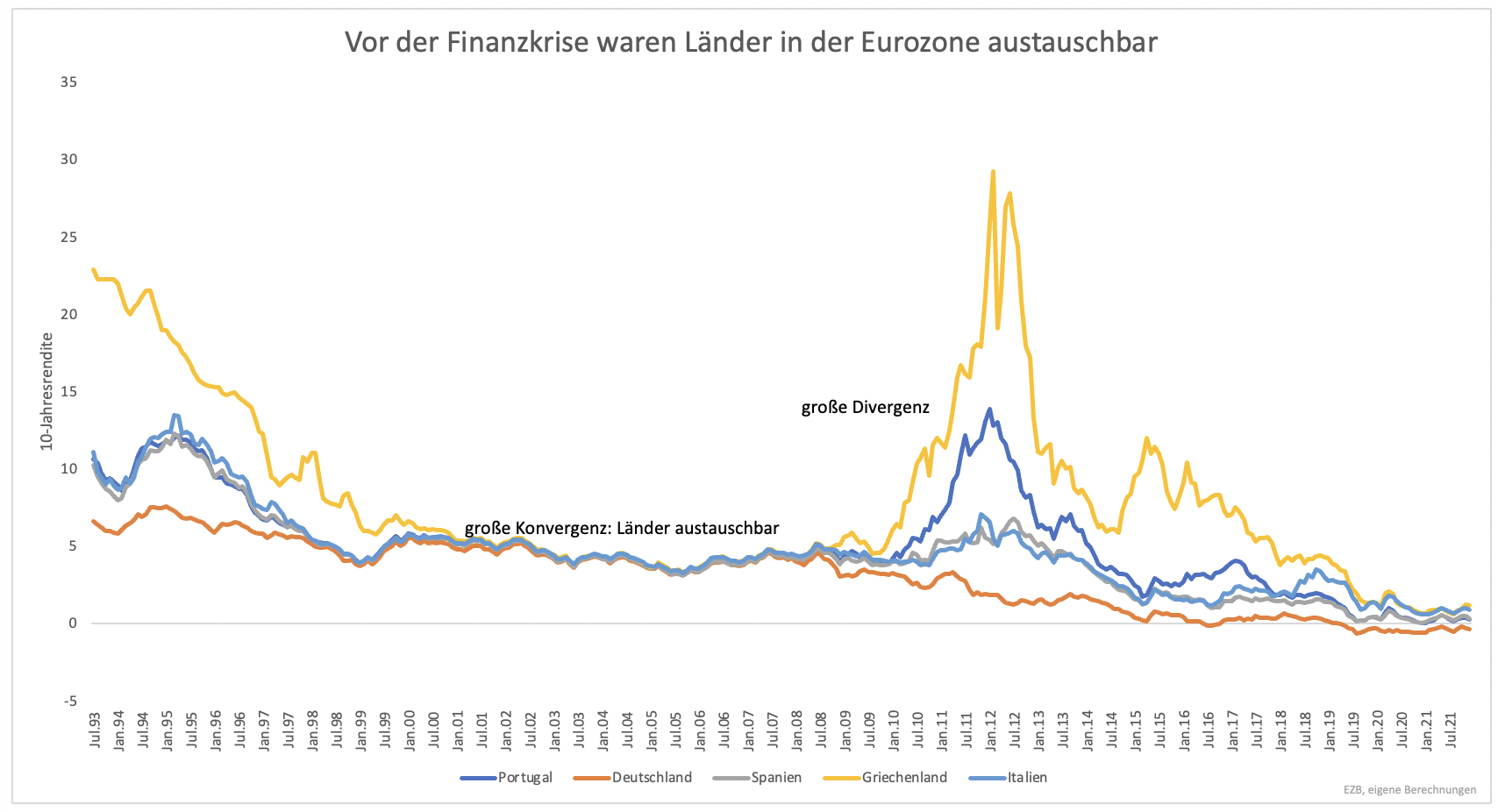

Wieso hält die EZB an ihrem Kurs fest, obwohl vordergründig keine Not besteht? Das Zauberwort heißt Konvergenz. Die Renditen von Staatsanleihen der Euroländer der ersten Stunde konvergierten bis zur Einführung des Euros. Bis zur Finanzkrise lagen die Rendite auf gleichem Niveau (Grafik 1). Es machte keinen Renditeunterschied, ob man deutsche oder griechische Anleihen hielt.

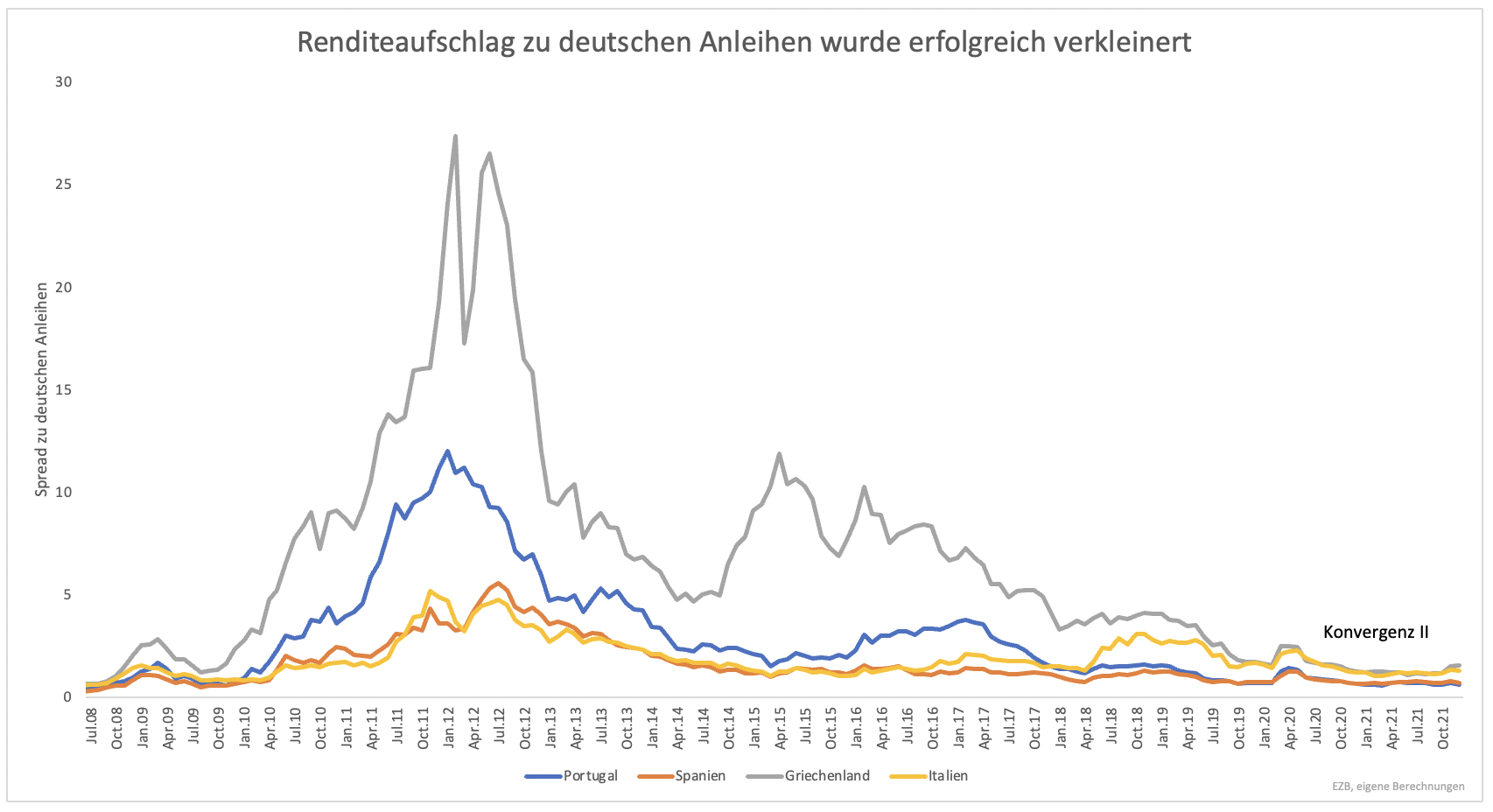

Die Finanzkrise änderte dies schlagartig. Es brauchte nicht nur Mario Draghis berühmtes „whatever it takes“, sondern auch die Auflage von QE und Negativzinsen, um die Konvergenz wieder in Gang zu bringen. Der Plan funktionierte. Über Jahre hinweg glichen sich die Renditen wieder an. Die Differenz zu deutschen Anleihen wurde immer kleiner (Grafik 2).

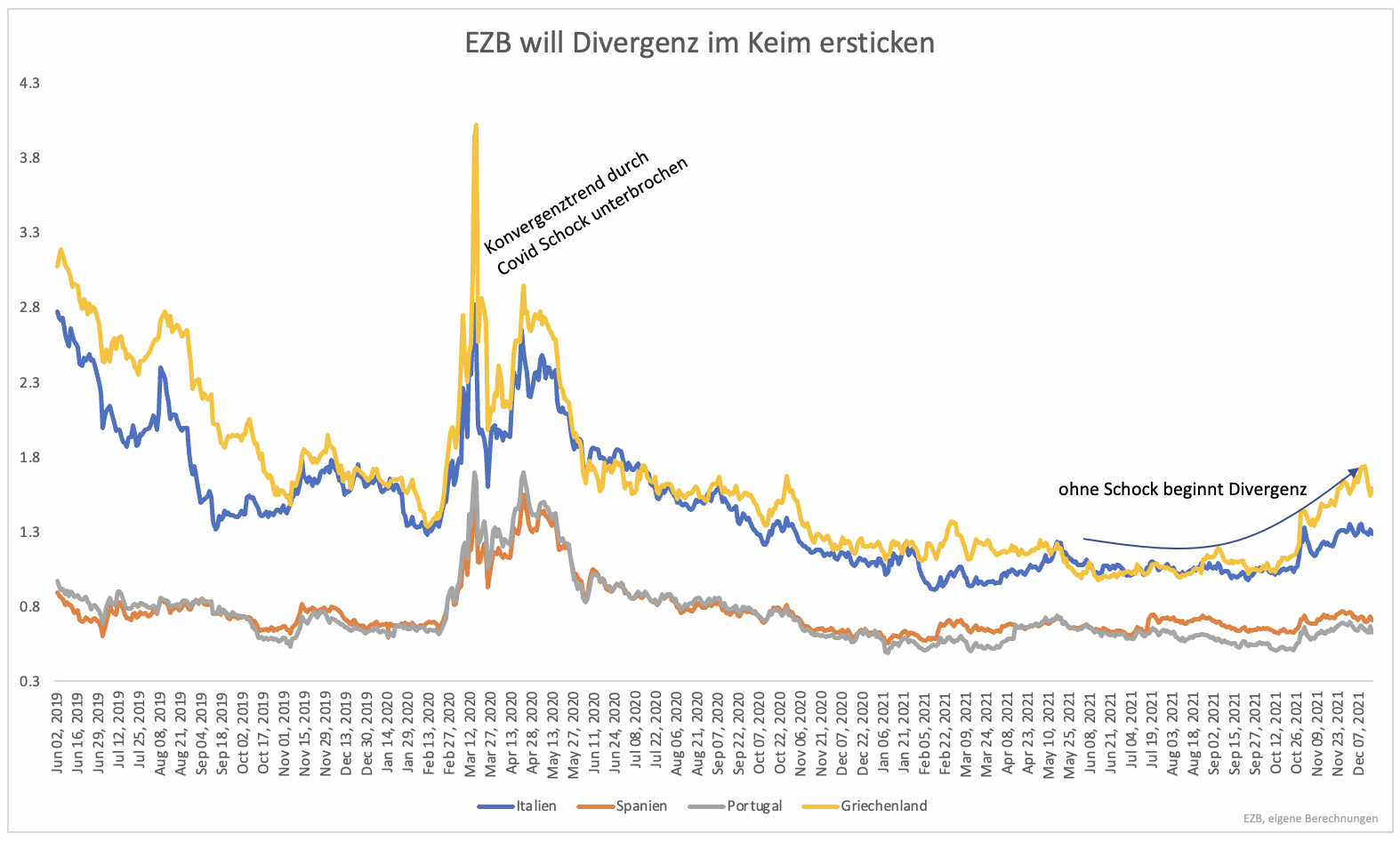

Diese zweite Konvergenz wurde von der Pandemie kurzzeitig unterbrochen. Der Trend zu immer tieferen Renditedifferenzen zu deutschen Anleihen wurde nach dem kurzfristigen Schock wieder aufgenommen (Grafik 3). Dazu haben die hohen Volumina an Anleihekäufen beigetragen.

Das Pandemienotfallprogramm (PEPP) läuft im März aus. Anleger haben bereits damit gerechnet. Aus diesem Grund steigen die Renditen in Griechenland seit einigen Wochen. Griechenland profitiert nicht von Anleihekäufen unter dem normalen QE Programm. Mit dem Ende des PEPP-Programms ist Griechenland wieder auf sich allein gestellt – fast.

Die EZB führte eine Änderung in ihrer Geldpolitik ein. Wenn Anleihen, die unter dem PEPP Programm gekauft wurden, auslaufen, kann die EZB die frei werdenden Mittel einsetzen wie sie es für richtig hält. Sie kann mit dem Geld, was z.B. durch das Auslaufen einer deutschen Anleihe frei wird, griechische Anleihen kaufen.

Damit weicht die EZB vom Grundsatz ab, nur Anleihen von Ländern im Investment-Grade Bereich zu kaufen und die Käufe nach dem Kapitalschlüssel zu gestalten. Bisher kaufte die EZB nach dem Kapitalanteil der einzelnen Länder. Dies ist nun durch die Hintertür permanent ausgesetzt.

Die kommenden Wochen werden zeigen, ob der EZB damit das gelingt, was sie eigentlich will: Konvergenz zum niedrigsten möglichen Zinssatz. De facto hat die EZB ihr Mandat selbst umgeschrieben. Es heißt nicht mehr Preisstabilität, sondern Konvergenz. Ohne Wertpapierkäufe geht das nicht. Die Inflation kann da machen, was sie will. Die EZB wird ein Ausreißer unter den Notenbanken bleiben.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.