Wie werde ich schnell reich? Teil III

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Im Duell mit dem Markt: Immer die gleichen Tricks

Als Trader tradet man nicht gegen irgendjemanden, man tradet gegen ein Kollektiv, dem es vollkommen egal ist, ob man gewinnt oder verliert. Trotzdem nehmen viele Trader das Verhalten des Marktes persönlich und sehen im Investieren einen Wettkampf. Das ist überraschend inkonsistent. Einerseits sehen sich viele in einem persönlichen Duell, anderseits tappen die gleichen Trader immer wieder in die gleichen Fallen. Wäre der Markt tatsächlich eine Person, wäre man als Trader von dem immer gleichen Tricks wohl schnell gelangweilt. Stellen Sie sich vor, sie müssten sich jeden Handelstag die gleichen 20 Kartentricks ansehen – Ihr Leben lang. Eigentlich grausam.

Dennoch geben wir gerne den Versuchungen bzw. Tricks der Märkte immer wieder nach. Bis zu einem gewissen Grad ist das nachvollziehbar. Trading ist für viele gleichbedeutend mit exorbitanten Gewinnen in kurzer Zeit. Wenn Sie jemals in einem Banktresor die fetten Geldbündel zu 500.000 Euro gesehen haben, wissen Sie, was ich meine. Da können die Sinne schon einmal eingelullt werden. Allein die Chance auf große Gewinne führt immer wieder dazu zu hohe Risiken einzugehen. Die selbst auferlegten Regeln der Strategie und des Risiko- und Moneymanagements sind da schnell vergessen.

Grund für dieses irrationale Handeln ist die Emotion. Es geht jedoch nicht darum seine Emotionen zu verdrängen. Vielmehr sollte man sich ihrer bewusst sein und mit ihnen arbeiten. Für diejenigen, für die das Trading ein Zeitvertreib ist, mag das weniger relevant sein. Wer allerdings Geld verdienen will, muss diszipliniert sein. Traden ist kein Spaziergang. Interessanterweise sind ehemalige Spitzensportler gute Trader. Das liegt daran, dass sie gelernt haben mit ihren Emotionen umzugehen. Wenn es darauf ankommt bringen sie fokussiert ihre Leistung. Ein Sportler, für den es um Gold oder den vierten Platz geht, darf sich nicht ablenken lassen. Würde zugelassen werden, dass man noch vor dieser finalen Leistung gedanklich feiert, sich ausruht, ganz aufgeregt und nervös vom großen Gewinn träumt, fällt es schwer, die maximale Leistung tatsächlich zu bringen. Genau diesen Fehler begehen Trader aber sehr häufig. Sie sehen z.B. eine Chartformation, deren Verlassen eine 20%ige Rally verspricht. Statt das Signal abzuwarten, wird hochgehebelt das Signal vorweggenommen – vor lauter Begeisterung, dass hier hohe Gewinne lauern könnten. Umgekehrt werden Trader unsicher, wenn Märkte sehr volatil sind. „Bombensichere“ Signale werden nicht wahrgenommen bzw. nicht in Trades umgesetzt, weil man sich einfach zu unsicher ist. Diese Unsicherheit hat aber nichts mit dem Chart zu tun, sondern nur mit Ihnen selbst.

Bullen und Bären zähmen

Der Chart zeigt an, was der Markt gerade denkt. Dabei ist die Menge an Bullen und Bären immer gleich. Wer eine Aktie kaufen möchte, braucht jemanden, der sie verkauft. Der Unterschied zwischen Bullen- und Bärenmärkten ist relativ einfach. Im Aufwärtstrend sind Bullen bereit mehr und mehr für eine Aktie zu zahlen, weil sie glauben, dass es weiter aufwärts geht. Bären verkaufen gleichzeitig nur zu höheren Preisen. Sie verlangen eine Prämie auf den derzeitigen Kurs. Im Abwärtstrend ist es genau umgekehrt. Damit ein Bulle kauft, muss der Kurs tiefer sinken. Bären sind bereit solange zu verkaufen, bis sich ihre Meinung ändert. Ab einem gewissen Zeitpunkt sind sie nicht mehr bereit für weniger zu verkaufen.

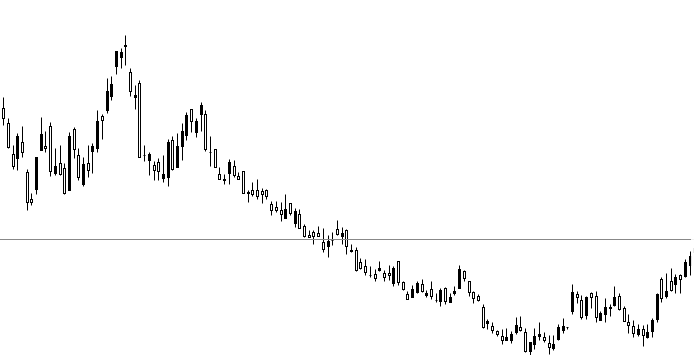

Das Verhalten des Marktes, also der Masse an Investoren und Tradern, wird vom Preis bestimmt. Der Preis führt diese Masse an. Wenn Kurse in unsere Richtung laufen, fühlen wir uns belohnt. Es ist Gewohnheit das zu tun, wofür wir belohnt werden. Wir kaufen mehr. Gegenteiliges passiert, wenn wir bestraft werden, Verluste machen. Wir sollten versuchen dieses Verhalten zu vermeiden. Es sollten daher Verlustpositionen liquidiert werden, um dem Trend zu folgen. Viele tun genau dies nicht und halten an ihren Positionen gegen den Trend fest, weil sie hoffen, doch noch durch Gewinn belohnt zu werden. Sie vermeiden also nicht das kontraproduktive Verhalten, sondern vermeiden Verluste zu realisieren und sich damit einzugestehen, falsch zu liegen. Besonders in Phasen der Trendumkehr ist dieses Verhalten desaströs. Eine schnelle Reaktion ist unabdingbar, um nicht zu viele Verluste anzuhäufen. Am Ende von Trends, z.B. einem Aufwärtstrend, erfolgen Gewinnmitnahmen, die so groß sind, dass sie von potentiellen Käufern nicht zu stabilen Preisen absorbiert werden können. Der Kurs fällt. Bullen werden dadurch skeptisch und Bären mutiger. Das ist oft der Anfang einer Trendumkehr. Das kann man mit Oszillatoren sehr gut bestätigen, die durch bärische bzw. bullische Divergenzen meist sehr zuverlässige Signale produzieren. Während der Kurs im Aufwärtstrend vom ersten Kursrutsch doch noch einmal steigt, vielleicht sogar noch einmal auf ein neues Hoch, zeigen Oszillatoren bereits einen Abwärtstrend an. Ein solches Beispiel bot das kleine Doppeltop des Dow Jones im Juli 2011 vor dem Crash (Chart 1).

Bärische Divergenzen sind ausgezeichnete Shortsignalgeber. Das gleiche gilt für Bärenmärkte. Bullen werden demoralisiert, während Bären immer selbstsicherer werden. Wenn der Höhepunkt bärischer Euphorie erreicht ist, werden auf einmal alle Verkäufe absorbiert und mehr noch, der Markt steigt. Hier tritt nun eine bullische Divergenz auf. Dennoch helfen vielen Tradern solche klaren Signale nicht, das Richtige zu tun. Wenn wir den Markt analysieren kommt es häufig vor, dass wir nicht mehr mit Abstand auf eine Aktie blicken, sondern beim Analysieren auf einmal selbst von den Emotionen der anderen Marktteilnehmer erfasst werden. Bei Panikverkäufen stellen wir selten fest, dass da gerade Panik herrscht und hier eine Gelegenheit lauert. Selbst wenn die Panik richtig erkannt wird, sind wir allzu oft in dieser Emotion gefangen, sodass wir die Gelegenheit nicht wahrnehmen können. In solchen Fällen hilft ein genauer Tradingplan mit Anleitung, was in welchem Fall zu tun ist. Unsere Handelsstrategie ist im Prinzip eine Checkliste. Sind bestimmte Bedingungen erfüllt, handle ich danach. Das gilt auch für außergewöhnliche Umstände. Mit einer solchen Checkliste können die emotionalen Vorurteile vermieden werden.

Wir sehen, was wir sehen wollen

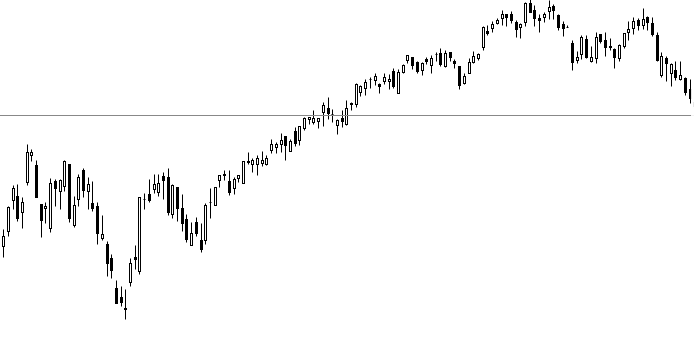

Die wenigsten können gerade in hochemotionalen Marktlagen einfach ihre Tradingstrategie anwenden. Aber nicht nur ungewöhnliche Marktphasen haben diese Wirkung. Viele Marktteilnehmer haben eine bestimmte, vorgefasste Meinung: sie sind entweder bullisch oder bärisch. Nur wenige schaffen es wirklich zeitnah vom Bullen zum Bären zu werden. Das gilt nicht nur für Trader. Auch Analysten und Ökonomen haben oft ein bestimmtes Vorurteil. Denken Sie nur an den Crashpropheten Nouriel Roubini. Er ist Dauerbär und kann nicht wirklich gut zwischen Bärenmarkt und Bullenmarkt wechseln. Es brauchte ganz drei Jahre nach dem Tief der Indizes 2009, bis er Februar/März 2012 Gründe für den Kauf von Aktien sah. Bei Ihren eigenen Analysen sollten Sie auf solche Richtungsvorurteile achten. Longpräferenzen zu haben ist ja nicht schlimm. Wenn aber auf Biegen und Brechen ein Shortkandidat zum Bullenwert wird, nur weil ich diesen Wert mit meinem Vorurteil kaufen möchte, berauben Sie sich eines Großteils Ihrer Performance. Betrachten Sie hierzu bitte den zweiten Chart. Was sehen Sie? Ohne eine aufwändige Analyse zu erstellen, würde ich sagen, dass das ganz deutlich nach einer Trendwendeformation aussieht: Doppeltief, dann höheres Tief, Ausbruch über den Widerstand zwischen Tief und höherem Tief usw. Klarer Kauf!

Wenn Sie jetzt den dritten Chart analysieren, finden Sie dann, dass es sich dabei um einen klaren Verkauf handelt? Inzwischen haben Sie die Ähnlichkeit der Charts wahrscheinlich erkannt. Beides ist der S&P 500 seit Dezember 2011. Wenn für Sie der erste, einfach vertikal gespiegelte Chart, ein klarer Kauf war, dann sollte der zweite ein klarer Verkauf sein. Kommen Sie in beiden Fällen zu einer Kaufentscheidung, haben Sie ein klares, bullisches Bias. Nach der Signallage hätte der S&P in der ersten Maiwoche verkauft werden müssen. Beim Dax oder Dow Jones verhielt es sich nicht anders. Sollten Sie mit Ihrem Depot Anfang Mai gezögert oder z.B. den Dax gekauft haben, ist auch das ein Signal für einen bullischen Bias. Wie gesagt, an einer Lieblingsrichtung ist nichts verkehrt, man sollte sich der Falle allerdings bewusst sein. Die Analyse des Spiegelbildes von Charts finde ich äußerst hilfreich, gerade wenn es um Wackelkandidaten geht.

Die Spiegelung der Charts kann Ihnen als alternative Analysemethode helfen bessere Entscheidungen zu treffen. Es kann Sie zudem – wenn auch nicht vollends – davor bewahren nur das zu sehen, was Sie sehen wollen. Viele Trading Neulinge, die mit Chartanalyse arbeiten, kommen früher oder später zu dem Schluss, dass Chartanalyse nicht funktioniert. Das liegt weniger an den Chartformationen als an demjenigen, der sie interpretiert. Diese Interpretationen kommen aus unserer Erfahrung, aus dem, was wir gelernt haben, aus unserem Wunschdenken usw.

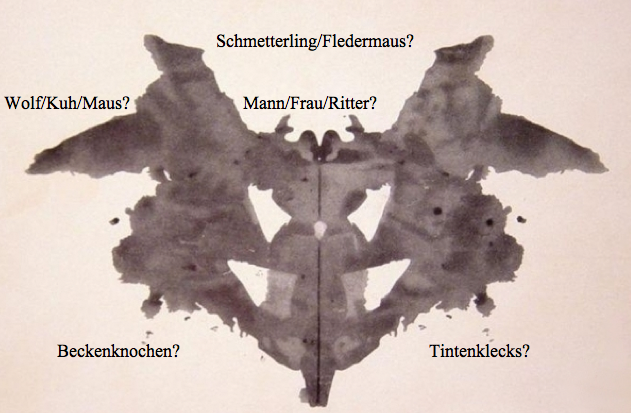

Vielleicht kennen Sie den Rorschachtest. Personen betrachten unterschiedliche Bilder und sagen, was sie sehen. Unten können Sie ein solches Bild sehen. Einige Interpretationen habe ich hinzugefügt. Es soll einfach demonstrieren, dass es viele Interpretationen gibt, obwohl es sich letztlich einfach nur um eines handelt: einen verschmierten Tintenklecks. Die Tendenz zu sehen, was wir sehen wollen, ist bei Charts hoffentlich nicht so ausgeprägt wie bei den Bildern des Rorschachtests, das Prinzip bleibt aber gleich.

Einfache Regeln für höhere Gewinne

Neben diesen Fallen, die sich Anleger selbst stellen, gibt es aber auch einige einfache Regeln, die den Erfolg erhöhen können. So sind z.B. Eröffnungskurse eher zu vermeiden. Eröffnungskurse sind oft Extreme, die sich im Laufe des Tages korrigieren. Es müssen zu Handelsbeginn viele Orders bearbeitet werden, auch viele von Kleinanlegern, die sich am Abend zuvor oder in der Früh eine Meinung gebildet haben und vor der Arbeit ihre Orders aufgeben. Der Eröffnungspreis ist daher eher ein „Amateurpreis.“ Schlusskurse hingegen werden von professionellen Marktteilnehmern gemacht. Die ersten 30 Minuten repräsentieren emotionales Kaufverhalten, basierend auf Gier und Angst. Viele Market Orders werden abgearbeitet und Leerverkäufe gedeckt. Die letzte halbe Stunde wird von Investoren gemacht, die die bestmögliche Information besitzen. Oft ist zu beobachten, dass ein Index tiefer eröffnet, aber über den Tag hinweg wieder raufgekauft wird. Gerade bei einer Schlussrally ist am nächsten Tag mit höheren Eröffnungspreisen zu rechnen. Die Richtung, die die professionellen Marktteilnehmer in der letzten halben Stunde vorgeben, setzen sich mit hoher Wahrscheinlichkeit am nächsten Tag fort. Während die prof. Händler am Vortag kaufen, treiben die Kleinanleger die Kurse am nächsten Tag zur Eröffnung noch etwas weiter hoch. Von diesen Niveaus verkaufen dann die prof. Marktteilnehmer.

Der Kleinanleger handelt so gegen die professionellen Anleger. Diese verkaufen hohe Eröffnungskurse und kaufen tiefe Eröffnungen und schließen auch wieder einen Teil ihrer Positionen im Laufe des Tages. Es macht Sinn, sich auf das Urteil dieser Händler zu verlassen. Steigt der Markt nach der ersten halben Stunde an, sind die Händler bullischer als die Kleinanleger. Sinken die Kurse nach der Eröffnung sind die Händler bärischer. Das Verhalten der prof. Händler kann man bequem verfolgen. Bloomberg veröffentlicht für den Dow Jones einen Smart Money Flow Index (SMART:IND), der sich auch direkt mit dem Dow vergleichen lässt. Während die Tiefstkurse des Augustcrashs Anfang Oktober gesehen wurde, stieg der Smart Money Index seit Mitte August wieder an. Diese große Divergenz hat sich letztlich in der beachtlichen 20% Rallye entladen.

Weshalb Widerstände und Unterstützungen funktionieren und so wichtig sind

Solche Rallys wie um die Jahreswende beginnen meist mit dem Ausbruch aus einer Chartformation. Skeptiker der Charttechnik glauben nicht so recht an die Bedeutung von Widerständen und Unterstützungen. Dabei sind W/U Ausdruck des Gedächtnisses des Marktes. Es heißt zwar, Märkte vergäßen schnell, aber das gilt nur bedingt. W/U sind Zonen, in denen ein Kurs zuvor einen Trend unterbrochen, beendet oder begonnen hat. Es sind Level, bei denen sich die Meinung des Marktes geändert hat. Diese Meinungsbildung wirkt nach. Wieso sollte sich zu diesem Kurs eine andere Meinung wie vor zwei Monaten bilden, wenn sich nichts geändert hat? Einer der prominentesten Widerstände ist die 8.000er Marke beim Dax. Seit über 10 Jahren schafft es der Dax nicht, über diesen Widerstand auszubrechen. Dort hat der Markt mehrfach heftig nach unten gedreht. Nicht zu Unrecht. Es folgte jedes Mal ein Bärenmarkt. Nähert sich der Dax das nächste Mal dieser Marke, dürfte die Angst groß sein, dass die Bewertungen ein Niveau erreicht haben, von dem es nur noch bergab gehen kann. Gewinnmitnahmen bieten sich dann also an.

Wenn der Markt gegen einen läuft, liquidieren die wenigsten sofort ihre Positionen. Sie warten darauf, dass sie zu einem besseren Kurs aus dem Wert herauskommen. Wird ein Widerstand durchbrochen, bedauern im Aufwärtstrend die Bullen, dass sie nicht mehr gekauft haben und Bären, dass sie noch short sind. Rücksetzer werden daher von Bullen und Leerverkäufern gekauft. Gleiches gilt für Unterstützungen im Abwärtstrend. Wird sie nach unten gebrochen, sind Bullen im Schmerz und Bären bedauern nicht mehr verkauft zu haben. Eine Erholung an diese Zone heran wird daher von beiden Lagern für Verkäufe genutzt. Für W/U gilt, je öfter und länger sie getestet wurden bzw. existieren, desto besser funktionieren sie. Je höher das Volumen im W/U Bereich, desto stärker wirkt die Linie. Hohes Volumen zeigt an, dass viel Interesse zu diesem Preis im Markt ist. Geringes Volumen signalisiert eine gewisse Neutralität gegenüber der Marke, womit der Bereich weniger Relevanz hat.

Widerstände und Unterstützungen sind einfach hervorragende Signalgeber. Das ändert aber nichts daran, dass viele Ausbrüche Fehlausbrüche sind. Ist ein Ausbruch bei dünnem Volumen erfolgt, ist es wahrscheinlich ein Fehlsignal. Beginnt der Kurs wieder zu sinken, kann man mit Stop beim Hoch guten Gewissens short gehen. Echte Ausbrüche haben ein hohes Volumen und werden von neuen Hochs bei Oszillatoren bestätigt. Divergenzen lassen sich für eine Strategie entgegen der Ausbruchsrichtung nutzen.

Trotz dieser vielen Regeln verlieren viele Anleger systematisch Geld. Die Vergangenheit zu analysieren ist ja auch leicht. Die Zukunft aber kann niemand vorhersagen. Die Entscheidung, ob ich kaufe oder verkaufe ist eine unsichere Entscheidung. Ich kann analysieren, was ich will, die Zukunft sagt es mir trotzdem nicht voraus. Daher ist jede Entscheidung nichts weiter als ein Spiel mit Wahrscheinlichkeiten. Die Entscheidung beruht darauf, was ich aufgrund meiner Analyse als wahrscheinlich annehme. Ich muss als Anleger akzeptieren können, dass die Wahrscheinlichkeit für einen guten Trade z.B. 60% beträgt. Entscheide ich mich für einen Kauf, muss ich darauf gefasst sein, dass die 40% auch eintreten können. Viele Trader erwarten aber von sich selbst eine Trefferquote von 80 oder 90%. Das ist unrealistisch, vor allem, wenn Sie sehr viele Trades durchführen. Jeder Trade ist eine Wette auf eine bestimmte Wahrscheinlichkeit. Nicht mehr und nicht weniger. Dennoch fühlen sich viele persönlich angegriffen, wenn die 40% eintreten und nicht die 60%. Oder anders formuliert: viele Anleger erwarten von einer 60%-igen Wahrscheinlichkeit die Ergebnisse einer 100%-igen Wahrscheinlichkeit. Die Rechnung kann nicht aufgehen. Das sollte man sich als Anleger immer wieder vor Augen führen. Wenn man falsch liegt, sollte man das zur Kenntnis nehmen, analysieren, aber keinesfalls in den Modus verfallen auf sein Recht zu beharren. Läuft der Markt gegen mich, ist das keine Beleidigung meiner Fähigkeiten. Es sind lediglich die 40% eingetreten.

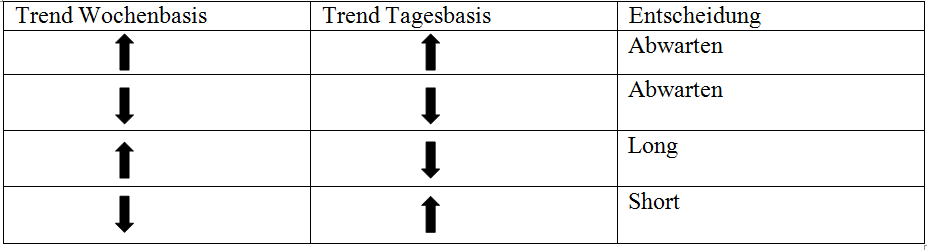

Die Wahrscheinlichkeit für einen guten Trade erhöht sich, wenn man in Trendphasen handelt und nicht in Seitwärtsmärkten. In einen Trend zu kaufen bedeutet aber auch, dass der Stop Loss weiter weg ist, weil man mit Korrekturen rechnen muss. Wird auf einen Dip gewartet, kann der Stop enger sein, allerdings steht man mit anderen Käufern im Wettbewerb. Timing ist daher wichtig. Auf den Dip warten Bullen, die nachkaufen wollen, jene, die noch gar nicht positioniert sind, Shorteindecker und Trader, die zu früh verkauft haben und wieder einsteigen wollen. Man kann also sagen: Das Wartezimmer eines Pullbacks ist ziemlich voll. Und Märkte sind ja nicht gerade als Charity bekannt. Wird eine Korrektur zu sehr ausgedehnt, handelt es sich eher um ein Reversal. Je nach Anlagehorizont sollten Anleger daher auf mehrere Zeitfenster achten. Will ich für mehrere Wochen in einer Position sein, ist das Hauptzeitfenster der Tageschart. Der lange Trend ist der Wochenchart. Der Wochentrend muss aufwärts gehen, das ist überhaupt erst die Bedingung für einen Kauf. Trendfolgeindikatoren helfen hier. Steigen sie, ist auch der langfristige Trend nach oben gerichtet. Wann genau ich kaufe, hängt sowohl vom Tages- als auch vom Stundenchart ab. Zeigt der Wochenchart nach oben, kaufe ich bei Rückschlägen auf Tagesbasis. Diese Entscheidung lässt sich mit Oszillatoren treffen. Verkaufssignale auf Tagesbasis werden bei einem Aufwärtstrend auf Wochenbasis erst einmal ignoriert. Der Intradayeinstieg ist dann dort, wo das Vortageshoch ist und überschritten wird. Der Stop Loss wird unter Tages- oder Vortagestief gesetzt – welcher auch immer niedriger ist. Diese einfache Systematik lässt sich wie folgt zusammenfassen:

Der Trend: mehr als nur ein Freund

Ein Trend ist natürlich kein Trend, wenn man ihn nicht auch einzeichnen kann. Wie das am besten geschieht, dazu gibt es zwei Meinungen. Die einen zeichnen die Trendlinie entlang der Kerzenschatten, die anderen entlang der Kerzenkörper. Was wie eine Bagatelle wirkt, hat durchaus Aussagekraft. Diejenigen, die die Extremwerte von Tageskursen einbeziehen, erfassen wirklich alle Marktmeinungen. Jene, die nur die Kerzenkörper verwenden beschränken sich auf die Konsensmeinung und lassen Extreme außen vor. Das ist vergleichbar mit einer Wahlumfrage: es interessiert eher, was die Mehrheit denkt, nicht Extremisten. Damit können Sie engere Stops setzen, werden aber auch ggf. schneller aus dem Markt gedrängt. Gerade in volatilen Marktphasen sind aber die Extreme genau das, was interessiert und sollten berücksichtigt werden. Je nach Marktlage haben beide Variante ihre Vorteile. Die Extremvariante ist auf der sicheren Seite, weil auch Kursausschläge berücksichtigt werden. Der Einstieg ist jedoch schwieriger, da diese Extremwerte seltener erreicht werden. Die erste Variante hat noch den Vorteil, dass man Ausreißer besser erkennen kann. Solche langen Schatten sind „Fat Tails“, kommen also selten vor. Treten sie auf, also Kurse außerhalb eines Trendkanals, kann man sie gut für Tradingentscheidungen nutzen.

Wer noch mehr Konsens haben möchte, bedient sich gleitender Durchschnitte längerer Perioden. Ein GD repräsentiert den Konsens über z.B. 50 oder 200 Tage. Damit sind diese GDs starke Widerstände und Unterstützungen. Welchen Konsens Sie für die Bestimmung eines Trends hernehmen, hängt letztlich von Ihren Zielen ab. Eines haben alle Methoden aber gemeinsam, ob Keltner Channel, Bollinger Bänder, Trendkanäle, GDs...: Treten Kurse außerhalb des Konsens auf, liegen Extremwerte vor, die nicht im Kanal des Massenoptimismus oder Pessimismus liegen. Solche Werte sind Ausreißer, die gegen den Konsens laufen, ob gegen die Trendrichtung oder mit der Trendrichtung. Nehmen Sie etwa einen Aufwärtstrend mit einem Prozent Kursgewinn pro Woche und 0,2% pro Tag. Wenn plötzlich am Mittwoch der Markt 3% gewinnt, ohne nennenswerte Veränderung der Umstände, ist das ein klarer Ausreißer, der sich gegen den Markt stemmt. Die Masse ist bereit, den Markt um 0,2% steigen zu lassen. Wenn einige Marktteilnehmer sich dagegen stemmen und 3% Kursanstieg verursachen, ist das gegen die Meinung der Masse. Und Sie wissen ja, der Markt hat immer Recht. Eine Gegenreaktion kann hier erwartet werden.

Trendkanalbegrenzungen sind Niveaus, bei denen Bullen oder Bären mit dem Rücken zur Wand stehen. Sie beginnen in diesen Zonen ganz schön zu schwitzen. Geben sie auf, kommt ein Extrem zustande, welches sich schnell wieder normalisiert. In einer ausgedehnten Korrektur im Aufwärtstrend ist das der Moment, indem Panik um sich greift. Man weiß, der Trend zeigt nach oben, aber der Druck auf die Kurse lässt einfach nicht nach. Irgendwann gibt man auf. Man verkauft. Just in dem Moment steigen die Kurse wieder und der Trend setzt sich fort. Der Ausbruch aus einem Trendkanal ist meist eine Erschöpfungsbewegung. Ein Bruch setzt sich nur dann fort, wenn wirklich ein Trendwechsel ansteht. Diese Weisheit „Ein Trend hält solange an, bis er sich umkehrt“ ist etwas schwammig. Bedenken Sie aber, dass die großen Trends oft mehrere Jahre anhalten. Dabei gibt es mindestens ein Dutzend Korrekturen, aber nur zwei Trendwechsel. Die Wahrscheinlichkeit, dass ein Fehlausbruch vorliegt, ist also höher. Trendkanäle lassen sich besonders gut mit Indikatoren verbinden. Bewegt sich der Kurs außerhalb des Kanals, sollte vor allem auf bärische oder bullische Divergenzen geachtet werden, die bei Fehlausbrüchen fast zwangsläufig auftreten.

Keep it simple

Es gibt unzählige Möglichkeiten, seine Performance zu verbessern. Eine Zauberformel gibt es aber nicht. Ratschläge sind vielfältig und widersprechen sich oft. Manche meinen, ein Signal ist keines, wenn es nicht mindestens von sieben Indikatoren bestätigt wurde, andere brauchen nur das frei Auge, um zu handeln. Manche meinen, der Austausch mit anderen Tradern ist der Schlüssel zum Erfolg, andere wiederum schwören, dass jeder Austausch und Nachrichten kontraproduktiv sind. Welche Ratschläge Sie befolgen wollen, liegt bei Ihnen. Lassen Sie sich aber nicht von diesen irritieren. Um an der Börse Geld zu verdienen, braucht man kein hochkomplexes System. Einfache Systeme sind sogar häufig effektiver. Wichtig ist lediglich, dass Sie sich für ein System entscheiden und dieses zu Papier bringen. Bei jedem Trade sollten Sie überprüfen, ob der Trade die Kriterien für einen Einstieg oder Ausstieg erfüllt. Zu viele Trader entwickeln großartige Strategien, halten sich aber beharrlich nicht daran. Während man für Erfolg keine Geheimformel braucht, braucht man aber ein System, egal welches. Wenn eines an der Börse sicher ist, dann, dass das wilde Hin- und Herspringen zwischen Strategien zu geringer Performance führt.

Wenn Sie eine erfolgreiche Strategie für sich entdeckt haben, halten Sie sich strikt an Ihre Regeln. Es braucht oft schon lang genug, bis Tradinganfänger überhaupt Gewinne erzielen. Stellen sich dann regelmäßige Gewinne ein, muss auch der Umgang damit gelernt sein. Ist das Verlusttraden erst einmal überwunden, kommt nach viel Arbeit und Frustration schnell Gier auf. Das Kursziel ist zwar erreicht, aber da könnte ja noch mehr gehen. Dreht der Markt, kommt dann erst einmal Angst auf. Aus +20% werden plötzlich nur noch +15%. Der erste Gedanke neben der Angst ist „das wird wieder.“ Möglicherweise haben Sie Recht, möglicherweise auch nicht. Oft werden aus den +15% wieder ±0%. Das automatische Nachziehen von Stops sollte unbedingt gemacht werden. Sind die Stops einmal nach Ihren Regeln gesetzt, rühren Sie sie nicht mehr an. Das ist sinnvoller, als aus solchen Fehlern falsch zu lernen. Die Konsequenz aus solchen Erfahrungen ist für viele nämlich beim nächsten Trade zu schnell Gewinne zu realisieren. Damit wird 50% des möglichen Gewinns liegen gelassen. Beim nächsten Trade nimmt man sich vor, keinesfalls zu früh Gewinne mitzunehmen. Die Position wird überreizt und wieder wird das volle Potential nicht ausgeschöpft. Stops sind nicht die Lösung aller Probleme. Sie verhindern keine Verluste, es wird auch nicht ein schlechtes System zu einem guten machen, aber es verhindert größeren Schaden. Wird man ausgestoppt, kann man auch ruhig wieder einsteigen, wenn das Setting passt.

Mit dieser Artikelserie wollte ich die wichtigsten Grundlagen andiskutieren und zeigen, dass sich viele Fehler einfach vermeiden lassen und einfache Regeln den Erfolg steigern können. Je länger man tradet, desto klarer wird, dass es kein Geheimrezept gibt. Das einzige, was einer Zauberformel noch am nächsten kommt, ist die Ausrichtung des Tradens an der Maxime „Mehr Gewinn durch weniger Risiko.“ Das klingt paradox, ist es aber nicht. Wieso und wie diese „Zauberformel“ funktioniert können Sie in Kürze im Traders Journal lesen.

Viel Erfolg

Clemens Schmale

Technischer Analyst bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Die BörseGo AG ist Münchens bester Arbeitgeber 2012.

Wir sind wir, wir sind die BörseGo AG : http://bit.ly/orOLok

Echtzeit-Finanznachrichten Jandaya : http://www.jandaya.de

Die GodmodeTrader Tradingservice PREMIUM : http://www.godmode-trader.de/Premium

Live Events - Webinare, Börsentage, Messen : http://www.godmode-trader.de/events

GodmodeTrader Iphone & Android Apps : http://www.godmode-trader.de/anywhere/

GodmodeTrader Realpush Tool : http://www.godmode-trader.de/realtimekurse

NEU: Börsenfuxx-Fundamental Screener :http://www.boersenfuxx.de/#!/Maerkte/Suche-Analyse

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.