Wie viel Zinswende ist überhaupt möglich?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Mit Ausnahme weniger Länder, deren Staatsverschuldung sehr hoch ist (z.B. Italien, Griechenland), kommen Privathaushalte vor dem Staat in Zahlungsschwierigkeiten. Will man wissen, wie hoch die Zinsen steigen können, muss man wissen, was sich Privathaushalte leisten können.

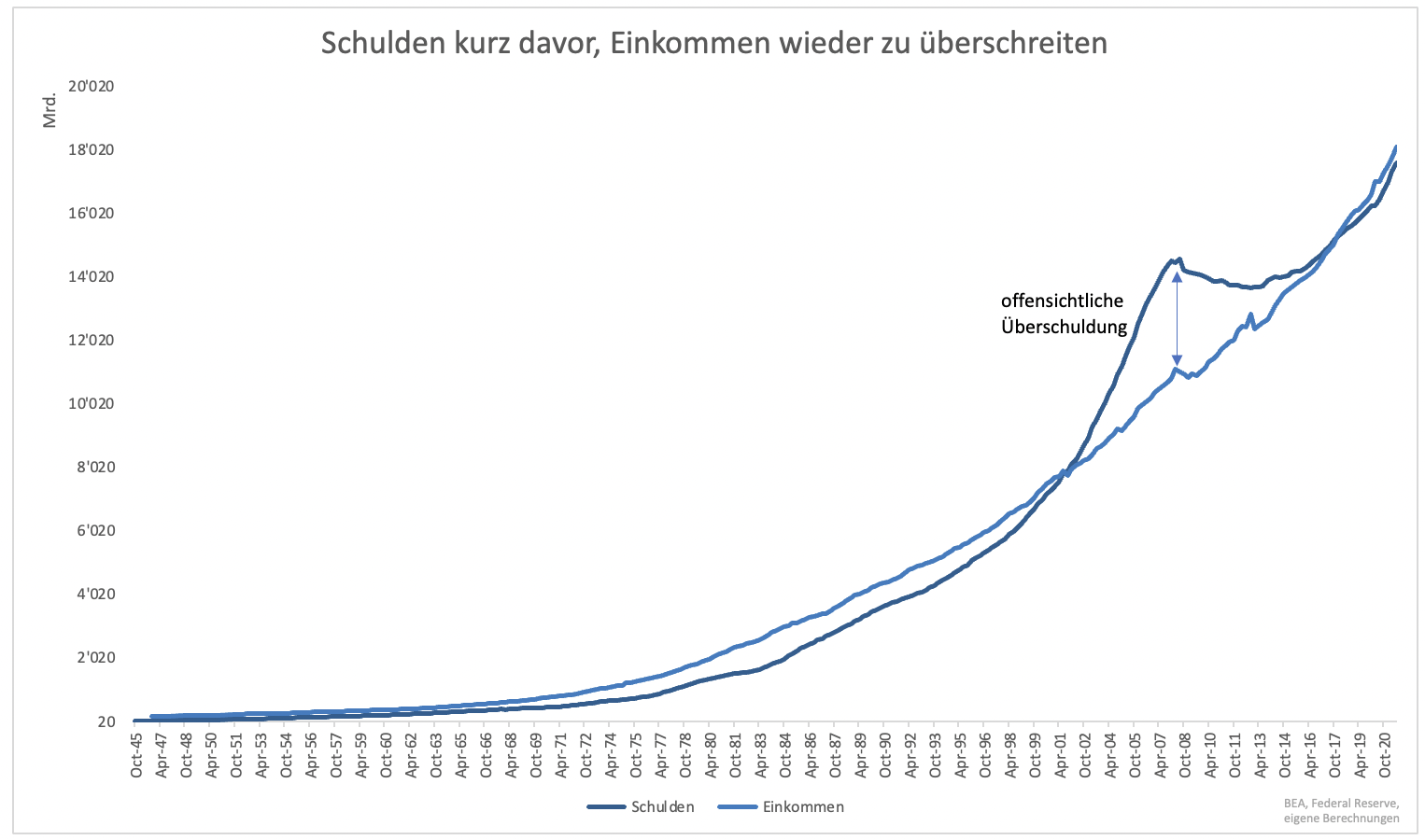

Bevor also die Staatsverschuldung die Zinsen nach oben begrenzt, ist es die Verschuldung der Privathaushalte. Wenn sich diese überschulden, kommt es zu einer schweren und langen Krise. In den USA war das ab 2007 der Fall. Die Schulden überstiegen die Einkommen deutlich (Grafik 1). Es folgte eine mehrjährige Phase, in der Haushalte ihre Schulden abbauten.

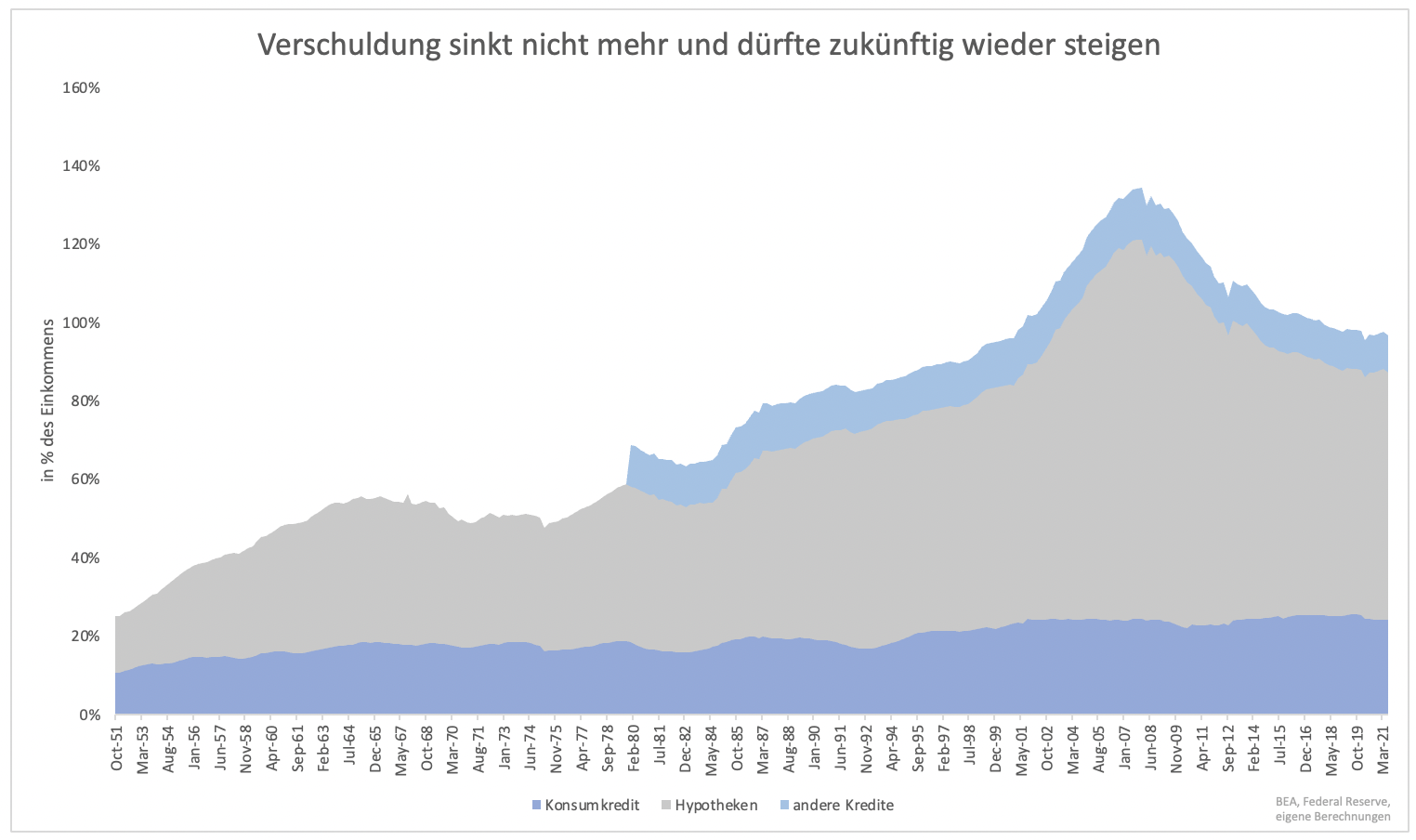

Der Dollarbetrag sank dabei um weniger als 10 %. Da die Einkommen im gleichen Zeitraum aber stiegen, sank die Verschuldung (Grafik 2). Heute liegt die Verschuldung bei knapp 100 % des Einkommens. Seit Beginn der aktuellen Krise steigen die Schulden überraschend schnell, sogar schneller als die Einkommen.

Anfang 2022 dürfte die Verschuldung die Einkommen bereits wieder übersteigen. Das ist ein erstes Warnsignal. Schulden, die das Volkseinkommen übersteigen, sind problematisch. Man kann sie allerdings nicht isoliert betrachten. Sind die Zinsen niedrig, kann man sich einen höheren Schuldenberg leichter leisten.

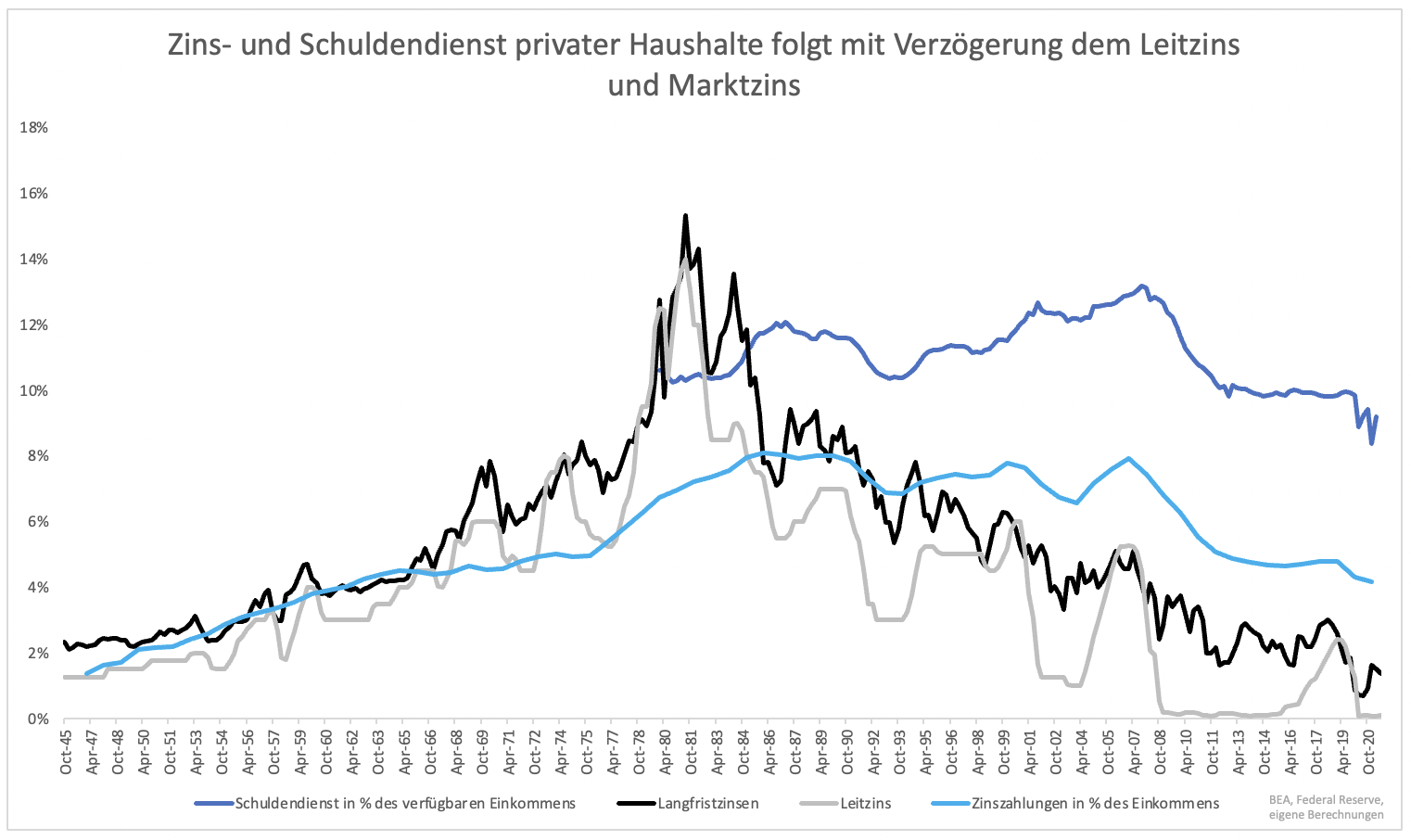

Die Zinsen für die Schulden folgen mit zeitlicher Verzögerung der Entwicklung der Leit- und Langfristzinsen (Grafik 3). Derzeit müssen Haushalte 4,2 % ihres Einkommens für Zinsen aufwenden. Der gesamte Schuldendienst inklusive Rückzahlung liegt bei knapp 10 %.

Beide Werte sind die niedrigsten seit Jahrzehnten. Seit 1962 war die Zinsbelastung nicht mehr so tief. Einerseits ist das erfreulich. Was man nicht für Zinsen aufwenden muss, kann man in schönere Dinge stecken, etwa den Konsum. Das hilft auch der Wirtschaft.

Andererseits haben die niedrigen Zinsen zu hohem Kreditwachstum geführt. Es liegt derzeit bei 8 % für Privathaushalte und übersteigt damit sogar die hohe Inflationsrate. Konsumenten nehmen vor allem Kredite für Immobilien auf. Diese Kredite machen drei Viertel aller Kredite aus.

Die Laufzeiten dieser Kredite sind oft lang und ein Großteil der Kunden nimmt im Gegensatz zur Zeit vor 2008 Kredite mit festem Zinssatz auf. Das Zinsänderungsrisiko ist geringer als vor der Finanzkrise. Steigen nun aber die Zinsen, weil die Fed den Leitzins anhebt und ihre Wertpapierkäufe beendet, steigen auch die Zinsen für neue Kredite und die Kredite, die in einigen Jahren auslaufen und refinanziert werden müssen.

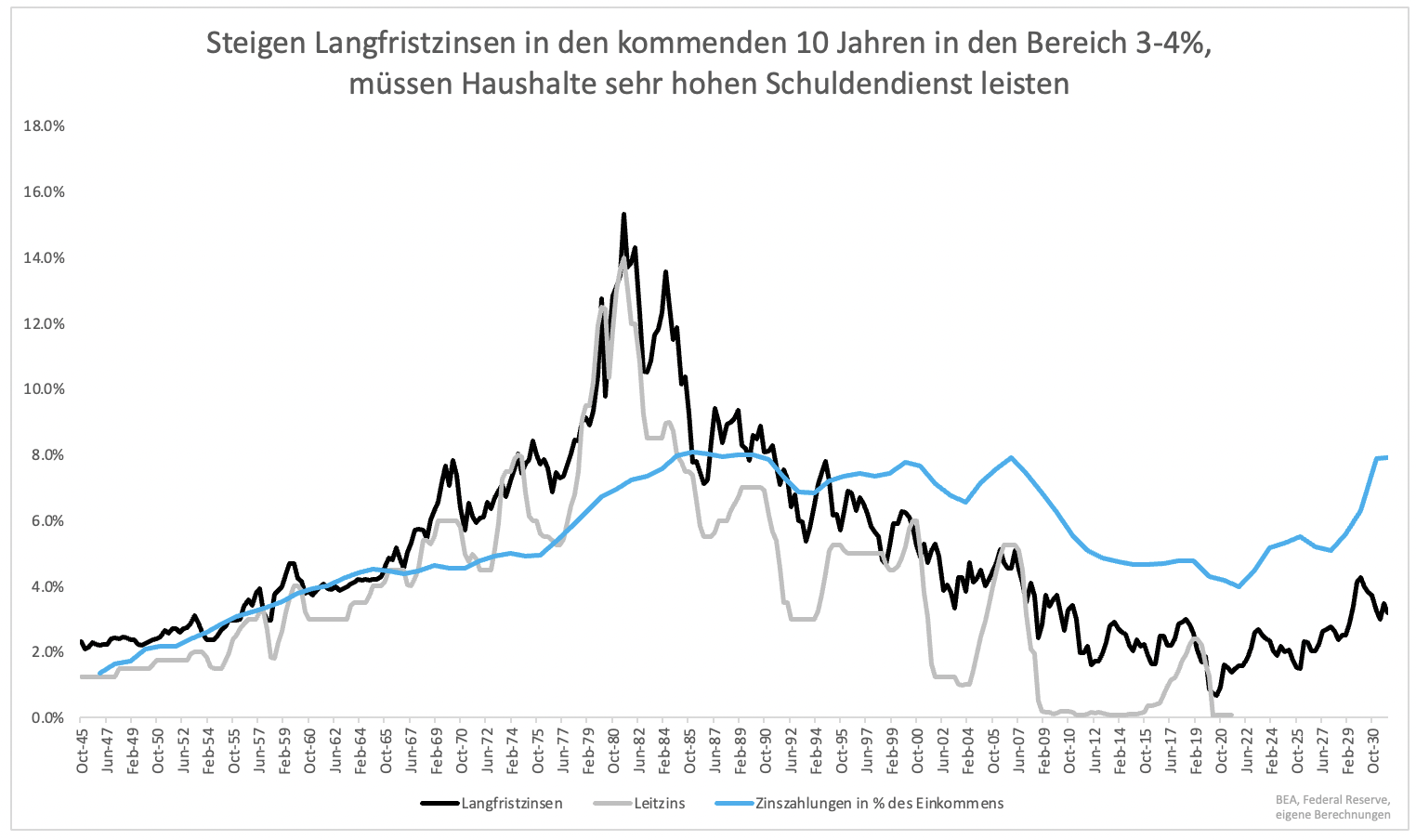

Das Zinsänderungsrisiko ist nicht verschwunden, es ist nur zeitlich verlagert. Unter der Annahme, dass die Rendite 10-jähriger Anleihen bis 2030 in eine Range von 3-4 % steigen kann, würde die Zinslast von US-Haushalten bis 2030 wieder auf ein Rekordhoch von fast 8 % steigen (Grafik 4).

3 % für 10-jährige Staatsanleihen wirkt vielleicht heute hoch, doch es ist noch nicht lange her, da gab es über 3 % Rendite (2018). Angesichts höherer Inflation sind langfristig Werte von mehr als 3 % nicht völlig weltfremd.

Da die Schulden zuletzt sehr schnell stiegen und die Verschuldung heute bereits hoch ist (fast 100 % des Volkseinkommens), tut jeder Basispunkt an höheren Zinsen weh. Das ist kein Problem, wenn die Inflationsrate überdurchschnittlich hoch bleibt. Marktteilnehmer gehen jedoch langfristig (5 Jahre) von einer ähnlich hohen Inflation wie in den letzten 10 Jahren aus.

Damit die Langfristzinsen Richtung 3 % steigen, braucht es vermutlich einen Leitzins von ungefähr 2 %. Je nach Höhe der Inflation wird der Schuldendienst ab diesem Wert kritisch. Mit einer gewissen Zuversicht kann man davon ausgehen, dass der Leitzins 2 % so schnell nicht übersteigen wird, denn dies würde Haushalte zu stark belasten. Bleibt die Inflation hingegen auch langfristig bei mehr als 3 %, gilt diese Obergrenze nicht.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 25 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

1 Kommentar

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.