Wie sicher sind Europas Banken?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

- VerkaufenKaufen

- Deutsche Bank AG - WKN: 514000 - ISIN: DE0005140008 - Kurs: 10,112 € (XETRA)

- Commerzbank AG - WKN: CBK100 - ISIN: DE000CBK1001 - Kurs: 10,815 € (XETRA)

- UniCredit S.p.A. - WKN: A2DJV6 - ISIN: IT0005239360 - Kurs: 22,415 € (XETRA)

- Banco Santander S.A. - WKN: 858872 - ISIN: ES0113900J37 - Kurs: 3,692 € (XETRA)

- BNP Paribas S.A. - WKN: 887771 - ISIN: FR0000131104 - Kurs: 60,120 € (XETRA)

- Société Générale S.A. - WKN: 873403 - ISIN: FR0000130809 - Kurs: 24,760 € (XETRA)

Insgesamt wurden 70 Banken aus 16 europäischen Ländern dem Stresstest unterzogen. Die von der EBA untersuchten Banken stehen für 75 % aller Vermögenswerte, die Banken in der EU besitzen. Weitere kleinere Banken wurden von EZB einem separaten Stresstest unterzogen.

Kernergebnisse des Stresstests laut EBA

- Die Banken bleiben auch in einem ernsten Krisenszenario, bei dem ein Wiederaufflammen der Corona-Pandemie, eine schwere Rezession in der EU und der Weltwirtschaft, steigende Zinsen und Inflation sowie höhere Kreditspreads simuliert werden, stabil.

- Die Banken würden in dem adversen (=negativen) Szenario kombinierte Verluste von 496 Mrd. EUR erleiden, wären aber weiter ausreichend kapitalisiert, um die europäische Wirtschaft auch in Zeiten von schweren Belastungen finanzieren zu können.

- Die Widerstandsfähigkeit der Banken ist u.a. auf eine solide Kapitalposition vor Beginn der Übung zurückzuführen, mit einer Kernkapitalquote (durchschnittliche voll ausgeschöpfte CET-1-Quote) von 15%, die es den Banken ermöglicht, die Kapitalverminderung unter dem adversen Szenario zu überstehen.

- Die Kapitalverminderung unter dem adversen Szenario beträgt 459 Basispunkte, was zu einer vollständig ausgelasteten CET-1-Quote am Ende des Szenarios im Jahr 2025 von 10,4% führt. Höhere Gewinne und eine bessere Vermögensqualität zu Beginn des Jahres 2023 helfen, die Kapitalverminderung unter dem adversen Szenario zu begrenzen.

- Wegen der hohen makroökonomischen Unsicherheit ist Wachsamkeit laut EBA aber weiter wichtig und die Banken wie auch die Aufsichtsbehörden sollten auf eine mögliche Verschlechterung der wirtschaftlichen Bedingungen vorbereitet sein.

Welche Banken schneiden wie ab?

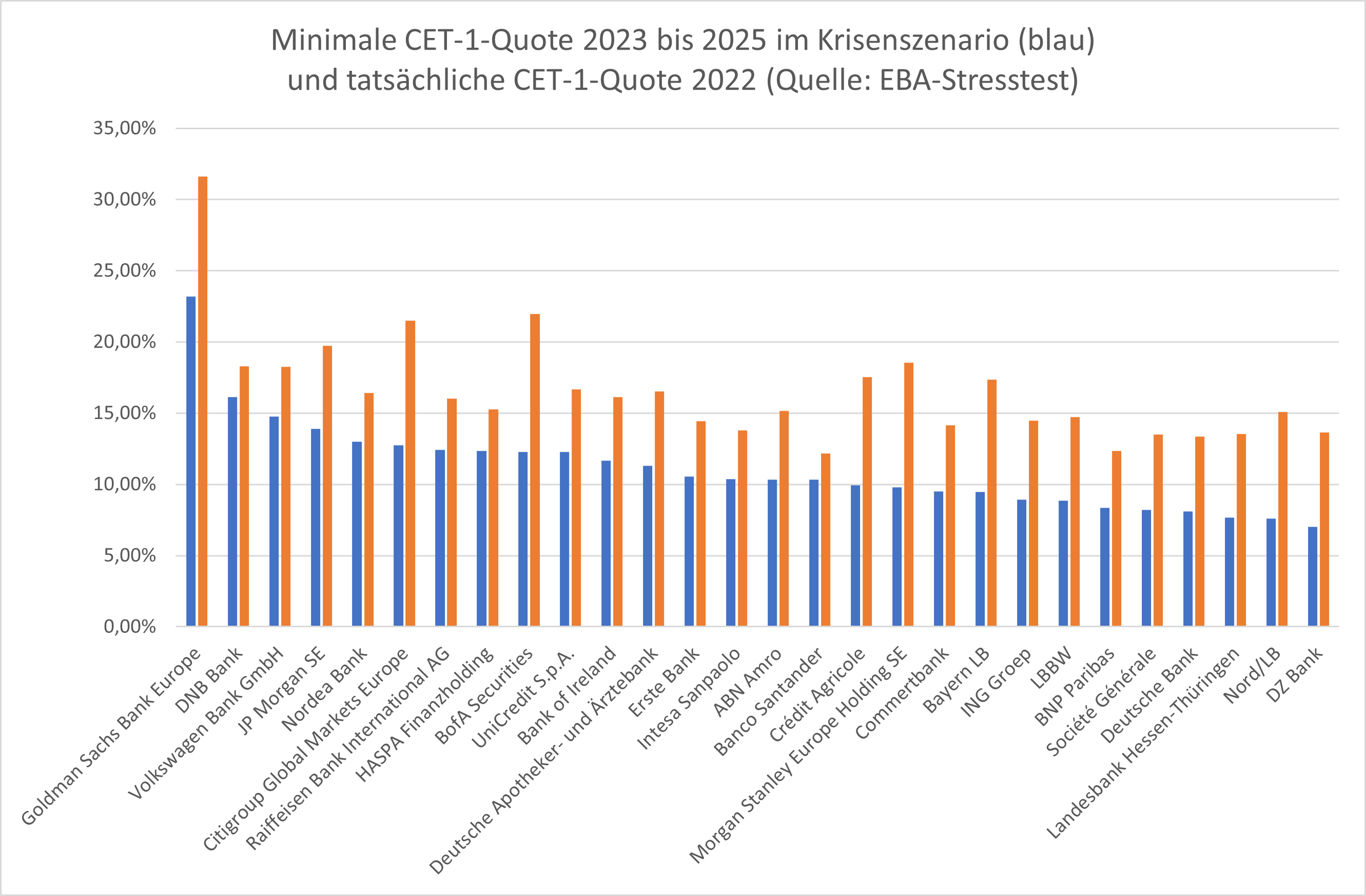

Im Folgenden werden die Stresstest-Ergebnisse ausgewählter Banken aus Deutschland und Europa dargestellt. Die Tabelle zeigt dabei die Kapitalposition (anhand der CET-1-Quote) sowohl in dem adversen Krisenszenario (Minimum-Wert 2023 bis 2025) als auch den tatsächlichen Wert 2022. Die Banken sind dabei absteigend nach der niedrigsten CET-1-Quote sortiert, die im Zeitraum 2023 bis 2025 im adversen Szenario erreicht wird. Sehr sichere Banken erscheinen demnach zu Beginn der Liste, eher unsichere weiter unten.

| Bank | minimale CET-1-Quote adverses Szenario 2023-2025 | CET-1-Quote 2022 tatsächlich |

| Goldman Sachs Bank Europe | 23,18% | 31,62% |

| DNB Bank | 16,13% | 18,28% |

| Volkswagen Bank GmbH | 14,75% | 18,25% |

| JP Morgan SE | 13,88% | 19,74% |

| Nordea Bank | 13,01% | 16,43% |

| Citigroup Global Markets Europe | 12,74% | 21,49% |

| Raiffeisen Bank International AG | 12,41% | 16,02% |

| HASPA Finanzholding | 12,33% | 15,27% |

| BofA Securities | 12,27% | 21,95% |

| UniCredit S.p.A. | 12,27% | 16,68% |

| Bank of Ireland | 11,68% | 16,13% |

| Deutsche Apotheker- und Ärztebank | 11,31% | 16,52% |

| Erste Bank | 10,55% | 14,42% |

| Intesa Sanpaolo | 10,36% | 13,80% |

| ABN Amro | 10,33% | 15,17% |

| Banco Santander | 10,33% | 12,18% |

| Crédit Agricole | 9,94% | 17,55% |

| Morgan Stanley Europe Holding SE | 9,79% | 18,56% |

| Commertbank | 9,49% | 14,14% |

| Bayern LB | 9,45% | 17,37% |

| ING Groep | 8,92% | 14,47% |

| LBBW | 8,84% | 14,71% |

| BNP Paribas | 8,35% | 12,33% |

| Société Générale | 8,19% | 13,49% |

| Deutsche Bank | 8,08% | 13,36% |

| Landesbank Hessen-Thüringen | 7,65% | 13,55% |

| Nord/LB | 7,60% | 15,07% |

| DZ Bank | 7,00% | 13,66% |

Auffällig ist vor allem das relativ schlechte Abschneiden deutscher und französischer Großbanken, der deutschen Landesbanken und der zu den Volks- und Raiffeisenbanken gehörenden DZ Bank.

Im Vergleich zu diesen Geldhäusern schneiden die meisten Europa-Töchter amerikanischer Groß- und Investmentbanken, aber beispielsweise auch die italienische UniCredit (zu der in Deutschland die Hypovereinsbank gehört) deutlich besser ab.

Die gute Nachricht lautet sicherlich, dass den Ergebnissen zufolge auch in dem untersuchten negativen Krisenszenario keine der in Deutschland tätigen Großbanken in eine existenzbedrohende Schieflage geraten würde. (Schlusslist im europäischen EBA-Stresstest war die oben nicht dargestellte französische Postbank La Banque Postale, die im adversen Krisenszenario 2025 laut EBA nur noch auf eine Kernkapitalquote von 0,05 % kommen würde.)

Allerdings hat die Vergangenheit gezeigt, dass das tatsächliche Überleben eine Bank auch stark von der Stimmung der Bankkunden und Anleger abhängt: Wird bei einer Bank zu viel Kapital abgezogen, weil eine existenzbedrohende Krise befürchtet wird, kann dieser Kapitalabzug im Rahmen einer selbsterfüllenden Prophezeiung bereits ausreichen, um die Bank tatsächlich in eine solche Krise zu stürzen (Bank Run). Dies spielte letztlich auch bei der in diesem Jahr beobachteten Krise vieler US-Regionalbanken eine wichtige Rolle.

Tipp: Hier alle Infos zur neuen Trader-Ausbildung in der stock3 Academy erfahren!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.