Wie eine Horde Amateure die Wall-Street-Profis in die Knie zwingt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Nokia Oyj Reg.Shs A (Sp.ADRs) 1/EO -,06Kursstand: 3,940 € (XETRA) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- VerkaufenKaufen

- Nokia Oyj Reg.Shs A (Sp.ADRs) 1/EO -,06 - WKN: 892885 - ISIN: US6549022043 - Kurs: 3,940 € (XETRA)

- BlackBerry Ltd. - WKN: A1W2YK - ISIN: CA09228F1036 - Kurs: 18,030 $ (NYSE)

- Gamestop Corp. - WKN: A0HGDX - ISIN: US36467W1099 - Kurs: 76,790 $ (NYSE)

Was passiert, wenn sich eine Horde privater Trader mit einem professionellen Short-Seller an der Wall Street anlegt? Eigentlich scheint die Antwort klar: Die privaten Trader haben keine Chance, weil sie über viel weniger Kapital verfügen. Doch in den vergangenen Tagen war etwas anderes zu beobachten.

Alles begann damit, dass sich private Trader auf einem bekannten Diskussionsforum dazu verabredeten, eine ganz bestimmte Aktie zu kaufen. Das Ziel der privaten Trader war nicht irgendeine Aktie, sondern die Aktie von GameStop. (Wenn es sich dabei wirklich um Absprachen handelt, könnte das übrigens in Europa verbotene Marktmanipulation darstellen und wäre damit eine Sache für den Staatsanwalt! In den USA weicht die Rechtslage aber womöglich ab.)

Was man angesichts des Kursverlaufs nicht unbedingt vermuten würde: GameStop war zuletzt die am meisten geshortete Aktie an der Wall Street. Das sogenannte Short Interest betrug am Freitag ganze 138 Prozent. Das bedeutet: Die Menge an Leerverkäufen, mit denen insbesondere professionelle Anleger auf fallende Kurse wetten, übersteigt sogar die Aktienanzahl des Unternehmens. Das ist deshalb möglich, weil eine leerverkaufte Aktie nach dem Verkauf erneut leerverkauft werden kann. Die professionellen Short Seller hatten sich vor allem aus einem Grund auf GameStop eingeschossen: Das Unternehmen betreibt eine Kette von mehreren Tausend Einzelhandelsgeschäften für Videospiele. Der Markt für Videospiele boomt zwar auch wegen Corona, der Vertriebsweg von GameStop ist aber völlig veraltet: Einzelhandelsgeschäfte werden für den Verkauf von Software eigentlich überhaupt nicht mehr benötigt. Ein Großteil der Spiele wird inzwischen nicht mehr physisch auf Datenträgern verkauft, sondern einfach heruntergeladen. Das Geschäftsmodell von GameStop könnte man also als völlig veraltet bezeichnen. Hinzu kam natürlich auch die Corona-Pandemie: Während die Geschäfte von GameStop vielfach schließen mussten, nahm der Online-Vertrieb von Spielen stark Fahrt auf.

Hohes Short Interest: Ein gefundenes Fressen für Long-Trader

Ist das Short Interest bei Aktien sehr hoch, kann das eine paradoxe Entwicklung zur Folge haben: Da die Leerverkäufer ihre Position früher oder später durch Käufe der Aktie wieder schließen ("glattstellen") müssen, kann sich ein sogenannter Short Squeeze entwickeln: Alle Leerverkäufer wollen (oder müssen) auf einmal die Aktie kaufen und treiben so den Kurs der Aktie in die Höhe. Bei GameStop gab es zuletzt einige fundamentale Entwicklungen, die eher für Optimismus als für Pessimismus sorgten. Im vergangenen Sommer stieg Ryan Cohen, der Co-Gründer eines erfolgreichen Onlinehändlers für Tiernahrung, bei GameStop ein und teilte mit, dass er GameStop umbauen wolle und stärker auf das Online-Geschäft fokussieren wolle. Zuletzt wurde Cohen auch in den Verwaltungsrat von GameStop aufgenommen. Im Oktober ging GameStop zudem eine Kooperation mit Microsoft ein und überraschend starke Verkäufe im Weihnachtsgeschäft 2020 sorgten ebenfalls für Optimismus bei den Anlegern.

Eine stark leerverkaufte Aktie, bei der es zuletzt positive News gab, ist bestens dafür geeignet, einen Short Squeeze auszulösen. Denn steigt der Kurs der Aktie plötzlich an, dann müssen die Leerverkäufer ihre Position früher oder später schließen und die Aktien vom Markt zurückkaufen, um noch größere Verluste zu vermeiden. GameStop war also ein gefundenes Fressen für die privaten Trader, um einen solchen Short Squeeze auszulösen.

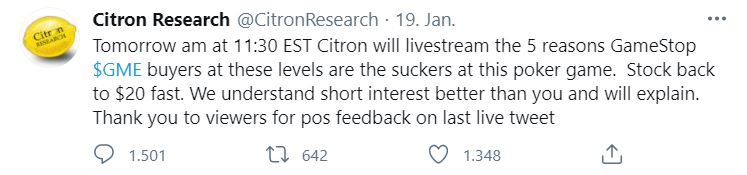

Einer der Short-Seller bei GameStop ist Citron Research. Der Hedgefonds baut immer wieder Short-Positionen bei Aktien auf und macht dann auch öffentlich Stimmung gegen das Unternehmen und die Aktie, mitunter auch, in dem es dem Unternehmen Betrug vorwirft. Auf diese Weise soll der Kurs der Aktie zum Sinken gebracht werden, was Citron Research dann Gewinne beschert.

Am 19. Januar schrieb Citron Research auf Twitter, dass die Aktie von GameStop schnell auf 20 USD zurückfallen werde. Das war das gefundene Fressen für private Trader auf dem bekannten Diskussionsforum, sich auf Citron Research einzuschießen und die Aktie in die Höhe zu kaufen. Nicht wenige Trader schrieben, dass sie ihre gesamten Ersparnisse in GameStop stecken würden und die Aktie erst wieder verkaufen würden, wenn sie bei 1000 Dollar angekommen sei.

Bei Short Sellern wie Citron Research führte der Kursanstieg der Aktie zu riesigen Verlusten. Sind die Verluste groß genug, muss irgendwann auch der kapitalstärkste Short Seller seine Position glattstellen. Das gilt ganz besonders deshalb, weil Profi-Hedgefonds häufig auf Marge, also mit geliehenem Geld spekulieren.

Ein anderer professioneller Short-Seller bei GameStop, Melvin Capital Management, besorgte sich am Montag frisches Kapital in Höhe von 2,75 Mrd. USD von den Hedgefonds Citadel und Point72.

Die privaten Trader zwingen Citron Research in die Knie

Bisher haben die privaten Trader bei GameStop die Oberhand behalten. Als Citron Research am 19. Januar prophezeite, dass die Aktie von GameStop auf 20 USD zurückfallen werde, stand die Aktie bei knapp 40 USD. In den folgenden Tagen fiel die Aktie aber nicht etwa, sondern stieg rasant an. Am Montag verdoppelte sich die Aktie zeitweise und erreichte ein Allzeithoch bei 159 USD. Allerdings fiel sie anschließend auch wieder rasant zurück und beendete den Handel bei 76,79 USD. Wie Bloomberg berichtete, geht das Short Interest bei GameStop kaum zurück: Short-Positionen, die aufgrund großer Verluste geschlossen werden müssen, werden sofort durch neue Leerverkäufe abgelöst, sobald Aktien zum Verleih bereitstehen.

Bei anderen Aktien, zum Beispiel bei den Papieren von BlackBerry, war ein ähnliches Spiel zu beobachten. Auch hier verabredeten sich die privaten Trader dazu, den Kurs in die Höhe zu treiben. Und auch hier hatten sie Erfolg und lösten ein regelrechtes Kursfeuerwerk aus.

Einen weiteren Short Squeeze gab es bei den Papieren von iRobot, wie mein Kollege André Rain in seiner Analyse zu dem Wert schildert: IROBOT - Aktie wird auf den Mond geschossen

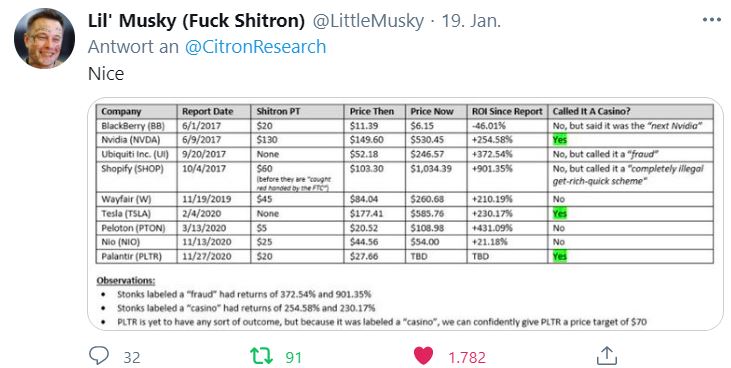

Die Häme gegenüber Citron Research kennt inzwischen keine Grenze mehr. So veröffentlichte der Twitter-User "Lil' Musky (Fuck Shitron)" eine Tabelle, in der aufgeführt war, bei welchen Aktien Citron Research in der Vergangenheit mit seinen Vorhersagen weit daneben lag. Dabei nannte der Twitter-User allerdings Citron Research nicht beim Namen, sondern bezeichnete es als "Shitron".

Natürlich ist keineswegs gesagt, dass die explosiven Kursanstiege allein auf die privaten Trader zurückzuführen sind. Denn auch professionelle Spekulanten wissen natürlich, dass Short Seller bei Aktien wie GameStop möglicherweise in Schieflage geraten könnten und dann zu Käufen gezwungen wären. Es könnte also durchaus sein, dass Citron Research nicht nur gegen eine Horde unerfahrener Amateure ankämpft, sondern auch gegen andere Wall-Street-Profis. Ebenso klar ist, dass sich die Aktie von GameStop wohl früher oder später wieder ihrem fundamentalen Wert annähern dürfte. Und der liegt vermutlich nicht auf dem aktuellen Niveau, sondern darunter.

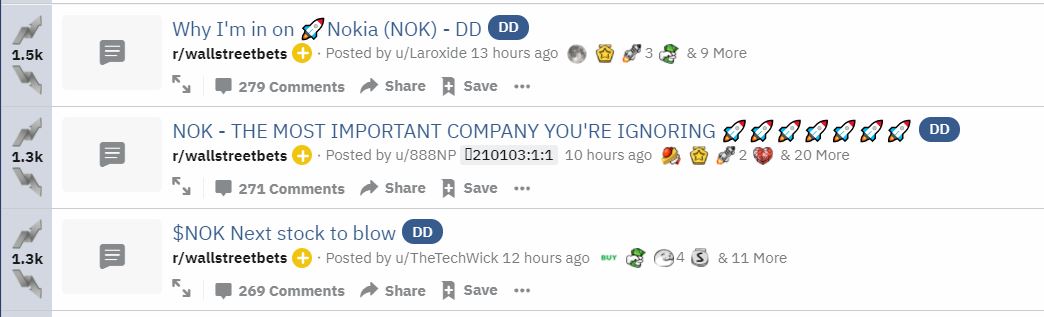

Am Montag war auf dem bekannten Diskussionsforum ein anderer Name zu lesen, auf den sich vielleicht die Horde privater Trader einschießen könnte: Nokia.

Achtung: Zumindest in Europa ist es ausdrücklich verboten, den Kurs einer Aktie oder eines anderen Finanzinstruments gezielt zu beeinflussen oder dies zu versuchen (Marktmanipulation), indem man sich zum Beispiel zu Käufen abspricht! Die Vorgehensweise einiger Short-Seller wie auch einiger Internet-Diskutanten wäre in Europa möglicherweise auch strafrechtlich relevant.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Letzte Zuckungen eines kranken Finanzsystems

Banken die Menschen bzw. den Staat abziehen ist OK, machen das aber kleine Trader mit den Banken ist es Rechtsbruch. Jetzt wird der Spieß mal umgedreht,

Wenn das Management von GameStop clever ist, ziehen sie zu diesen absurd hohen Kursen zügig eine Kapitalerhöhung durch. Dann hätte das Unternehmen sogar eine Chance zu überleben und wer weiß?!