"when news meets price" - Notenbanken in Aktion (1) - Greenspan und Bernanke nutzen die Gunst der Charttechnik ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Am 03.01.2001 senkte die US Notenbank unter Greenspan außerplanmäßig den US Leitzins. Dies führte im Nasdaq100 zu einem Short Squeeze, der den Index an einem Tag um 20% ansteigen ließ. Am 05.06.08 wies Trichet auf die zunehmende Inflationsgefahr hin, womit er durch die Blume eine mögliche bevorstehende Leitzinserhöhung ankündigte. Das Währungsverhältnis Euro gegenüber US-Dollar (EUR/USD) schoß 2 Handelstage in Folge vehement nach oben. Und am 08.07.08 meldete sich US Notenbankchef Bernanke zu Wort, dass er die Entwicklung im US Bankensektor genau beobachte und dass er über 2008 hinausgehende Stützungsmaßnahmen für die Bankhäuser beabsichtige.

Was ist diesen 3 genannten Ereignissen gemeinsam ?

In allen 3 Fällen bewegten sich Teile der Finanzmärkte auf charttechnisch außerordentlich wichtigen Kursniveaus. Am 03.01.2001 stand der Nasdaq100 auf einer extrem starken Kreuzunterstützung. Diese war dann Ausgangspunkt für den Short Squeeze. Am 05.06.08 trudelte EUR/USD in Richtung der entscheidenden Korrekturlinie bei 1,5342 USD ab, deren Bruch eine relevante Korrektur im Euro eingeleitet hätte. Durch das Statement von Trichet konnte diese Unterstützung signifikant verteidigt werden.

Sie sehen, an entscheidenden charttechnischen Stellen wurden entscheidende Botschaften verkündet. So erklärt sich auch der Titel dieser Artikelserie "when news meets price". Das Veröffentlichen relevanter kursbewegender Nachrichten auf markanten Chartmarken.

Immer ging es um mögliche Leitzinsbewegungen. Da sich diese Phänome häufen, kann und muß man davon ausgehen, dass es sich hierbei um keine Zufälle handelt. Die Notenbanken nutzen meines Erachtens tatsächlich Ergebnisse der charttechnischen Analyse, um die Veröffentlichung wichtiger Maßnahmen zu timen.

Kommen wir nun zu einem brandaktuellen Beispiel.

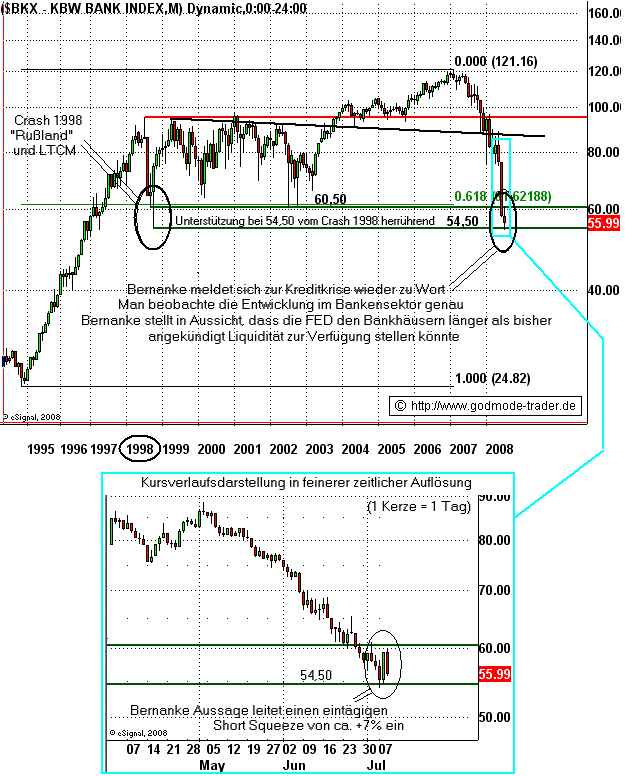

Anbei sehen Sie den Kursverlauf vom US Bankindex ($BKX) seit 1994 im Monatschartintervall. Eine Kerze repräsentiert demzufolge einen Monat. Sie sehen, dass der Index seit Mai 2007 massivst korrigiert. Es handelt sich um einen regelrechten zeitlich ausgedehnten Crash. In den zurückliegenden Wochen wurde das zentrale Unterstützungsniveau bei 60,50 Punkten gebrochen und damit ein neues Verkaufssignal ausgelöst. Bei 60,50 Punkten liegt das 61,8% Fibonacci Retracement der Aufwärtsbewegung seit 1994 und eine wichtige interne horizontale Linie.

Gestern erreicht der US Bankindex das Kursniveau, das im Tief des Crashs von 1998 erreicht wurde. Nämlich 54,50 Punkte. Dieses hat ebenfalls charttechnisch unterstützenden Charakter, allerdings in keinster Weise eine solch starke wie das zuvor erklärte 60,50er Niveau.

"Zufälligerweise" läßt Bernanke genau dann verlauten, dass er weitere Stützungsmaßnahmen für den Bankensektor plane, als der US Bankindex exakt die 54,50er Unterstützung touchiert. Schauen Sie sich die untere der beiden Chartgrafiken an, die den Kursverlauf in einer feineren zeitlichen Auflösung zeigt. Klar kann man hier argumentieren, dass dieser Termin bereits länger geplant sein dürfte und bei dieser Planung nicht genau absehbar war, dass der Index genau dann das Unterstützungsniveau erreichen würde. Fakt ist aber, dass Bernankes Anmerkungen genau in dieser Chartsituation an die Öffentlichkeit gingen. Als Folge stieg der Bankindex vorgestern um ca. +7% an ... wieder ein Short Squeeze, der allerdings bereits gestern wieder verkauft wurde. Letzteres unterstreicht die extreme technische Schwäche dieses Sektors.

Blättern Sie unten weiter auf Seite 2 ...

Verehrte Leserinnen und Leser,

im Verlauf meiner Laufbahn als Börsianer ist mir mehrfach aufgefallen, dass die US Notenbank wichtige Bekanntmachungen und konkrete Maßnahmen wie beispielsweise Leitzinsänderungen oft dann vornahm, wenn sich Indizes wie der DOW Jones, der S&P 500 Index oder Nasdaq in wichtigen charttechnischen Regionen bewegten.

Anfangs glaubte ich noch an Zufälle. Zum einen war die charttechnische Analysemethode direkt zum Jahrtausendwechsel noch nicht so populär und bekannt wie heute, zum anderen ist man sich als Trader immer bewußt, dass man etwas paranoider ist als all die "ganz normalen" Mitmenschen, die nicht an der Börse tätig sind.

Zwischenzeitlich haben sich diese meine Beobachtungen aber so sehr gehäuft, dass ich davon ausgehen kann, dass es sich eben nicht um Zufälle handeln kann.

Meines Erachtens macht sich die Notenbank in den USA, aber auch die japanische und die europäische, die charttechnische Analyse zunutze, um Maßnahmen und Aktionen besonders gut getimt an den Markt zu bringen. Ein wesentliche Einwirkungsmöglichkeit auf die Finanzmärkte ist nämlich durch den Überraschungseffekt gegeben. Wenn die Aktienmärkte stark fallen, vor allem zeitlich ausgedehnt fallen und Marktteilnehmer aufgrund der zunehmend bärischen Marktstimmung immer mehr leerverkaufen und damit auf fallende Kurse spekulieren, dann tritt die Notenbank an entscheidenden charttechnischen Marken auf den Plan und veröffentlicht genau hier neue Maßnahmen.

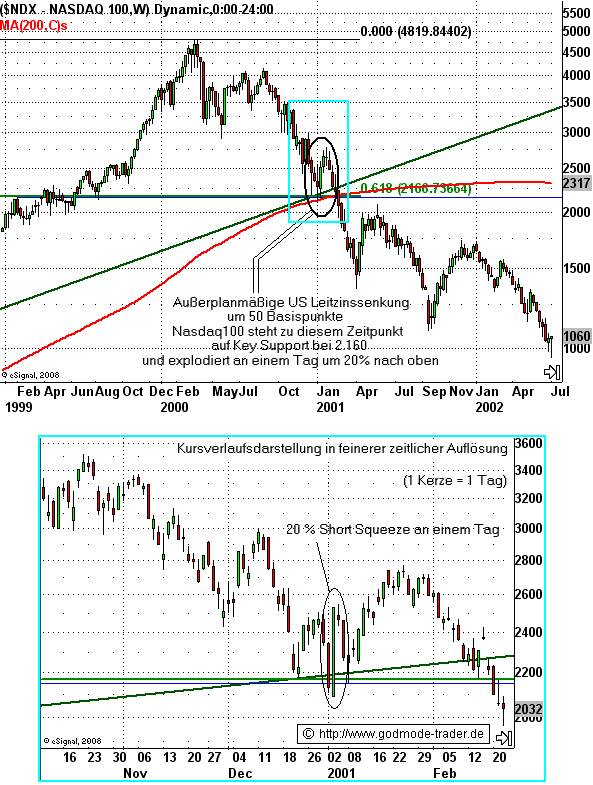

Nehmen wir das Beispiel des Nasdaq100 im Januar 2001. Der Index hatte ausgehend vom Allzeithoch bei 4.816 Punkten bereits mehr als 50 % seines Werts eingebüßt, die Korrektur drohte außer Kontrolle zu geraten.

In der beigefügten Chartgrafik, die den Kursverlauf von 1999 bis 2002 zeigt, ist dargestellt, wie der Index auf einer starken Kreuzunterstützung bei 2.160 Punkten aufsetzte. Bei 2.160 Punkten verlief eine Aufwärtstrendlinienvariante seit Anfang 1996, das 61,8% Fibonacci Retracement dieser Aufwärtsbewegung, der einfache gleitende Durchschnitt 200 und eine wichtige von unten und oben getestete interne horizontale Trendlinie. Sie sehen, eine sehr sehr starke Chart-Unterstützung.

Genau zu diesem Zeitpunkt, genau bei Erreichen dieser starken Unterstützung senkte die US Notenbank unter Alan Greenspan außerplanmäßig den US Leitzins um 50 Basispunkte. Anhand der Kursreaktion ist ersichtlich, dass ihr der Überraschungs-Coup bestens gelungen war; zumindest kurzfristig. An besagtem Tag stieg der Nasdaq100 um sage und schreibe 20% an. +20% Kursanstieg an einem Tag, das ist enorm. Ganz wesentlich dürfte Shortcovering dafür verantwortlich gewesen sein. Shortseller, die auf fallende Kurse spekuliert haben, müssen ihre Shortpositionen zurückkaufen und treiben dadurch die Kurse impulsiv nach oben.

Werfen Sie auch einen Blick auf die kleinere Chartgrafik unten. Sie zeigt den Kursverlauf in einer feineren zeitlichen Auflösung. Der Tag des Short Squeezes ist hier schön zu sehen. Und Sie sehen, dass sich der Nasdaq100 genau auf der beschriebenen Unterstützung bewegte und Gefahr lief, sie zu brechen und damit ein neues starkes Verkaufssignal auszulösen.

Schön und gut. Man sieht in den Chartdarstellungen aber auch, dass der Shortsqueeze lediglich 2-3 Wochen anhielt, insgesamt +30% Kursgewinn im Nasdaq100 brachte, dann aber wieder komplett verkauft wurde.

Fakt ist aber. Die US Notenbank senkte am 03.01.2001 außerplanmäßig den US Leitzins, als sich der Nasdaq100 auf einer sehr wichtigen Chartmarke bewegte.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Selbst verstehen, selbst anwenden, selbst handeln.

Lesen Sie sich ein bzw. bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" : http://www.godmode-trader.de/wissen/chartlehrgang/

Wir handeln, Sie handeln nach! Orientieren Sie sich direkt an unseren professionellen Tradern. Konkrete Signale, transparente Depots : http://www.godmode-trader.de/premium/overview/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.